与在大浪淘沙中脱颖而出、年销量已突破10万辆并剑指更高目标的中国造车新势力“蔚小理”们不同,美国造车新势力集体深陷困局。

曾被誉为“特斯拉杀手”的美国电动汽车初创公司Rivian正面临投资者做空、股价跳水、市值跌破净资产的命运。不止Rivian,在通胀高企的大环境下,包括Canoo、法拉第未来、尼古拉、菲斯科等多家美国造车新势力企业都面临着成本上升、政府调查、股东诉讼、高管更迭、投资枯竭等棘手问题。美国电动汽车初创企业昔日的光鲜犹如昙花一现,如何活下去才是现今摆在它们面前最大的挑战。

资本盛宴 寻找“下一个特斯拉”

近日,Rivian宣布,由于需求疲软和成本上升加剧其资金紧张,计划发行13亿美元(目前1美元约合人民币6.85元)的绿色可转换优先债券。消息一出,公司股价当日大跌超14%。作为一家巅峰市值曾高达1500亿美元的企业,Rivian目前的市值已经不足130亿美元,缩水了90%以上。Rivian的遭遇,也是美国造车新势力从巅峰到低谷的一个缩影。

让我们将时针拨回2020年,疫情的暴发给全球汽车行业都带来了巨大的冲击,彼时美联储为了救市,将基准利率下调至0~0.25%的有史以来最低水平,并启动规模达7000亿美元的量化宽松计划,而电动汽车成为热钱流入最多的领域之一。

当时,作为美国总统候选人的拜登明确表态支持清洁能源,鼓励发展电动汽车。在当选之后,拜登又承诺出台一系列激励措施,包括对电动汽车购买者提供税收优惠,将联邦公务车、校车及邮车更换为电动汽车,在全美建设50万个充电桩等。与此同时,加州州长加文·纽森发布行政令,规定该州将于2035年停售燃油新车,届时加州销售的所有新乘用车都将为零排放。

在种种利好政策刺激下,美国电动汽车市场迎来一场资本盛宴,企业和投资者们都看到了巨大机遇。作为电动汽车第一股的特斯拉,2020年股价上涨超650%,当年年底市值达到6580亿美元,超过了丰田、大众、通用汽车等一众车企,成为全球市值最高的汽车企业。

现在看来,2020年是美国造车新势力的一个转折点。标普全球移动(S&P)汽车分析师斯蒂芬妮·布林利指出,2020年前,美国电动汽车市场的主基调是先尝试推出产品,再看市场反应;2020年后,由于政策推动美国汽车业向电动汽车过渡,初创企业和投资者都开始蜂拥而至。

眼看特斯拉股价飙升,美国资本市场开始疯狂寻找“下一个特斯拉”,甚至过于盲目,低利率也使得如雨后春笋般出现的造车新势力企业融资相对容易。据统计,2020年,美国至少有20家电动汽车相关的公司通过特殊目的收购公司(SPAC)实现借壳上市,包括尼古拉、Canoo和Lordstown等。其中,尼古拉一度被誉为“卡车界的特斯拉”,于2020年6月登陆纳斯达克,上市不到一周市值便超越“百年老店”福特,当时通用汽车甚至有意出资20亿美元入股尼古拉。

Canoo也于2020年底在纳斯达克上市,市值一度超过20亿美元,之后还成为美国国家航空航天局(NASA)的供应商,并赢得了美国零售巨头沃尔玛的订单,风头一时无两。

这股借壳上市的热潮在2021年11月Rivian上市时达到顶峰。在战略投资者亚马逊和福特的加持下,Rivian上市首日,市值就超过了股东福特,短期内更飙升至1500亿美元,当时成为仅次于特斯拉和丰田的全球市值第三大车企。然而,此时的Rivian,除内部交付了少量R1T电动皮卡外,对外交付量为零,可见当时资本对Rivian的追捧,已经到了非理智的地步。

泡沫破裂 市值普遍一泻千里

值得注意的是,类似的一幕也曾在中国上演。2010年私人购置新能源汽车补贴政策的发布,“点燃”了整个市场,在政府支持、资本看好、市场虚热之下,上千亿元砸入造车新势力的“狂欢局”,尤其是2015年后“新玩家”大量涌现,一度多达上百家,“PPT造车”大行其道。

至于之后的故事,大家也都知道了,造车新势力一批批倒下,到如今真正“出圈”且叫得上名字的也就那几家,例如蔚来、理想、小鹏、哪吒、零跑等。而今,美国造车新势力也在经历大浪淘沙。

“繁华过后,一片狼藉”,这句话用在Rivian、尼古拉等美国电动汽车新秀身上,十分应景。尤其是Rivian,在短期内市值达到1500亿美元的巅峰后,迎接它的是噩梦般的泡沫破裂,而其市值暴跌,也令主要投资者福特、亚马逊损失惨重。为此,在2022年5月上旬,Rivian上市后的股票锁定期一结束,福特就开始分批抛售Rivian股票,这也为Rivian股价的下跌“贡献”了一份力量。

据《中国汽车报》记者统计,2022年,菲斯科、尼古拉、法拉第未来、Arrival等美国造车新势力企业市值普遍缩水过半,一些企业甚至狂跌八、九成;有些已经上市的造车新势力企业,现在的股价甚至不到1美元。这不仅是因为企业经营未及市场预期,而且也是由于外界环境巨变所致。2022年,美国股市经历了2008年金融危机以来最糟糕的一年,而美联储疯狂加息使得金融市场政策收紧,再加上多国央行多年来首次提高利率,以及俄乌冲突等因素,导致股市和供应链都陷入混乱。

众所周知,造车是一个极为烧钱的行业。小鹏汽车董事长何小鹏曾感慨道:“以前看别人造车觉得100亿太夸张,现在自己跳进来才知道200亿都不够花。”特斯拉熬了十几年才终于实现盈利,就连已经实现批量生产和交付的“蔚小理”们也依然处于持续亏损的阶段,更别提一众刚刚量产或尚未开启量产的美国造车新势力了。在美国股市“寒冬”下,资本市场对电动汽车板块的热情开始消退,融资变得难上加难。再加上通货膨胀和高利率周期,初创企业面临资金困境就成了自然而然的事儿。

Lordstown前不久对外表示,需要寻找合作伙伴分担成本。为了筹钱,该公司去年已将美国俄亥俄州工厂出售给富士康;法拉第未来2022年净亏损5.5亿美元,截至今年3月3日,其现金储备仅为3750万美元;菲斯科的状况也颇为窘迫,截至2022年底该公司拥有7亿多美元现金,但其预计2023年总支出将达到6.1亿美元,为此考虑从贷款机构筹集更多资金。事实上,在2022年财报中,尼古拉、Canoo、法拉第未来、Lordstown等公司都对自身的持续经营能力感到力不从心。尤其是Canoo已经濒临破产,有消息称,科技巨头苹果公司有意收购Canoo。

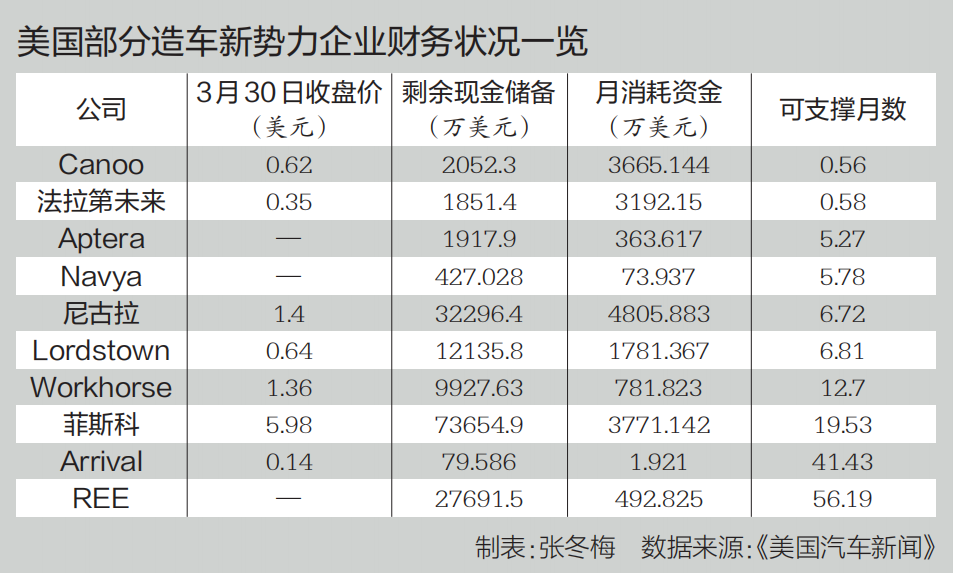

根据《美国汽车新闻》对美国10家造车新势力企业的资金状况调查,大多数都面临着现金流捉襟见肘的窘境,只有4家企业手头有足够的现金能维持一年以上的运营。另据美国证券交易委员会(SEC)的最新文件,只有寥寥几家造车新势力企业能够承担两年以上的现金消耗。

丑闻缠身 依赖风投凸显脆弱

目前来看,以“蔚小理”为代表的数家中国造车新势力企业已跨过第一阶段,正努力站稳脚跟;而美国造车新势力企业还在挣扎求生,它们似乎都中了“特斯拉杀手”的“魔咒”。其中,Rivian已经随着股价大跌而失宠于资本市场;“卡车界的特斯拉”尼古拉也被指控诈骗,创始人米尔顿被判欺诈罪。最终,尼古拉同意支付1.25亿美元罚款,才与SEC达成和解。

尼古拉被指控诈骗一事,反映了美国造车新势力的乱象,也让我们看到了美国“PPT造车”的冰山一角。与特斯拉不同,尼古拉专攻电动卡车领域,其称在交付前3年就拿下了超过100亿美元的订单,2020年其股价突破每股65美元,市值达到340亿美元。好景不长,2020年9月,美国做空机构兴登堡研究公司发布了一份67页的研究报告,指控尼古拉创始人米尔顿数年来都在对品牌进行虚假宣传。报告依据尼古拉一位内部人士的匿名爆料,声称尼古拉在核心技术参数和产品研发过程上持续造假。

随后,美国各大媒体也开始跟进,并“深挖”尼古拉的造假细节。例如,尼古拉之前发布了一辆“氢动力重卡”在沙漠公路驰骋的广告。但实际上,这辆卡车只是一辆空壳车,根本没有动力驱使,而是被另一辆卡车拖到沙漠公路上滑动而已,这则广告正是米尔顿本人的“创意”。还有尼古拉声称“已经拿到上百亿美元订单”,实际上这不过是合作商的订购意向,而不是真正的订购合同。于是,SEC也开始对米尔顿和尼古拉进行证券诈骗调查,投资者们也对其发起欺诈诉讼。

Lordstown的套路与尼古拉如出一辙。2021年3月,兴登堡研究指控Lordstown伪造订单并在生产能力方面误导投资者。兴登堡经过调研后发现,Lordstown公开宣称收到10万个订单,但该公司不仅不向客户收取订金,反而会以50美元/个的价格,委托一些中介机构下“空单”,从而夸大订单数量,营造炙手可热的假象;而法拉第未来多名高管也曾因涉嫌向投资者发布不准确信息被SEC传唤调查。以尼古拉骗局为代表的一系列丑闻削弱了美国投资者对造车新势力的信心。

为什么中国造车新势力日渐崛起,美国市场却难以孕育出“下一个特斯拉”?对此,北方工业大学汽车产业创新研究中心主任纪雪洪告诉记者:“原因之一是中国市场容量大、层次多,下有低速电动车,上有豪华车,不同的收入层次及区域发展水平决定了需求的多样性。中国市场能容纳的品牌和数量要比国外多得多,这是主要原因。还有一个原因是所处的发展阶段不同。与中国新能源汽车市场多年来保持高速增长不同,前些年美国电动车市发展较为缓慢,美国消费者、资本市场以及政府对电动汽车领域投资的态度较为理性。”

纪雪洪补充道,与国内不同,美国电动汽车初创企业更多依靠的是风投,之前曝出的丑闻,部分原因也是由于这些企业急于吸引风投、创投机构。还没学会走就想跑,哪能不摔跤呢?即便是“老前辈”特斯拉,也是在规模上来之后才被美国多州争相邀请建厂。

交付大考 量产仍是致命难题

从当下的市场环境来看,美国电动汽车初创企业的形势不容乐观。目前,全球新能源汽车企业已经开始了存量博弈,交付量成为更重要的衡量标准。不过,资金困境、供应链难题等因素令Rivian、Lordstown等初创企业普遍难以达成最初的产销目标,而华尔街也逐渐失去了耐心。

以Arrival为例,其原计划2022年生产400~600辆电动货车,同时小批量生产一些电动巴士。之后由于亏损扩大,其将电动货车的生产目标下调至20辆,电动巴士项目直接搁浅。在去年第三季度的最后一天,Arrival终于生产出一辆电动货车,但只是用于测试、验证,并不交付给客户。根据该公司的说法,其要到2023年之后才能实现营收。

复盘Rivian的2022年,其遭遇了股价下跌、生产遇阻、产品召回、内部高管出走等多个难题,因此不得不进行裁员以节省成本。刚刚上市时,Rivian设定的2022年产量目标是5万辆,之后主动砍半至2.5万辆;实际上,2022年Rivian仅生产了24337辆汽车,依然未达目标,公司将未兑现交付目标的原因归结为零部件和供应链问题。Rivian去年3月曾公开表示,疫情、通货膨胀和俄乌冲突造成了运营的中断和延误,并强调随着大宗商品价格持续上涨,零部件采购面临挑战。Rivian近日又表示,受挥之不去的供应链瓶颈影响,该公司预计2023年其产量将远低于分析师预期。

实际上,在Rivian刚上市股价暴涨时,马斯克曾对其“唱衰”,称“实现大规模量产和盈亏平衡”是Rivian的真正考验,没想到一语成谶。不止Rivian,其他美国造车新势力企业也一样。例如,Lucid在2022年仅生产了7180辆汽车,远低于最初预期的2万辆;不仅如此,Lucid还将2023年产量目标设定为1万~1.4万辆。由于2022年其净亏损逾13亿美元,为了节省开支,Lucid近日还宣布,将裁员18%左右,并称这是一个“痛苦但必要的决定”。

Lordstown前不久表示,已于去年第四季度开始销售首款电动卡车Endurance,但由于质量问题导致生产线停产,截至今年2月底只交付了6辆;至于法拉第未来,首款车型FF91的量产在经历多次“跳票”后,终于在3月30日启动生产。

除了量产难题外,过去几年推动汽车价格全面上涨的强劲需求正开始减弱,以特斯拉为代表的电动汽车“降价潮”,以及瞬息万变的市场形势也给初创企业带来了更多挑战。君迪咨询公司汽车业务总裁道格·贝茨指出,10多年前,在特斯拉推出Model S时几乎没有竞品;而现在这些造车新势力企业推出的第一款车就要面临残酷的市场竞争。贝茨称,目前,美国造车新势力企业都瞄准了豪华车市场,但BBA的电动车型也开始放量。尤其是在比亚迪全面崛起和特斯拉引发“价格战”的大背景下,造车新势力更是步履维艰。在竞争日趋白热化的电动汽车战场,留给这些美国造车新势力企业的时间已经不多了。