去年,汽车行业是半导体行业最大热点,一方面,消费和工业形势较差,汽车行业仍有增长空间,另一方面,智驾升级、汽车算力升级、电气化架构升级等趋势,引领汽车半导体技术变革。因此,很多人非常关注汽车半导体去年表现。

日前,TechInsights发布报告,披露去年汽车半导体供应商营收TOP10,其结果显示,英飞凌第一,高通则只有第十。

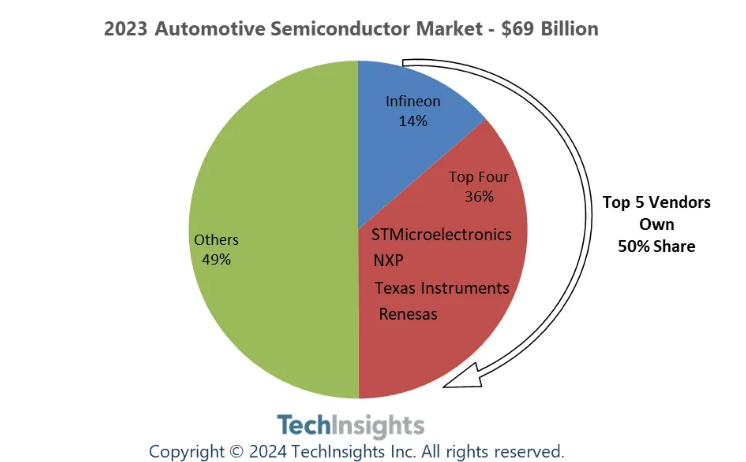

TOP5包揽50%市场份额

TechInsights报告显示,2023年全球汽车半导体市场总营收约为692亿美元,同比2022年的594亿美元增长16.5%。

TOP5供应商依次为英飞凌(Infineon)、恩智浦(NXP)、意法半导体(ST)、德州仪器(TI)、瑞萨(Renasas),合计占据50%以上市场份额。第六至第十则依次为安森美(ONsemi)、博世(Bosch)、亚德诺(ADI)、美光(Micron)、高通(Qualcomm)。

TechInsights并未详细列出Top10供应商的营收和占比情况,具体来看,英飞凌市场份额为14%,意法、恩智浦、德州仪器、瑞萨合计份额为36%,其它则为49%。

TechInsights指出,英飞凌市场份额提高了4个百分点,2023年英飞凌在所有地区的市场份额均有增长,并且继续在中国和韩国市场保持领先。此外,英飞凌在日本汽车半导体市场的份额也增长明显;在欧洲的市场份额稳居第二;在北美的市场份额位列前三。

由于日元走弱趋势,2022年从第三名跌至第五名后,瑞萨未能重新夺回前三名位置;意法半凭借领先电力电子供应商的市场地位及对汽车行业数字化趋势的支持,继续保持强劲增长。

TOP10怎么布局汽车半导体?

目前,TechInsights并未披露具体器件占比情况,不过,此前报告显示,预计到2028年,电气化和ADAS将占汽车半导体需求的50%,转化为对功率半导体和先进处理器芯片的需求不断增长。

不过,从占比来看,MCU与MPU/DSP/SoC和电源包揽了整个半导体市场半壁江山。那么,这些公司又是如何撑起半壁江山?

英飞凌:MCU销售大涨

2023年英飞凌的汽车MCU销售额较上年增长近44%,约占全球市场的29%。汽车MCU销售势头强劲是推动英飞凌业绩增长的主要因素,并帮助公司在该市场首次问鼎全球第一。

英飞凌的AURIX™MCU系列和TRAVEO™ MCU系列推动了汽车行业向自动驾驶、网联和电动汽车的转型,是助力公司领跑全球汽车MCU市场的重要贡献者。这两大系列将功耗和性能提升与虚拟化、AI建模、功能安全、网络安全和网络功能领域的最新趋势相结合,为新的E/E架构以及下一代软件定义汽车奠定基础。值得一提的是,比亚迪在Zonal架构下,采用了英飞凌的MCU和低压功率产品。

不过,英飞凌的业务不止于此,以中国车企新车为例,涵盖40多种不同的应用,包括:高级驾驶辅助系统(ADAS)、逆变器、电池管理系统(BMS)、标准安全和舒适系统等。系统解决方案(P2S)利用了结合了英飞凌产品优势的综合解决方案,如电机控制MCU + 驱动器 + MOSFETs;信号预处理 + 雷达MCU。 根据其计算, 英飞凌在每辆汽车中的价值超过800欧元。

最近,英飞凌的大动作非常多,与本田签署谅解备忘录(MoU),同时与Wolfspeed、SK Siltron CSS、Resonac Corporation、盛弘电气、欧姆龙等在宽禁带半导体达成合作。

恩智浦:关注软件建设

目前,恩智浦的战略更偏向于从系统上解决问题。现如今,很多计算系统是分散的,为了实现软件定义汽车,现在的架构大多分为三层:最上面一层是车辆的计算器,中间层是本地的智能化的信息系统,最下面一层则是关键的终端节点,不同区域间计算系统是互联的。恩智浦希望能够有恰当的系统级计算解决方案,为这三层需求提供计算支持,即考虑不同的计算系统如何在车辆中整合,包括整个系统的性能、功耗、网络能力。

恩智浦S32系列就是涵盖软件和硬件的一体化平台,7年前恩智浦推出该平台并且不断完善,从高端5nm产品到90nm的集成解决方案。

恩智浦非常重视在软件方面的建设,目前恩智浦的软件工程师数量已经超过了硬件开发人员,这也表明了恩智浦对于软件的重视程度。公司正在芯片基础上集成更多软件,未来将聚焦5nm处理技术引领的汽车电子变革。

恩智浦在向MPU(微处理器)、区域控制器以及车载处理器逐步演进,并且保持产品高度一致性架构,与周边器件形成完成系统,以支持客户自定义开发,优化系统性能和成本。

意法:押注PCM+FD-SOI

意法在汽车领域的重点是实现汽车安全性能的提升、环保效能的增强以及互联技术的深化,同时不断优化汽车功能,降低车辆总体运营成本。在汽车电动化和数字化两大前沿领域,过去数年间,针对新兴汽车架构和技术标准,意法推出了一系列业界领先的产品组合,有力推动了公司整体营收的稳步增长。

展望未来,意法半导体预期将持续扩展其核心业务,特别是汽车业务,这将成为实现2025至2027年收入目标超过200亿美元的重要驱动力。

意法高度关注汽车的智能化发展。通过投资集成嵌入式PCM非易失性存储器(相变存储器)的FD-SOI技术,意法半导体积极支持汽车向软件定义车辆的时代迈进。如今,FD-SOI和ePCM技术已成为意法半导体Stellar平台的核心制造技术。这款统一的MCU平台不仅满足了汽车对云连接、软件定义汽车的需求,同时也满足了其对实时计算能力的迫切要求,从而引领汽车行业迈向更为智能的未来。

上个月,意法宣布全新STM32即将采用18nm FD-SOI工艺的嵌入式相变存储器 (ePCM),并将于2024下半年开始向部分客户出样片。这意味着ST率先将MCU突破20nm壁垒。

德州仪器:优势在于精度和实时性

德州仪器将汽车分为信息娱乐系统与仪表组、混合动力、电动和动力总成系统、车身电子装置与照明、高级驾驶辅助系统(ADAS)四个部分,同时拥有共计2688个汽车产品,其中最值得关注的,便是德州仪器Jacinto™新一代J7处理器TDA4VM处理器、Sitara™ 新发布的AM62A处理器、4D毫米波雷达AWR2944。

德州仪器的核心优势是精度和实时性,而其产品性能是经过客户验证的,客户会根据真实体验,自然而然地选择德州仪器的产品。就比如说,C2000™️已是德州仪器的第三代产品,第四代在开发中,甚至第五代也在规划之中。这意味着德州仪器的成本会更低,竞争力会更强,对客户的需求会更深入,同时会加入一些特色功能,比如即成一些模拟功能。

而最近,德州仪器也在积极拥抱Zonal架构新趋势。其官网的汽车应用中,加上了“区域架构”这一子页面。

瑞萨:R-Car的生态系统

瑞萨针对E/E架构创新,推出了一系列可扩展的处理器,包括面向控制域的高集成RH850 MCU,以及面向高性能的R-Car SoC,可以支持包括网关、自动驾驶、座舱域等产品。而针对节点执行器,则有RL78这类16位MCU。在这其中RH850和RL78是瑞萨自有内核,R-Car是Arm内核产品,这种丰富的内核组合和丰富的产品线组合,可以让瑞萨更好地满足主机厂全面需求。

瑞萨的另外一项变革,则是大力推崇软件左移开发,通过提供虚拟平台,主机厂和Tier1可以开发软件并在硬件上虚拟运行。这种虚拟开发过程使客户能够专注于系统级的要求,而不需要在硬件上进行验证。另外,通过利用虚拟平台,客户可以在芯片可用之前开始软件开发,这将缩短上市时间。

不管是ADAS,还是座舱,都需要不同的操作系统,不同的算法,以及不同的硬件系统。对于这类复杂应用而言,瑞萨联合了众多R-Car合作伙伴,共同为客户服务,从而加速产品的实现。瑞萨的R-Car生态系统是一个极其庞大的系统,但也只有庞大的系统才能支撑起复杂的应用。比如瑞萨的车用计算机平台VC4由1000多个半导体零件和分立元件组成。其中除了瑞萨的R-Car以及部分信号链和电源管理之外,还包括了诸多合作伙伴的软硬件支持。

安森美:押注碳化硅

对安森美来说,汽车和工业是最重要量大市场。安森美2023财年第三季度财报显示,汽车业务收入创纪录,达12亿美元,同比增长33%;工业业务收入创纪录,达6.16亿美元,同比略有增长。由此可见,安森美对于汽车和工业两大市场的重视程度。

安森美为电动汽车提供了成千上万的器件,从使用数量中,便可直观地感受到:安森美在每辆燃油汽车上提供电子器件的含量是50~100美元,而在电动汽车上,每辆电动车上则有超过2000美元的含量。

安森美提供的解决方案并非一刀切的,以汽车电动化举例,它是以层级划分的,包括入门级、中端、高性能和超高性能几个不同平台层级,无论用户选择什么样的层级,安森美都能提供基于碳化硅或硅的最有方案,使得终端用户能够在电动汽车上扩产,驱动电动汽车不断增长。

当然,其实主要引爆市场的还是碳化硅(SiC),未来安森么也会逐步向200mm碳化硅衬底切换以迎接未来电动汽车市场浪潮。

亚德诺:音视频传输表现亮眼

工业和汽车依然是ADI最重要的两块市场。目前, ADI在汽车音视频数据传输领域表现亮眼,例如A2B汽车音频总线已经进入了全球超过90%的车厂;部署GMSL千兆多媒体串行链路的车辆已经行驶累计行驶超过20万亿公里。

ADI的千兆多媒体串行链路GMSL技术在经过相应的迭代后能够将链路数据传输速率从6 Gbps翻倍到12 Gbps,当传输速率满足要求后,即可融合以太网和传感器技术形成边缘智能。

此外,为助力汽车向基于Zonal的E/E架构转变,ADI E2B总线使用新型汽车以太网10BASE-T1S技术,支持多种传感器/执行器接口实现以太网至边缘设备连接,例如用于简化低成本实现前灯尾灯照明系统,内饰氛围灯,无钥匙进入,雨刷/车窗系统等,同时具有优异的EMI/EMC表现,这都有助于向基于Zonal的架构过渡,大幅节省电缆成本,显著减少ECU的数量,并且支持通过无线更新部署新功能和增强功能。

BMS和汽车电源则是ADI重点布局的另一条产线,此外,ADI还在做类似碳化硅驱动的产品,以应对当前SiC大潮需求。

同一个目标:E/E架构、软件左移、SiC

综上,虽然每家的侧重点都有所不同,但打法基本一致,一是布局第三代E/E架构Zonal;二是关注软件定义汽车,推崇软件左移开发;三是不断布局碳化硅(SiC)。

现如今,电动汽车产业已经进入了大融合时代,产业链各环节融合发展趋势愈加明显,在这个背景下,可以看到越来越多跨领域的国际合作等。而芯片厂商也开始逐渐顺应时代的变化,越来越注重系统方面的开发,增强软件方面的投入。

未来一年,汽车领域依然火热,想必半导体界会拥有翻天覆地的变化。