芯片设计技术的领导者与仿真分析技术的领导者强强联合,在人工智能的强力驱动下,满足合作伙伴在电路与物理两大领域相互融合的相关需求,在核心EDA领域和极具潜力的新兴增长领域中进一步强化并加速实施新思科技“从芯片到系统”的发展战略。新思科技的整体潜在市场规模(TAM)将扩大1.5倍,达到约280亿美元,年复合增长率(CAGR)约为11%

2023年12月23日,新思科技提出以300亿美元收购工业仿真领域巨头Ansys后(详见EDA领域再现重磅收购,新思300亿美元欲拿下工业仿真巨头Ansys!),引发产业对工业仿真软件的关注。

今天,新思科技(纳斯达克股票代码:SNPS)和Ansys(纳斯达克股票代码:ANSS)双方官宣已经就新思科技收购Ansys事宜达成了最终协议。根据该协议条款,Ansys股东每股Ansys股票将获得197.00美元现金和0.3450股新思科技普通股,按2023年12月21日新思科技普通股的收盘价计算,该收购总价值约为350亿美元。新思科技全球领先的芯片电子设计自动化(EDA)与Ansys广泛的仿真分析产品组合强强联手,将打造一个从芯片到系统设计解决方案领域的全球领导者。

新思科技全球总裁兼首席执行官Sassine Ghazi表示:“面对日益增长的系统复杂性,人工智能、芯片需求激增和软件定义系统等主流趋势的发展需要更高的计算性能和效率。新思科技全球领先的EDA解决方案与Ansys先进的仿真分析技术强强结合,将让我们能够提供全面、强大和无缝集成的从芯片到系统的创新范式,帮助各行各业的技术研发团队实现开发能力的最大化。这也是我们与Ansys长达七年成功合作后顺理成章的下一步,我非常期待与 Ajei以及优秀的Ansys团队紧密合作,持续为我们的合作伙伴、股东和员工带来更多价值。”

新思科技执行主席兼创始人Aart de Geus表示:“成立37年以来,新思科技一直是全球创新领导者,处于改变世界的计算、网络和移动等半导体技术演进的核心。如今,我们在加速驱动‘万物智能(Pervasive Intelligence)’全新时代的到来。我们与Ansys公司有着长期的合作关系,双方的强强联手是新思科技持续成为全球领导者的又一重要里程碑。我们的董事会和管理团队仔细评估了我们的最佳战略选择,以便在这一快速发展的电子和系统设计新浪潮中持续保持领先并获得成功,与Ansys的技术合作对于公司、股东乃至我们的创新型合作伙伴而言都能带来更多的价值赋能。”

Ansys总裁兼首席执行官Ajei Gopal表示:“50多年来,Ansys一直致力于协助客户突破想象力,设计、开发并交付最先进的产品。通过与新思科技强强联手,我们将以加倍的努力,推动客户的创新达到更高水平。这一具有变革性的联合将融合两家公司高度互补的能力,以满足当前开发者不断变化的需求,并为其提供对产品性能有前所未有的洞察力。Ansys 公司拥有坚实的基础,第四季度的初步年度合同价值(ACV)预计将超过我们指导区间的上限。我相信在与新思科技合作的基础上,我们将为客户、合作伙伴和股东创造更大的价值。与新思科技合并将加速我们联合产品组合的开发,提供更高水平的技术创新,这将使 Ansys 的客户大大受益。我为Ansys员工每天为公司和客户的成功所做的努力感到骄傲,并期待合并后的公司取得更大的成就。”

强强合并将创造重大价值

领先能力互补,满足客户需求:当今智能系统的复杂性要求半导体设计要与仿真和分析相结合,以确保互联的智能系统在实际环境中正常运行。将新思科技全球领先的EDA技术与 Ansys成熟的仿真和分析能力相结合,可为我们双方的客户提供全面、强大且以系统为中心的创新方法。所有Ansys的客户,包括半导体行业以外的客户,都可以从我们更为全面的产品和技术组合中获益,从而驱动他们的创新。

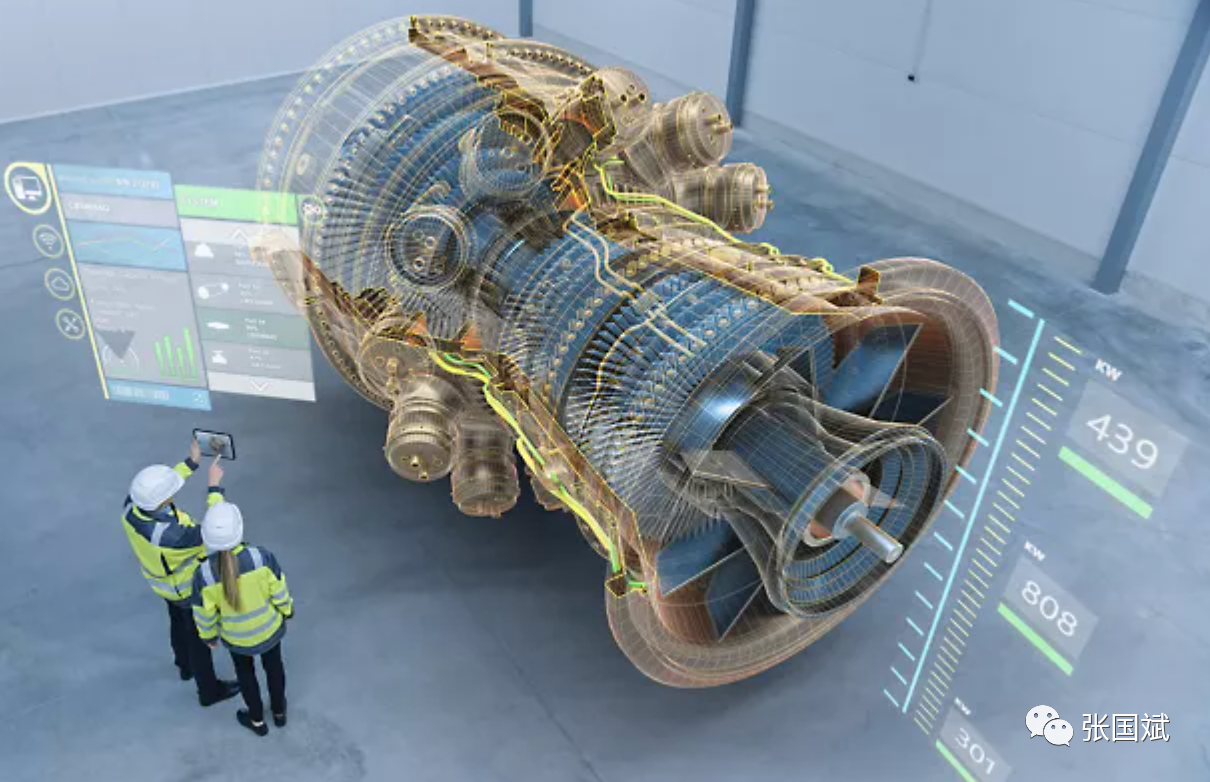

加速新兴领域战略和增长:新思科技与Ansys的业务高度互补,并具显著的扩展空间。此次合并将在核心EDA领域和极具潜力的新兴增长领域(如汽车、航空航天和工业智造等)进一步加强新思科技“从芯片到系统”发展战略,而Ansys在这些领域拥有成熟的业务布局和成功的市场经验。

优势互补:自 2017 年以来,新思科技与Ansys一直不断扩展成功的合作关系,同样拥有诚信为本、追求卓越和赋能客户的企业文化。结合双方高度互补的技术解决方案,有望为客户提供更广泛、深度集成的软件工具组合,协助其解决最棘手的设计挑战,并通过对复杂系统进行基于模型的分析获得有价值的洞见。

战略性拓展整体潜在市场规模:新思科技的整体潜在市场规模(TAM)预计将增长1.5倍,达到约 280 亿美元。如今各行各业对电路和物理世界融合的需求加速增长,在这一大趋势的推动下,预计合并后两家公司的整体潜在市场规模有望达到11%的年复合增长率。

增强新思科技强大的财务实力和未来预期:与Ansys合并有望加强新思科技的财务实力。合并后的公司预计将继续保持两位数增长,持续领先行业,这一增速预计将超过整体潜在市场规模的增长速度。在非美国通用会计准则下(Non-GAAP),预计合并后,新思科技的营业利润率将提高约125个基点,无杠杆自由现金流利润率将在交易完成后的第一年提高约75个基点,预计在交易完成后的第二个完整年度内提升每股收益,并在此后大幅增长。

强大的资产负债表支持快速去杠杆化:两家公司合并后预计将产生大量持续的自由现金流,这将使债务与调整后息税折旧摊销前利润(EBITDA)的比值在交易完成后两年内迅速降至 2 倍以下,长期来看杠杆率将降至1倍以下。鉴于其强劲现金流产生能力和快速去杠杆化的承诺,新思科技预计将保持投资级信用评级不变。

实现成本和收入协同效应:合并后的公司预计将在交易完成后的第三年实现约4亿美元的运营成本协同效应,在交易完成后的第四年实现约4亿美元的运营收入同效应,长期来看,每年的协同效应将超过10亿美元。

交易条款

根据新思科技普通股截至2023年12月21日的收盘价559.96美元计算,每股对价为390.19 美元,比Ansys于2023年12月21日的收盘价溢价约29%,比Ansys截至同日的60天成交量加权平均价格溢价约35%。根据协议条款,预计Ansys股东将拥有合并后公司约16.5%的预估股权。

新思科技计划通过现金和债务融资相结合的方式为190亿美元的现金对价提供资金。新思科技已获得160亿美元的全额承诺债务融资。

该交易预计将于2025年上半年完成,但需获得Ansys股东的批准、获得必要的监管部门批准以及其他惯例成交条件。