消费电子需求不振,一直以来手机镜头模组、图像传感器芯片都出现了一定程度的内卷和价格战。在最近,三星的一则涨价通知引发市场强烈反响,据业内人士称,CIS大厂三星已于29日已通知客户,其CIS芯片将于明年第一季度涨价,主要涉及3200万像素以上的规格,平均涨幅高达25%,部分产品涨幅最高可达30%。有人认为库存调整周期结束,也有人认为AI需求将会进一步带动CIS(CMOS Image Sensor)需求,国产替代正当时。

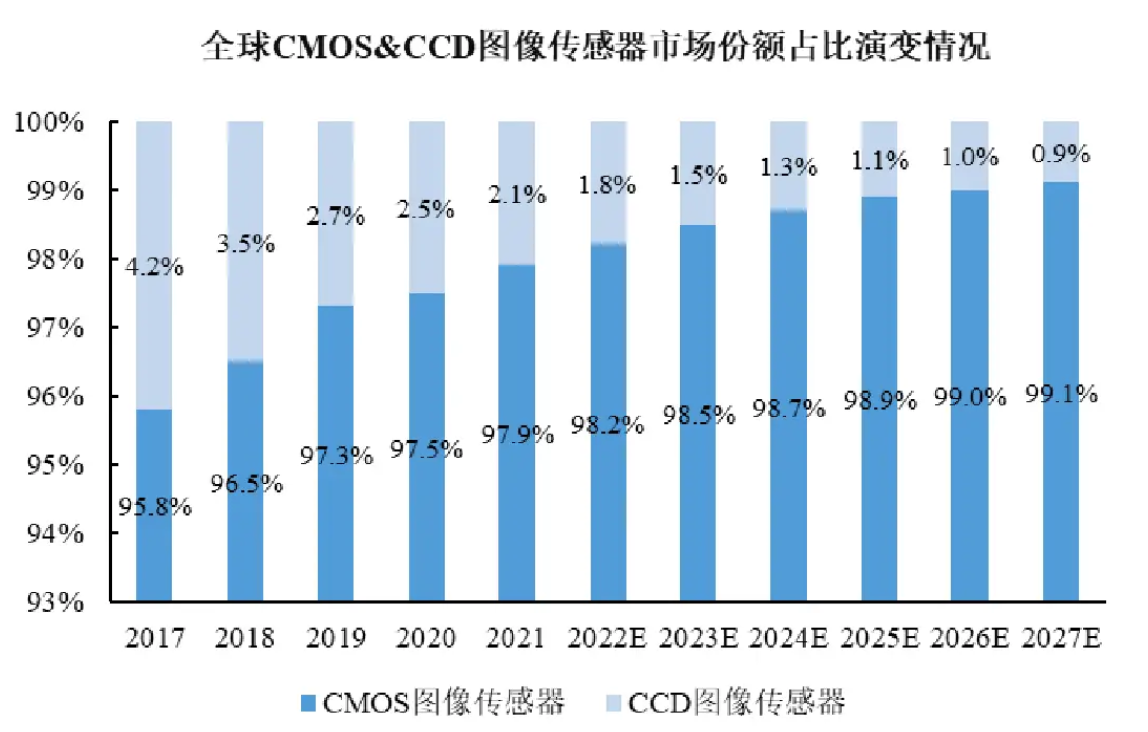

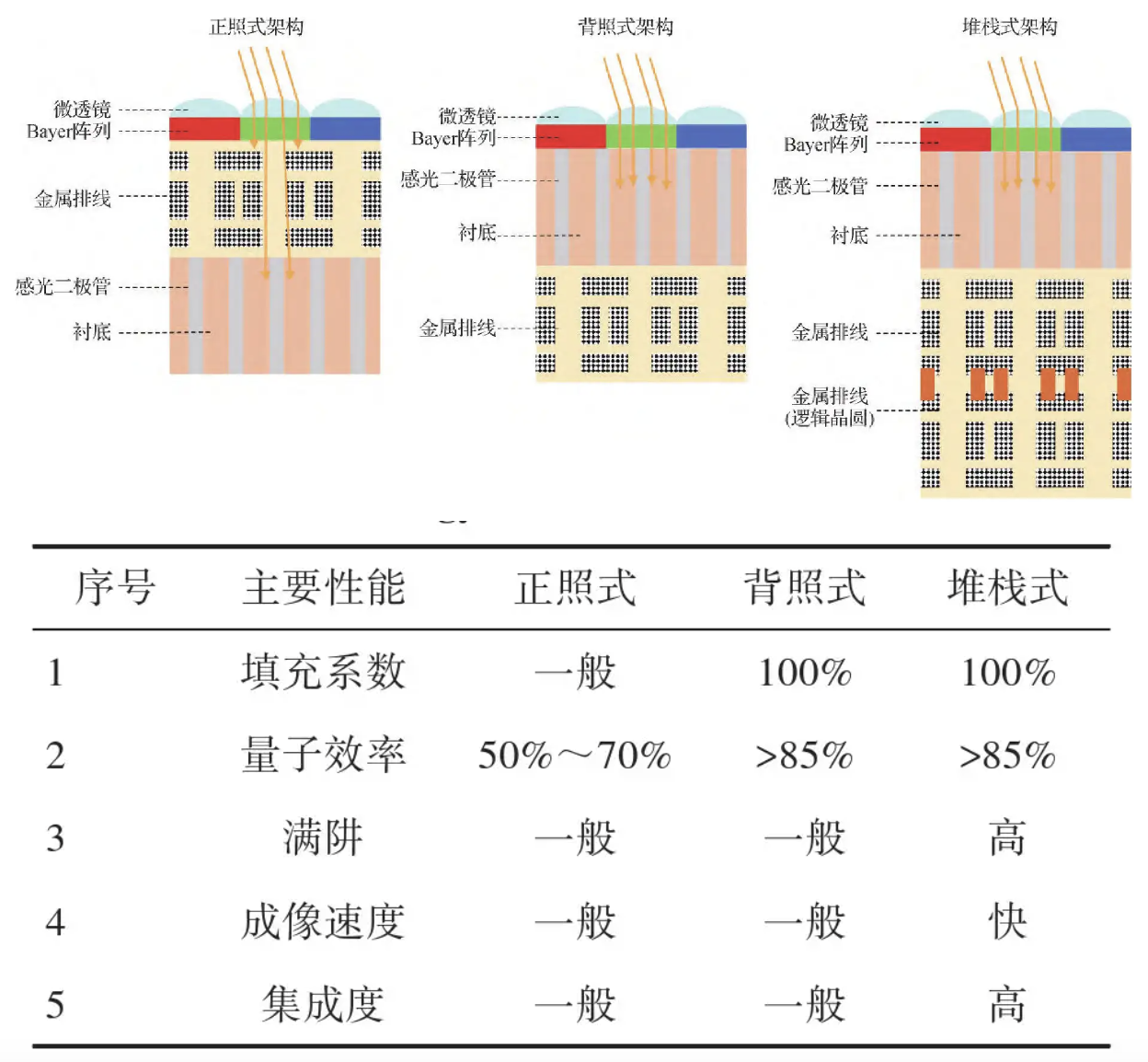

所谓CIS是CMOS Image Sensor的简称,意即CMOS(Complementary Metal Oxide Semiconductor,互补金属氧化物半导体)图像传感器,是采用CMOS 工艺制造的图像传感器芯片,也是当今应用最普遍、重要性最高的传感器之一。CMOS图像传感器是高度集成的图像系统芯片,当外界光线照射到CMOS图像传感器上的时候,传感器拥有的感光单元阵列会发生光电效应,光电效应使得阵列上的每个感光单元产生对应外界色彩和亮度的电荷信号,之后信号会被模拟-数字转换电路转换成数字图像信号,从而还原出现实的影像。提到CMOS图像传感器,就不得不提到CCD(Charge-Coupled Devices,CCD)图像传感器,相比CCD,CMOS是后来者。对摄影爱好者来说,对二者的概念一定不陌生,也就是我们口中的CMOS相机和CCD相机。众所周知,CCD相机早已被淘汰,虽然这几年又被网红炒热,而后又被各种大V“锤烂”。没办法,CMOS成像质量太好了,现在就快一统江湖了。相较于CCD(电荷耦合器件)图像传感器,CMOS图像传感器从20世纪70年代初成功被制造,直到90年代开始得到重视并开始投入大量研发资源。目前,CMOS图像传感器的主要技术指标均已超越CCD图像传感器,并在绝大部分应用中成为市场主流技术。CMOS图像传感器主要发展历史,制表|电子工程世界CMOS现在主要应用领域涉及消费电子、安防监控、汽车电子、智能交通、机器视觉、科学仪器、专业影像等。CCD图像传感器则仅在需要非常长曝光时间的应用场景中,如:深空探测,CCD 图像传感器凭借其较低的暗电流尚有部分应用。Yole数据显示,2021年全球CMOS图像传感器市场份额占比为97.9%,预计2027年全球CMOS图像传感器市场份额占比将上升至99.1%。全球CMOS&CCD图像传感器市场份额占比演变情况,图源|长光辰芯招股书CMOS图像传感器技术基于传感器工艺架构的不同,主要分为正照式(FrontSide lllumination,FSI)、背照式(Back-Illuminated CMOS,BSI)和堆栈式(Stacked)图像传感器。不同架构的CMOS图像传感器技术,图源|《中国图象图形学报》

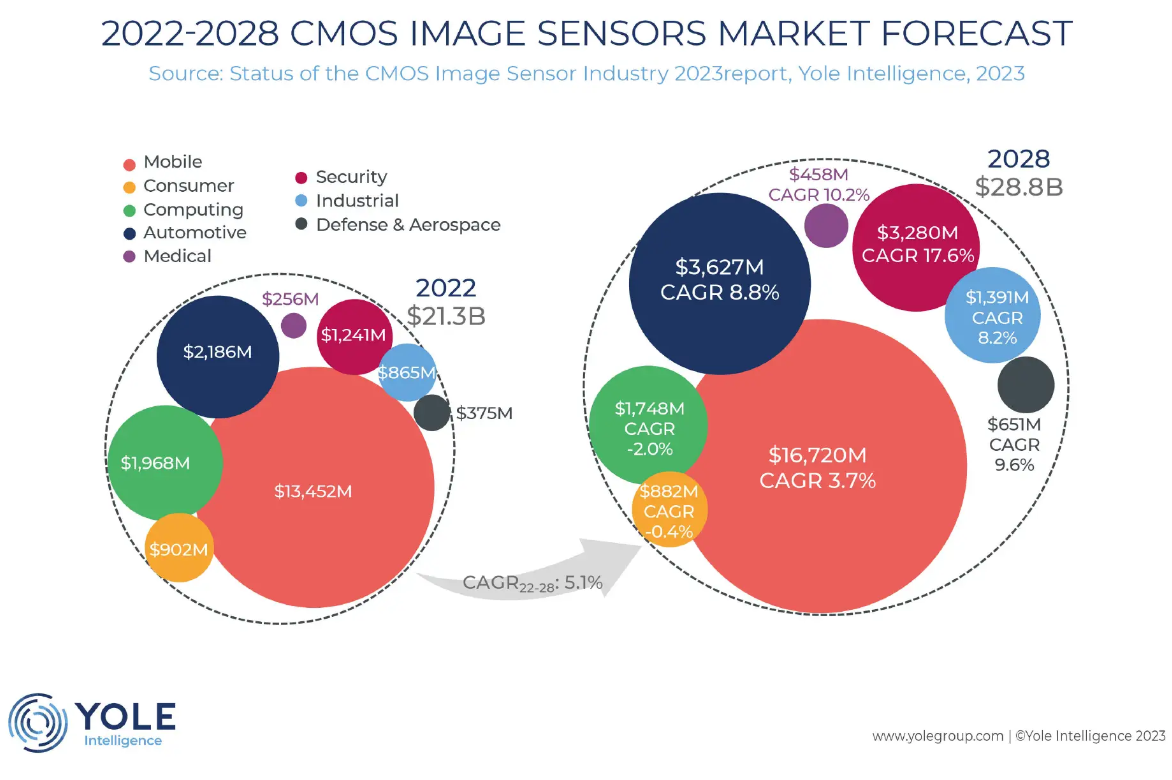

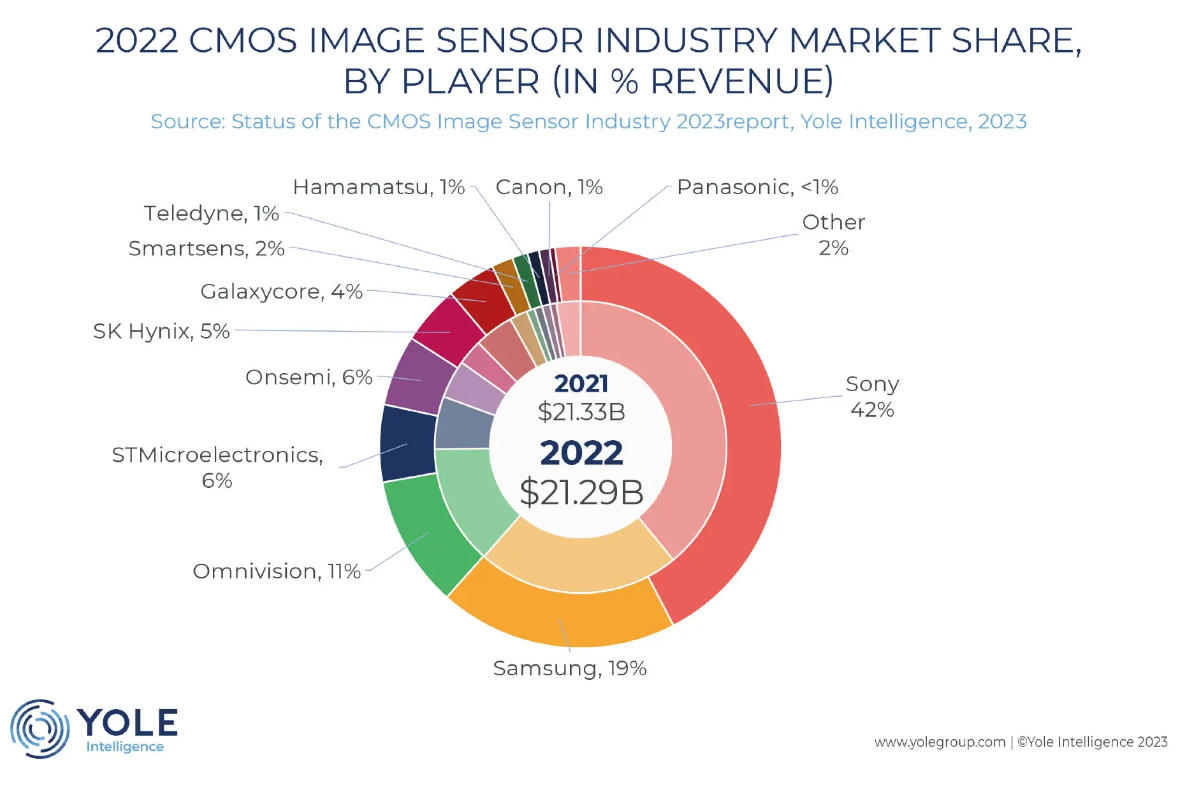

今年上半年,分析师对于CIS市场前景并不乐观,据Yole调研预测显示,2022年~2028年,年复合增长率可达5.1%,到期末,市场规模应达到288亿美元,而其中,手机单机搭载的摄像头数量将从3.9颗增长至4.6颗。Yole分析师认为2022年CIS收入停滞不前,与前几年大幅增长相比,经济持续疲软,而手机等消费品市场估计下降10%,同时下调预期数据。无独有偶,Counterpoint Research认为,2022年对于全球CIS市场来说是艰难的,收入十年来首次下滑,达到190亿美元,同比下降7%,手机、监控以及 PC 和平板电脑领域的需求低迷导致市场表现低于预期。为什么会出现这种情况?这是因为,手机对于CMOS图像传感器具有较高的影响权重,所以消费市况愈强则CIS市场愈强,但从2022年到2028年,消费将从63.15%到58%。目前手机摄像头是CMOS图像传感器的最大终端市场,手机领域向多摄像头、高像素以及多功能化发展,像素从200、800万发展为目前的4800万/6400万/1亿,并进一步向上提升。汽车领域,对CMOS图像传感器芯片像素要求不高,但追求芯片的可靠性与稳定性。受益于ADAS(先进驾驶辅助系统)、自动驾驶等技术的发展,汽车有望成为CMOS图像传感器的下一个重要应用领域。在工业设备方面,机器视觉的应用也将加速CMOS图像传感器的发展。安防领域,对夜视和红外等要求较高,目前产品分辨率基本在200万像素(1080P),未来有望提升至2K/4K。医疗、安防和物联网等领域应用正在逐步展开应用。不过,伴随AI的降临,很多分析师开始重新调整自己的预期,认为库存回归,需求恢复,短期价趋势上扬。根据群智咨询报告显示,手机CIS出货量经过连续8个季度下跌后,2023Q3达11.1亿颗。群智预计,50M(≤0.7um)需求量超6亿颗,年增近60%,供应短板驱动价格上涨。方正证券郑震湘团队则判断,三星此轮涨价主力产品为50MP小像素传感器(ISOCELLJN1),主因三星在该领域占据较大份额,具备较强的涨价动机:供给侧,三星自身产能在前期需求不佳环境下已有所削减,叠加该细分市场主要竞争对手豪威在今年下半年优先保障大像素产品OV50H的产能,从而导致小像素产品OV50D的供应较为紧张;需求侧,伴随去库存进程的结束,且下半年华为回归进一步拉动需求,智能手机市场回暖明显,产业链各环节拉货动能充足。从厂商方面来看,2022年索尼占全球市场份额的42%,三星占19%,豪威(Omnivision)占11%,ST(意法半导体)占6%,ONsemi(安森美)占6%,SK Hynix(SK海力士)占5%,格科威(Galaxycore)占比4%,思特威(Smartsens)占2%,Teledyne(特励达)占1%,滨松(Hamamatsu)占1%,佳能(Canno)占1%,松下(Panasonic)占比小于1%。从以上数据不难看出,索尼和三星两家公司包揽整个CIS市场的61%,而其中,中国厂商豪威、格科威、思特威合计占比17%。

从大厂动作来看,对智能手机来说,大面积传感器会是未来, 1英寸传感器正在加速采用,尤其是在中国智能手机制造商的旗舰机型中;对汽车来说,像素提升速度非常快,目前为止300万像素~500万像素范围已经升级为500万像素~800万像素,由于汽车对于图像质量严苛,不难预见,未来更高分辨率的传感器会越来越多。从技术来看,基于事件的成像将是低延迟的新范式;Quanta CIS 和单光子雪崩二极管 (SPAD) 正在不断发展;超表面是平面光学终极发展;无论是大像素还是小像素,28nm和22nm都是关键技术节点;像素内混合堆叠是重要技术,其制造技术是未来重点;此外,在传感器附近或内部集成人工智能 (AI)会是新趋势。

2018年发布行业首个0.8μm像素图像传感器(IMX586),2022年后推出自家首个0.7μm像素图像传感器方案IMX758,并搭载在vivo X90 Pro+上。对索尼来说,双层晶体管像素堆叠CMOS图像传感器是一大“杀器”,它已经量产,首次安装在索尼于2023年5月发布的“Xperia 1 V”中。汽车图像传感器方面,200万像素或以上的车载摄像头的体积市场是索尼的重点市场。此外,索尼持续拥抱AI,其智能视觉传感器“IMX500”的解决方案配备AI功能。AITRIOS平台是索尼建设生态的关键,该平台可以针对以往视频和图像信息没有得到充分利用的市场。2023年4月,索尼投资了树莓派,通过两者的合作,将向全球的Raspberry Pi用户提供IMX500和AITRIOS,以及可以使用的应用程序在 AITRIOS 上,加速AI发展。索尼计划继续考虑与多家公司建立合作伙伴关系,以构建AITRIOS生态系统。2023年6月,索尼将在熊本县建立一家新的图像传感器工厂,以加强其芯片业务,并加深与一家正在熊本县建设生产基地的台湾芯片巨头的关系。该工厂预计将生产智能手机传感器,将建在该公司计划今年在日本西南部的高西县收购的一块27万平方米的土地上。

2019年,三星电子推出0.7μm级像素工艺产品,基于0.7μm级像素工艺加工而成的1.08亿像素传感器,与使用0.8μm级像素工艺的传感器相比,最多可以减少15%的体积,摄像头模组的高度最多可以减少10%,从而在一定程度上解决摄像头凸起的问题。小型化是三星的强项,其发布的最新200MP图像传感器比其前身小20%,最重要的是,据报道,三星正在开发一种超过500MP的图像传感器,可以与人眼的分辨率相匹配。在汽车市场,三星提供高清后视和环视显示器。三星最近利用其像素合并技术Tetra2pixel制造了一款200万像素的图像传感器ISOCELL HP2。这种图像传感器使手机制造商能够开发具有更高分辨率摄像头的智能手机等设备。ISOCELL HP2在1/1.3英寸光学格式中嵌入了2亿0.6微米(μm)像素,可应用于108MP主智能手机相机。三星还在图像传感器中加入了超级QPD功能。这使得传感器能够利用其2亿像素在低光照环境下聚焦代理。ISOCELL HP2拥有高帧率和减少快门延迟。这使得拍照体验更快。三星最新的智能手机S23 Ultra采用了图像传感器。

安森美于2005年开发出全球首款车规级CMOS图像传感器。2011年~2014年,安森美先后收购半导体制造商Cypress图像传感器业务部、图像传感器设备制造商Truesense Imaging和Aptina Imaging。公司较早与Mobileye等自动驾驶方案供应商达成深度合作,现已成为车载CIS领域的龙头企业,约占全球车载CIS市场份额的45%。目前,CIS和功率半导体是Onsemi的两大收入支柱。在汽车CIS领域,Onsemi以46%的份额占据市场领先地位,在高级驾驶辅助系统(ADAS) CIS市场中,其份额更高,达到68%。在功率半导体方面,Onsemi占据9%的市场份额,位居该领域第二大厂商。安森美计划于2024年开始内部生产CMOS图像传感器 (CIS),这标志着其长期以来将制造外包给合作伙伴的做法发生了重大转变。安森美最初采用“fab lite”战略,将其所有CIS解决方案的生产外包。然而,由于疫情期间供应链不稳定,该公司选择改变做法,将生产转为内部生产,以确保供应链更加安全稳定。安森美的CIS逻辑电路的内部生产包括40nm和65nm,前端工艺将分为两部分,一部分在纽约东Fishkill的12英寸(300毫米)晶圆厂(2019年从GlobalFoundries收购)进行,另一部分在爱达荷州西南部的Nampa工厂进行,专注于微透镜和滤色镜。后端封装和测试将在马来西亚工厂进行。不过,安森美强调,并非所有CIS产品都会转向内部制造,仍会根据市场需求灵活外包生产。

SK海力士已重组其CMOS图像传感器 (CIS) 团队,以将重点从扩大市场份额转移到开发高端产品。其CIS团队在变革之前是一个单一的组织,但该公司现在已经创建了专注于图像传感器特定功能和特性的子团队。总体而言,该团队现在更像是一个研发团队,而不是销售和营销团队。SK海力士在该领域的规模较小,过去专注于分辨率为20MP或以下的低端CIS。然而,该公司已于2021年开始向三星供应其CIS。它为三星的可折叠手机提供了13MP CIS,并于去年为 Galaxy A系列提供了50MP传感器。尽管如此,近年来对CIS的整体需求有所下降,因为主要使用CIS的智能手机正遭受需求放缓的困扰。这对中端手机来说尤其令人痛心,因为它们的单价因消费者需求低迷而下降。消息人士称,鉴于此,SK海力士一直在减少其CIS产量,同时也在减少库存。

国产CIS厂商主要包括豪威、思特威、格科威、长光辰芯、广州印芯、元视芯、锐芯微、比亚迪半导体、微光集电、海图微电子等。其中,豪威、格科威、思特威为TOP3,长光辰芯则在最近准备IPO。综合比较来看,国际视觉传感器企业在数量、产品丰富度以及技术基础方面具有优势。虽然国内在视觉传感器领域的研究起步较晚,但近年来政府大力支持集成电路产业的发展,推出了一系列产业扶持政策,越来越多的企业将研发方向放在了光学视觉传感器领域。这使得我国的光学视觉传感器技术实现了突飞猛进的发展,推出了一系列具有国际同类领先水平的高性能视觉传感器产品,在全球图像传感器市场所占的市场份额逐步提升,研发能力已经达到国际同类的最高水平。

豪威于1995年在美国硅谷由清华毕业的陈大同和美籍华人洪先生联合创立,在2000年左右带领CIS行业将摄像头技术成功应用在手机拍照中。2007年,豪威成为全球CIS龙头,2009年击败CIS鼻祖美光和东芝,成功切入iPhone供应链,直到2011年均为CIS全球第一。2012年,iPhone订单落入索尼囊中,而后2016年,豪威被私有化,从美股退市。2017年,韦尔股份董事长虞仁荣担任豪威CEO,两家公司合并的计划逐渐显现。2017年,韦尔股份上市,随后宣布收购北京豪威的重大资产重组计划,但由于豪威股东反对,计划随后终止。2018年,韦尔通过现金收购豪威1.95%股权,随后陆陆续续收购豪威股权,直到2019年初,合计持有豪威10.55%的股权。2019年8月,韦尔宣布发行股份收购豪威85.53%股权,至此成功将豪威收入囊中。豪威拥有广泛的汽车成像产品线,包括环视和后视显示器和电子后视镜,以及驾驶员监控和其他车载监控系统。外部功能包括车道识别、车辆和行人检测以及盲点覆盖。豪威还为手机、虚拟现实和人工现实、便携式计算机、监控、工业和医疗应用设计图像传感器和相关IC。其产品线与其母公司韦尔半导体(Will Semiconductor)的产品线相辅相成。将设计用于移动通信、汽车电子、安全和其他应用的分立半导体器件、电源管理和其他集成电路以及电容器和其他无源元件。2022年8月15日,豪威科技宣布推出像素大小仅为0.56 µm的超小型2亿像素图像传感器OVB0A ,专为高端智能手机的后置(广角)主摄像头而设计。此外,目前豪威集团推出的图像传感器OV50H采用PureCel@Plus-S晶片堆叠技术,为旗舰和高端智能手机的宽幅和超宽幅后置摄像头带来优质的图像质量,小米14全系列搭载了OV50H作为主摄芯片。

格科微成立于2003年,主营业务为CMOS图像传感器和显示驱动芯片的研发、设计、封测和销售,产品主要应用于手机,同时广泛应用于平板电脑、笔记本电脑、可穿戴设备、移动支付、汽车电子等消费电子和工业应用。目前格科微拥有多项专利和专有技术,多项核心技术处于国际先进水平。如COM封装技术、低光高灵敏度像素技术、FPPI技术、高像素单芯片集成技术等。2022年8月31日,格科微有限公司募投项目“12英寸CIS集成电路特色工艺研发与产业化项目”BSI产线投片成功,首个晶圆工程批取得超过95%的良率,标志着BSI产线顺利进入风险量产,于2023年上半年进入正式量产阶段,该项目是公司由Fabless转为Fab-lite模式的一大标志,并将为公司提升研发迭代速度、保护自主工艺能力、保障产能安全提供基础。目前,格科微的3200万像素产品已量产,5000万像素CMOS正在客户验证中,称有望年内拿到订单。

思特威成立于2017年,在安防领域市占率持续占优。凭借技术创新和安防业务经验,公司迅速布局多领域 CIS 业务,2018年,开始进军以工业自动化为主的机器视觉应用领域;2020 年,开始向汽车电子领域拓展,同年智能手机低端CIS业务首次实现营收贡献。目前,思特威技术与业务已覆盖安防监控、机器视觉、智能车载电子、智能手机等多应用领域的全性能需求。产品应用于大华股份、海康威视、大疆创新、宇视科技、小米科技、三星电子等品牌的终端产品中,同时还积累了众多中小规模的客户群体,形成了强大的客户资源体系。根据Frost&Sullivan数据,思特威2020年公司安防CIS出货量达到1.46亿颗,出货量位居全球第一。产品方面,公司基于SFCPixel、PixGain、近红外感度NIR+、超星光级夜视全彩等针对安防监控应用的行业领先技术,已推出100~1300万像素的多场景、高中低端全覆盖产品矩阵,且 BSI-RS系列的高端产品营收份额不断提升,成为公司营收的持续增长极。目前,思特威表示,针对5000万像素产品赛道,公司已推出了两款高端产品SC550XS与SC520XS,在性能上分别可满足旗舰级智能手机主摄与前摄、超广角以及长焦摄像头的需求。主打高端旗舰主摄市场的SC550XS在报告期内已经量产出货,SC520XS也进入小规模量产阶段。 总结

本站所有转载文章系出于传递更多信息之目的,且明确注明来源,不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。