11 月 15 日消息,根据集邦咨询报道,我国晶圆厂目前共有 44 家,未来将会继续扩展 32 家,且主要瞄准成熟工艺。

集邦咨询表示今年经济前景的挑战和持续的库存问题导致需求放缓,在汽车和工控领域尤为明显。

无晶圆厂和其他 IDM 库存消化面临严重限制。IDM 晶圆代工厂推出新产能,正在整合外包订单,并再次减少对晶圆代工厂的订单。2024 年,鉴于预期的不利经济环境,产能利用率的整体恢复面临挑战。

集邦咨询表示,2023 年至 2027 年,全球成熟(>28nm)与先进(<16nm)工艺的比例预计将徘徊在 7:3 左右。在促进本地生产和国内集成电路发展的政策和激励措施的推动下,中国成熟制程产能预计将从今年的 29% 增长到 2027 年的 33%,引领潮流的是中芯国际、华虹集团和合肥晶合集成电路(Nexchip)等巨头。

根据 TrendForce 集邦咨询的数据,除 7 家暂时停产的晶圆厂外,中国目前运营的晶圆厂 44 座(12 英寸晶圆厂 25 座、6 英寸晶圆厂 4 座、8 英寸晶圆厂及产线 15 座)。

此外,还有 22 座晶圆厂正在建设中(12 英寸晶圆厂 15 座,8 英寸晶圆厂 8 座)。

未来,中芯国际、Nexchip、CXMT 和士兰计划建设 10 座晶圆厂(9 座 12 英寸晶圆厂,1 座 8 英寸晶圆厂)。

总体而言,到 2024 年底,我国的目标是建立 32 座大型晶圆厂,并且都将专注于成熟工艺。

纵观中国晶圆代工厂的分布情况,长三角地区占总数的近一半,主要集中在上海、无锡、北京、合肥、成都和深圳等省份。

在产能方面,统计数据显示,中国目前运营着 31 座 12 英寸晶圆厂,其中包括在建的 12 英寸固定产能晶圆厂。月产能约为 118.9 万片晶圆产能。与计划月产能 217 万片相比,这些晶圆厂的产能利用率接近 54.48%,仍有很大的扩张空间。

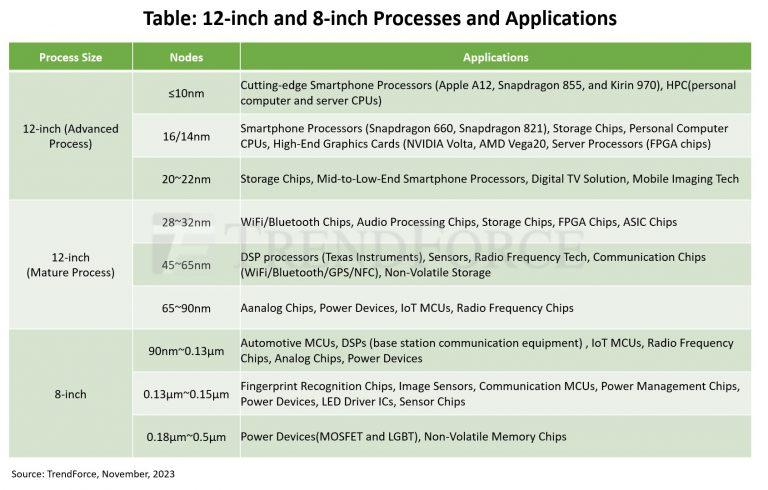

此外从成本角度,生产 12 英寸晶圆的成本比生产 8 英寸晶圆高出约 50%。然而,12 英寸晶圆的芯片输出几乎是 8 英寸晶圆的三倍,导致每个芯片的成本降低了约 30%。随着制造工艺的改进和良率的提高,预计未来 12 英寸晶圆的成本将进一步下降。

根据 SEMI 的数据,中国在 8 英寸硅片方面保持了快速发展。预计到 2026 年,中国 8 英寸硅片市场占有率将提升至 22%,月产能将达到 170 万片,位居全球第一。到 2025 年底,华虹、思恩、思兰、阳东微电子、GTA 半导体、中芯国际、中科、中科、华中、华德、易基等公司预计将新建 9 座 8 英寸晶圆厂。

TrendForce 集邦咨询预测,随着 28nm 以下成熟制程产能的扩张,预计到 2027 年成熟制程产能将占前十晶圆代工厂产能的 70%。预计到 2027 年,中国将拥有 33% 的成熟工艺产能,并有可能继续向上调整。