【导读】近日,文晔公布最新一季财报。受惠客户需求优预期,文晔第三季营收 1672.6 亿元新台币,季增 42%,年增 7%,毛利率 3.03%,季减0.55 个百分点,年减 0.16 个百分点,营益率1.35%,季减 0.39 个百分点,年减 0.53 个百分点,税后纯益 12.8 亿元新台币,季增 33%,年减 38%。

细分各应用,文晔第三季仍以手机为主,营收比重达 28.8%,数据中心及服务器比重激增至 23.7%,通讯也有 12.4%,工业与仪器 8.6%、汽车电子 7.1%、消费性及其他 9.7%、个人计算机及外围 9.7%。

文晔前三季营收 4048.23 亿元新台币,年减 2%,毛利率 3.31%,年减0.28 个百分点,营益率 1.55%,年减 0.66 个百分点,税后纯益 29.68 亿元新台币,年减 54%。

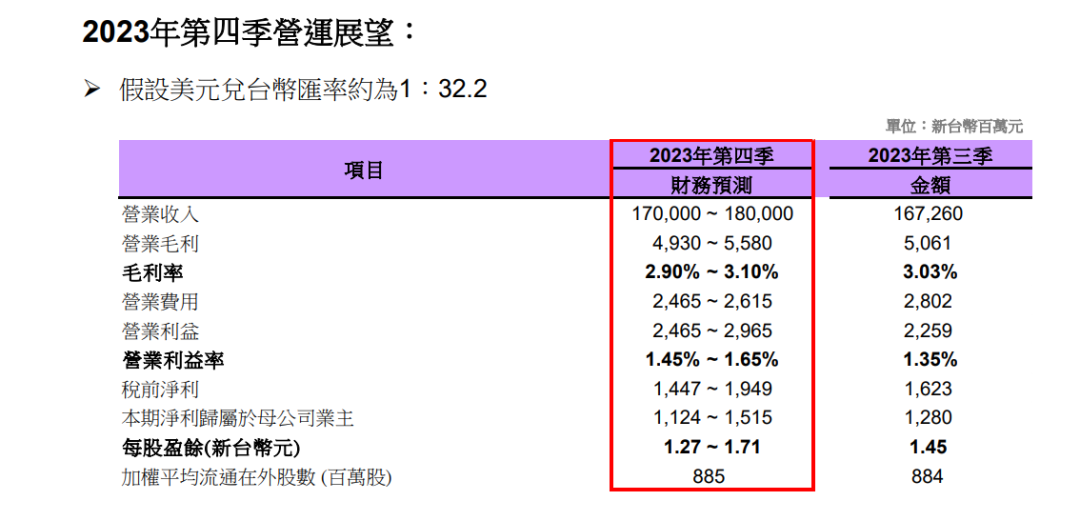

展望第四季,文晔预期获利较第三季微幅成长,预估营收中位数1750亿元新台币,约季增5%、年增11%,合并税后净利归属于母公司业主约13.2亿元新台币,考虑第四季营收预测,估整体2023年营收年成长约1.5%。

董事长郑文宗表示,第四季除消费性电子与 PC 呈现衰退外,其他应用都将较上季成长,整体营收估达 1700-1800 亿元新台币,再战历史新高,即便以低标推算,全年营收也将转为正成长。

细究产品别第四季营收态势,文晔预计,第四季汽车电子将持续成长、业绩季增 7-9%,工业与仪器也回升、季增 1-3%,通讯季增 10%,数据中心及服务器维持强劲成长、季增超过 20%,消费性电子与 PC 则因进入传统淡季,季减分别超过 20%、7-10%,手机则大致持平。

展望2024市况,文晔董事长郑文宗表示,半导体产业在库存调整到一定程度,必然会有回补效应,现在产业库存水位偏低,但终端市场需求仍取决于整体经济环境的变动。

依全年来看,汽车电子业绩年增双位数,工业与仪器年增 1-3%,通讯年减最多、达 20%,数据中心与服务器业绩成长最显著、年增 50-60%,消费性电子约莫持平,PC 下滑 17-19%,手机也年减 1-9%。

郑文宗补充,服务器产业两极化,非AI 服务器仍持续去化库存,预计明年上半年才有机会去化至正常水位,AI 服务器则供不应求,文晔主要代理 AI 服务器中的 ASIC 以及高速交换器,需求也随整体产业高速成长。

郑文宗强调,文晔长期目标没有改变,将持续锁定成长性佳与较高利润率的产品应用别,以及执行策略并购与成功整合,实现显著综效,并提升市占率。

来源:满天芯

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: