人才、资金和政策,是中国从幼苗到参天大树必不可少的三大必要条件。相比于动辄需要20年才能健全的人才培养体系和重视程度越来越高的政策面支持,资金是目前中国产业变化最大且影响最明显的外部因素。

得益于过去两三年大环境的推动,中国产业迎来企业集体上市潮,在目前半导体相关的146家上市企业中,19家为2021年IPO成功的企业,50家为2022年IPO成功的企业,此外还有今年上半年成功上市的16家企业。连续两年募资金额超千亿的中国半导体行业,俨然成为最受资本关注的新金矿,企业平均IPO募资规模也较国内股市平均IPO募资额度高40%左右。不过在半导体行业处于下行周期的情况下,2023年半导体行业在IPO市场较去年同期发生较大变化。据Wind数据统计,2023年上半年半导体行业共有16只新股,募资总额合计426.1亿元,同比减少7.43%;11只新股超募,数量占比为68.75%。在受理和上会环节,2023年上半年,半导体与半导体生产设备行业新受理企业和上会企业数量腰斩,未来一两年内可能很难重现2022年半导体上市企业数量和募资总额的盛况。上市融资,大环境是最基本的因素,当然决定融资额度更重要的是企业自身展现出的成长吸引力。不过鉴于过去几年资本市场的热捧,业绩良好的企业基本已经选择合适机会申请IPO,因此除了少数几家明显财大气粗不急于上市的独角兽,其他半导体企业未来一两年上市的可能性并不大。

融资与再融资

如果说融资是企业上市最主要的目的,那么再融资就是需要面对的发展新问题,再融资概念的提出,也从另一个侧面反应出在充分利用资本市场助力企业发展上所展现出的优势。

纵观中国半导体产业,虽然初创企业依然层出不穷并展现出旺盛的活力,但随着过去几年资本市场对半导体产业的青睐,目前的才是未来几年内中国半导体做大做强的最中坚力量。对于这些已经上市的半导体企业来说,褪去IPO这个最能吸引资本青睐的要素后,如何进行再融资将成为决定很多半导体企业发展上限的关键所在。

然而,相比于前几年的全民追涨,过去一年多对国内股民和投资机构来说,半导体板块几乎成为千夫所指的天坑。一方面,前期市场过高的预期,让很多国内半导体上市企业的市盈率被大大高估,从而导致股价相较于国际同类企业明显偏高。另一方面,全球半导体产业链供应局势的瞬息万变,直接影响了国内企业的业绩表现。半导体产业协会(SIA)统计数据显示,2022年全球半导体销售额从2021年的5559亿美元,增长了3.2%。按地区划分,2022年美洲市场的销售额增幅最大,达到了16%;中国仍然是最大的半导体市场,但与2021年相比,销售额下降了6.3%,欧洲和日本的年销售额也有所增长。可以说,从年初的全行业缺货到年中开始的大面积消费电子砍单,再到年底的部分芯片大面积滞销,一年时间里中国半导体市场经历了近乎残酷的冰与火之歌,不幸的是,以消费电子为主的中国市场是唯一一个整体下滑的大区市场,而更不幸的是,中国半导体企业90%以上的营收来自于中国本土市场。

因此,从再融资的角度来看,对于大部分刚上市不久的中国半导体企业来说,过高的市盈率可能是阻碍其再融资一个不小的障碍,而对于那些已经在上市超过5年以上的半导体企业来说,再融资问题需要证明的是相比于IPO时企业拥有了更庞大的业务规模和更广的市场覆盖。只不过在谈及再融资问题之前,我们先看一看2023年半导体相关上市企业年中报表展现出的全行业利润下滑问题。

两极分化的上市公司业绩

经历了一个惨淡的2023年上半年,半导体上市公司纷纷发布了半年报,通过汇总的半年报情况,我们也能窥测出中国半导体面临的问题和未来发展的障碍所在。

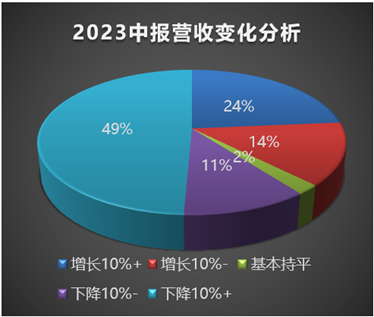

综合了146家半导体产业链上市公司的年报中的数据,我们可以看到2023年上半年146家公司总收入为2202亿元,相比于去年同期的2378.6亿整体下滑了7%。其中13家企业年营收超过35亿元(年营收额预计可达10亿美元),占比仅9%,而58家企业的半年报营收不足3.5亿元(年营收额在1亿美元以下),占比39.7%。55家企业营收上实现增长,其中28家营收增长超过10%,69家企业则是营收下滑超过10%。在营收增长的企业中,只有35家增长超过10%,15家增长超过1%,营收正增长的企业数量仅占38%。而营收下滑的企业中有72家企业营收下滑超过10%,这也反映出2023年整个行业的艰难。

图1 2023年中报146家公司营收变化分类图

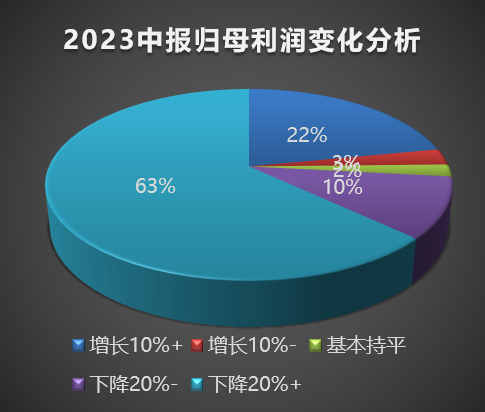

在利润方面,146家企业的总归母净利润则从去年同期的367亿元下滑到2023年的153亿元,整体下滑超过了58%,有41家半导体上市公司半年报的利润为负,占比28%,其中31家半导体公司去年同期利润为正。将近三成半导体上市公司亏损,这样的整体市场数据表现,我们不难理解为什么国内股市半导体板块的股价表现在过去的半年多时间里如此低迷。相比于营收下滑,利润下滑的比例更为明显,2023年中报相比2022年中报利润下滑超过20%的企业达到了92家,只有25%的企业实现了利润提升,对比2023年中报38%企业的营收提升,半导体企业利润下滑更为集中,一方面部分摊销成本(最可能的是营销和人力成本)明显较2022年偏高,另一方面则是受限于各种金融方面的变化带来的企业成本提升和收益率降低。

图2 2023年中报146家公司利润变化分类图

在2023年的中报汇总中,营收最高的10家半导体企业除了通富微电外,全部实现了盈利,但除了闻泰科技、华虹公司和北方华创之外,其他7家公司的净利润均为负增长。营收最高10家企业的总营收为1145.1亿,占所有上市公司总营收的53%,相比于2022年前十营收总额的1223.5亿下滑了6.4%,营收占比提升了1.5个百分点,前十的市场份额进一步加大,群聚效应凸显。在利润方面,前10大企业的总利润下滑超过44%,低于146家的平均利润下滑的58%,但是个体企业的利润表现天壤之别,详细请参考图3。

具体到细分行业方面,半导体设备和材料板块的业绩表现亮眼,大部分都实现了两位数的业界增长和利润增长,以北方华创为例,营收同比增长55%,利润增长达到138%,表现最为亮眼;中微公司则是取得了28%的业绩提升和114%的利润增长;华海清科则是取得72%的业绩提升和101%的利润提升。材料方面,沪硅产业在营收下滑4%的前提下净利润增长了240%。

图3 2022与2023中国半导体相关上市公司营收前十汇总

在备受关注的半导体制造方面,受2022年底开始的大量消费订单取消的影响,之前因产能短缺而赚翻的代工厂和封测厂普遍开始录得业绩下滑,除了刚刚IPO成功的华虹公司在营收增加12%的同时利润增加了32%之外,其他代工厂和封装厂业绩表现均不理想。热门股中芯国际营收下滑13%的同时利润更是下跌了52%,不过依然是国内上市公司中净利润最高的公司,其30亿元的净利润占据了全部146家公司利润总额的20%。如果加上主打IDM的闻泰科技和同为代工厂的华虹公司,再加上北方华创和中微公司,这五家企业的利润均超过10亿元,五家利润总额加起来占据146家企业利润总和的56.5%。利润超过1亿的公司一共36家,占比为24.66%,可见在这样一个市场萎缩的大环境下,本土半导体企业的盈利表现并不乐观。

数字业务为主的上市公司业绩普遍下滑程度高于模拟电源类企业,消费类为主的企业下滑程度则高于面向工业应用的企业,特别是在2023年上半年因为大量库存积压而不断降价的MCU市场相关企业普遍业绩下滑明显,在未来半年的时间内,我们认为MCU市场的需求虽然缓慢上升,但各家MCU企业降库存压力依然很明显,短期业绩并不看好,预估2024年夏季部分头部企业可能实现扭亏为盈。

全球市场开始复苏

2023年中国半导体市场规模最大的IPO属于主打制造的华虹公司,累计募资高达180亿,占前8个月半导体总募资额的三分之一还多。募资第二名的中芯集成则因为业绩表现一直亏损,从上市首日大涨之后就一路下跌,因为半年报录得超过11亿的亏损而后市并不被看好。

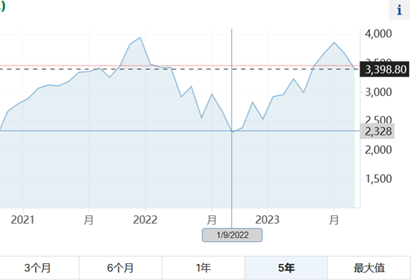

相比于国内半导体股市的低迷,全球半导体股市的表现相对更为亮眼。今年早些时候,摩根大通的分析师预测半导体将成为2023年逆转之王:“在经历2020年和21年的繁荣之后,这个行业在2022年遭遇严重打击,地缘政治紧张局势叠加库存积压,半导体板块的峰谷跌幅接近50%”。作为半导体股市综合表现晴雨表的费城半导体指数(图4,图5)在2022年12月18日的2536点开始逐步上涨,到今年7月最高点曾达到3761点,目前依然维持在3400点左右,10个月内涨幅高达34%。如果考虑2022年1月9日的最低的2328,则20个月内增长了46%以上。2023年最热的股票是英伟达NVIDIA股价2023年迄今大涨209.25%,这家美国芯片制造商报告最近一个季度(2023年4-6月)收入达到创纪录的135.1亿美元,相比上一财年二季度增长101%。从半导体公司季度业绩对比来看,半导体产业正处于底部上升期。而据美国半导体产业协会数据显示,2023年5月,全球芯片销售同比下滑21.1%,降至407亿美元,但环比增长1.7%,已经连续三个月增长,芯片业已经呈现触底反弹的迹象。

图4 费城半导体指数2023年内的变化

图5 费城半导体指数最近3年变化

从全球半导体股市综合情况,以及国内股市的高点在2022年6月份左右的情况来看,全球半导体股市大概在2022年底开始复苏,如果以此类推2023年8月份应该是国内半导体股市复苏的开始。但是因为中国市场的特殊性,我们目前还不能由全球股市复苏曲线来类比国内市场的变动。正如前面分析的数据,2022年全球半导体市场仅中国市场出现缩减,对于绝大多数业务集中在本地市场的中国半导体企业来说,可能市场的复苏会在8-9月出现,而业绩复苏的情况要到今年圣诞节前后才能有所感觉。

Arm上市后表现的思考

2023年9月14日,全球股市迎来了今年最大一个IPO,半导体IP授权企业Arm经历了多年的从被收购到退市,再度被收购以及收购失败之后,迎来了再次上市。虽然IPO首日股价大幅飙升,但很明显市场对其前景预期表示悲观,经过一周的下跌目前股价已经从最高的66.28最低跌至51.52,非常接近发行价51美元。虽然其整体市值已经从最高最高650亿跌至只有540亿美元,但依然高于NVIDIA开出的400亿收购价格以及Arm当初退市时最高的360亿市值。

各方不看好Arm后续股市表现的理由有很多,可能有些人会说,受限于某些原因,Arm的表现跟中国市场应该没有太大的关系,其实笔者认为Arm股价的表现有一小部分的原因恰恰源于对中国半导体市场的不看好。因为目前Arm单一最大的客户是安谋科技,虽然是Arm在中国的合资公司并且Arm已经完成了该公司的管理层更替,但资本市场明显并不看好Arm这个最大客户的未来营收增长,给出的理由之一就是中国市场的芯片企业所主要涉及的消费端缺少未来市场增长的驱动力,虽然Arm希望未来不断提高授权费用占比,但考虑到目前消费电子的内核数量增长缓慢,以及MCU这个最大用量产品在中国市场的价格战,Arm未来提升授权费用的可能性并不被看好。而作为客户覆盖了中国近半数上市IC设计公司的安谋科技来说,资本市场对其未来业绩成长的担忧直接反映了对中国半导体市场未来成长的担忧。

当然,对于国内这些上市的半导体企业来说,过去的12个月并不是一段辉煌的时光,但从另一个角度来说,由于2020-2021年的资本热捧,整个中国半导体上市企业的市盈率普遍过高,甚至部分企业在营收和利润仅为国际同类巨头十分之一左右的前提下,市盈率达到竞争对手的30-50倍,投资回报率甚至低于活期存款利率。因此,这段营收、利润和股价的波动周期也许是中国半导体上市企业市盈率回归理性的开始,让资本理性看待中国半导体企业的真实盈利能力和市场竞争力,挤掉不必要的浮夸预期,从而真正以投资回报为加注中国半导体企业的根本出发点,让中国半导体企业能够充分去发挥资本市场的良性推动作用。