2022年,全球DRAM和NAND收入分别降至约7970亿美元(同比下降15%)和约587亿美元(环比下降12%),两者合计占整个存储器市场的96%;NOR闪存年度环比下降8%至32亿美元。

Yole方面预测,减产策略使供应商能够在2023年底前达到市场平衡,但代价是“巨大的财务损失”,在供应商再次增加投资之前,需要比平时更长的恢复时间。因此,2024年和2025年将面临供应不足和价格攀升的问题,收入预计将飙升:在2023年DRAM(同比下降47%)和NAND(同比下降37%)分别降至420亿美元和370亿美元后,到2025年,存储器总收入预计将增长至超过2000亿美元的历史新高。

图源:Yole Intelligence

2023,又一个值得NAND纪念的一年

“2023年将是NAND市场上又一个值得纪念的一年,因为供应商正在应对严重的市场低迷和不断增加的财务损失。”

这是Yole在其最新的NAND市场监测报告中给出的判断。

该报告指出,在消费信心指数低迷、通货膨胀和供应链挑战等多重负面因素的影响下,智能手机和个人电脑的需求大幅萎缩。同时,由于新冠肺炎造成的供应链问题和2022年下半年需求增长未实现预期,原始设备制造商手中的内存库存大幅增加,他们正在努力降低资产负债表上的风险,并迅速消耗库存,这导致NAND需求急剧下降。

英特尔和AMD的最新服务器平台已多次推迟,这给最近几个季度的服务器出货量和相关内存需求带来了不利影响。与此同时,随着与技术相关的生产增量持续超过实际需求,NAND供应商已经积累了大量库存。

于是,严重的市场低迷不可避免的发生了。从2022年第二季度末开始,一直持续到2023年上半年,所有NAND供应商在第二季度至第三季度均出现亏损——NAND供应商的平均营业利润率为-62%,低于第二季度的+21%。

Yole预测,疲软的市场状况将会一直持续到2023年下半年。因此,所有NAND供应商都减少了进入市场的出货量,并宣布削减晶圆厂利用率和晶圆产能。此外,所有供应商都降低了2023年的资本支出计划,并推迟了路线图的演进,NAND资本支出预计将同比下降50%以上。

图源:Yole Intelligence

这样的情况可能会一直持续到今年晚些时候,但随着库存水平的正常化,OEM采购行为逐渐恢复正常,NAND行业有望在年底前迎来复苏的希望。

过去的几年里,NAND市场经历了许多挑战,包括全球疫情、俄乌冲突、与中国的贸易紧张局势升级以及普遍的通货膨胀,再叠加多个晶圆厂停产、严重的供应链问题、来自中国的新进入者以及行业整合等事件。

但NAND市场也不都是坏消息,准确的说,应该是“长期前景喜忧参半”。例如新兴的大趋势正在推动数据生成以及本地、边缘和云存储需求的巨大增长,硬盘驱动器(HDD)正在被基于NAND的固态驱动器(SSD)取代,这增强了强劲的需求增长,应该会将市场推向新的高度。另一方面,NAND的竞争动态具有挑战性,多家大型供应商,历史上利润率很低且资本密集度不断上升。

NAND需求的主要驱动因素包括超大型企业和传统企业原始设备制造商的企业固态硬盘(SSD)、个人电脑和游戏机对固态硬盘的采用率不断提高;智能手机和其他移动设备的内容持续增长;以及包括人工智能、VR、自动驾驶和物联网在内的新兴行业的迅猛发展,这些细分市场都将继续推动NAND市场的前行。

同时,该行业的资本支出仍然很高,以支持NAND架构从2D向3D的转变和持续的层数增长。随着供应商继续推进其3D NAND路线图,不断增加FAB工厂数量迫在眉睫,以抵消晶圆产量的下降。尽管层数有所增长,QLC也出现了,但随着工艺和制造复杂性的不断上升,技术驱动的推动力将放缓。

三星正在发展成为其庞大的平泽制造基地,并扩大了其在中国西安的产能;Kioxia与Western Digital合并传闻;SK海力士收购了英特尔的NAND/SSD业务(更名为Solidigm);尽管美光的市场规模相对较小,但它仍然是3D技术的领导者。

图源:Yole Intelligence

DRAM下跌颓势仍在持续

DRAM所处的市场大环境与NAND十分类似,Yole用“一场需求恶化和库存增加的完美风暴加剧了经济衰退”来形容当前的市场情形,并不令人感到意外。

数据显示,OEM和供应商库存的增加以及需求情况的恶化将市场推向了严重的低迷,从2022年第二季度末开始,下半年情况更糟,DRAM价格在2023 Q1下降了15%以上,在2023 Q2下降了10%以上,且颓势仍在持续。

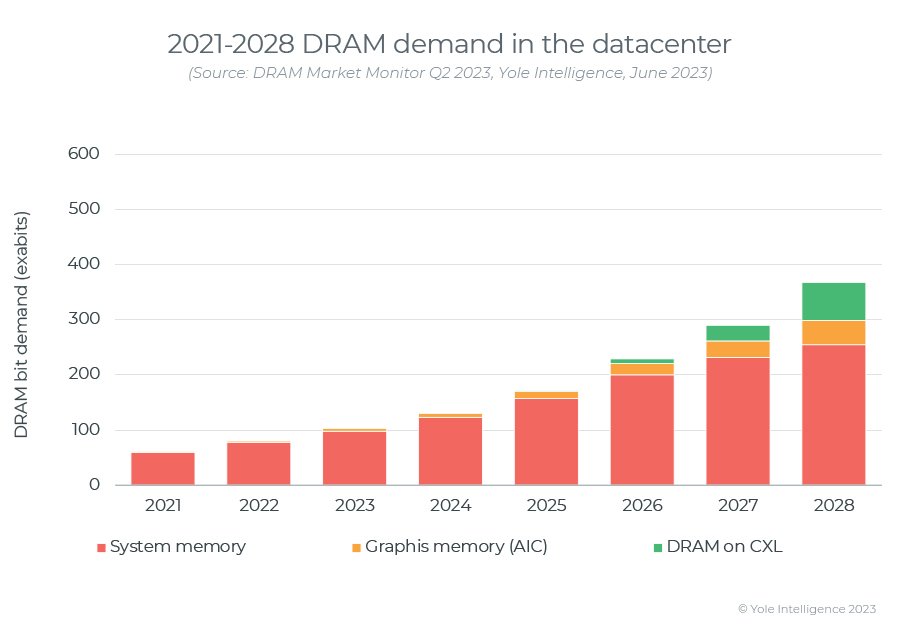

但好消息是,DRAM长期需求将随着计算需求的增长而增长。未来五年,数据中心对DRAM的需求预计将以超过30%的复合增长率增长,这将使同期DRAM的总体需求每年增长20%以上,人工智能、物联网和5G的融合将成为对计算和DRAM的巨大推动力。

图源:Yole Intelligence

目前,供应商的大部分DRAM库存都是DDR4。DDR4的需求正在迅速被DDR5的需求所取代,而DDR5的库存仍然相对较低。虽然DDR4库存可能会持续到明年,但其他部件(例如DDR5、移动DRAM和图形DRAM)将会紧张,价格将会上涨。

Yole表示,十年前,DRAM市场合并为三个主要参与者——来自韩国的三星、SK海力士和美国的美光合计占据了整个市场93%以上的份额,中国台湾的公司(南亚、华邦、力晶)占据约5%的市场份额。从那时起,该行业一直保持盈利,资本强度不断增加,DRAM供应商赚取的利润需要投资于进一步的技术开发。

图源:Yole Intelligence

混合键合(Hybrid Bonding)技术成关键

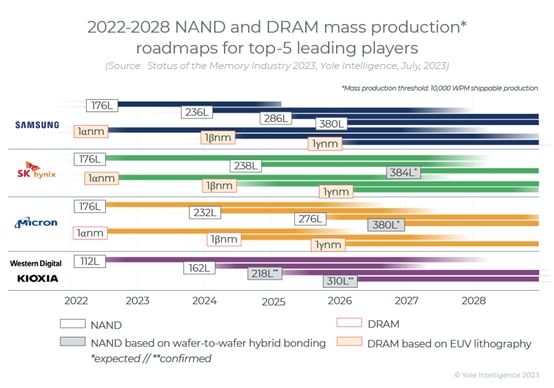

2022年,三星、SK海力士和美光三大内存厂商都在大量出货1aDRAM产品,SK海力士和三星已经采用EUV光刻技术制造DRAM,而美光将从1γ节点开始使用。

在3D NAND业务中,所有领先的公司都引入了3D NAND技术,这些技术依赖于优化逻辑电路面积和位置的特定策略,如CMOS-Under-Array(CUA)和晶圆到晶圆键合(wafer-to-wafer bonding)解决方案。如今,所有存储器制造商都在进行混合键合的研发,包括Kioxia和Western Digital已宣布的218层3D NAND,美光于2022年与Adeia签订了许可协议,SK海力士宣布混合键合将于2025年进入量产。混合键合技术尚未在当前的HBM产品中使用,但考虑到未来几年将需要它来继续提高存储器带宽和功率效率,并最大限度地减少HBM堆叠厚度。Yole预测,HBM制造商将从HBM3+开始采用混合键合,从而使每个堆叠具有16个DRAM管芯。

此外,所有主要的DRAM制造商都在研究单芯片3D DRAM,将其作为长期DRAM扩展的潜在解决方案,并已纳入主要设备供应商的路线图中,但从目前的发展态势来看,3D DRAM不会在未来五年内实现。

结语

众所周知,存储器是周期性很强的行业,且市场起伏往往出乎意料。2018年,当存储器市场的收入超过1600亿美元时,人们很容易相信,以波动性著称的半导体市场已经进入了一个新时代;但2019年,DRAM和NAND的价格就下跌了近50%,收入暴跌30%以上。

随着2020年新冠肺炎疫情席卷全球,人们又悲观的预测DRAM市场肯定又要继续其灾难性的下跌……但事实并非如此——DRAM和NAND市场在2020年的收入分别增长了28%和6%,2021年DRAM市场的收入激增40%以上,达到940亿美元,创下历史新高。

然而,随着新冠肺炎疫情的远去,人们希望2022年继续成为存储器的又一个突破之年时,他们发现“运气变差了”,消费者需求和宏观经济的整体低迷严重影响了存储器市场,客户停止购买,价格暴跌……不确定性依然存在。Yole方面也因此表示,“这些事件强化了这样一种观念,即存储市场唯一的确定性,就是不确定性。”