汽车线束类型与组成

如果将汽车比作一个生命体,那么汽车内部的线束就是汽车的神经与血管。汽车线束是汽车的重要组成部分,承载着汽车动力与信号的传输。汽车线束主要由三部分组成,分别为线缆、包裹材料以及连接器(端子)。具体工艺为:线束厂商讲上游线缆厂商提供的线缆与由铜材等冲制而成的接触件端子压接后,通过塑压绝缘体或者外加金属壳体等,以线束捆扎形成连接电路的组件。汽车线束是汽车的血管与神经。

汽车线束分类

按照电压划分:可分为高压线束和低压线束,高压线束电压在 300V 及以上,主要用于新能源车辆的驱动电力传输;低压线束电压在 60V 以下,一般车用电压为 12V,主要用于整车信号的传递。

按照组成划分:发动机线束、仪表线束、照明线束、空调线束以及辅助电器线束等。

各类线束在汽车上使用情况

按照标准划分:汽车线束根据导线标准分为国标、日标、德标、美标等。其中德标是德国工业标准的简称,主要包括:DIN72550、DIN72551、DIN76772。德标导线绝缘皮薄,柔韧性好。由于我国汽车行业的历史特殊性,我国各汽车公司主要参考的还是德标。

按照用途划分:可分为普通导线、双绞线和屏蔽线等。双绞线原理是:若外界电磁信号在两条导线上产生的干扰大小相等且相位相反,这个干扰信号就会相互抵消。双绞线是消除干扰最简单的一种方式,在一些要求不是很严格的情况下可以使用双绞线,但在重要的地方,比如安全气囊传感器回路等需要用到屏蔽线。

汽车线束特性要求

可以归纳为以下四类特性:耐热性,耐磨性,阻燃性,弯折性。

汽车线束的三大组成部分

线缆

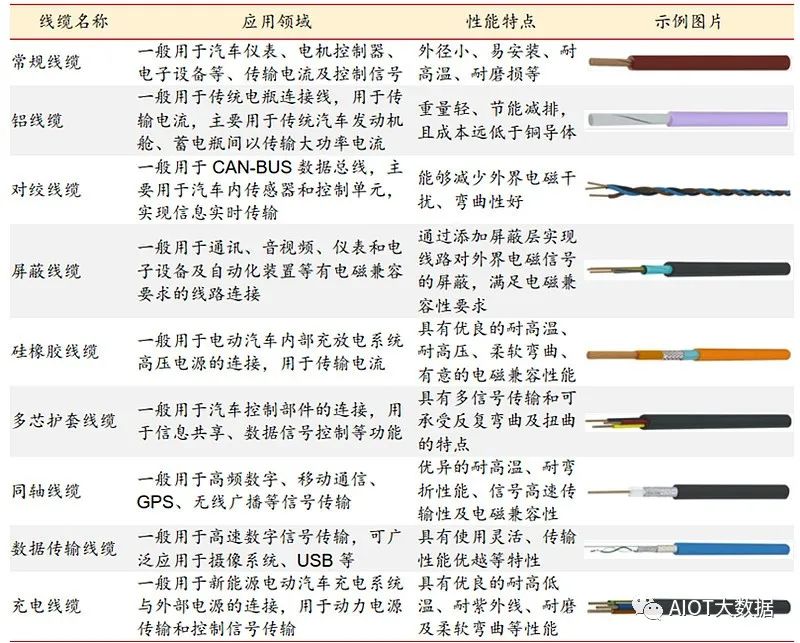

汽车线缆为汽车线束最重要组成部分,其可分为常规线缆和特殊线缆。常规线缆主要包括 PVC 抵押线缆及交联高温线缆,主要区别为绝缘材料,交联高温线缆使用交联聚乙烯为绝缘材料,拥有更好的耐高温、耐磨损性能。

特殊线缆包括铝线缆、对绞线缆、屏蔽线缆、硅橡胶线缆、多芯护套线缆、同轴线缆、数据传输线缆、充电线缆等,特殊线缆中的硅橡胶线缆、充电线缆等为主要应用于新能源汽车的电缆。线缆是汽车线束中占比最高的部分,汽车线束的重量组成 75%-80%是汽车线缆。

汽车线缆主要类型及特点

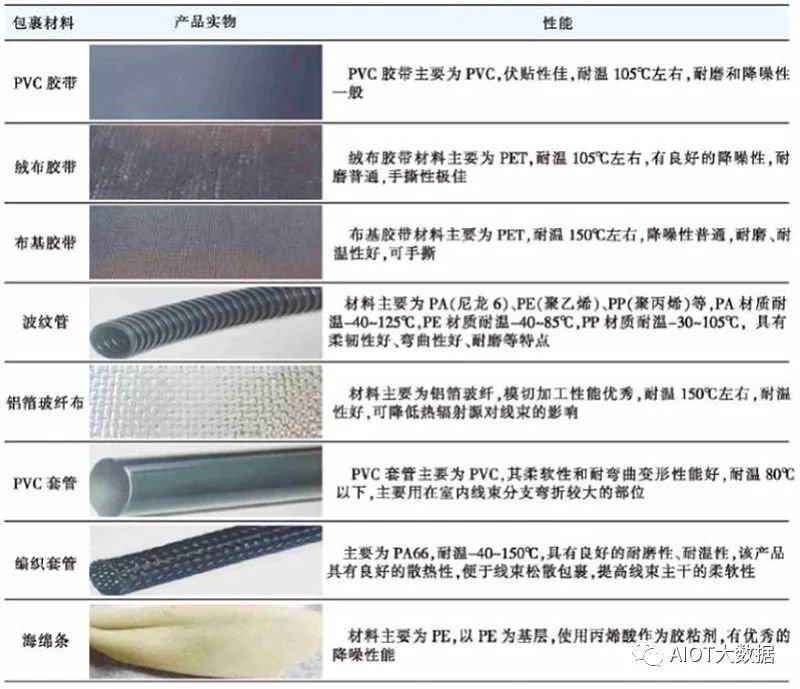

包裹材料

线束布置与车身各个部位,作业环境迥异,所以包裹材料对车辆线束得保护变得尤其重要。常见得包裹材料包括波纹管、布基胶带、绒布胶带、PVC 套管、海绵条等等。部分包裹材料由线束厂商完成安装保护,还有部分则是在汽车制造商工厂汽车总装时进行包裹保护。

常用包裹材料类型

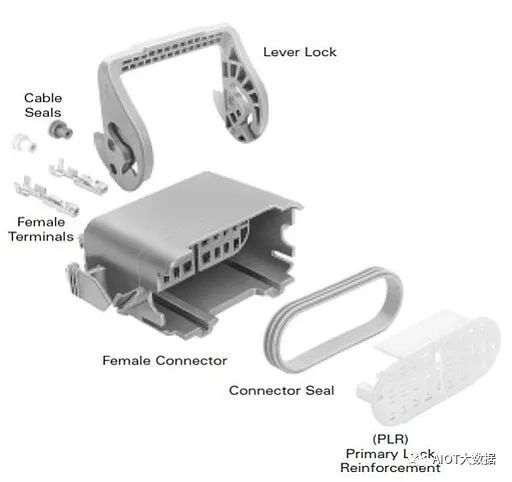

连接器

连接器也常被称作为接插件。连接器可以类比为日常生活中的插头与插座,连接器分公连接器与母连接器。连接器由壳体、固定架、密封件与端子组成。

连接器爆炸图

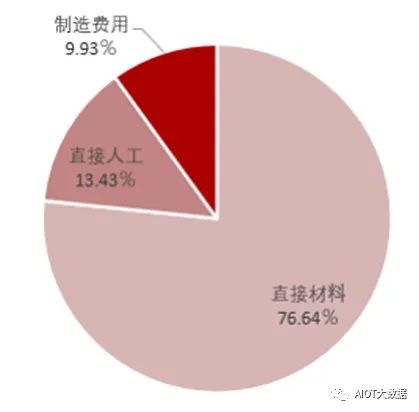

汽车线束成本构成

材料成本占成本比重最高,人工成本其次

从上游行业来看,汽车线束行业生产原材料主要为导线、端子、护套、密封件等物品,涉及铜材、橡胶、塑料等材质,价格主要由铜材、石油、天然橡胶及其他化工材料等商品的市场价格决定。根据沪光股份 2021 年年报,直接材料成本占成本比重最高,达到了76.64%。汽车线束行业属于典型的劳动密集型产业,在线束制造过程中需要大量人工进行插植、布线、包胶、轧带等流水线操作。所以线束行业人工成本占比较高,根据沪光股份2021 年年报,线束的直接人工费用占比为 13.43%。

直接材料费用占成本比重最高

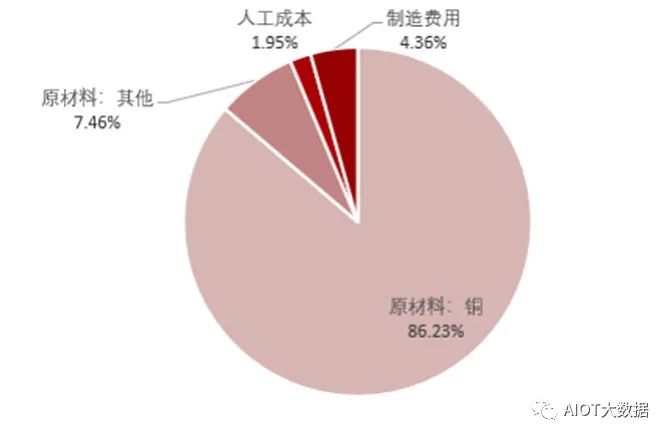

线缆成本占比最高,其核心为铜材料

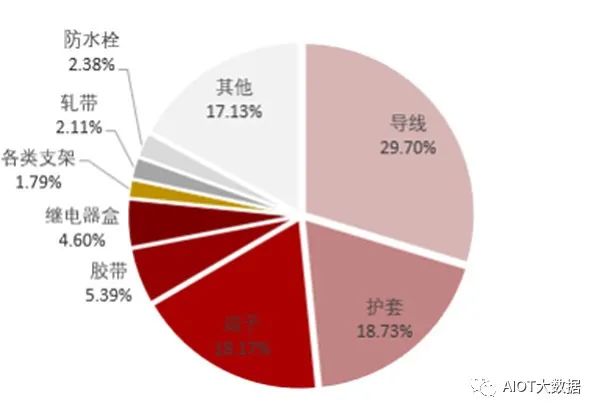

在所有原材料中,线缆(导线)、护套、端子占比分别位列前三。根据沪光股份招股说明书数据显示,在 2019 年,线缆、护套、端子分别占公司总采购额的 29.70%、18.73%、18.17%。2017 年度、2018 年度及 2019 年度,沪光股份采购导线、端子、护套合计占总采购比重为 65.66%、64.78% 及 66.60%,前三大原材料采购比例较为稳定。

各线束原材料占采购总额比例

铜材料成本为线缆成本构成主力

汽车线束市场格局

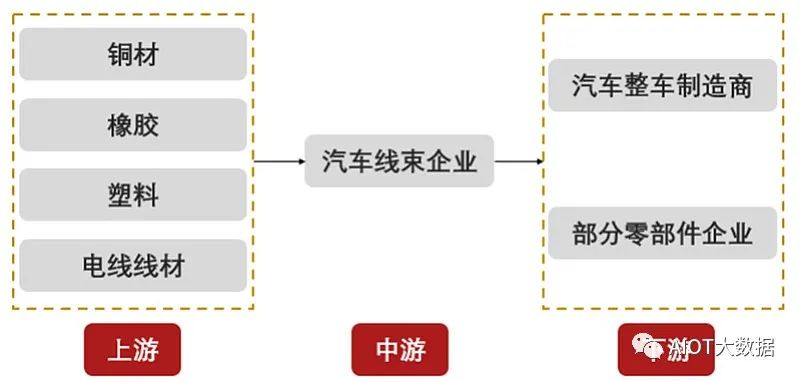

线束行业上下游

汽车线束属于汽车零部件,在整个汽车产业链中处于中游,其上游为铜材、橡胶、化工产品等,下游为整车制造商及部分零部件配套供应商。线束生产原材料主要为导线、端子、护套等物品,涉及材料主要为铜材、橡胶、塑料等。

下游主要以国内外汽车整车制造商为主,部分零部件配套供应商为辅。整车厂商在价格博弈中拥有较强的谈判能力;零部件配套供应商主要为与整车制造商上期合作的一级供应商。

汽车线束行业上下游关联性

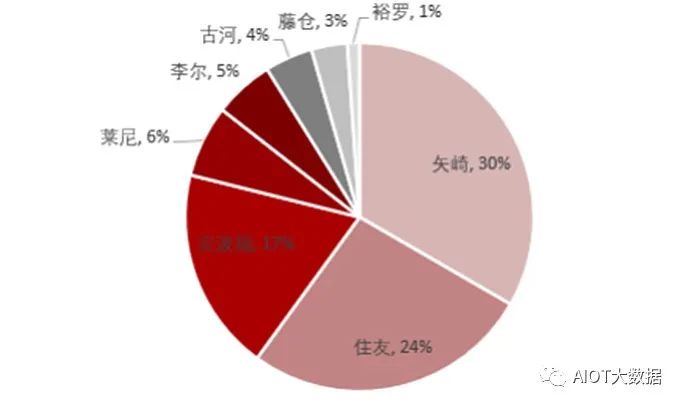

线束行业集中度高,国产替代成为趋势

少数外资及合资汽车线束企业长时间占据了绝大部分的市场份额,形成了汽车线束行业寡头竞争的局面,主要以德国的莱尼、德科斯米尔、科络普,日本的矢崎、住友电气、古河、藤仓以及美国的李尔、安波福等知名汽车零部件企业及其合资厂商为代表。2021 年全球汽车线束行业 CR3 为 71%,前三大分别为矢崎、住友以及安波福。

就国内市场而言,大型自主品牌车厂大多拥有稳定配套生产的本土线束厂。随着自主品牌崛起,国内也涌现了一批如沪光股份、上海金亭、河南天海等自主线束企业。这些优质的本土企业通过长期积累的产品技术和同步开发经验,整体实力显著增强。自主品牌近年来逐渐蚕食传统合资车企市场份额,驱使合资品牌对于成本控制的愈发重视,国产线束企业逐渐进入合资汽车品牌供应商体系,我们预计汽车线束的国产替代趋势将快速到来。

2021 全球汽车线束企业市场份额

线束行业市场规模将破千亿

新能源普及,线束单车价值量提升,市场规模将破千亿。线束价格方面,传统燃油车主要搭载低压线束。在低档汽车、中档汽车、高档汽车线束平均价格分别为 2500 元、3500元以及 5000 元左右;新能源车由于新增高压线束,目前线束平均价格 5000 元左右。

新能源车载连接器长期增量空间广阔。国外每辆车用到的连接器成本大约在在 125 美元-150 美元,而国内每辆汽车平均用到的连接器成本仅有几百元,随着中国新能源汽车发展,中国汽车连接器市场还有较大的增长空间。预计未来受到新能源汽车不断发展的影响,市场规模将保持增长,预计2025年中国汽车线束市场规模将达到1200亿元,其中传统车用线束450亿元,新能源车用线束750亿元。

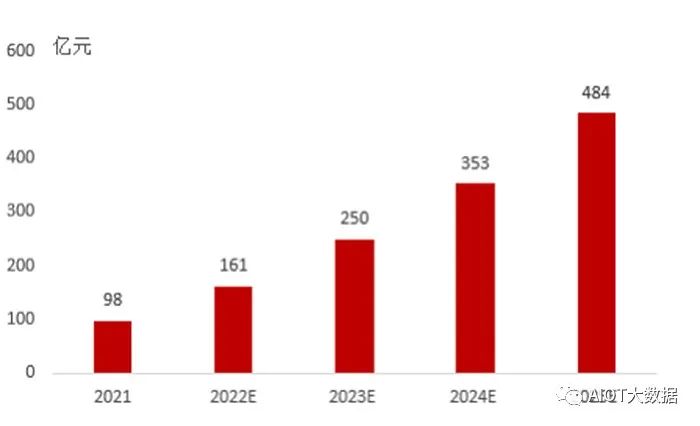

中国新能源连接器市场预测