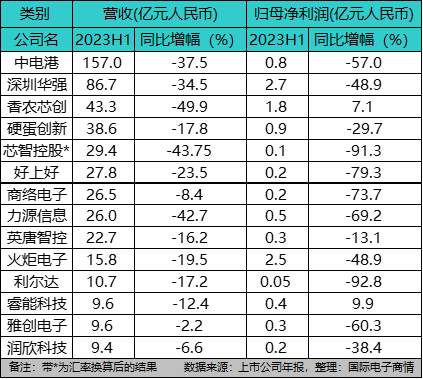

从半年报来看,业绩一片惨淡。14家上市公司中,全员2023上半年的营收出现同比下滑,所幸下滑幅度均在50%以内。对比2022年,12家上市分销商中有9家企业实现同比增长,3家企业营收同比下降。

归母净利润方面,2023上半年实现同比增长的分销商仅2家,其余12家同比下降。这一项数值在2022年是8家同比增长、4家同比下降。

至于上述业绩变化的原因,这些上市分销商不约而同地给出了一个关键词——“寒冬”。

(1)全球半导体行情下行、终端需求持续低迷

2023上半年度,全球宏观经济形势复杂多变,半导体行业景气度仍处于下行周期,根据海关公布的数据,2023年上半年,中国大陆集成电路的进口量同比下降了 18.5%。同时,下游需求呈现结构分化趋势,消费类需求仍然疲软,新能源汽车需求相对较好。

科技创新周期方面,电子行业目前仍处于新旧创新周期的交替阶段,以移动终端为代表的创新周期下的市场已基本饱和,而以AI为代表的新一轮创新周期刚刚开启,对总体需求的拉动还较为有限。

(2)上半年去库存趋势延续

近年来,半导体行业经历了从芯片缺货到2022年产品过剩的波峰到波谷的变化。库存周期方面,2021年电子元器件大规模缺货潮中,上游纷纷扩产、下游恐慌备货,导致 2022年缺货潮缓解后行业总体库存水位较高,并自2022年下半年开始全面进入去库存周期。2023年上半年去库存趋势延续,但库存水位开始逐步回归正常。

(3)分销商业绩承压,风险与竞争加大

从历史数据看,分销商的收入水平和原厂收入水平即行业景气度基本同步变动,而利润情况则略有滞后。目前全球正处于电子行业寒冬,分销商的收入与利润水平均处于低谷,库存情况则略微滞后于原厂库存,依然在库存调整的高峰期。此外,全球半导体供应链格局的加速重构,也不断影响着分销商的生存环境。由于各类终端的需求程度不一,各类芯片的库存水位也各不相同,不但各个地区之间存在差别,不同细分应用也存在差别,因此全球半导体市场变得更为复杂多变,这种情况加剧了分销市场的不确定性。

另外,深圳华强、硬蛋创新均表示,其2022年同期业绩增长创历史新高,属于高业绩基数,自然对2023上半年的对比带来比较直观的影响。

那么,寒冬何时结束?上述分销商看到以下“曙光”。

1、相关政策托底电子产品消费。

7月21日,国家发展改革委、住房城乡建设部等7部门印发《关于促进电子产品消费的若干措施》,促进电子产品消费持续恢复,消费电子市场迎来政策层面利好。虽然目前终端消费电子复苏还比较缓慢,但边际消费倾向正在改善,说明消费电子行业的周期底部拐点或已不远。

7月24日,中共中央政治局召开会议,分析研究当前经济形势,指引未来要通过提振汽车、电子产品、家居等大宗消费,发挥消费拉动经济增长的基础性作用,同时推动数字经济与制造业、服务业深度融合,促进AI安全发展。

促消费政策的出台与定调,同步向市场传递了积极的信心,市场情绪有望得到一定程度的修复。

2、AI浪潮持续驱动元器件需求复苏。

2023年出现的新产业趋势,是生成式人工智能(AIGC)对CPU、GPU、AI专用集成电路等提出了更高的硬件算力和数据带宽需求。

AI应用涉及自动驾驶、金融、医疗保健、办公、安全等各个领域,随着大模型监管政策不断完善,大规模商用化的时点渐行渐近。AI技术赋能各类硬件设备和智能终端。在高算力算法的市场需求刺激下,AI服务器快速成长,AI服务器对高阶元器件的需求及规格要求也越来越高。

同时,AI的应用场景也将逐步延伸至手机、智能家居、AR/VR/MR穿戴、机器人等智能终端,有望带动消费电子需求回暖。此外,下半年将迎来消费电子的传统旺季,在历经下行周期行业出清和去库存后,传统消费电子需求有望反弹,新老需求共振,带动相关元器件等订单回升。

3、中国芯机遇。

随着国家加大对半导体产业发展的支持力度,半导体国产化进程加快,预期国产电子元器件在部分行业的市场份额将不断提升。上市分销商也将持续扩充新的产品线,特别是加强与国产原厂的合作,同时加大与行业头部客户的合作,扩大业务规模,不断优化业务结构,提升公司的盈利能力和市场竞争力。