【导读】据机构研究显示,受高通胀及经济下行影响,各CSP(云端服务业者)资本支出保守并持续调降全年服务器需求,观察中国CSP业者今年云端订单较去年衰退,导致全年企业级SSD采购容量递减;北美方面,部分客户延后服务器新平台量产时程,加上扩大投资AI服务器,导致企业级SSD订单低于预期,第二季全球营收创新低仅15亿美元,季减24.9%。

据机构研究显示,受高通胀及经济下行影响,各CSP(云端服务业者)资本支出保守并持续调降全年服务器需求,观察中国CSP业者今年云端订单较去年衰退,导致全年企业级SSD采购容量递减;北美方面,部分客户延后服务器新平台量产时程,加上扩大投资AI服务器,导致企业级SSD订单低于预期,第二季全球营收创新低仅15亿美元,季减24.9%。

第三季AI服务器需求仍畅旺,反观通用型服务器订单和出货动能仍不见回温,企业级SSD采购量持续承压,全年采购位元量预估会比去年低。供应方面,供应商再次下调产能利用率以减缓库存增长速度;需求方面,服务器客户库存仍高,采购动能依旧不足,使第三季均价呈季跌约15%,可能导致第三季营收表现旺季不旺。

不过受惠AI服务器需求持续看涨,同步带动储存训练模型数据和结果的推理运算服务器需求提升,刺激大容量企业级SSD搭载比例上升,SK集团QLC大容量存储成本优势有助搭载率逐步攀升;其他HBM、PCIe 5.0 SSD需求也获提升,美光也加速产品开发,后续两家业者企业级SSD领域营收有机会成长。

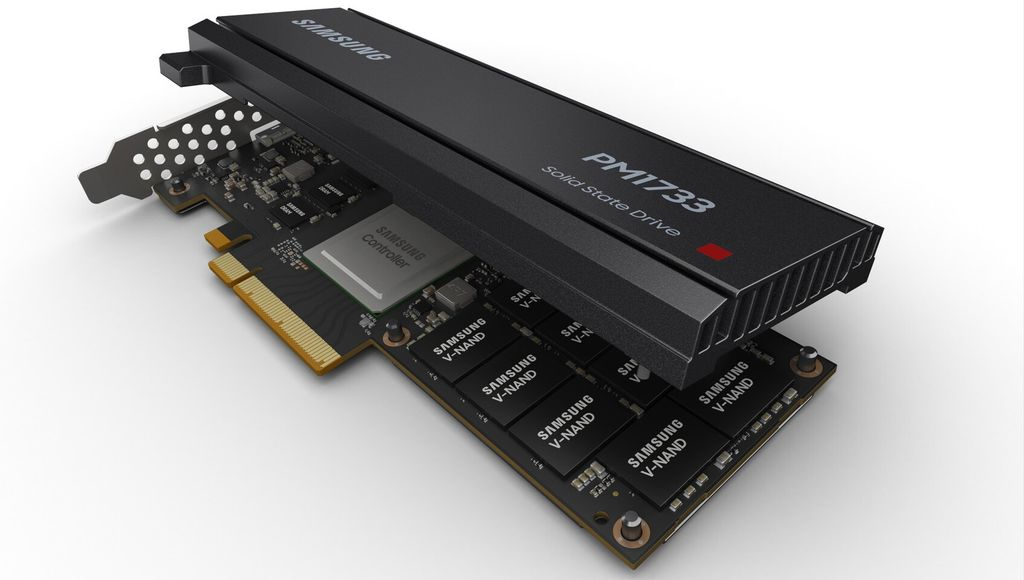

三星为主要供应商,今年通用型服务器需求下滑直接冲击企业级SSD营收,尤其第二季开始,高阶运算AI投资为主要趋势,压缩通用型服务器库存去化难度,同时也导致企业级SSD营收大幅下滑,第二季营收约5.3亿美元,季减34.1%。之后企业纷纷专注AI服务,追求高速运算,DRAM和HBM成为主要的存储选择,整体SSD需求并没有明显成长迹象,因此三星企业级SSD营收可能再受影响。

SK集团积极争取通用型服务器品牌业者订单,即便业界大幅减产,仍试着透过价格优势扩大市占率,加上受惠北美客户稳定订单,SK集团营收下滑程度略小于其他对手,第二季企业级SSD营收3.7亿美元,季减18.3%。美光除了受惠稳定通用型服务器品牌业者SATA SSD订单,加上176层PCIe SSD也开始大量供应,企业级SSD出货位元也明显较第一季增长,相对其他供应商,第二季营收跌幅最小,仅季减1.8%。

铠侠除了现有SAS产品,客户陆续验证完成,也开始大量供应PCIe 4.0 SSD,第二季企业级SSD营收达2.0亿美元,季减31.1%。除了产品制程升级至112层,同时推出PCIe 5.0产品,进军AI领域。西部数据受行情不佳影响,加上新PCIe 4.0产品尚未进入大规模出货,第二季营收仅1.8亿美元,季减20.0%,将产品重心转向PCIe领域,除了计划2024年量产PCIe 5.0接口产品,同年也计划推出QLC SSD,随着PCIe SSD服务器搭载率提升,带动企业级SSD营收增长。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: