【导读】二季度以来,存储市场在原厂超高营利&库存压力以及惨淡的终端需求的博弈下,进入艰难磨底阶段。如今来到Q2、Q3交接的关键节点,存储市场供需双方又有哪些最新动向,即将到来的Q3是否会有新气象出现?

Q3部分新一代存储产品有望率先迎来上涨!

众所周知,存储产品更新换代快速,除了NAND Flash和DRAM晶圆制造工艺不断演变之外,产品规格、接口规范也在不断发展。而每一代新技术在应用初期由于产能、成本考量,溢价空间都相对较大。如今也不例外,具体来讲:

Mobile领域:

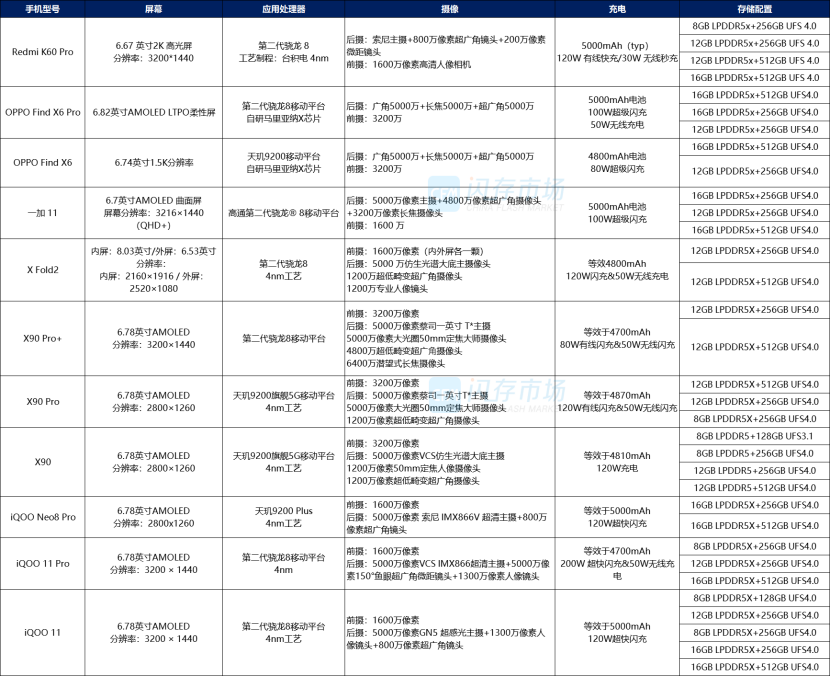

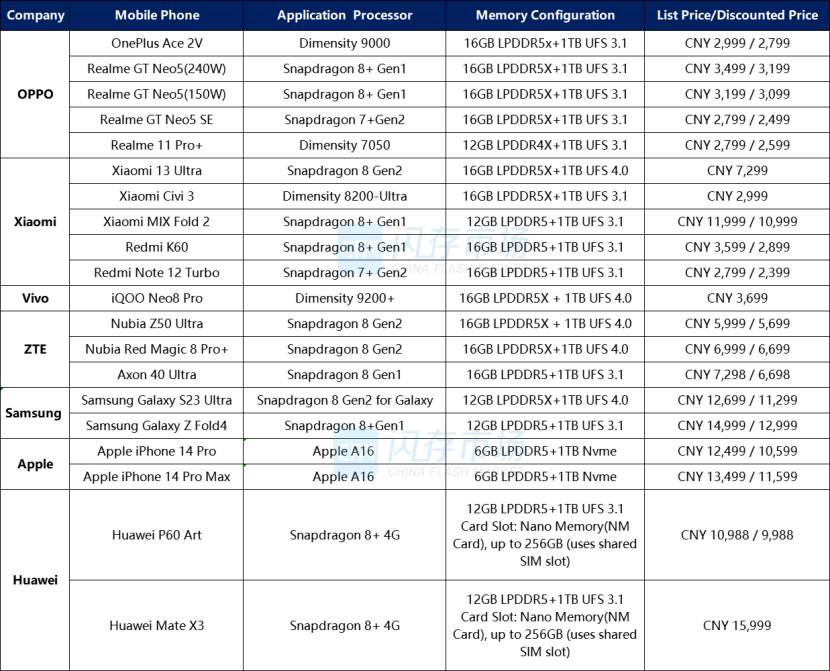

目前mobile存储的RAM和ROM最新产品规范已经发展到了LPDDR5/5x和UFS4.0,无疑将成为各大手机厂商高端旗舰应用首选,但是这两种类型产品目前供应来源和产能还相对有限,因此会成为本轮行情上扬的排头兵。

CFM消息显示,由于各厂商之前价格基准不同,预计Q3 LPDDR5/5x普遍涨幅将在10%-20%,涨至0.2-0.22美元/Gb以上的意愿较强,部分厂商在供应和报价方面仍存在不确定性;

UFS 4.0方面,由于上半年部分搭载UFS4.0产品机型销量反馈较好,下半年搭载UFS4.0机型预计比之前预期更多,因此行情报价也将呈上扬态势。

服务器领域:

自去年ChatGPT大火之后,很多人看好AI训练大模型给服务器市场带来的增量空间。CFM消息显示,目前国内的腾讯、阿里、百度、抖音等互联网企业释出的存储需求大部分都是用来做AI服务器,使得DDR5和HBM等产品需求火热。

其中,DDR5产品预计Q3小幅报涨5%;HBM资源供应来源同样极其有限,但由于目前价位已经较高,预计Q3小幅报涨,但具体落地幅度仍需双方博弈。

DDR4、SSD等技术成熟产品预计Q3仍处博弈阶段!

不可否认,目前原厂库存水位仍然高企,整个存储市场仍然供过于求,尤其是技术成熟、产能占比较大的DDR4、LPDDR4/4x、SSD、UFS3.1等产品,因此这部分产品的供应与需求端预计Q3将继续博弈,整体呈现平稳态势。

Q3存储行情不续跌,底气来源于何?原厂态度是关键!

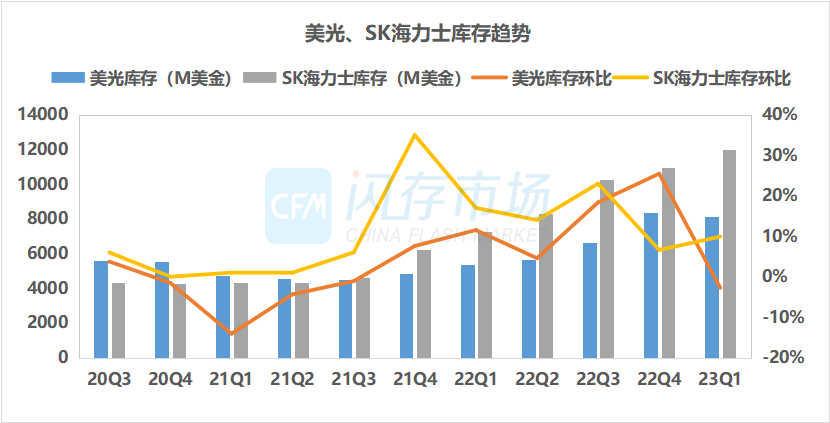

众所周知,存储市场95%以上的资源掌握在三星、SK海力士、美光、西部数据、铠侠几大原厂之中,地位重要性不言而喻。经历了将近一年的下行行情,即便是实力雄厚的原厂也难敌疲软市况的冲击,据统计,去年Q4到今年Q1原厂净亏损已经超120亿美元,相当于2022年全球存储市场9%的市场规模。

对于Q2、Q3来讲,原厂业绩同样不容乐观。CFM预计,三星电子半导体业务和SK海力士Q2、Q3预计仍处亏损状态,Q4才有机会扭亏为盈。

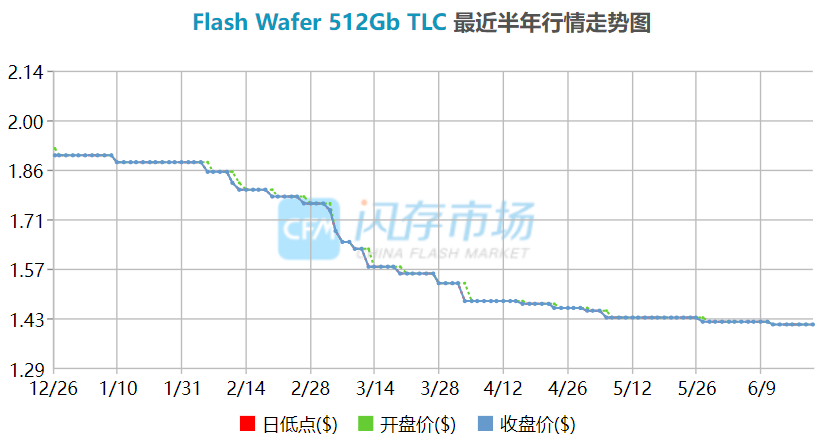

如此巨大的运营压力使得原厂已经不堪重负,这种勒紧裤腰带的苦日子何时能熬出头,成为业内的普遍心声。在强烈的盼涨期待下,存储原厂已于5月开始在现货市场调涨部分DDR和NAND Flash资源的价格,只是由于下游模组厂大多库存高企,且市场流速尚未明显改善,因此落地较为困难,但是原厂想要涨价的急切心理已经显而易见。

根据CFM闪存市场数据,现货市场部分存储产品价格跌幅已经普遍收窄,部分产品表现平稳。

终端库存已经基本降至健康水位,核心客户基本已接受存储市况已降无可降的现实

首先,mobile市场,一季度国产手机厂商发起的降价扩容潮引发强烈关注。可以看到,低端手机由32GB逐渐升至64GB,中端手机已经逐渐取消8GB和128GB容量配置,支持16GB/18GB和1TB容量的机型越来越多,并逐渐向中低端渗透。

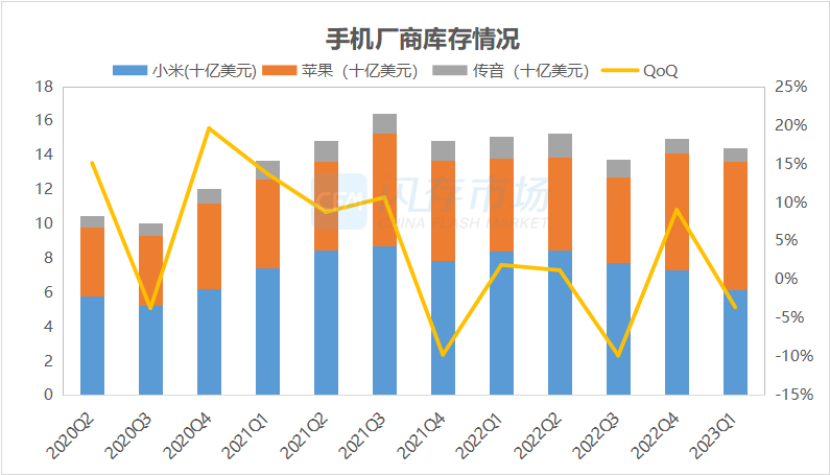

数据显示,今年一季度全球智能手机销量同比下跌了12%,已经是连续五个季度下跌。尽管终端销量来看尚未回暖,但是经过长达半年的库存消耗,目前国产手机厂商库存水位已经大幅下降。

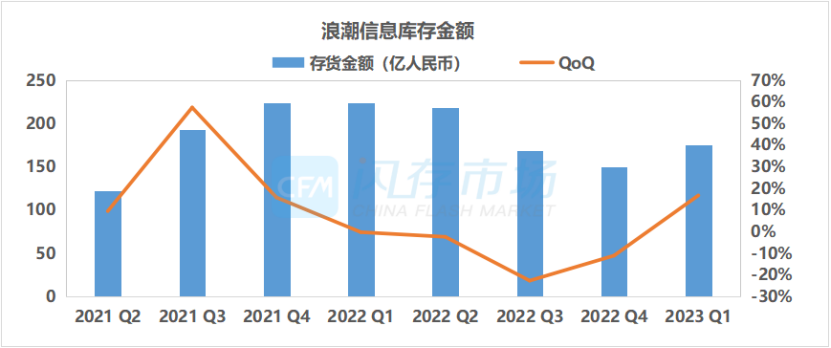

在服务器市场,经过数月的库存消耗,国内服务器主要厂商的库存水平也已经回落至健康水位,近期市场询单也确有增多,部分厂商也开始释出订单。另外,近期服务器市场DDR5产品需求明显增多。

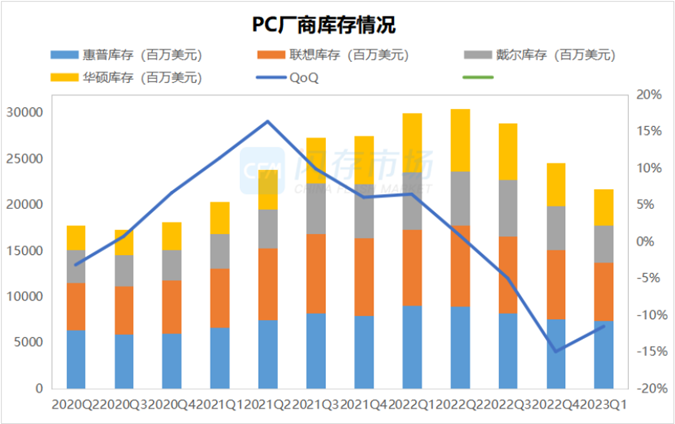

至于PC市场,在整体出货量下滑预期下,整体波动不大,单位存储容量也没有明显提升,在原厂强烈的盼涨心态下,预计Q3整体行情将保持平稳。

市场消息表明,近期部分手机和服务器厂商订单释出已经开始有所起色,由于调涨产品涨幅也在接受范围内,加上原厂减产效应预计下半年将开始显现,因此核心客户基本已经默认接受存储市况已降无可降的现实。

结语

与其他半导体产品不同,存储市场因玩家数量相对较多,加上标准品的产品特性,市场竞争异常激烈,行情波动也是常态。但是尽管如此,此轮下行周期对产业链企业带来的冲击之大仍是十几年来罕见。

正因如此,各原厂应对态度也基本一致,继先后宣布减产之后,也于当前时间节点纷纷选择控制售价,减少亏损。如此看来,在原厂保利润策略下,预计今年Q3存储行情将基本企稳,个别先进制程产品将迎来上涨。

作者:Mavis

来源:闪存市场

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: