前两年我们结合MIT的一篇paper,写过一篇半导体行业趋势文章叫《》。现在回头看MIT的这篇paper,感觉仿若圭臬。

这其中有个比较重要的基本理论,就是随着半导体制造尖端工艺的成本不断提升,市场越来越惨烈。5年前美国半导体行业协会还估算说7nm技术节点建厂的配套制造成本怎么也得花个70亿;转眼看看我们前不久报道,就知尖端制造工艺的成本投入有多夸张。

那么成本增多会有什么后果呢?一个行业、产业的增长速度再如何都是有限的,如果成本增速超过了产业本身的预期发展速度,不仅会导致产品售价攀升、技术迭代周期放缓,而且也将导致市场参与者不得不靠蚕食其他竞争者才能存活下去,寡头效应日益凸显。这两年的半导体制造市场就是如此。

另外这里还暗含了一则信息,就是摩尔定律事实上的终结。有人会说:这话都老掉牙了。如果不从技术角度来看摩尔定律,摩尔定律不只是说每12-18个月单位面积内的晶体管数量翻倍,还在于达成相同性能的成本理论上会降低。前半部分对不对有很多人在讨论,而后半部分可能已经无法达成了。

另一件比较有趣的事情是,如果你认为尖端制造工艺成本攀升并没有什么稀罕,那么成熟工艺(旧工艺,也有人称其为主流工艺)的成本现在也在提升,听起来就比较诡异了吧?

最近Fabricated Knowledge发了篇,结合如今缺芯潮大势,分析得挺有意思。与此同时,如果我们结合半导体制造上游、硅片大厂,其实更能理解这波“晶体管涨价”的大趋势是怎么回事,以及它还将持续多久。

尖端工艺与摩尔定律

对于“摩尔定律停滞”这一论调,反对的厂商自然是不少的。比如ASML,比如各大EDA厂商,比如几个foundry厂;Synopsys这两年就在不遗余力地宣传,将摩尔定律的发展提升到系统的层面来;而foundry厂着力在谈more than Moore,也就是先进封装工艺的发展。

性能、效率的提升在半导体行业延续,应该不是什么伪命题。不过这些市场参与者都没怎么提达成同等性能的成本是否在增加。要知道,整个信息技术乃至电子科技领域发展的基石,很大程度都在技术迭代周期短,且成本不断降低的过程里。说得再冠冕堂皇些,这可是第三次科技革命的推动力。

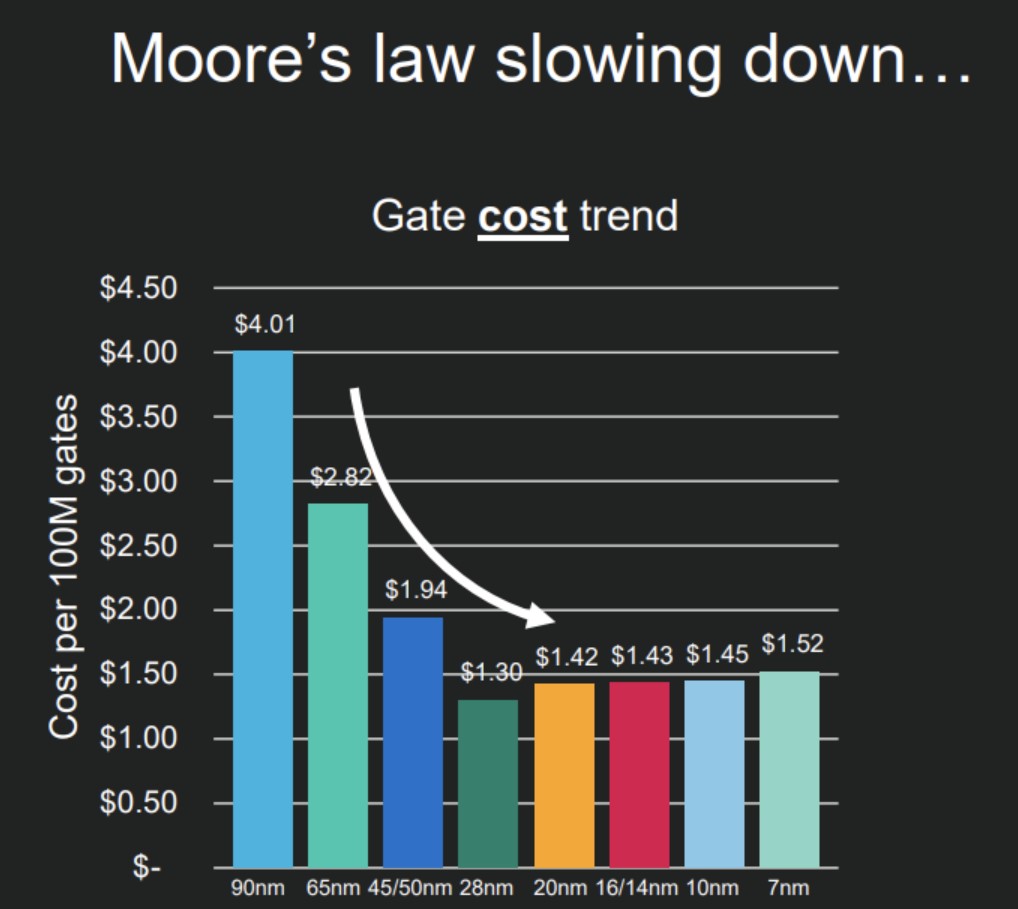

Fabricated Knowledge援引了Marvell前两年Investor Day的一张图。这张图表达的是不同工艺节点之下,每亿逻辑门的造价。可以很明确地看到,28nm是个临界点。28nm实际上也是平面FET晶体管和FinFET晶体管之间的临界点。此后每代工艺的每亿门晶体管造价都是缓慢攀升的。

对当代制造工艺来说,我们也正处在临界点上:即尖端制造工艺方面,GAAFET结构晶体管即将取代FinFET——明年三星GAAFET晶体管将率先量产,后续台积电和Intel也将跟进。这是否意味着3nm节点之后即将有新一波的成本增加?因为GAAFET晶体管的制造需要更复杂、更多样化的工序步骤。

其实2018年就有人写了篇题为Measuring Moore’s Law: Evidence from Price, Cost, and Quality Indexes 的分析paper,谈到过如果以单个晶体管的设计和制造成本为分析对象,则历史上有一段时间该数字每年都能下降20-30%——也就是说工艺迭代能够带来更高的经济效益;而28nm之后,该趋势便不复存在也是现在分析师们的统一意见。

有关成本提升的问题,前年美国CSET也写过一份相关AI芯片成本攀升的paper,切入点还挺与众不同,也更全面地探讨了包括功耗成本、运营成本等在内的总成本问题。对尖端制造工艺感兴趣的读者。

事实上,制造设备(equipment)这些年的花销显著提升(2012-2020年,晶圆制造设备市场涨幅明显大于出货总产能),而且价格还在涨;不光是EUV光刻机的价格,各类新技术实现更高密度的芯片制造(比如3D NAND)增加更多工序,都在提升制造成本。什么先进封装工艺之类的新技术,普遍都在增加单个晶体管的制造成本。

旧工艺的成本竟然也在增?

另一个比较有趣的事实是,成熟工艺/旧工艺的成本这年头也在提升。这一点是否完全不符合直觉?我们知道一代制造工艺,随着良率提升、产量增大,以量来摊薄前期CapEx资本投入,每代工艺理应越用越便宜。当它成为旧工艺以后,还有改良过的成本优化方案令其进一步降低成本。一般旧工艺的制造工厂也就是折旧、维护成本。

但这两年面临了行业前所未见的大变局,就是芯片供不应求,而且到了大规模缺芯的地步。缺芯缺的很大一部分就是旧工艺制造的芯片,需求量还呈现出陡增的局面。汽车、IoT这些缺芯缺得很严重的应用,一般都不会采用尖端制造工艺,基于其量只会用成本更低的旧工艺(其原因,也已经在《深度学习的兴起,是通用计算的挽歌?》一文中有了明确的解释)。

一般一家fab厂的利用率达到80%,我们就可以说它处在“满载”状态了;而实际上VLSI Research的数据是次尖端工艺fab的利用率去年将近100%。这就要求成熟工艺去扩产了:也就是说现在针对旧工艺需要去增加CapEx实际资本支出,买设备、盖厂或改建。

额外增加的CapEx支出,必然导致这些旧工艺的成本在中短期内要涨价一波。包括Silicon Labs、安森美、恩智浦等在内的企业都表达了这样的态度,并表示次尖端工艺或成熟工艺的这种趋势还会因为缺芯潮而持续一段时间。Fabricated Knowledge评价这在行业过去都是前所未见的。

对于fab和foundry厂而言,他们还面临抉择上的困难,就是这些成熟工艺芯片需求量到底有多大,是否真的值得再去造新厂(所谓的greenfield investment)。起码车企在这方面是相当坚决的,而且愿意为成熟工艺付出更高的价格,甚至全额付款保证金。如果说客户能够下这样的订单,确保不取消,则制造厂自然就会去投入。

当然随着时间拉长,未来成熟工艺的成本仍然会慢慢下降。但Fabricated Knowledge认为这可能需要好几年,尤其是现在汽车和IoT的市场需求还如此旺盛。

硅片厂呈现的缺芯现状

缺芯是个大话题,但总有某些切入点可谈。比如说我们认为做硅片的,在缺芯问题上就很有发言权。SUMCO预计2020-2025年智能手机出货量的年复合增长率(CAGR)能达到4.9%,从13亿增长至16.5亿台。HPC方面(包括数据中心CPU、AI芯片,5G手机的应用处理器、自动驾驶CPU等)预期这5年将有14.7%的CAGR。还有DRAM每年的bit数量增速有20%,晶圆需求近5年CAGR 20%等等。

很多应用的需求仿佛完全没有放缓的迹象。SUMCO和Global Wafers都表达,无法快速跟上市场需求量,因为他们现在缺关键工具来增加产量;其输出能力至2023年之前都无法快速扩充;至2025年将持续增加产能,但对于满足硅片需求来说也是完全不够的;2024年之前,SUMCO硅片价格每年增10%。

在成熟制造工艺方面,颇具代表性的一件事:在earning call上,SUMCO表示不会且无法再增加200mm晶圆产量。目前SUMCO的供货能力提升都在brownfield investment上(brownfield是指在老的系统上做新的部署,相对的greenfield一般是做全新的投入),到2021年其brownfield扩张实现的产能增加已经到了极限。

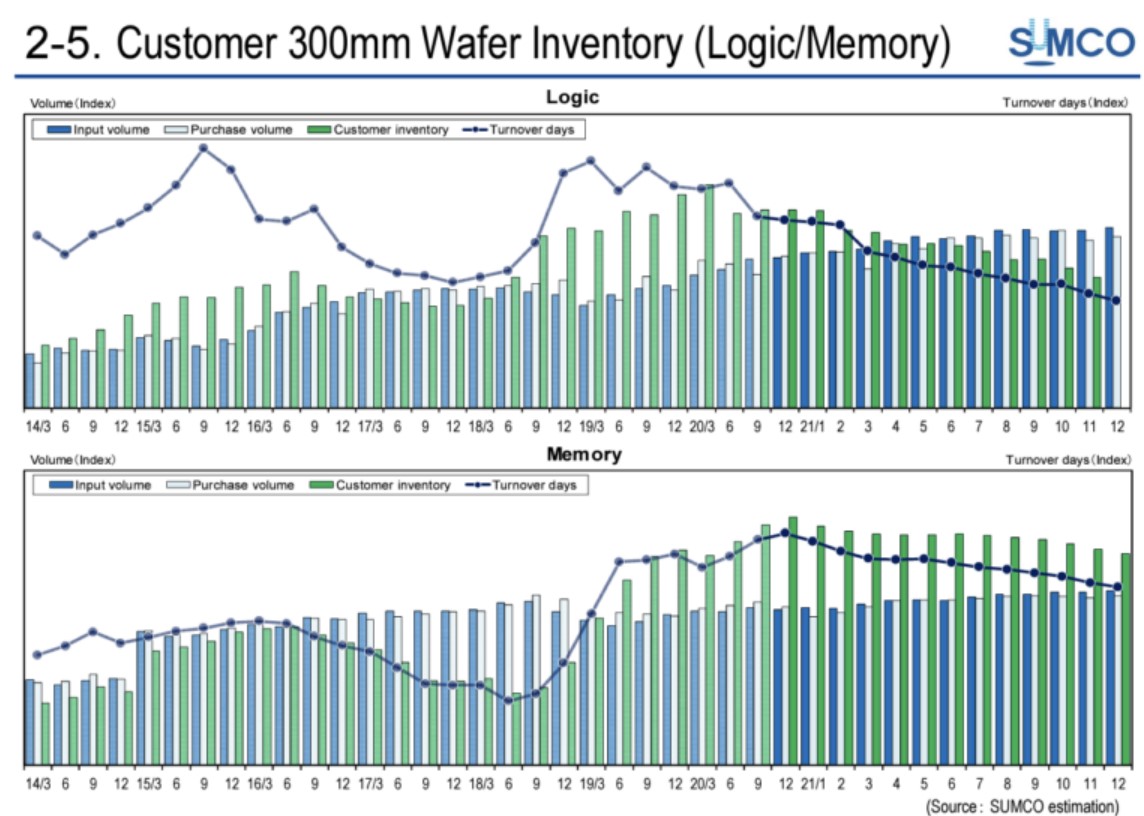

SUMCO另外还给出了其下游客户300mm硅片库存方面的数据。SUMCO表示,客户库存近一年遭遇陡降。“我们相信客户库存已经降到了1个月的(用量)水平。如果库存低于一个月的水平,对客户而言就已经构成了比较危险的局面。”如果对库存水平做逻辑和存储晶圆的切分,“则你会看到逻辑这边已经达到0.7个月,而存储是大约1.2个月。”

可见如今的市场局面对后续半导体制造的成本将会造成多大和多久的影响。所以“好几年”的预测大概是切实的。

最后一点值得一提的是,台积电作为目前foundry厂的龙头老大,在尖端制造工艺上几乎具备了彻底的市场话语权。我们此前也多次报道了基于市场需求,台积电雄心壮志地表示未来提升利润率的信心。提升利润率的一部分就是加价——无论是为了赚更多的钱,还是文首所述的预期中市场发展速度跟不上成本的增长。

在去年,我们谈到台积电对晶圆价格做调整的事实,尤其是成熟工艺节点晶圆价格涨幅尤甚,今年也会持续涨价。以台积电如今的市场地位,买家也不会有太多的选择余地。这也需要作为半导体领域成本增加纳入考量的一环。