在疫情、通货膨胀等令经济不确定性加强的背景下,消费者购买意愿减弱,导致2022年PC、手机、电视三大终端消费需求疲软。

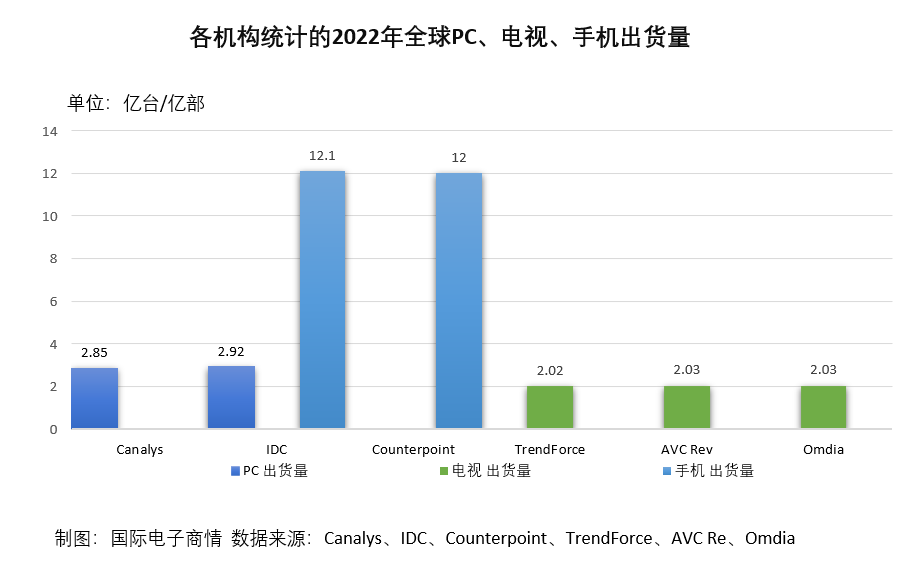

《国际电子商情》汇总了各机构针对三大终端的统计数据(图1):

图1:各机构统计的2022年全球PC、电视、手机出货量

- 2022年全球PC出货量,Canalys统计为2.851亿台,较上一年下跌16%,IDC统计为2.923亿台,较上一年下跌16.5%;

- 全球电视机出货量,TrendForce的数据为2.02亿台,较往年下跌了3.9%,AVC Rev的数据为2.03亿台,较上年下跌5.6%,Omdia的数据为2.03亿台,较上年下跌4.8%;

- 全球手机出货量,IDC数据为12.1亿台,增幅较上年缩减11.3%,Counterpoint数据为12亿台,较上年缩减12%。

终端市场疲软需求传导至显示行业

随着三大终端消费需求走低,上游显示行业也受到牵连。

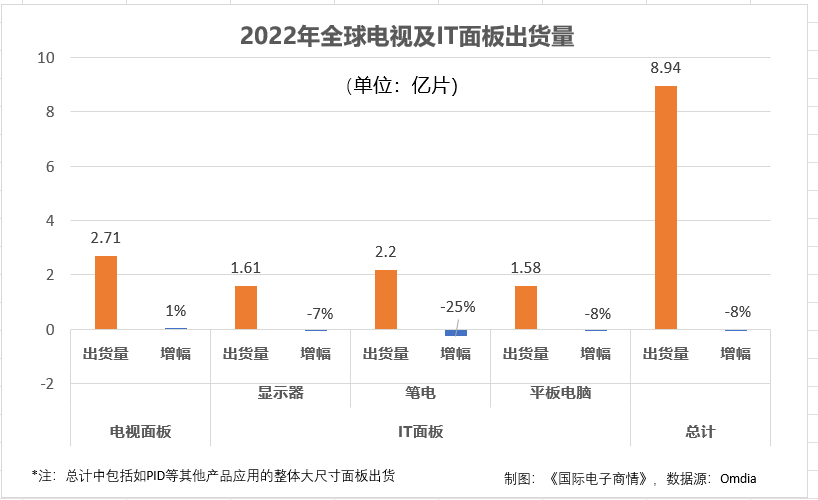

据Omdia初步估算,2022年全球大尺寸面板出货量较上年同期下降8%,出货面积减少3%(图2)。其中,全球电视面板出货量约2.71亿片,增长1%;IT面板出货量衰退明显,显示器面板出货量约1.61亿片,减少7%,笔电面板出货量约2.2亿片,骤降25%,平板电脑面板出货量约1.58亿片,减少8%。此外,再加上其他应用类面板,2022年全球大尺寸面板整体出货量总计约8.94亿片,较2021年减少8%。

图2:2022年全球电视及IT面板出货量

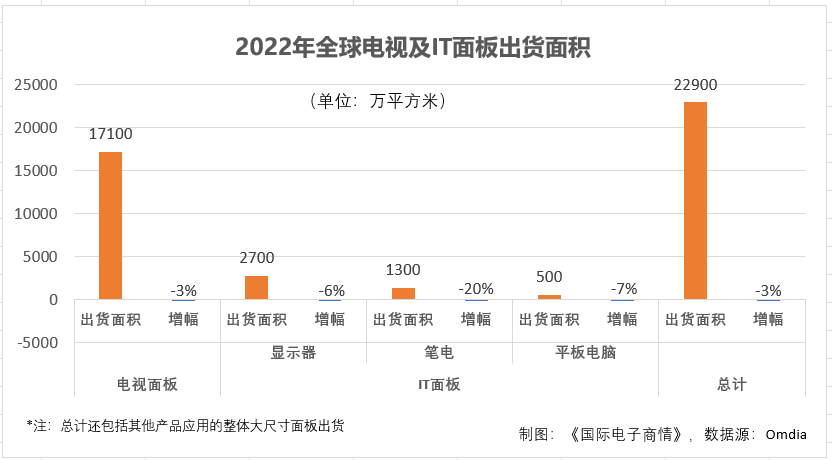

从出货面积来看(图3),2022年全球电视面板出货面积约1.71亿平方米,较上年萎缩3%;IT类面板出货,比如显示器面板出货面积约2,700万平方米,减少6%,笔电面板出货面积约 1,300万平方米,较上年锐减 20%,平板电脑面板出货面积约500万平方米,减少7%。再加上其他应用,大尺寸面板整体出货面积约 2.29 亿平方米,较上年减少约3%。

图3:2022年全球电视及IT面板出货面积

另外,在以智能手机为主要应用的小尺寸面板出货量出现大幅下滑(图4)。据Sigmaintell(以Open Cell统计口径)数据显示,2022年全球智能手机面板出货约17.9亿片,同比下滑约7.7%。

图4:2022全球智能手机面板出货量

在价格低廉的LCD面板市场,a-Si LCD(非晶硅液晶显示屏)面板全年出货约8.3亿片,同比增长约3.9%,占整体出货的46.4%;LTPS-LCD(低温多晶硅液晶显示屏)智能手机面板出货约3.7亿片,同比下滑约24.7%。该机构分析指出,a-Si LCD面板需求稳定,主要受惠于更低廉的成本优势,尽管LTPS-LCD开发了新品等去拉动需求,但依然难掩行业大幅下滑。

据悉,智能手机a-SI LCD面板的平均尺寸一直稳定在6.5英寸左右,LTPS LCD面板的平均尺寸为6.4英寸(预计并无增长空间)。据Omdia报告指出,在严峻的市场条件下,智能手机a-Si TFT LCD面板平均售价降至5美元,而 LTPS TFT LCD面板在2022年降至15美元。(以上平均价格考虑了a-Si LCD多以cell形式出货,是cell和模组出货加权平均单价,并非代表LTPS LCD和a-Si LCD有如此大的价格差异)。

此外,在定价更高的AMOLED面板市场,因整体市场环境不佳,以及部分品牌清理库存机型影响,2022年Rigid(硬性)OLED面板需求大幅萎缩——刚性OLED面板出货约1.9亿片,同比下滑约35.3%。在Flexible(柔性)OLED面板方面,由于中国大陆面板厂商提升了产品良率,再上价格优势,使柔性OLED面板被更多终端机型采用,促使此类面板出货量大增约12.9%,至4.0亿片。

2023年显示行业产能预计将下降2%

面板主要厂商业绩报亏

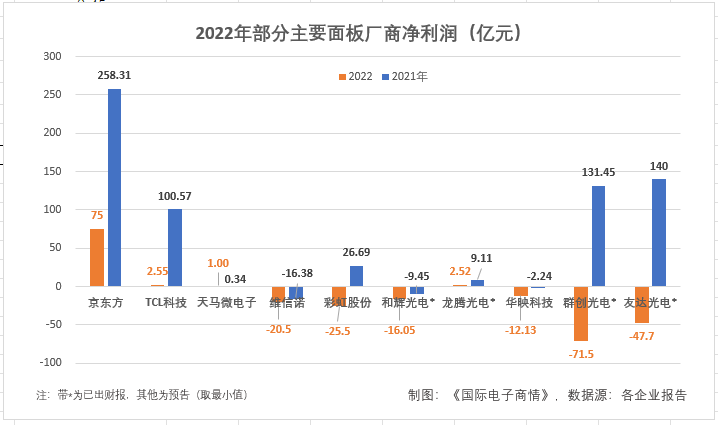

全球经济增长乏力,消费持续疲软,消费电子终端品牌客户受影响尤为突出,2022年显示行业延续了2021年下半年的下行趋势(图5)。据《国际电子商情》统计,以京东方、TCL科技、群创等来自中国大陆及台湾地区的主要面板厂商2022年业绩预计多为报亏。

图5:2022年部分主要面板厂商净利润(单位:亿元,币种:人民币)

1月中旬,TCL科技发布2022年度业绩预告称,预计公司营业收入1,670-1,696亿元,比上年增长2%-4%;归属于上市公司股东的净利润2.55亿元-3.58亿元,比上年下降96%-97%。1月底,京东方A发布2022年度业绩预告称,预计实现归属于上市公司股东的净利润为75-77亿元,比上年同期下降70%-71%。2月14日,中国台湾面板厂商群创公布的财报显示,该公司2022年全年营收总计2,237亿元新台币,营业净损317亿元新台币(约合71.5亿元人民币)。

不仅中国大陆及台湾面板厂商报亏,韩系大厂也同样不能幸免。

据LG Display财报显示,2022年该公司销售额为261,518亿韩元,营业亏损为28,500亿韩元,销售额比上年下降12.47%,营业利润转亏,净亏损为31,956 亿韩元(约合175.76亿元人民币)。对于2022财年业绩发生的大幅变动,京东方表示,一是受外部环境影响,半导体显示行业延续了去年下半年的下行趋势;二是受终端消费需求明显下降、下游品牌客户保守采购策略及行业低价竞争态势等方面影响;三是部分产线仍面临较大折旧压力,OLED等业务业绩持续承压。此外,京东方指出,2023年将在LCD方面发力车载、电竞、AR/VR等高价值领域,提升整体盈利能力;在OLED方面大幅提升出货量,提升高端产出货比例,实现车载、折叠笔记本电脑等创新产品量产突破,加速推动业务持续改善。

LG Disply则宣布,将通过推进以订单业务为中心的业务结构来恢复财务稳健性。该厂商计划将基于订单业务的销售份额提高到30%,今年年初提高到40%,明年提高到50%。基于订单的业务可以根据与客户的合同稳定地操作投资、商品和价格。据该厂商预测,市场环境将加剧高端产品线的竞争,而全球电视需求改善前景不明朗。基于差异化产品竞争力,LG Disply将引领OLED TV市场的扩张,通过扩大Quantum Nano Cell技术的应用来增强LCD TV的竞争力。

韩系厂商减产转型

据TrendForce披露信息,2023年1-2月显示行业平均产能利用率维持在六成左右,整体大尺寸面板供需较为平衡、面板价格持平。面板报价处于历史低点,电视面板厂商已在2月酝酿涨价。

此外,据京东方A投资者关系部门相关人士称,2023年2月该厂商产能保持在七成以下。另据DSCC指出,电视面板价格将从3月开始逐步上扬,预计今年第一季度电视面板平均价格环比上涨1.7%,3月价格较上年12月高1.9%。

全球终端市场需求低迷,面板出货压力较大,厂商减产决心强烈。

随着韩国制造商LG Display和三星显示关闭LCD产能,以及市场需求疲软,主流面板制造商开始推迟产能扩张计划。据DSCC预测,2023年显示行业整体产能预计将下降2%,其中LCD产能将下降3%,而高端的OLED产能将增长6%。以面积计算,2023年LCD仍将主导显示产能,其份额将从92%进一步跌至91%。

由于2021年和2022年增加了过多供给,各FPD(平板显示)制造商从2022年下半年到2023年将遭受巨大损失。普通LCD无利可图,制造商只能通过调整产能计划,试图改善不平衡的供求关系和市场定价。

据DSCC推测,2023 年LG Display将削减41%的LCD 产能,这将使其 LCD 产能市场份额从上年的10%降至最新的6%。该机构认为,LG Display正在削减中国广州Fab 1以及韩国P5、P6和P7的产能。此举将促使其在中国的LCD产能预计下降48%,其在韩国的LCD产能按面积计算将减少37%。另一韩国厂商三星显示于2022第二季度关闭了T8-2 LCD产线,已彻底退出LCD制造。同时,该机构还指出,在形势尚未明朗之前,行业将会看到更多产能扩张的终止和行业整合。

行业依旧充满机会

尽管普通的小尺寸面板出货量受到手机市场抑制,不过,可折叠柔性屏近期出货增量将比较可观。资料显示,2022年全球可折叠面板出货量增长53%,至1,520万片,2023年出货量将超过2,000万片。

从市场份额来看,三星显示仍然是主要的面板供应商,其市占比高达82%,其次是京东方,市占比为13%,剩下5%的市场则由其他厂商瓜分。虽然三星显示在全球可折叠面板市场份额遥遥领先,但是其市占比在持续降低,比如2022年第三季度该厂商市占比九成(91%),到第四季度已跌至八成(81%)。同期,京东方的份额从4%飙升至17%。不过,据预测,2023年三星显示在可折叠屏的市场地位依旧稳固。

DSCC称,折叠屏手机将成为消费电子行业增速最快的细分市场,市场空间将从2021年的222亿美元增长至2024年的888亿美元,3年复合增速58.74%,到2025年市场空间将超千亿美元。

2023年面板行业除可折叠市场增长迅速之外,其他一些细分领域需求也将保持旺盛增长态势,比如在以AR等为主的头戴设备以及车用面板等仍有增长机会。

据Omdia报告显示,2022年AR显示面板出货量方面,OLED微显示出货67万台,市场份额高达70%,主要是因硅基OLED具备响应速度快、低功耗、小体积的特点。其他类出货量依次为:激光束系统188,700台、LCoS 69,300台、MicroLED显示(基本都是JBD的出货,因为仅有这家商用MicroLED)30,900台。

据该机构预测,XR设备(其定义包括AR、VR和MR )出货量将由2023年的2,400万台增长到2028年的近9,000万台,复合年均增长率为 67%。在XR显示器收入方面,市场规模将在2023年达到11.5亿美元。

尽管市场环境不理想,但是2022年车载面板市场规模已超过普通智能手机用屏规模。数据显示,2022年智能手机的整体TFT LCD营收年同比下降了38%至81.7亿美元,车载TFT LCD营收略增3%,至85亿美元。

据Omdia报告指出,车载TFT LCD的平均售价也有所下降,但仍保持在高于智能手机平均单价的水平。2022年智能手机 a-Si TFT LCD的平均售价降至5美元,而LTPS TFT LCD在 2022年降至15美元;车载a-SI LCD和 LTPS LCD的平均售价分别为37美元和67美元(车载TFT LCD的出货形式以模组为主)。

该机构的报告还显示,2022年车载TFT LCD出货量小幅增长4%,至1.95亿片。不过,据DSCC预测,2023年全球”液晶(LCD)+有机EL(OLED)“面板总出货量将突破2亿片,平均单车安装量在两块面板以上。据ICVTank预测,到2025年中控、仪表盘、后视镜用屏率将分别达到 100%、70%和30%。未来随着需求进一步多样化,比如娱乐系统显示、抬头显示等多个车载显示应用需求的扩张,单车车载用屏尺寸和数量均会继续上升。

有机EL相对于主流液晶(非晶硅和LTPS)的出货数量仍然较少,但正逐渐向高端应用渗透。比如车用有机EL市场,仍由韩国LG Display和三星显示主导,JOLED则正尝试以喷墨沉积有机EL进入市场。LG Display提供柔性串联,三星显示和JOLED提供刚性类型。

DSCC指出,LG Display是目前唯一一家能批量供货的Tandem串联型面板厂商。在开发了柔性串联技术后,该厂商未来还将增加薄膜封装立体串联的混合型面板的生产。该混合型产品与苹果计划在iPad等IT产品中使用的有机EL面板相似。

另一韩系厂商—三星显示为了提高A2产线运转率,开始将目光转向车载用面板。近期,该厂商已展示出面向汽车数字驾驶舱的34英寸和15.6英寸组合面板产品。此前,该厂商在韩国的A2工厂主要生产用于智能手机和笔记本电脑、游戏机等产品使用的刚性OLED面板。

除韩系厂商外,中国大陆面板厂商也在积极布局车载有机EL。比如BOE从2022年上半年开始向比亚迪供应柔性型屏,同年底开始向理想汽车供应15英寸柔性屏。今年,该厂商又将向比亚迪高端品牌“仰望”供应OLED曲面中控屏。

此外,中国台湾面板厂商也在做相应布局。继提供可无边框的节能LTPS面板后,台湾面板厂商正在推动车载新型LED背光的采用。根据DSCC预测,友达光电、群创光电将于2023年推出车载MicroLED成果,并与有机EL(OLED)争夺车载高端市场。未来,这些厂商取得的成果将决定他们的命运。

MiniLED面板需求也将持续扩大

数据显示,2022年MiniLED面板整体出货量为2,160万块面板,增长121%,预计到2027年将达到3,030万块。2026年前,笔记本电脑将成为MiniLED增长的主要驱动力。2026年后,电视和显示器将成为主要驱动力。

自诞生以来,MiniLED技术就一直被用于“显示”,现在该技术应用进一步得到拓展,比如应用于汽车行业。自适应驱动光束(ADB)的新概念,即将MiniLED技术推向汽车市场,比如保时捷就应用了MiniLED嵌入式局部调光。无独有偶,三星、首尔半导体和ams OSRAM也在尝试将MiniLED ADB技术推向汽车行业。

OLED驱动IC出货量有望大幅增长

根据Omdia预测,从2023年开始,全球电视品牌和OEM厂商最终将开始增加面板订单并开启新的更换周期,尤其是大尺寸电视的更换周期。一旦采购计划切实推行,则市场将恢复到2020年采购量的峰值水平,比过去四年平均水平高出3%。

在驱动IC方面,由于2021年的需求透支和2022年终端市场需求疲软,造成去年OLED面板出货量同比下降6%,OLED显示驱动芯片(DDIC) 出货量同比下降5%,降至10亿颗。

其中,智能手机DDIC出货量占AMOLED DDIC市场的64%,据此测算2022年AMOLED智能手机DDIC出货量约为6.4亿颗,智能手表DDIC出货量约为1.48亿颗。得益于AMOLED智能手机显示面板需求复苏,相应的DDIC出货量也将走高,据Omdia预测,2023年AMOLED智能手机DDIC出货量将年同比增长12%,AMOELD智能手表DDIC出货量将增长11%,达到 1.64亿颗。

大尺寸OLED DDIC出货量也有望在2023年复苏,全年出货量将增长22%,达到2.51亿颗。据预测,由于采用率不断提高、针对高端市场的出货量增加以及品牌和OEM厂商的持续推动,2023年OLED电视DDIC出货量将达到1.44亿颗,同比增长16%;平板电脑和笔记本电脑OLED DDIC出货量将达到3,700万颗和5,800万颗,分别增长31%和49%。

随着智能手机、智能手表、OLED电视等需求复苏,2023年AMOLED DDIC出货量有望同比增长14%,达到11.6亿颗。AMOLE DDIC出货量将从2022年的10亿颗增加到 2029年的22亿颗,复合年增长率(CAGR)为12%。

此外,据台湾经济日报报道,部分IC设计业者表示,在供应链库存消化一段时间后,电视应用相关订单需求在2023年第一季度开始有所提升。

以驱动IC大厂联咏为例,该厂商今年第一季度收到了来自笔电与IT相关应用的急单,预计营收将较上季持平至小增。此前,在电视应用急单与手机OLED应用加持下,该厂商2022年第四季度业绩表现高于市场预期。此外,另一家驱动IC厂奇景也表示, 2023年第一季度电视面板价格有稳定迹象,客户开始补充主流机型库存,电视面板驱动IC产品营收将实现环比小幅增长。

新技术发展继续推进

多年来,薄膜成本的大幅下降使得 QD-LCD 面板制造商能够添加其他高级功能,例如使用MiniLED进行局部调光。在某些模型中,量子点直接位于扩散板内部,而不是单独的薄膜,但整体工作原理保持不变。QD-LCD电视加入MiniLED背光后,亮度和对比度可以同时提升。

从技术路线来看,印刷OLED是一种低成本方案,且结合量子点技术可以制造QD-OLED,进一步提高色域。不过,该技术依旧在探索和改进阶段,且目前QD-OLED 面板只应用于55、65和77英寸的电视以及34、49 英寸的高端显示器。不过,据DSCC预测 ,QD-OLED电视出货量将从2022年的不足50万台增长到2025年的超过130万台。同期,MiniLED 电视出货量将从310万台增加到820万台。

在供应端方面,全球QD-OLED面板仅有三星显示一家企业生产。随着该厂商退出LCD制造,其将把原有LCD 生产线转向更高端的需求—QD-OLED。据悉,三星显示计划,到2025年达到每月4.5万片G8.5基板的产能。目前,三星显示器尚未决定是建造第二条QD-OLED 生产线还是投资其他显示技术。

根据DSCC预测,从各类面板应用总面积来看,QD-OLED面板应出货面积将在2025年达到170万立方米,相比之下,同期QD-LCD面板出货面积将达到2300万立方米,是QD-OLED出货面积的13.5倍。QD-OLED面板市场的持续扩大,对于材料供应商而言是一个重要的机会,因为其每单位面积需消耗更多的量子点。DSC估算,量子点材料28%的收入将来自QD-OLED供应链。

量子点也可用于MicroLED显示器。颜色转换被视为解决红色MicroLED低效率问题的解决方案。小型单片MicroLED显示器也在探索中。

被视作继LCD和OLED之后的下一代显示技术的MicroLED,尽管其具有诸多优点,但是在大规模商业化仍面临着技术不成熟、成本高等难题。技术瓶颈之一是如何实现MicroLED的全彩化。虽然已有如弹性印章转印、静电转印等几种巨量转移技术方案能成功解决问题,但制造能满足AR/VR应用的高分辨率全彩MicroLED显示器仍是巨大挑战。采用蓝光Micro-LED结合量子点色转换阵列(QDCC)的技术路线是可行的全彩化方案。通过QDCC将红、绿量子点色转换膜置于蓝光MicroLED上取代红、绿LED,被认为是解决MicroLED显示所面临的红光LED缺失、巨量转移等难题的候选技术路线之一。SID2022展已出现了QDCC的MicroLED显示器。

新型MicroLED技术迭出

由于全球经济低迷、资本市场紧张,加上AR智能设备需求尚未爆发,以及进一步融资计划搁浅,Mojo Vision拟将业务重心和资源由智能隐形眼镜研发,转向开发MicroLED微型显示器。此前,该公司已成功开发出单绿色MicroLED微显示器拥有14,000 PPI解析度,据称是全球像素密度最高的MicroLED显示器。不过,现在其官网宣称,新技术实现28,000 PPI。

此外,中国 MicroLED微显示器开发商 Jade Bird Display(JBD)宣布已开发出更高效率的基于 AlGaInP的(原生)红色MicroLED,亮度达到750,000尼特。据悉,JBD将在2023年中期量产该技术产品,并计划将其应用于一款体积仅有0.4cc的超微型彩色光引擎。

在量产最先进MicroLED微显示器的同时,JBD也在积极探索量子点在AR/VR上的可能性。量子点具有极高的转换效率,搭配超高亮度的MicroLED作为激发光源,有望成为具有极高亮度的单片全彩方案,是AR/VR微显示器方案的重要选择。

显示制造设备投资放缓

由于需求对创记录的低价格没有反应,而且经济衰退正在压迫未来的需求,因此FPD厂商正在尽可能地推迟设备投资。DSCC将2023年FPD设备投资预期进一步下调13%,降至2012年以来最低水平。这意味着,2023年将成为FPD设备专业制造商关键的一年。

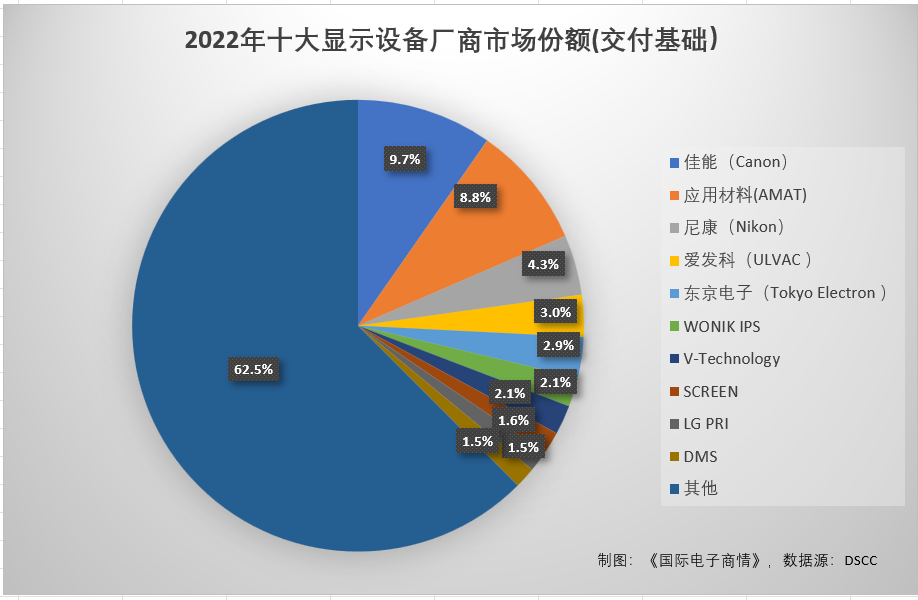

图6:2022年十大显示设备厂商市场份额(交付基础)

数据显示,2022年显示设备支出为120亿美元,下降9%,其中OLED为59亿美元、LCD为61亿美元,增长率分别为21%、-26%。据DSCC预测,随着主流厂商缩减产能或扩张进度放缓,显示行业收入预计将继续萎缩(图6)。受此影响,2023年显示设备支出将下降了63%至44亿美元,这是自2012年以来显示设备支出的最低总额。其中,OLED资本支出预计将下降 60%,LCD资本支出下降67%。

此外,随着OLED制造商将增长机会转向IT市场,预计从2023年开始,在资本支出方面OLED将大幅超过LCD。根据DSCC预测,2024年显示设备资本支出市场将增90%,达到83亿美元,其中OLED资本支出增长127%,LCD 资本支出增长47%。

投资放缓进一步影响制造设备出货

据日本半导体制造设备协会(简称SEAJ) 预测数据指出,由于2022年面板供需恶化的影响仍存,反映了一部分的交货期下滑,日本FPD制造设备预测销售额将减少6.0%,为4,520亿日元。2023年以LCD为中心的大型投资项目将很少,预测销售额减少20.0%,达到3,616亿日元。由于2024年使用G8基板的新技术的OLED投资将开始,因此预测销售额将增加50.0%,达到5,425亿日元。

此外,根据佳能集团今年2月初发布的2022年财报显示,尽管疫情带来的影响尚未完全消退,该厂商FPD曝光设备营业额依旧维持较高水平。不过,综合来看,该领域本年度营业额同比微降2.5%,为3,292亿日元。财报显示,2022财年佳能售出51套FPD曝光设备,计划在2023年销售33套(图7)。

图7:佳能FPD曝光设备(单位:套)

面板制造商正在调整lT面板生产策略,这将对2023年相关制造设备销售产生短期的负面影响,不过佳能预计需求将在2024年后恢复。佳能指出,随着电视和其他显示器市场库存水平获得改善,预计2023年市场需求将逐步恢复。据预测,在笔记本电脑和平板电脑等设备中使用基于OLED的IT面板将推动显示器制造设备的增长。据佳能预计,今年生产的IT面板设备的部分销售额将会增加。在OLED真空沉积设备方面,预计2023年的收入也将有所增加。