版权声明:本文来自于《广发证券》,如您觉得不合适,请与我们联系,谢谢。

版权声明:本文来自于《广发证券》,如您觉得不合适,请与我们联系,谢谢。

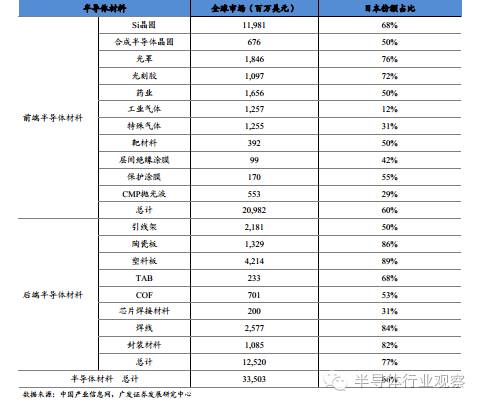

生产半导体芯片需要 19 种必须的材料,缺一不可,且大多数材料具备极高的技术壁垒,因此半导体材料企业在半导体行业中占据着至关重要的地位。而日本企业在硅晶圆、合成半导体晶圆、光罩、光刻胶、药业、靶材料、保护涂膜、引线架、陶瓷板、塑料板、 TAB、 COF、焊线、封装材料等 14 中重要材料方面均占有 50%及以上的份额,日本半导体材料行业在全球范围内长期保持着绝对优势。

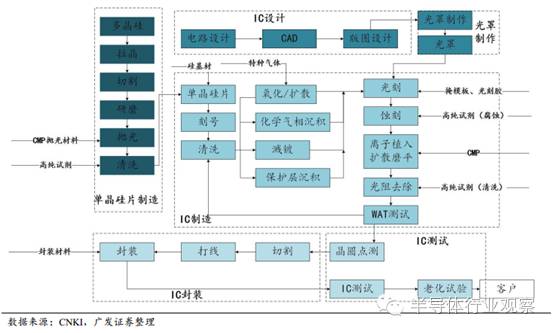

集成电路产业链(从多晶硅到完整的集成电路芯片)

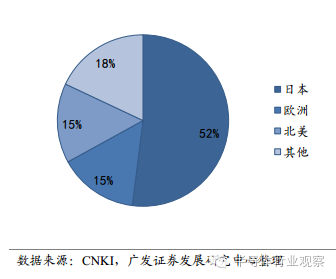

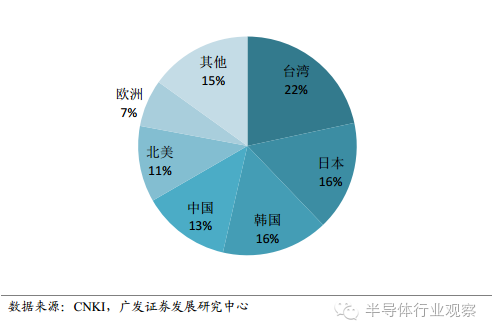

2015半导体材料份额

半导体材料市场消费份额

2014 年半导体材料行业日本份额占比

作为全球最大的半导体材料生产国,2014年日本国内的半导体材料消费占 22%,

日本同时也是全球最主要的半导体材料输出国。大部分半导体材料出口到了亚太地

区的其他国家。目前虽然半导体产业开始了第三次转移,逐步转移到以中国为主的

更具备生产优势的地区,但是我国目前配套半导体材料生产能力有待提升。

2014 年全球半导体消费市场分布

主要日本半导体材料企业发展历史

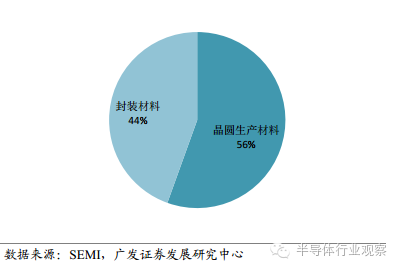

半导体材料为半导体产业链中芯片制造和封装测试环节提供原材料。根据在产业链中的位置,可分为晶圆制造材料和封装材料两大类。 2015 年全球半导体市场的总产值为 434 亿美元,晶圆制造和封装两类材料分别为 241 亿美元和 193 亿美元,占比按产业链工艺环节可以将半导体材料分为晶圆制造材料和封装材料。

半导体材料分类产业链

1、半导体材料行业的龙头企业——信越化学

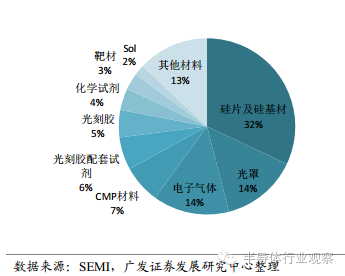

硅片及硅基材是半导体材料中最重要的部分,占半导体材料市场份额的 32%。信越化学工业株式会社作为日本半导体材料行业的龙头企业之一,是全球最大的半导体硅片供应商, 2015 年在全球半导体硅片市场中占有 27%的份额。

半导体材料份额比例

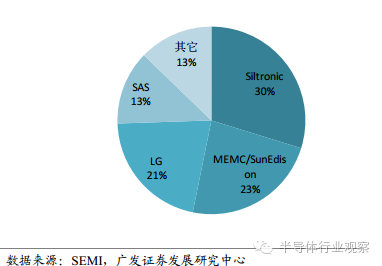

全球硅晶片市场份额

1、代表日本先进硅产业的发展历程

2、信越化学作为日本有机硅工业的“国产技术”的典范,发展历程也代表了整个日本的硅产业的发展。具体而言,信越化学的发展主要包括四个阶段。

第一阶段:基础研究与工业化阶段(1941-1953)

二战后,日本开始接触到美国有机硅产业,东芝、信越化学和岛津三个公司分别开始进行有机硅工业化技术的开发工作。 1952 年,信越化学公司采取粉末触体搅伴式直接法完成了单体模型试验,有机硅产品开始投入市场,日本有机硅产业开始向工业化过渡。

第二阶段:高速发展阶段(1953–1966)

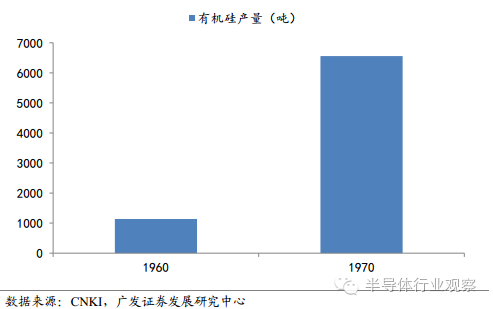

1953 年信越化学获得了直接法专利权持有者—美国通用电气公司(GE)的“专门技术”使用权, 1954 年公司获得日本通产省的硅橡胶工业化补助金, 1957 年和 DC公司签定了相关产品的专利使用权协议, 1960 年开始生产 1960 高纯度硅、醋酸乙烯单体、聚乙烯醇,公司有机硅系列业务开始进入正轨。借助于政府的工业化补助金,公司大力开展研发工作,独自开发了诸如新型结构的聚氨醋用匀泡剂、加成型液体硅橡胶等新硅橡胶产品,提升了公司市场份额。 1960 年 3 月信越化学公司的有机硅产品销售额首次突破一亿日元大关。此后,信越化学公司的有机硅单体产量,仅次于美国的 GE、 DC 和 UC 三公司,跃居世界第四位。依靠信越化学的高速发展,1960-1970 年日本有机硅产量增长接近 6 倍,在这一阶段日本有机硅完成了从无到有的转变,

日本有机硅产量 1960-1970

三、持续发展阶段 (1967–1988)

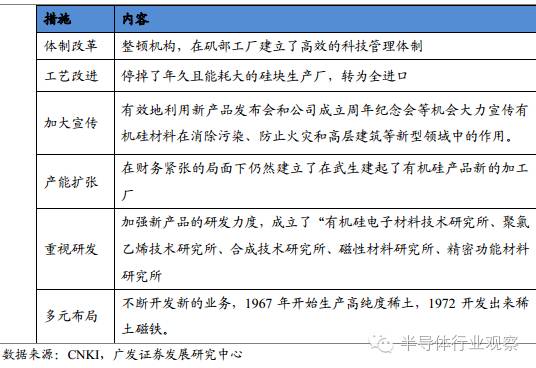

1966、 1967 年美国 DC、 GE 公司在有机硅单体合成及水解方面的专利在日本相继失效,两家公司先后于 1967、 1971 年分别与东丽和东芝公司合办了东丽有机硅公司和东芝有机硅公司。该两家公司与信越化学形成了三足鼎立的局势。信越化学作为“国产技术”的代表,采取了多项措施稳固了国产有机硅的地位,使信越化学在与美国企业的竞争中逐渐取得优势。

信越化学的竞争策略

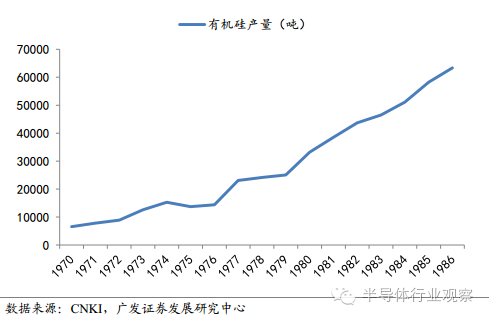

这一阶段日本的有机硅产业同样处于持续的高速发展阶段, 1970-1986 年日本

有机硅产量从约 6000 吨增长至超 60000 吨,产量增长超过 10 倍。这一阶段日本有

机硅完成了对美国的反超。同时, 1979 年日本有机硅产品输入 36 亿日元,输出 37

亿日元,日本也完成了从有机硅输入国到输出国的转变。

日本有机硅产量

四、多极化国际竞争阶段(1988 至今)

此阶段,信越化学的有机硅业务在国际竞争中已建立了绝对优势地位,开始进行国际化扩张,分别在台湾、美国、新加坡、荷兰建立了分公司与工厂。巩固其优势地位。并不断探索新的业务线, 1998 开始光刻胶的企业化、 2007 开发 RoHS 限制对应光隔离器并共同开发了凸版印刷和最尖端光刻掩膜版、 2008 开发世界最大级的永久磁铁式磁电路。2015年 6月宣布将与中国最大的光纤生产企业合资成立公司,投资 125 亿日元(约合人民币 6.25 亿元)在湖北省建设光纤材料“光纤预制棒”的生产厂。

官产结合造就行业巨头

信越化学的成功离不开以下几个方面的努力。一方面,是强大的研发力度和研发能力,是研发内生增长的典范。信越化学通过自行生产金属硅,保障了主原料的稳定性,确立了从原料开始的一贯式生产体制。目前,信越公司共设有七家研发中心:有机硅-电子材料研究中心、先进功能材料研究中心、磁性材料研究中心、新型功能材料研究中心、半导体材料研究中心、特种化工材料研究中心和 PVC 研究中心。

目前除了竞争优势明显的硅产品,信越在稀土磁体(从混合动力汽车到磁悬浮列车的重要部件)、光刻胶、原子共振荧光刻胶、三层材料、 LED 封装以及砷化镓半导体等其他重要而发展迅猛的高科技领域都具有行业领先地位。

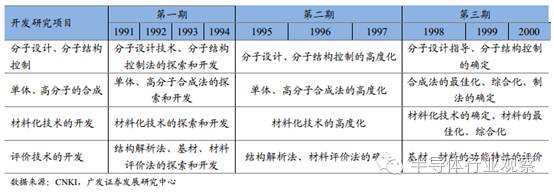

另一方面,是国家的大力支持。日本政府除了在行业发展前期给予多种优惠政策及补贴外,通产省 1989 年再次制定了投资 160 亿日元的“硅类高分子材料研究开发基本计划”,计划分三期,目的为确定有机硅单体及聚合物的合成及加工技术,这一计划再次为以信越化学为首的有机硅生产企业提供了资金和技术的大力支持。

日本的“硅类高分子材料研究开发基本计划”进度表

全球最大的光罩生产商——凸版印刷株式会社

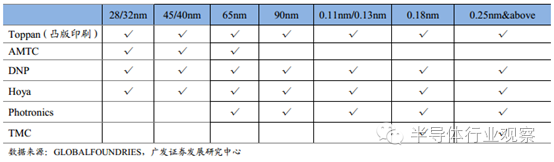

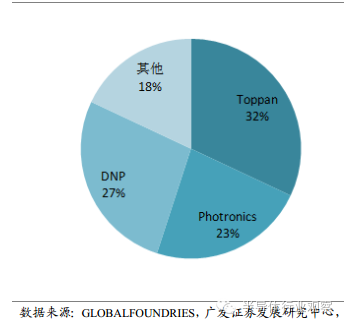

凸版印刷株式会社 1900 年依靠“电铸凸版印刷法”起家,是一家光罩生产公司。光罩又称掩膜版、光掩膜等,是制造液晶显示器、半导体时图形“底片”转移用的高精密工具,是下游电子元器件制造业流程衔接的关键部分,影响着下游产品的精度和质量。光罩生产具有资本密集、技术密集的特点。目前凸版印刷是全球最大的光罩生产企业,光罩生产及研发水平全球领先,产品线完整,占据了全球超过30%的光罩市场份额。

全球主要光罩生产商产品布局

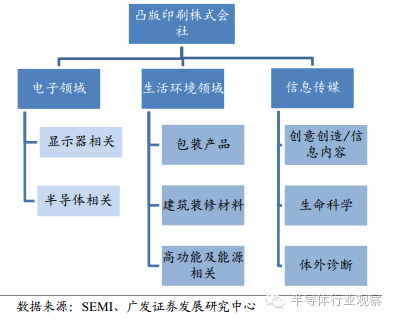

在传统印刷业务取得领先后,凸版印刷多元化发展,目前公司的业务主要包括信息与网络技术(包括证券与卡片部门、商业印刷部门、出版印刷部门)、生活环境领域(包括包装部门、高功能元件部门、建筑装修材料部门)、电子领域(显示器相关部门、半导体相关部门)三大领域。

半导体材料份额对比

全球硅片市场份额

凸版印刷在长达 100 多年的发展历程中经历多次行业兴衰始终屹立不倒并保持行业领先主要依靠以下几个方面。

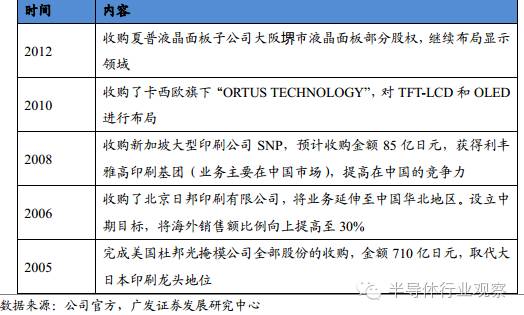

1、通过并购巩固行业龙头的地位并进行业务拓展

2005 年凸版印刷 6.5 亿美元的价格并购了全球三大光罩厂之一的 DuPont Photomasks,取代了大日本印刷(Dainippon)的龙头地位,完成了一次重要的行业洗牌,大幅度提升了公司的市场占有率,巩固了企业的行业地位。随后凸版印刷继续通过不断的并购扩张自身的印刷业务市场份额。 2010 年,为尽早实现 OLED 显示器的批量生产,凸版印刷收购了卡西欧旗下的中小尺寸显示器业务新公司“ ORTUS TECHNOLOGY”,从卡西欧手中接过了中小尺寸 TFT 液晶面板业务、 OLED 开发设备和人员,大幅度提高了公司在 OLED 方面的竞争力。 2012 年公司再次收购夏普液晶面板子公司部分股权,进一步布局显示相关领域。依靠不断地行业并购来扩大自身市场份额以及业务领域是凸版印刷扩张的主要方式。

近年凸版印刷的主要并购事件

2、积极进行合作研发

开明的合作理念是凸版印刷的另一特点。 2000 年凸版印刷与中国故宫博物馆合作将业务拓展至信息网络领域; 2002与 NEC联合成立生产印刷电路板的新公司――株式会社凸版 NEC 电路解决方案; 2005 年凸版印刷与 IBM 公司签订协议,共投入200 亿日元(约 1.869 亿美元)合作研发 42nm 光罩,并于 2010 年开始量产; 2008年与与美国杜邦公司签订关于太阳能电池背膜的合同。通过不断地与不同企业进行合作研发,在双方的交叉和碰撞中凸版印刷得以不断累积自身技术优势。值得一提的是,排名第二的大日本印刷也与英特尔合作,共同研发 45 纳米芯片用光罩,由此可见日本半导体材料企业都在积极寻求跨国的合作研发机会。

3、未雨绸缪,不断寻找新的风口

在以光罩为代表的印刷领域取得绝对优势后,凸版印刷又不断锐意进取,不断发掘新的具有增长潜力的市场,将业务扩大到了“信息与网络领域”、“生活环境领域”、“电子领域”、“个人服务领域”及“新一代商品领域”等其他多种领域。

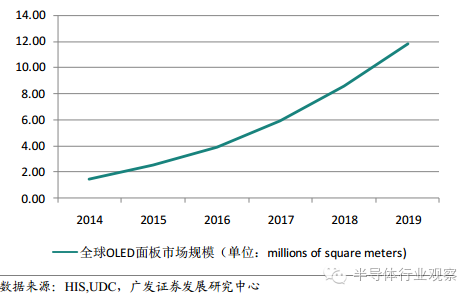

OLED 触控面板市场是凸版印刷新的布局点之一。 OLED 是目前最新的平板显示技术,不同于之前 CRT、 PDP 显示屏的真空技术, LCD 显示屏的液态技术, OLED是一种纯固体的显示技术,容纳了 CRT 和 LCD 两种显示屏的优势。据 IHS 预计到2019 年 OLED 面板产量有望从 2014 年的不到 200 万平方米增长到 1200 万平方米。

全球OLED市场份额预测

而凸版印刷自身业务和 OLED 业务还能够形成协同效应。依靠公司半导体相关事业培育出的细微化加工技术,并将触控感测器主流生产材料 ITO 或银改用为铜,凸版印刷生产的产品应答速度可达市场上普通产品的约 3 倍,在着重应答速度差异性的中大尺寸面板市场有竞争优势;

另一方面, AMOLED 制作过程中最主要成本来源是材料和设备,凸版印刷是 CF 彩色滤光片的主要提供商,具有材料与设备优势,在行业内具有较强的竞争力;同时,凸版印刷利用其生产半导体光罩的滋贺工厂生产触控面板产品,活用现有设备,设备投资额较低(仅为约 2-3 亿日圆),实现了资源的有效利用。

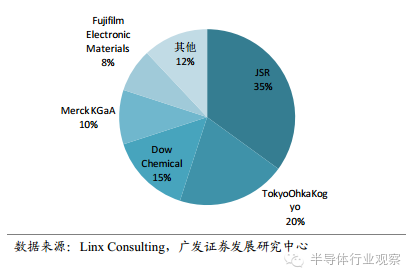

全球最大的光刻胶生产商——日本合成橡胶公司 JSR

JSR 是全球最大的光刻胶生产商。光刻胶又称光致抗蚀剂,是由感光树脂、增感剂和溶剂三种主要原料组成的对光敏感的混合液体,主要功能是通过光化学感应曝光、显影、刻蚀等工艺将所需要的微细图形从光罩转移到代加工的介质上,主要应用于微电子领域的精细线路图形加工。随着固体器件的高水平发展,采用光刻工艺的微细加工技术在各种半导体瘫和集成电路的制造中的地位也日益提高,目前,光刻胶已经是代表整个半导体产业发展水平的核心材料,具有指标性功能。

2015 年全球半导体光刻胶市场分布

日本半导体材料行业发展给予中国的启示

1、通过“产官学”一体化进行国家级基础攻关研究

我国半导体材料行业在发展初期可以通过引进国外先进技术进行赶超,但从长远的发展来看,还是需要学习日本半导体企业的自主研发、自主生产的原则。以官方为主导,各企业与研究机构共同联合研究,攻关大型基础研究项目,开发关键技术,扩大具有自主知识产权的半导体材料产品的比例,为产业中企业的发展提供平台。各企业先合作开发好关键技术后,各企业再各自进行商业化。

2、找准具有高附加值的核心产品,避免产品分散

就目前全球半导体产业来看,韩国主打 DRAM,美国公司着重于 MPU、 DSP或 MCU 产品,而日本公司一般都生产 4-6 中主要产品,缺少具有竞争力的核心产品。而就半导体材料行业来看,日本发展较好的半导体材料企业基本都是属于自己的拳头产品,这些产品经过多年来不断地投入的研发,技术水平行业领先,保障了各企业的市场占有率和市场地位。

3、积极进行海外研发、合作研发

1980s 时期,日本半导体厂商纷纷在国外建立研发基地,通过进行联合开发而与美国的大用户建立了良好的信任关系。但 1990s 年后期,随着行业景气度下降,日本半导体企业开始对国外的研发基地进行整合与撤销,一方面技术水平开始被新兴市场赶超,另一方面和美国大客户的信任关系也受到破坏,更加降低了日本半导体企业的国际市场份额。而日本半导体材料企业一直维持这海外研发、合作研发的优良传统,保持了技术上的领先性和这种信任关系,因此日本半导体材料企业迄今依然占领着国际市场较大的份额。

4、经营模式的及时转型

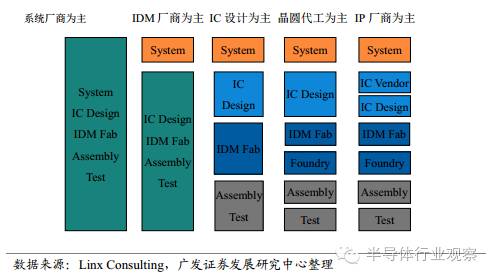

日本半导体公司过去一直采用的 IDM 模式,但进入上世纪九十年代后,Fabless+Foundry 模式更适应世界半导体产业的发展,而日本未及时从传统的 IDM模式向轻型化进行转型。

半导体企业经营模式发展历程

日本公司半导体企业产业链均较长,既包括了整机生产与设备生产,也涉及到了配套元器件、零部件的生产。虽然这种模式具有生产配套优势,满足客户多样化的需求开始成为竞争重点,半导体产业的专业化分工成为发展趋势,进入九十年代后,传统的 IDM 无法对客户需求进行快速反应,呈现出了竞争劣势。因此,中国半导体企业应充分借鉴日本年代经验,找到适宜的经营模式,跟随时代的发展及时进行彻底而有力地企业经营模式转型。

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren

点击阅读原文加入摩尔精英