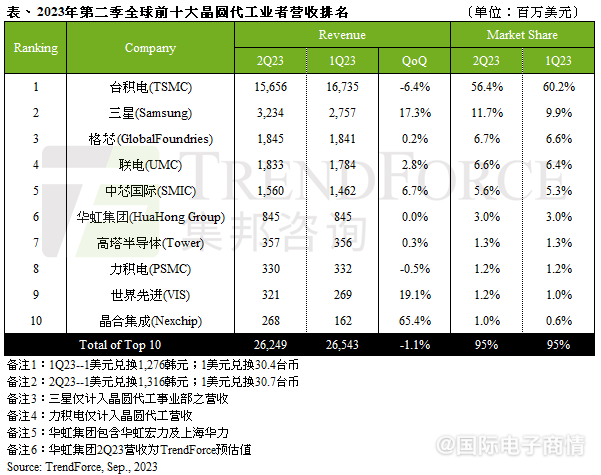

台积电第二季度营收156.6亿美元,环比减少收敛至6.4%,其中7/6纳米营收成长,5/4纳米制程营收衰退;三星晶圆代工事业营收32.3亿美元、环比增长17.3%,排名第2;第3名的格芯营收18.5亿美元,增长0.2%,车用、智能手机、以及承接来自美国航天、国防、医疗等特殊领域芯片代工业务是其主要成长动力。

联电(UMC)受惠于TV SoC、WiFi SoC等零星急单,第二季营收约18.3亿美元、季增2.8%;中芯国际排名第5,营收15.6亿美元、季增6.7%,主要受惠于驱动IC(AMOLED DDI、TDDI)、NOR Flash、MCU等业务。

第6-8名的华虹(HuaHong Group)、高塔半导体(Tower)、力积电(PSMC)第二季营收均与上一季度相比基本持平或略减;9-10名的世界先进(VIS)及晶合集成第二季营收分为3.21亿/2.68亿美元,季增达19.1%和65.4%,后者再度超越东部高科(DB Hitek),重新跻身第10名。

展望第三季,虽然下半年旺季需求较往年弱,但应用处理器(AP)等高价主芯片及周边IC订单有望支撑苹果供应链产能利用率,加上少部分高速运算(HPC) AI芯片加单效应推动高价制程订单,TrendForce预期全球前十大晶圆代工产值可望谷底反弹、后续缓步成长。

图源:TrendForce

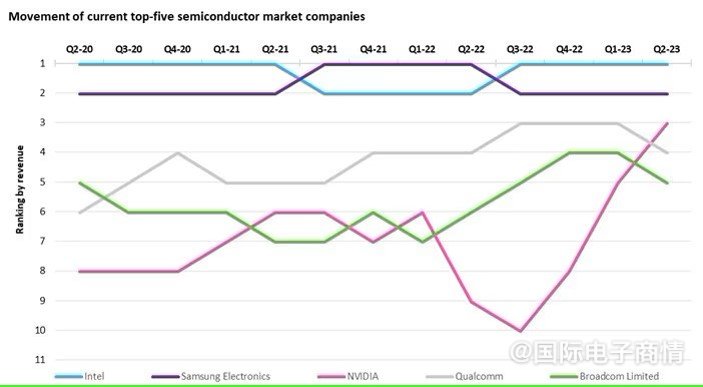

市场研究公司Omdia 日前则提供了除晶圆代工厂之外全球半导体企业的最新排名。数据显示,三星电子(Samsung Electronics)第二季度(4-6月)半导体销售额总计为94.5亿美元,落后于英特尔的122.63亿美元,拱手将第一名的位置让给了英特尔。而此前,从2021年第三季度开始,三星连续四个季度领先全球半导体销售额,但受制于上季度开始的内存业务衰退,三星也是颇为无奈。

具体而言,三星第二季度销售额较去年同期(203亿美元)大幅下降53.4%,而英特尔仅较去年同期的148.65亿美元下降17.5%。

图源:BusinessKorea

受益于AI行业的快速增长,英伟达从去年的第九位跃升至本季度的第三位,销售额增长51.7%至78.99亿美元;高通排名第四,但由于智能手机需求放缓,其销售额下降 23.5%至71.74亿美元;博通第二季度销售额为61.5亿美元,排名第六。

与三星情况类似,SK海力士第二季度销售额为53.3亿美元,较上年下降50.6%,排名从去年的第三位跌至第六位;美光更是从去年的第五直接跌出前十名,排名大幅下滑。

英飞凌、意法半导体等公司在汽车行业强劲需求的推动下,销售额分别增长17%和12.7%,位居第八和第九位。

据Omdia统计,不包括代工厂,全球半导体行业第二季度销售额为1243.16亿美元,比去年同期的1569.9亿美元下降20.8%。但好消息是,与上一季度的1197.5亿美元相比,出现了3.8%的反弹,这也是自2021年第四季度以来销量首次增长。然而,半导体领域的增长继续偏离历史趋势。例如,DRAM市场在2023年第二季度增长了15%,而第二季度的历史增长为7.5%。

Omdia方面称,这是该公司自2002年开始跟踪市场以来,半导体行业经历的“最长时间的衰退”,上述增长是一个可喜的迹象。然而,市场萎缩的代价已经大大减少了当前的市场,要知道,2022年第二季度半导体市场的总收入为1600亿美元,现在只是该数字的77%,要完全恢复到2021年底的收入水平仍需要时间。