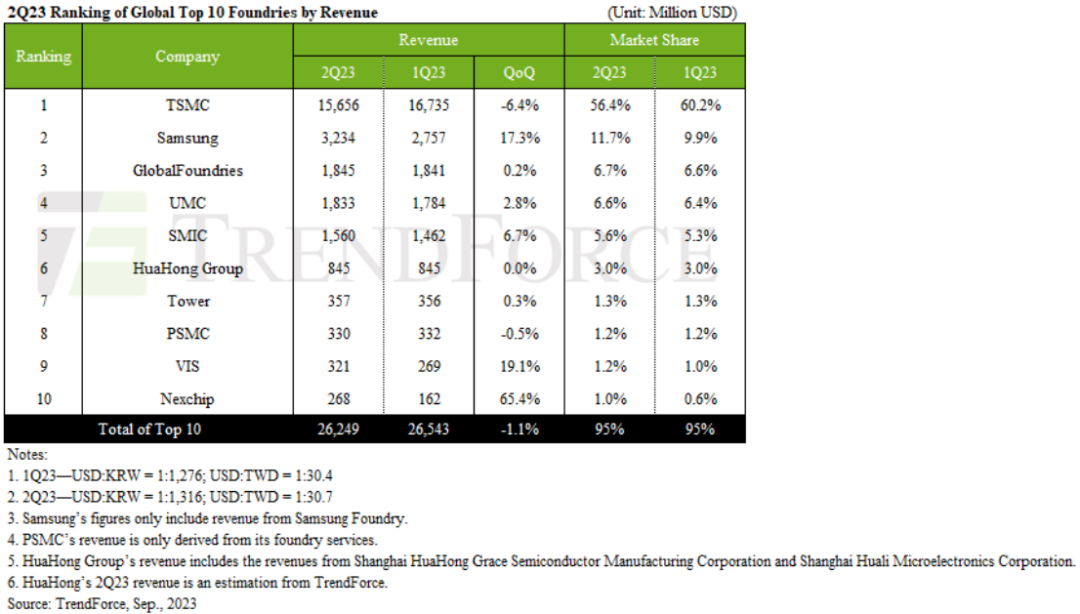

研究机构 TrendForce 在最新报告中指出,第二季度全球前十大晶圆代工产值仍持续下滑,季减约 1.1%,达 262 亿美元。

本文引用地址:

对于下滑的原因,TrendForce 表示,电视组件库存减少,加上移动维修市场激增,推动了 TDDI 需求,在第二季度供应链中引发了少量紧急订单。这些最后一刻的订单成为关键的生命线,支撑了半导体代工厂第二季度的产能利用率和收入。然而,这些权宜之计带来的肾上腺素激增可能是一种短暂现象,不太可能延续到第三季度。

另一方面,对智能手机、个人电脑和笔记本电脑等主要消费产品的需求仍然低迷,导致昂贵的尖端制造工艺的使用持续低迷。与此同时,传统上稳定的行业——汽车、工业控制和服务器——正在经历库存调整。这些趋势的汇合导致了全球十大半导体代工厂的持续萎缩。他们本季度的全球收入下降了约 1.1%,达到惊人的 262 亿美元。

此外,供应链的紧迫性似乎很大程度上是由对 LDDI 和 TDDI 组件的需求推动的。这种需求激增使晶合集成——与面板行业命运密切相关的关键参与者——重新跻身前十名。

多家代工厂 Q3 有望企稳

在命运波动的季节里,芯片制造巨头台积电第二季度营收达到 156.6 亿美元,成功地将季度下滑限制在 6.4%。虽然 7/6 纳米制造工艺的收入流自由流动,但 5/4 纳米部门却出现萎缩。

然而,随着台积电期待 23 年第三季度的增长,希望就在眼前。随着 iPhone 最新生产周期的强劲推动,这家半导体巨头预计相关零部件的需求将激增。此外,昂贵但革命性的 3 纳米工艺的推出将在财务上首次亮相,为抵消成熟工艺中出现的停滞提供急需的动力。因此,台积电第三季度的收入格局似乎不仅有望企稳,而且还可能出现反弹。

三星的代工业务在第二季度达到了顶峰,收入达到 32.3 亿美元,环比大幅增长 17.3%。然而,第三季度可能会受到经济低迷的影响,导致对 Android 智能手机、个人电脑和笔记本电脑的需求下降。受此影响,8 英寸晶圆厂的利用率持续下降。尽管三星希望苹果新设备库存的增加带来一线希望,但收入增长的提升可能有限。

与此同时,GlobalFoundries 在第二季度表现得很冷静,名义收入增长了 0.2%,达到约 18.5 亿美元,几乎保持了稳定。智能手机和汽车等行业的收入出现增长,而网络行业则出现收缩。然而,随着第三季度在经济动荡中开始成形,GlobalFoundries 有能力通过在专业领域(从美国航空航天和国防到医疗保健)的长期合同以及汽车领域的长期协议 (LTA) 的形式稳定自身。相关订单。这些合同不仅巩固了 GlobalFoundries 的立足点,也有效支撑了其产能利用率。因此,预计公司第三季度营收将保持平衡。

联电在第二季度获得了一笔意外之财,得益于电视和 Wi-FiSoC 的紧急订单。这一增长推动他们第二季度的收入达到 18.3 亿美元,环比大幅增长 2.8%。然而,纵观第三季度,经济形势看起来并不乐观。消费者支出没有显示出显着复苏的迹象,之前的紧急订单开始枯竭,导致产能利用率和收入双双下降。

与此同时,中芯国际也面临着自己的挑战和机遇。该公司第二季度营收环比增长 6.7%,达到 15.6 亿美元。。虽然 8 英寸晶圆收入出现下滑,但 12 英寸芯片环比增长约 9%。这里的焦点是「中国制造」的支点——中芯国际收入的强劲增长主要是由专业芯片的国产替代推动的,这些芯片包括驱动 IC(AMOLEDDDI、TDDI)和 NORFlash 到 MCU。尽管 2023 年可能不会出现旺季,但中芯国际的出货量和产能利用率有望继续改善,推动第三季度收入增长。

第二季度,排名第六至第十的代工厂出现了惊人的变化,晶合集成凯旋回到第十名的位置。与此同时,其余阵容坚守阵地。华虹集团、塔尔半导体和力积电基本保持不变,第二季度营收基本保持不变或较上一季度略有下滑。预测表明第三季度将走与第二季度相同的财务道路。

该季度的戏剧性事件是紧急订单意外激增,其中大部分来自显示行业。这笔意外之财尤其让 VIS 和晶合集成等利基厂商受益。在最后一刻 LDDI 订单的推动下,VIS 收入环比大幅增长 19.1%,飙升至 3.21 亿美元。这种增长并不局限于一种产品;小型和大型 DDI 以及 PMIC 行业的收入都出现了值得称赞的增长。然而,最终用户需求尚未完全恢复。尽管第三季度业务预计将出现一定增长,但这一势头可能会受到限制。

晶合集成第二季度收入惊人地卷土重来,环比飙升 65.4%,达到惊人的 2.68 亿美元,超越 DBHitek,重新夺回第十名的位置。这一飞跃是由多种因素共同推动的:LDDI 和 TDDI 元件最后一刻补货订单激增,以及使用价格更高的 55nm 工艺成功推出高利润产品。这些驱动因素将晶合集成的产能利用率提升至令人印象深刻的 60-65%,促进了令人振奋的收入增长冲刺。

尽管消费电子市场尚未完全反弹,但晶合集成并没有冷清。进入第三季度,该公司预计产能利用率和收入将保持上升趋势。这种乐观情绪取决于中国日益增长的国内替代趋势,而晶合集成不懈的营销攻势更是放大了这种趋势。CIS 客户的新产品将于 2H23 开始量产,这进一步推动了这一势头。随着这些要素的协同作用,晶合集成第三季度不仅有望实现增长,还有望带来另一个令人振奋的业绩。

展望第三季度,下半年的季节性需求预计将比往年疲软。优质主流芯片(例如应用处理器 (AP) 和调制解调器)以及外围 IC 的预期订单将提高 Apple 复杂供应链中合作伙伴的产能利用率指标。高端 HPCAI 芯片订单的增加进一步推动了这一格局,为高价值制造流程增添了一股爆发力。TrendForce 预计,全球十大半导体代工厂的营收很可能会从第三季度的最低点反弹,随后逐步增长。