继“”发布之后,《国际电子商情》再发布“全球电子元器件分销商TOP50营收排名”。针对本次全球分销商TOP50排名,我们进行了为期近两个月的调研,向近百家分销企业发出了问卷调查邀请函,最终收集到约41份由企业反馈的问卷和数据,以及32份上市企业的财报数据。

- 在2022年度全球分销商TOP50榜单中,有38%的数据来源于企业自愿披露,58%来自于上市公司年报,4%由分析师预估。

- 本排名基于分销商2022年度的营收,由于部分企业既有分销业务又有自研产品业务,若分销业务年营收占总营收的60%以下,我们就只统计该企业分销业务的营收数据。

- 2022年度新增上榜企业有富昌电子Future Electronics(第6)、三达SaMT(第25)、康博电子Compo Electronics(第46)、全芯科技Asiacom Technology(第47)、华信科Huaxinke(第48)、创新在线科技ICGOO(第49)、威雅利电子Willas-Array(第50)。

- 本榜单采用2022年平均汇率(1USD=6.7208CNY、29.718TWD、7.8314HKD、0.8076GPB、130.57JPY、1286.3KRW),各企业营收均换算成美元来排名,YoY%基于每家企业的官方营收币种算出。

- 2022年美元升值,去年美元指数全年累计增长超过8%,非美元结算分销商、跨国分销商的最终业绩受汇率影响较大,许多分销商(主要涉及美元交易部分)去年按固定汇率统计的YoY%,比按实际汇率统计的YoY%要高几个百分点。

表1《国际电子商情》2022年度全球电子元器件分销商TOP50

5月26日10:00,负责本次排名调研的3位国际电子商情分析师,将做客EE Talk直播间,深度解析&解密分销商排名榜单,并特邀神秘嘉宾进行对话、解读。,与分析师及嘉宾直接交流互动!

2022年TOP50分销商业绩增速回归理性

2022年艾睿电子的营收再创新高,达到了371.2亿美元,YoY%增长7.67%。迄今为止,艾睿电子仍是全球唯一一家年营收破300亿美元的分销商,这一业绩让其继续稳坐全球第一的宝座。具体来看,艾睿电子2022年的营收有78%来自全球元器件业务部门,22%来自全球企业计算解决方案(ECS)业务部门。与2021年相比,全球元器件业务部门的销售额增加约24亿美元(YoY%为9.2%),全球ECS业务部门销售额增加了2.169亿美元(YoY%为2.7%)。

从艾睿电子的销售区域来看,2022年全球元器件业务部门在美洲、EMEA(欧洲、中东和非洲)的销售额均增长了20%以上,但在亚太地区的销售额却下降了6%。艾睿电子评论称,2022年美洲和EMEA销售额的增长,主要得益于需求的增强和供应的改善,这些地区主要的垂直行业都有增长,而亚太地区销售额下降受该区域的市场需求放缓,以及EMEA的汇率变化影响,从而部分抵消了其他地区销售额的增长。

第2-4名,依次由安富利、大联大和文晔科技获得,2022年度营收分别为263.3亿美元、260.86亿美元、192.21亿美元。在YoY%方面,安富利和文晔科技增幅均超过20%(由于安富利最新财年截至7月初,本榜单列举了安富利自然年的业绩)。

- 安富利在2022年重新夺回全球第二的位置,其营收与第三名的大联大靠得比较近。据安富利Q2 FY23(截至2022年12月31日)财报透露,公司已经连续7个季度的有机销售额(剔除收购、资产剥离和汇率波动影响后的销售额)增长≥20%,且连续四个季度的营业利润率超过4%。其中,EMEA的营收创历史新高(约86亿美元),YoY%达25%;美洲营收冲到多年来的高点(约66亿美元),YoY%超过30%;在亚洲市场需求疲软的情况下,该市场的营收持续增长(约111亿美元),YoY%接近15%。安富利评论道,这些成绩主要受惠于交通运输和工业市场的需求。另外,安富利的子公司e络盟(Premier Farnell)2022年的营收达18亿美元,YoY%在10%-20%之间,其营业利润率(operating income margin)超过10%,这一数据高于安富利电子元器件业务(5%以内)。

- 大联大2022年的营收与2021年基本持平,但其营业净利创下历史新高,首次达到147亿元新台币。去年该公司的营收及净利成长动能,主要受惠于下游客户持续投资网通周边设备、服务器,自动化需求,带动工业电子,以及车用电子等非3C市场应用持续强劲,加上北美与东南亚等地客户陆续投产,使得这些市场的营收呈双位数成长,带动半导体及相关电子零组件需求。

- 文晔科技2022年的营收同比高达27.53%,这比2021年的26.8%还高。2022年9月6日,文晔科技完成对世健科技(EXCELPOINT TECHNOLOGY LTD.)的收购,后者的财务报表即日并入前者,2022年9月6日至12月31日期间,世健科技的营业收入为133.47亿元新台币。除此之外,文晔科技2022年的营收还得益于模拟IC、微控制器、微处理器、特定应用IC等产品线的增长。

2022年共有三家分销商的营收在50亿至80亿美元之间,分别为第5名的Macnica Holdings、第6名的富昌电子(Future Electronics)、第7名的中电港,它们的营收依次为1万亿日元(约合76.59亿美元)、70亿美元、433.03亿元人民币(约合64.43亿美元)。

- 2022年8月1日,Macnica Fuji Electronics Holdings, Inc.更名为Macnica Holdings, Inc.,。Macnica Holdings指出,在制造业数字化转型、政府主导的半导体投资,以及脱碳带来的电动汽车转型的背景下,工业设备和汽车市场相关的IC、电子元器件和其他业务仍保持强劲势头。

- 富昌电子在工业自动化垂直领域具有较大的优势。此前,富昌电子在《国际电子商情》的采访中透露,2022年重点发力的领域是工业、汽车、医疗,以及照明市场。

- 2023年4月10日,中电港在深交所主板上市,该公司针对不同的细分板块,主要有四个业务模块:提供设计链服务的“萤火工厂”,提供元器件分销服务的“中电器材”等分销公司,协同配套和物流模块的“亿安仓供应链”,以及大数据模块“芯查查”APP。目前,中电港在围绕工业电子、光伏储能、新能源汽车等重点领域布局,其新引入产品线主要集中在物联网连接、存储、新能源领域。

第8至10名依次为Smith、贸泽电子(Mouser Electronics)、美德电子(TTI),它们的营收分别为48亿美元、40.71亿美元、39亿美元。

- Smith 2022年的YoY%为41.18%,虽然与2021年的144.6%相比,其营收增速已经回落很多,但是41.18%的数字仍然亮眼。Smith向《国际电子商情》透露,近年来车载市场成为了公司最大的客户群之一。此外,公司在全球主要地区均有据点,可为客户分享公司实时收集的市场情报,灵活的商业模式让其保持很好的营收增速。

- 贸泽电子2022年的业绩达到40.71亿美元,YoY%为27.22%。2022年贸泽电子新增了59家供应商,其产品分销的阵容进一步扩大。除了增强供货能力之外,2022年,贸泽电子还加强了增值服务能力,包括提供技术资源库、采购资源库等。

- 美德电子(TTI)是贸泽电子的母公司,前者于2000年并购了后者,不过两家公司独立运作。TTI分销被动元器件、连接器、分立器件、传感器等产品。

TOP11-TOP20的营收集中在38亿美元至22亿美元之间。

第11名的益登科技(EDOM Technology)营收为1,115.62亿元新台币(约合37.54亿美元),YoY%5.92%;第12名的RS Group plc营收为29.87亿英镑(约合36.99亿美元),YoY%17%;深圳华强实业的名次为第13名,它是中国大陆地区TOP2的分销商,2022年营收为239.41亿人民币(约合35.62亿美元),YoY%4.82%;日本Restar Holdings和Ryosan、美国Fusion Worldwide 2022年的营收YoY%均超过了15%,它们的名次分别提升3名、1名、2名;时捷集团(S.A.S.Dragon)、泰科源(Techtronics)、至上电子(Supreme Electronics)、威健实业(Weikeng Group)的名次均有下降。

TOP21-TOP50分销商的营收金额在21.4亿美元至4.17亿美元之间。位列第21的NewPower Worldwide业绩非常突出,2022年的YoY%高达183.44%,这一数字比2021年的65.5%还要高出一倍多。其业绩增长主要受两个因素提振:第一,公司近7成收入来自北美市场,亚太市场的收入仅有16%,2022年北美、EMEA分销市场表现突出,亚太分销市场整体表现弱于2021年;第二,公司消费电子类产品占比少(约10%-15%),汽车和工业自动化业务占比约为35%,消费电子产品需求疲软对该公司业绩影响小。

此外,安芯易2022年的表现也很出色,营收同比仍维持很高水平,YoY%+达91.92%,其名次也从2021年的第49名,晋级到2022年的第36名。2022年,该公司50%的营收来自汽车电子市场,只有5%的营收与消费电子产品相关。

除了前面提到的富昌电子之外,2022年度分销商营收TOP50中还出现了一些“新面孔”,包括第25名的三达(SaMT),它是原三星营业部独立分出的韩国上市企业,是三星半导体在中国地区主要代理商之一;第46名的康博电子(Compo Electronics),其营收为35.1亿元人民币(约合5.22亿美元),YoY%为29%,其业绩增长受益于业务范围的拓展,2022年该公司在英国,美国,以及中国的武汉、成都、重庆新增了办事处;其余的新上榜的分销商还有华信科(Huaxinke)、创新在线科技(ICGOO)、威雅利电子(Willas-Array)。

整体而言,从2022年全球TOP50分销商营收中,我们可以看到一些新的变化:

- 大多数分销商2022年的业绩增速有不同程度的下滑;

- 2022年度排第50名的营收低于4.5亿美元,比2021年度的第50名4.91亿美元低11%;

- 负增长的分销商均来自亚太的大中华区。

2022年市场份额持续向头部分销商集中

去年5月中旬,我们在《》一文中提到,全球电子元器件分销市场份额正进一步向大分销商集中。结合最新统计数据,在新冠疫情爆发后的三年间,元器件分销行业的一些趋势再一次被验证。

首先观察全球TOP50分销商的营收总额,2022年的总额增长到2,067.89亿美元,比2021年的1,889.67亿美元增加了9.43%,2021年的营收总额又比2020年提升23.7%。从整体上看,新冠疫情爆发后的三年间,全球电子元器件分销商TOP50的营收总额在持续增长,这也意味着分销行业的市场规模仍在逐年加大。

图1 2022年度全球TOP10分销商营收占TOP50分销商总营收的百分比/币种美元(前四名营收占据全球TOP50分销商总营收的52. 59%)

数据来源:国际电子商情

图2:2020、2021、2022年TOP分销商的营收占比% 数据来源:国际电子商情

图2:2020、2021、2022年TOP分销商的营收占比% 数据来源:国际电子商情

其次,近三年来,头部分销商营收占TOP50分销商总营收的百分比也在加大。2022年,前四大分销商的席位仍由艾睿电子、安富利、大联大、文晔科技包揽,这四家的营收占全球TOP50总营收的比例再次提升,达到了52.59%,这一数字在2021年为51.54%、在2020年仅为46.52%。根据图2所列举的数据可看出,2020-2022年,TOP10分销商的业绩总额占比也在增大——从2020年的65.15%增加到了2022年的68.98%。这一个信息就意味着,元器件分销市场仍在遵循“大者恒大”的趋势。

图3:2021、2022年全球分销商TOP50营收YoY%分布情况 数据来源:国际电子商情

再次,TOP50分销商中的头、尾部企业的差距也在拉大。关注2021年和2022年的YoY%变化(图3):在2022年全球分销商TOP50中,共有15家企业为负增长,它们来自中国大陆和中国台湾,其中有10家的名次排在25名之后。同时,2022年YoY+%超过50%以上的分销商仅有4家,2021年则多达21家(有7家分销商的营收YoY+%超过100%)。另外,2022年第50名的营收为4.37亿美元,就算考虑了2022年美元指数累计上涨超过8%的原因,这一数据也低于2021年第50名的4.91亿美元。实际上,2022年度TOP50分销商的营收总额有9.43%的增长,不过这主要由前25名分销商的业绩所带动。

当然,还有一个信息需要考虑进来,部分有潜力排进2022年TOP50榜单的企业拒绝透露营收数据。我们根据它们之前几年的营收增速,以及2022年各大市场的分销商的平均YoY%+大致推断出:得捷电子(Digi-Key)营收可能在50-70亿美元之间,厦门信和达的营收可能在25亿美元以内,儒卓力(Rutronik)、赫联电子(Heilind Electronics)的营收或在15亿美元以内……不过,这对前述“全球市场份额进一步向头部分销商集中”的结论影响不大。

2022年欧美分销商营收增速更快

前面说的是“全球分销市场份额向头部分销商进一步集中”,其实在这一趋势下不同地区的市场也还存在差异性。2021年,全球缺芯问题非常严重,亚太分销商尤其是中国分销商的业绩增速喜人。去年我们发布的全球TOP50榜单中,统计了每个国家/地区的上榜分销商数量,以及其营收占比数据。到2022年全球分销市场回归正常,亚太和欧美分销市场之间又有怎样的变化?

2022年,进入全球前50名的分销商中,有24%(12家)来自欧美地区,其中美国10家,英国1家,加拿大1家;有76%(38家)来自亚太地区,包括中国大陆20家、中国台湾9家、日本5家、新加坡2家、中国香港1家、韩国1家。2021年TOP50分销商榜单中,欧美企业占28%(14家),亚太企业占72%(36家),其中有18家来自中国大陆的分销商。

由于部分潜在分销商出于各种原因拒绝透露营收,单看两年间各个地区上榜TOP50分销商数量的变化还不够全面,但再结合欧美和亚太分销商营收总额来观察,可能会从侧面反应出一些新的变化。

图4:2021、2022年度全球分销商TOP50中,亚太和欧美分销商的总营收变化 数据来源:国际电子商情

2022年12家欧美企业营收总额达948.37亿美元,占该年度TOP50营收的45.86%,而2021年有14家欧美企业,只占到了该年度TOP50营收的43.06%;再对比各区域分销商营收总额的YoY%+,2022年欧美分销商营收总额提升了16.55%,但亚太分销商的营收总额只增长了4.05%。

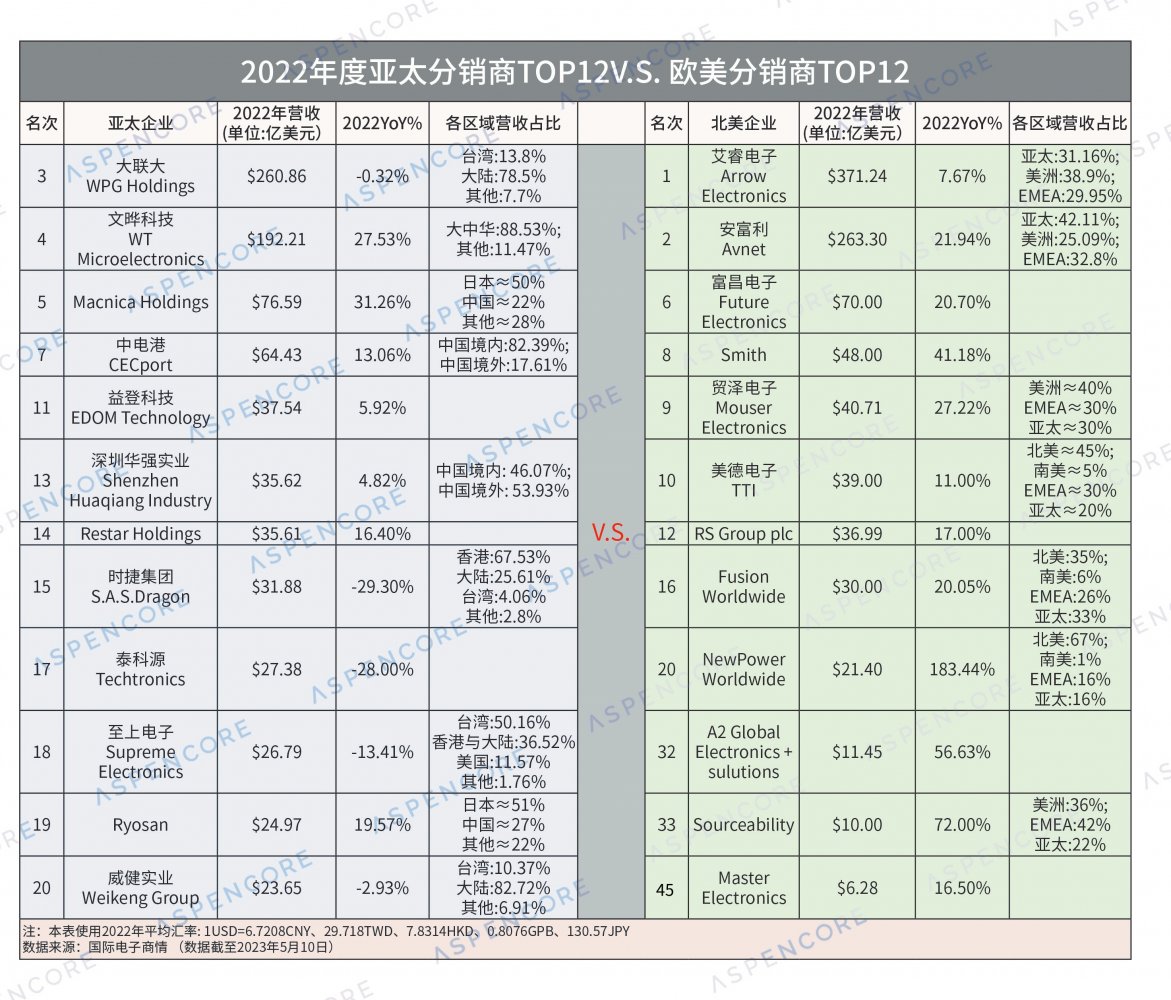

表2:2022年度亚太分销商TOP12 V.S. 欧美分销商TOP12 数据来源:国际电子商情

在去年,我们强调了2021年的分销市场极其特殊,大家对这一年的行情用”百年难得一遇”来评价。众所周知,欧美分销市场的成熟度比较高,其客户一旦与某家供应商建立起联系,这类联系一般都会比较稳定。

此前,也有许多分销行业从业者向《国际电子商情》表示,亚太地区的客户对于价格非常敏感,如果其他供应商的价格更低,亚太客户会比欧美客户更乐意换供应商。换言之,亚太分销商更容易受到行业波动的影响,在景气度高时有更多市场机会,在行情不好时容易出现增速放缓。因此,2021年半导体行业高度景气,亚太分销商就有了突出的业绩。到2022年,半导体行业恢复理性,亚太分销商营收增速放缓,这符合市场发展的趋势。

其实这背后还有一个原因——亚太地区人口最多,对消费电子的需求足够大,该地区的消费电子市场名列前茅,消费电子终端厂商也很有实力。消费电子产品更新换代快,消费者对产品性能的要求,也没有汽车和工业设备高。因此,消费电子供应链相对汽车电子、工业电子而言更加不稳定,由于消费电子产品的这些特性,使得其终端客户对器件的价格更加敏感。

基于以上特点,消费类领域有优势产品线的分销商往往会非常重视亚太市场。这也使得,当消费电子产品需求遭遇滑铁卢时,那些聚集在亚太市场且具有强势消费类产品线的分销商会受到冲击。所以,亚太分销商2022年的业绩集体“跳水”,与该地区的强势产业的特点密切相关。

直至2023年5月中旬,消费电子去库存的动作仍未结束,预计该行业的下行趋势会延续到今年下半年,可能在今年Q4或明年年初才能明朗。在此背景下,头部分销商也在加强汽车业务方面的布局。

汽车市场:分销商的下一个“应许之地”?

截至目前,汽车芯片供应虽有缓解,但仍未达到供应饱和的程度。汽车芯片供应从2021年的极度缺货,发展到2022年的结构性缺货,在整体上仍然有比较大的需求,且这种结构性缺货的行情不会在短期内结束,可能还会持续数年。

整车厂在遭遇“缺芯”危机之后,开始意识到自己在汽车芯片供应方面的欠缺,并加强了与芯片供应商、分销商之间的交流与合作。在这之前,分销商只能直接对接Tier1(一级供应商),它们无法直接对接到整车厂。随着汽车中的半导体器件含量日益增多,整车厂很难获得完全符合自己需求的芯片,芯片供应商在汽车供应链中的地位上升,所以在2021年“大缺芯”时期,整车厂主动与分销商建立起联系。

到现在,整车厂、芯片厂和分销商,围绕汽车供应链建立起多种类型的合作。有些汽车制造商会自行设计芯片,或者与半导体公司共同研发芯片,因为“定制”芯片的效率更高,能迅速提高汽车系统的性能。而分销商在电子元器件方面的专业知识,可以帮助汽车客户优化或简化设计。

一方面是,整车厂需要分销商的专业技术方案;另一方面是,芯片供应商希望分销商能将自己的组件设计到整车厂的产品或系统中。分销商在汽车供应链中的地位得到显著的提升,所以有技术、有资源的分销商也乐于增加在汽车领域的布局。与此同时,近年来分销商凭借自己的资源优势,也开始定期举办各种汽车技术论坛,通过这些论坛向客户展现自己的方案整合能力。

在第一节“2022年TOP50分销商业绩增速回归理性”中,我们针对一些分销企业做了介绍,其中的许多分销巨头都加强了在汽车市场方面的布局,包括但不限于艾睿电子、安富利、大联大、文晔、中电港等。相信接下来,我们还会看到,分销商在汽车领域投入更多精力。

5月26日10:00,负责本次排名调研的3位国际电子商情分析师,将做客EE Talk直播间,深度解析&解密分销商排名榜单,并特邀神秘嘉宾进行对话、解读。-2022年全球/中国分销商排名”直播,与分析师及嘉宾直接交流互动!