在盛陵海的预测中,到2025年,国内半导体市场份额将比当前(15%)翻一番,达到30%。而通过华为等顶级设备商认证后,也为本土芯片公司征战海外市场做好了铺垫,越来越多的本土芯片公司获得了海外客户设计立项的机会。

全球半导体产业进入亢奋期,今年以来各国最新公布的发展计划综合起来,约在三五年内准备在半导体上投入数千亿美元,比半导体发展史上任何时期投资计划都要猛。触发政府芯片投资热情的原因之一,是这一轮史上罕见的供应紧张,尤其在芯片短缺引发多家汽车厂商减产限产之后,“芯片缺货”从行业事件演变成社会事件,半导体成功出圈,吸引了各方人士指点江山,从几纳米工艺最重要,到光刻机螺丝是不是高科技,都成为一时舆论热点。

意见领袖忙着吵架,行业专家忙着开会,真正偷着乐的,是坐拥产能的芯片厂商与华强北贸易商。几十年一遇的机会,渠道商哪容放过,进进出出频次太高,以至于赛格大厦都跟着摇晃起来变成危楼——赛格变危楼的真正原因或是当年一心追求速度而忽视必要质量要求的结果,这倒提醒我们,在“造芯”成为全民话题之后,如何不被当前行情和舆论左右,冷静科学发展半导体产业才是行业中坚需要认真考虑的。

近日,信息技术研究和顾问公司Gartner研究副总裁盛陵海分享了他对市场行情与产业发展前景的分析。

全球市场:供应极度短缺由多因素叠加造成

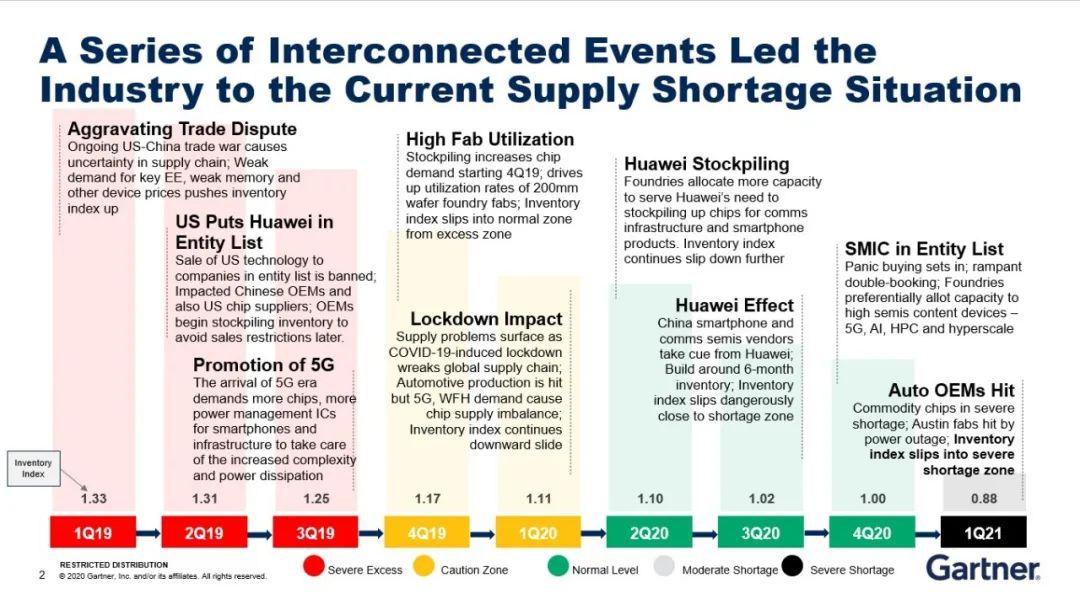

在盛陵海看来,当前供应紧张由多重因素地接影响造成。半导体是强周期行业,每三到四年一个涨跌循环,上一波景气高峰在2017年,而芯片制造厂商惯于在景气高峰期加大投资扩充产能,芯片产线从建设到投产通常需要一年半左右的时间,所以到了2019年市场供应出现过剩,芯片厂商投资意愿下降。

供应紧张成因分析

图片来源:Gartner

按照正常周期,2020年左右也将从供应过剩走向供需平衡。但中美科技战和新冠疫情打破了市场正常发展逻辑,美国政府对华为等公司的供应限制促使多家设备厂商担心供应安全,从而超常规备货;而新冠疫情的爆发又影响到晶圆厂正常生产秩序,部分芯片公司对行情出现误判,从而降低产能预估,让晶圆厂产能排期更加混乱;进入2020年,华为加大备货力度,以期在9月15日美国设限日期前争取到最大芯片库存做缓冲,从而挤占了部分芯片设计公司产能;华为供应链被限制后,其他意图瓜分华为终端市场的厂商开始加强备货,几大手机终端厂商普遍建立了约6个月的物料库存,芯片短缺开始在全行业蔓延;在晶圆代工厂优先权不高的汽车芯片产能被挤占,汽车厂商发现市场需求并未因疫情影响而大幅下滑之后,已经拿不到产能,芯片缺货开始导致汽车厂商停产或限产。

而5G终端快速普及与疫情导致的远程办公与教学应用繁荣,则是来自市场真实需求对产能的影响。

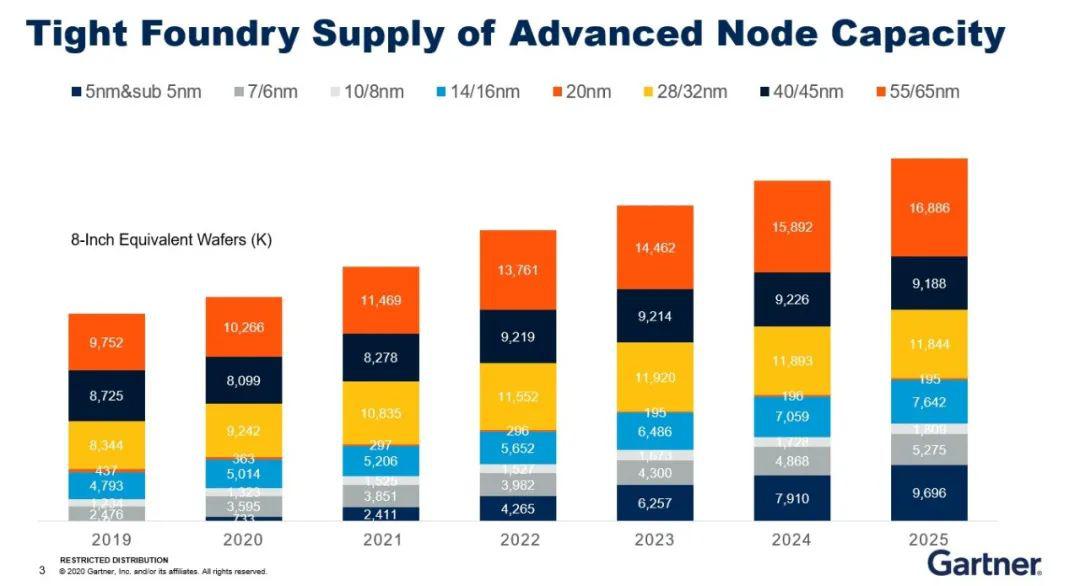

盛陵海认为,在多重因素叠加背景下,供应紧张至少会延续到明年二季度。从当前产能供需来看,5纳米及以下工艺产能增速最快,手机、高性能计算等对先进工艺的需求极为旺盛;55/65纳米工艺也有很大成长空间,MCU与低端图像传感器都采用此种工艺;而28纳米与14/16纳米也有很好的市场前景。

晶圆制造产能供给状况

图片来源:Gartner

90纳米以上的成熟制程的供需失衡则主要是历史原因累积。在8英寸晶圆制造线建设高峰期,全球曾经有200座8英寸晶圆厂,过多的产能导致市场出现过剩,市场上长期低价竞争,部分8英寸晶圆厂由于运营不善开始关闭,到2016年最低谷时约有十多家8英寸晶圆厂被关闭,而且由于设备厂商全线转向12英寸,晶圆厂想建设8英寸产能也存在困难。随着5G与物联网应用的成熟,市场上对电源管理芯片(PMIC)、MCU和传感器需求出现大幅增长,这其中相当高的比例采用8英寸成熟制程制造。于是问题就来了,需求日益增长、产能无法增加,所以8英寸产能近年来持续吃紧。

盛陵海表示,由于8英寸扩产困难,所以缓解8英寸紧缺的关键在于,现有8英寸需求有哪些可以转移到12英寸产线。现在,已经有部分晶圆代工厂在进行这方面的尝试,例如力积电就在推行用12英寸产线生产PMIC等原“8吋专属”芯片。

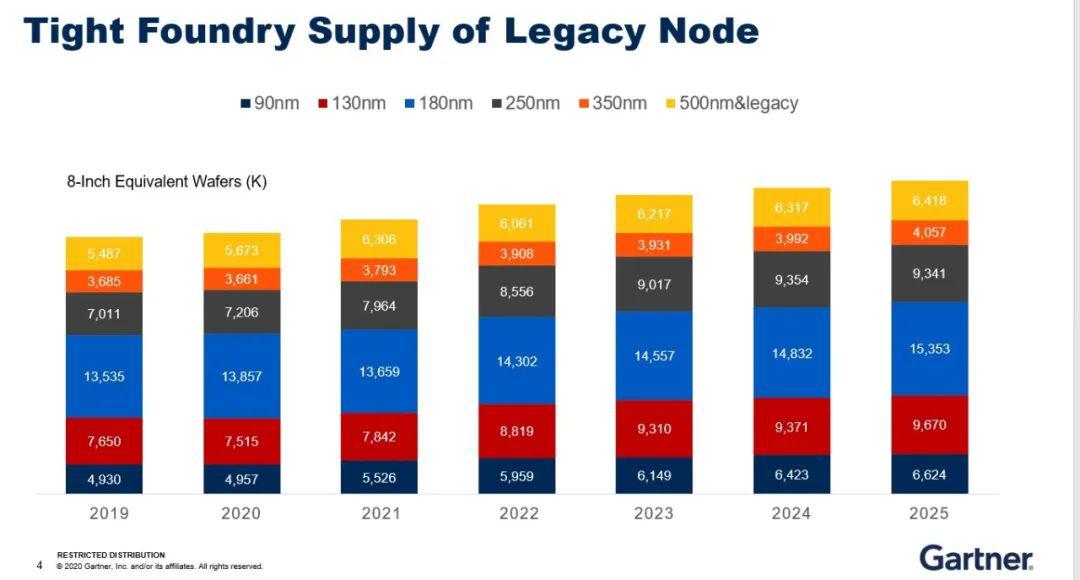

Gartner预估,2021至2025年全行业资本支出将一直维持在1300亿美元以上的高位,其中大部分将投入到NAND闪存、先进工艺制程(5纳米及以下)和12英寸成熟制程(90/65纳米等)上。

半导体资本支出状况

图片来源:Gartner

中国市场:压力与动力

半导体之所以成为中美科技战中美方关键冲击方向,一方面是因为半导体是信息技术基础,牵一发而动全身,扼此咽喉可控制5G等中国信息技术产业发展速度;另一方面中国半导体产业非常薄弱,当前只能防守而无反攻力量,而美国半导体产业全面领先,攻击手段选择非常丰富。

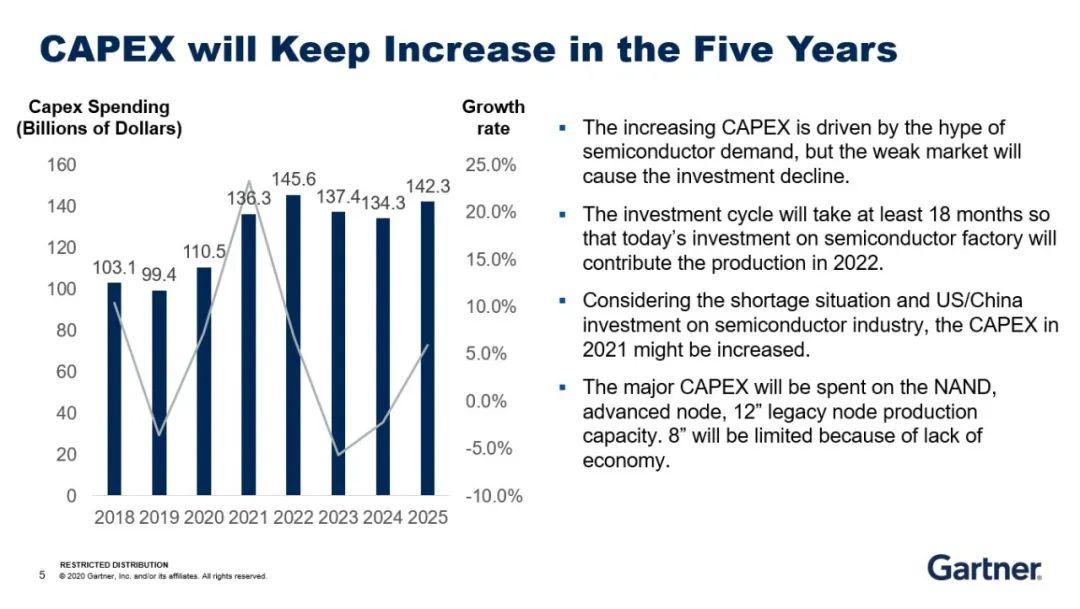

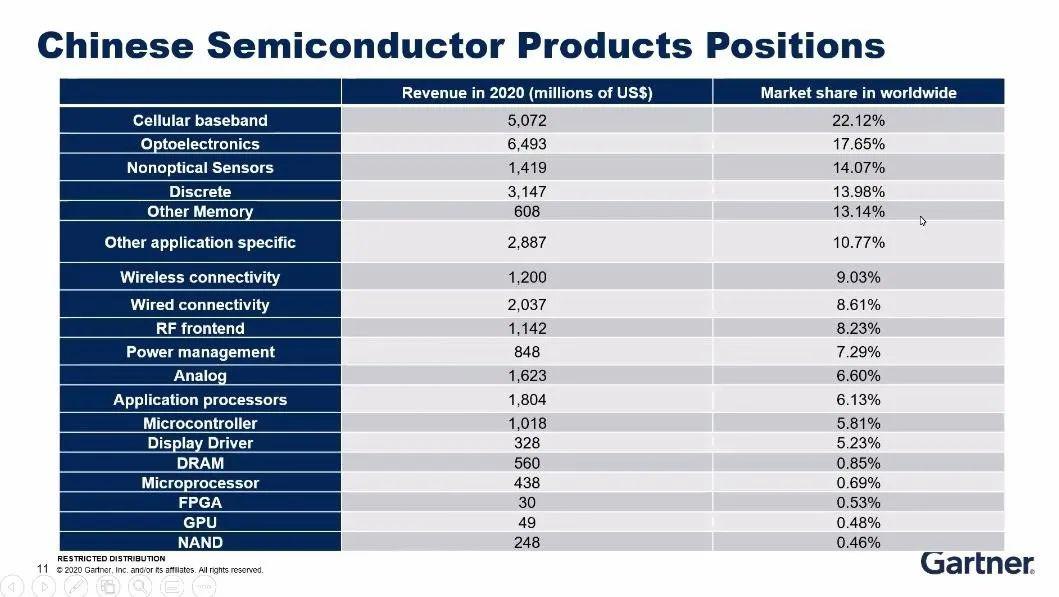

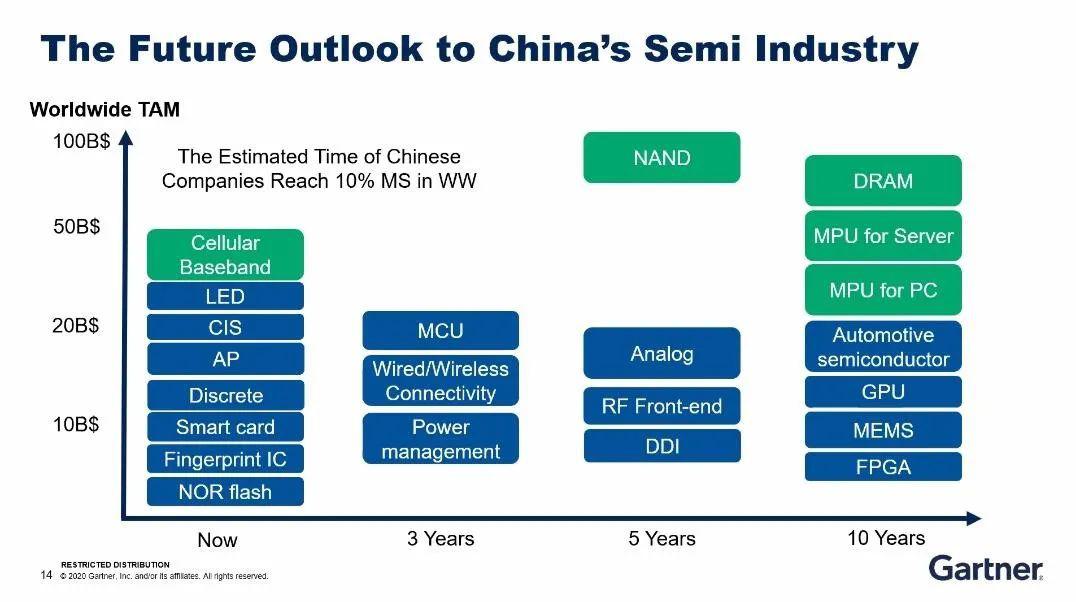

虽说中国半导体增速一直远高于国际平均水平,但起点实在太低,所以无力支撑我国规模巨大的电子信息制造业。中国制造了全球70%的电子设备,但根据Gartner的统计,中国半导体没有一个子项市占率超过30%。在封装测试、光电器件、传感器和分立器件、晶圆制造上,中国话语权相对较大,市场份额均达到两位数。具体到产品上,手机基带芯片全球份额最高,超过20%,但随着海思被美国制裁而无法继续生产芯片,这部分市场份额将被高通等海外厂商吃掉,中国大陆市场份额恐将掉到10%以下。盛陵海估计,手机芯片跌破10%以后,在五年内,将很难再重返10%以上。

中国大陆半导体供应链及产品发展状况

图片来源:Gartner

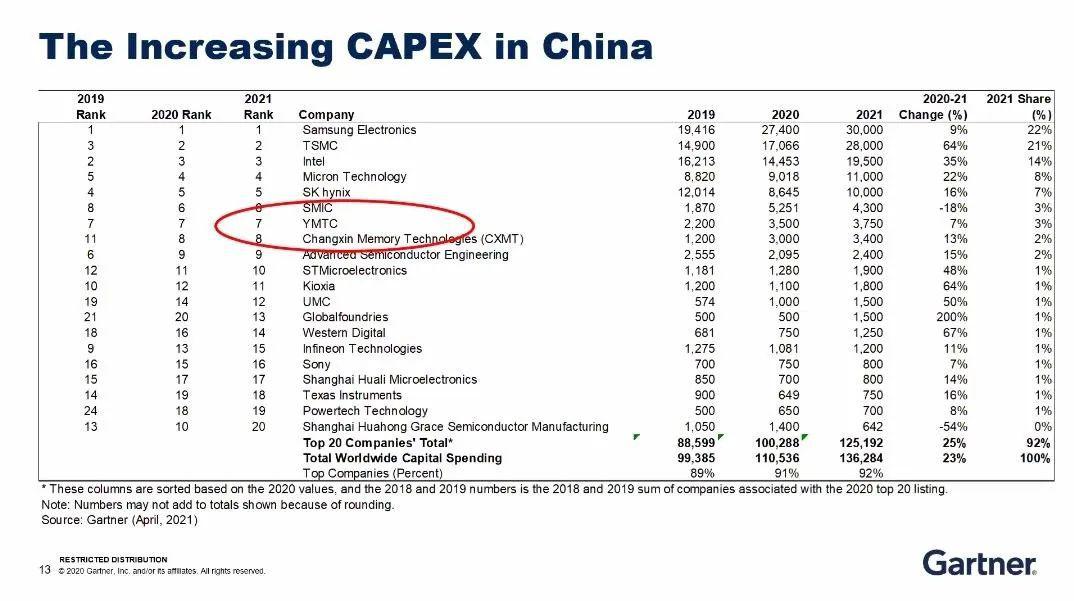

近几年国内半导体资本市场声势浩大,动辄出现百亿项目,但实际落地的并不多。而且,在市场化投资强度上,中国企业与全球半导体巨头差距非常大。2021年,全球资本开支最大的五家半导体公司,最少也计划投100亿美元,而中国大陆投资最大的中芯国际则只有43亿美元,不到三星2021年半导体计划开支的六分之一。

中国大陆半导体投资增长状况

图片来源:Gartner

美方无理打压给中国半导体与信息技术产业带来史无前例的压力,但压力之下也有转机。面对断供风险,中国设备商对于供应链安全空前重视起来,这带给本土芯片公司“千载难逢的时机”。

在盛陵海的预测中,到2025年,国内半导体市场份额将比当前(15%)翻一番,达到30%。而通过华为等顶级设备商的认证后,也为本土芯片公司征战海外市场做好了铺垫,越来越多的本土芯片公司获得了海外客户设计立项的机会。

投资规模也将大幅增长,预计2023年半导体投资额比2020年增长80%,中芯国际、长江存储和长鑫存储将在2023年迎来一波建设高峰。

此外,本土设备商与互联网头部公司也将建立自有芯片设计能力。当前OPPO、小米、美的、格力、百度和阿里巴巴等都已经建立起相应团队。盛陵海认为,这些巨头自建芯片研发能力的目的有两个,一是降低采购成本,二是为自家产品和服务提供差异化技术基础。当然,系统厂商自研芯片并非新鲜事,当年很多系统厂商的半导体部门就因为自身需求量不够大,难以支撑长期发展而独立出来,例如恩智浦和英飞凌,而现在也有苹果等成功案例。

横向看,中国半导体面临挑战极其艰巨。但纵向看,中国半导体发展还是有长足进步,本土供应链在手机等年出货量过亿级产品上不断得到印证。“手机OEM的物料单上,本土芯片厂商出现频次越来越多,份额也越来越高。”盛陵海说。

风险和应对

过去几年,国内对半导体的投资处于高位,而科创板的出现,无疑又给投资人打了一针兴奋剂。从Gartner的统计数据来看,2020半导体产业投资额是2019年的两倍多,盛陵海认为,科创板带动的投资热肯定有弊端,但总体来说,充裕的资本最终能带动企业成长,估值提高也有利于支持创新公司。

当然,关键要看钱花在哪里。过去几年百亿投资项目发布了很多,但最终落地并真正贡献产能的没几个。“如果19年以前中国就拼命投资产能,现在供应短缺的情况是否就会好很多?”盛陵海反问。

资本踊跃进场,估值火箭上升,关注度提高给国内半导体行业从业者带来了直接收益,也带来了烦恼。当下中国半导体产业发展最大的风险不在外部压力,而在自己节奏把控。如果说外行网红指指点点可作为饭后谈资一笑了之,那么业内人士心浮气躁难免令人担忧;如果说贸易商炒作缺货信息是商人逐利本色不会影响产业长期发展趋势,那么业内专家着意夸大或缩小产业差距则贻害不浅。

以产能缺口为例,一方面有人高喊中国产能缺口极大,至少需要再来“8个中芯国际”;一方面有人试图与所有人为敌,非“陆资企业”都是“非我族类,其心必异”,来大陆扩产能是企图压制大陆本土企业,用心险恶,决不能放纵坏人冲击祖国花朵。

对此,盛陵海表示,压制大陆产业是个伪问题。28纳米及以下先进工艺是极度市场化的制程,如果不具备性能与成本效益,很难接到订单,靠国家养形不成战斗力,就算加8个中芯国际,也解决不了14纳米等先进工艺的产能缺口。他说:“压制大陆本土产业的问题不存在,如果有竞争力,就不会没有订单。所以,关键不是不让别人进来,而是要提升自己的竞争力!”

在盛陵海看来,中美在科技领域的竞争,将长期存在。美国试图封闭,中国才要更坚持开放。作为全球最大的两个经济体,中美硬脱钩可能性不大,但美方会持续搞动作,采用加税、黑名单和技术壁垒等措施试图干扰中国正常发展。中国最好的应对,则是苦练内功,依靠中国强大的制造业基础,积极推进新基建,并利用国内信创市场机遇,逐渐建立起中国标准,通过“一带一路”和中国制造品牌将中国技术标准逐步推广到全球,当中国标准成为行业标准之时,也就没有所谓“卡脖子”问题了。