碳酸锂价格跌破50万元/吨大关,让整个动力电池市场长舒一口气。

当电池厂商与车企之间的矛盾,日益严峻之时,如何打消车企顾虑,进而重新建立起双方的友好关系,已经成为了一个需要长期思考的问题。

只不过比国内市场更为复杂的是,如今的国际市场中,充斥着各种各样的不确定性。尤其是对于以宁德时代为首的中国企业,所谓政治因素的影响,甚是巨大。

中国市场、欧洲市场、北美市场,是如今公认的三个最大的新能源汽车市场。所以,其所对应的地域动力电池市场,也就更加的蓬勃向上。

毫无疑问,宁德时代、比亚迪等多家动力电池企业的围追堵截下,国内市场中已经很少看到日韩电池厂商的影子。而当一众带着中国标签的动力电池企业,企图冲向更广阔的天地时,重重限制随即到来。

已经生效的美《降低通胀法案》要求,车企若想享受购车7500美元的税收抵免,必须是“北美制造”,且电池材料必须来自美国或与美国有自由贸易协定(FTA)的国家,大部分的电池生产和组装在北美地区完成。

其中,对于电池厂商打击甚大的一点在于,2023年以后,“电池产自其他国家”的电动汽车,将无法获得补贴。

根据最新的数据显示,11月全球动力电池装车量排名中,宁德时代和比亚迪依旧高居第一、第二;LG新能源、松下、三星SDI、SK On,牢牢占据中部市场,不甘心被落下太多;中创新航、国轩高科、欣旺达、亿纬锂能,则始终狠狠地咬住市场份额,伺机突破。

毫无疑问,动力电池装车量并不能完全反映一家电池厂商的实力,但是却能直接表现出该企业的商业状态。对比而言,此时的日韩电池厂商,已经全方位落后。

面对这一现状,不管是LG新能源,还是松下等日韩电池厂商,都在迫切地寻找一条通往增量市场的路;那么现在问题来了:重金押注的北美市场,会是日韩电池厂商的好选择吗?

北美市场,是蜜糖,也是砒霜

虽说称其为北美市场,其实发挥核心作用的,还是美国市场的辐射。作为曾经的“宇宙中心”,不管是美国市场,还是美系车,都是被人们争相追逐的对象。然而时至今日,新能源汽车大势的浩浩汤汤,已然冲击到底特律的汽车大亨们。

好消息是,特斯拉作为革命者,从中脱颖而出,世界第一也是囊中之物。但坏消息则是,除了特斯拉之外,美国似乎并没有值得期待的本土新能源汽车。

复兴美国制造业也好,“逆全球化”战略也罢,美国正在通过各种措施,将资源集成在自己的手上。所以,《降低通胀法案》的出台,既是变革开始的讯号,也是动力电池企业们做出选择的关键节点。

毫无疑问,对于布局美国市场,日韩动力电池企业最为积极。因为他们十分明白,只有抓住更大的市场,才有可能与宁德时代等中国电池厂商竞争。只不过现在看来,这个目标,除了遥遥无期之外,还有大麻烦。

就动力电池装车量而言,以宁德时代为首的中国电池厂商,基本上占到了全球市场份额的66%,抛开没有上榜的公司,LG新能源、松下等日韩电池企业,仅仅占到了25%左右。

这样的大环境下,北美市场当然会是日韩企业的蜜糖。但是,布局北美市场,显然不会那么简单。

2022年的时候,韩国媒体爆料称,韩国动力电池企业正在遭受美国车企“霸凌”。韩国三大动力电池厂商在赴美投资建厂的过程中,均被相关车企要求“共享核心技术资料”。换句话说,美国“技术换市场”,是一次明晃晃的阳谋。LG新能源、SK on、三星SDI,甚至是松下等电池厂商,都逃不脱这场算计。

或许也正是因为这样的原因,叠加政治因素的影响,宁德时代2022年初气势汹汹的美国建厂计划,现在依旧不见回声。

两害相权取其轻,对于不少中国电池厂商来说,美国市场不仅陌生,甚至还有些畏之如虎。这样的前提条件下,日韩电池厂商,迫切地想要抓住《降低通胀法案》的机会,哪怕有技术泄露的潜在危险,也乐得“赌”上一局。

这一选择,究竟是不是饮鸩止渴,时间和市场终会给予证明。

但这里想要说的是,如果只是商业逻辑角度上的思考,日韩电池厂商想要抓住更大的市场,无可厚非。可是硬币的另一面,不管是人工费用,还是发展的眼光看问题,在美国市场押重注的风险,从来都不容小觑。

欧美市场,完全排斥中企?

“考虑到目前收到了更多的电池订单,预计全球市场份额将超过宁德时代,成为全球第一。”

在上市前夕,LG新能源首席执行官Kwon Young-soo曾经公开叫板宁德时代。其论据便是,LG新能源拥有更多的国际订单,可以在国际市场上,打败宁德时代。那么,以宁德时代为首的中国电池厂商,真的不会拥有太多的国际订单吗?

后疫情时代,长尾问题依旧存在。但可以确定的一点在于,国内的诸多企业,正在积极行动,努力寻回缺失的3年时光,动力电池企业们,也不例外。

政策上,欧美市场确实给中国动力电池企业设下了限制,美国《降低通胀法案》,欧盟《新电池法》等,都是有力的证据。但这并不意味着,欧美市场会完全排斥带有中国标签的动力电池。

市场经济的有趣之处便在于,利益为先。换句话说,物美价廉的优质动力电池谁不想要?

宁德时代之所以能够长年保持世界第一,除了中国市场的强力支撑之外,便是多年积累下的规模效用、创新技术效用,以及对上下游供应链控制的多重作用。而这一道道壁垒的存在,便是其雄踞世界动力电池市场的底气。

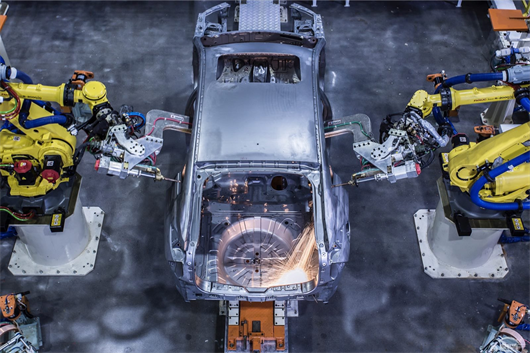

2022年10月,远景动力在美国南卡罗来纳州新建一座零碳电池工厂,规划年产能30GWh,2026年投产,该工厂将为宝马供应圆柱动力电池。

2022年12月,宁德时代位于德国图林根州的首个海外工厂电芯正式量产,该工厂计划总投资18亿欧元,规划产能14GWh。

除此之外,包括欣旺达、中创新航、国轩高科、亿纬锂能等多家电池厂商在内,均在2022年获得了海外车企的采购订单。

多个实例证明,即便日韩电池厂商在欧美市场占据了一定优势,国内的电池企业也并非完全没有机会。

而且国内完善的供应链体系,包括上游的天齐锂业、赣锋锂业等矿产公司,中游的杉杉股份、新宙邦、多氟多等,都是动力电池厂商们的强劲助力。

实话实说,日韩企业想要“抬起头来”,很难。毕竟欧美市场不可能完全排斥中国的动力电池,而且宁德时代、比亚迪顶在前面,中创新航、欣旺达、国轩高科等紧跟其后,“循规蹈矩”,摸着石头过河。

涓滴成海,众木成林,若没有人使坏,中国动力电池行业的发展,大势不可逆。如此情景之下,日韩电池厂商寄希望于欧美市场的小算盘,打得再响亮,也发挥不了什么作用。

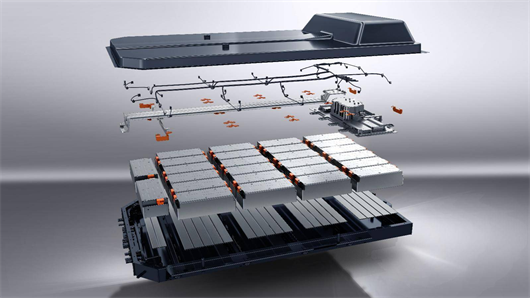

当然,不能忘记的一点还有,动力电池技术的创新,何时都不能忽略。固态电池、钠离子电池、磷酸锰铁锂电池等全新电池技术,都在时代的推动下,逐渐变得成熟。而未来的动力电池格局,终归还是要依托产品本身的性能、价格,经过市场检验之后,才能最终确定。

另一角度,如果中国电池厂商只知道沾沾自喜、肆意内斗,那么抬不起头的,恐怕就另有其人了。