对于芯片巨头来说,汽车是难以割舍的赛道。

这不仅仅是因为「车规级」向来是准入门槛最高的细分市场之一,更重要的原因来自于从PC、智能手机到智能汽车时代,芯片公司都在寻求成为新周期的标杆。

比如,从PC时代的「英特尔」到智能手机时代的「高通」。而作为全球汽车智能化普及速度最快、普及率最高的市场,中国无疑是新一轮汽车芯片争夺战的焦点。

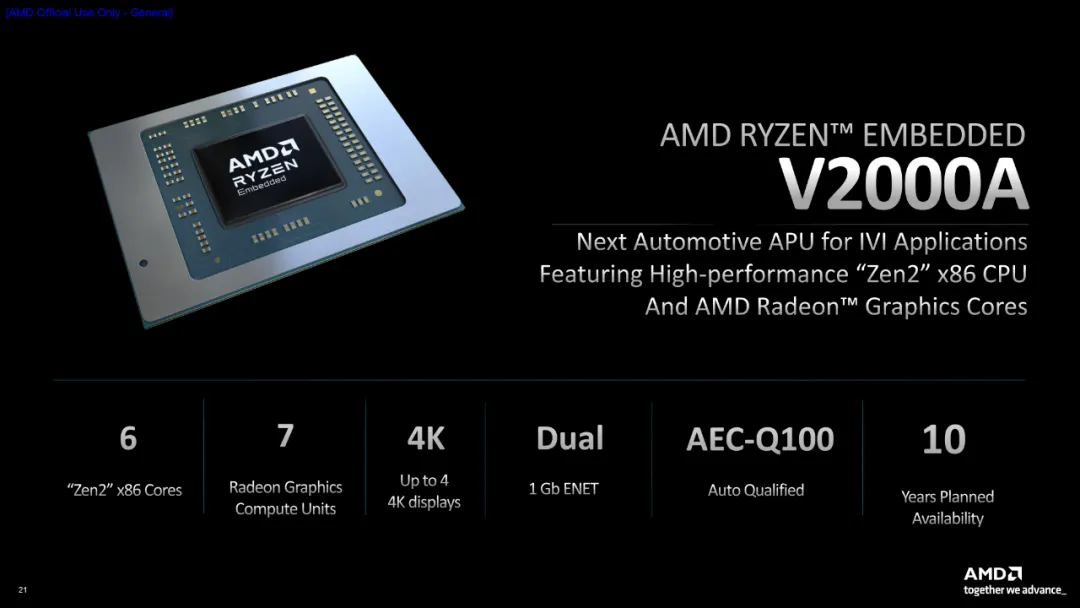

9月5日,吉利旗下领克全新一代车型领克Z10将正式上市,这款车型的特别之处在于,将是全球首款搭载AMD V2000A车规级座舱芯片(搭配Radeon RX6600系列独立显卡)的车型,相较于去年上车的高通骁龙8295芯片,算力提升了约1.8倍。

这也是继特斯拉之后,全球第二款搭载AMD座舱计算平台的车型。按照跑分软件—安兔兔公布的最新一期数据,领克Z10这套平台的CPU+GPU+MEM+UX跑分总成绩突破了200万分,而此前长城蓝山的高通8295座舱平台的跑分仅为111万分。

这意味着什么?

按照此前领克官方给出的数据,Z10智能座舱交互性能实测数据显示,车机UI快速滑动响应速度高于行业10%;语音响应更迅速,免唤醒响应连续指令提升57.8%;实况桌面切换速度提升89.6%;多任务并发更快,导航、音乐、语音同时并发响应提升135.86%。

而作为全球能与英伟达PK的少数芯片巨头之一,AMD脚踩着英伟达、英特尔,在2022年实现在特斯拉的首次上车(Ryzen锐龙处理器),并帮助其实现车机性能的大幅提升。

在2019年的一次对外活动场合上,AMD首席执行官苏姿丰更是明确表示,“汽车仍然是我们的一个机会。我们相信有CPU和GPU的能力,可以做到这一点。”一年后,该公司以350亿美元收购赛灵思,彼时,后者的FPGA芯片已经在在汽车电子领域实现超过2亿颗的累计出货量。

今年4月,AMD在整合赛灵思产品线基础上,推出第二代Versal自适应SoC,基于7nm工艺制程,内置Arm CPU、新一代AI引擎(AIE-ML v2),INT8下算力达到184TOPS,面向域控制器、中央计算单元市场。

至此,AMD也成为全球为数不多可以同时提供舱+驾计算解决方案的芯片厂商之一。此外,最新消息是,AMD首席执行官苏姿丰透露,公司计划在2025年推出MI350系列芯片,与英伟达的Blackwell架构GPU展开竞争,后者也是英伟达全新一代车载中央超算DRIVE Thor的关键AI算力内核。

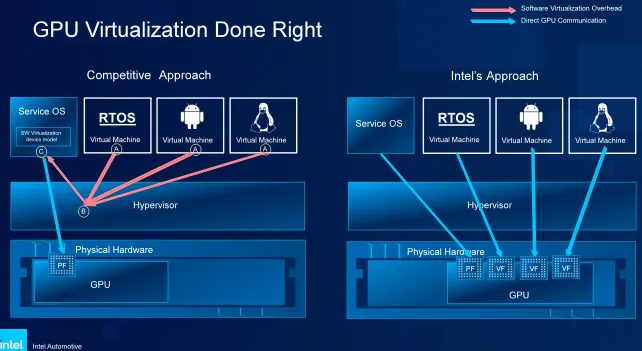

而作为第一代座舱域控(Apollo Lake平台)的玩家,英特尔在错过第一波智能座舱市场红利之后,也尝试“卷土重来”。

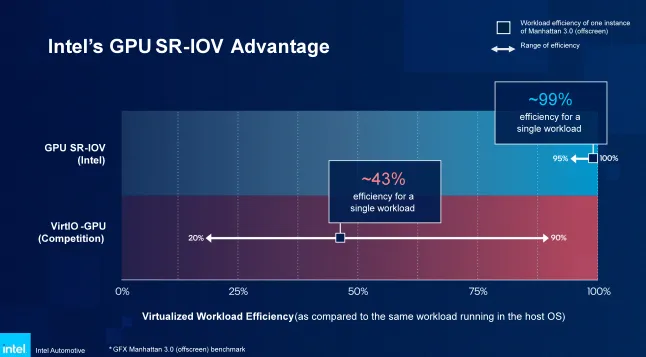

今年8月8日,英特尔在中国首次重磅发布首款英特尔锐炫™车载独立显卡( (dGPU) ),整合AI增强型软件定义(SDV)车载SoC系列和独立显卡,为市场提供一个开放、灵活且具备高度可扩展性的平台型解决方案。

和PC时代类似,其中,入门级和中端车型可以搭载英特尔软件定义车载SoC(集成显卡),而高端车型则可以通过部署独立显卡,增强AI算力配置。其中,全新一代SoC首次采用Chiplet技术,基于CPU+NPU+GPU的异构计算架构,并支持将第三方小芯片集成。

其中,第一代锐炫ARC 760独立显卡,提供每秒浮点运算能力(FLOPS)相比集成显卡算力提升4倍,最高可以在本地运行14B以上的模型,或同时运行多个2B的模型。229TOPS的AI算力,是高通8295(启用双NPU)的3倍之多,并且最高支持8K分辨率。

有意思的是,和AMD一样,英特尔这套方案的首发客户可能是吉利旗下的另一个品牌—极氪。在今年初的CES展期间,极氪与英特尔披露合作计划,旨在共同开发下一代智能汽车“移动生活空间”。

为了能够实现与中国本地客户的快速开发适配,AMD和英特尔还同时选择了高通平台的软件核心合作伙伴—中科创达,来打造新一代数字座舱平台。

显然,对于AMD和英特尔来说,中国市场至关重要。但竞争,也已经白热化。

比如,高通从第三代8155平台开始,中国车企和市场就成为最重要的贡献来源。高工智能汽车研究院监测数据显示,2023年上半年,仅仅是在中国市场,高通就以接近40%的份额领跑智能座舱SoC市场。

同时,中国乘用车市场搭载高通8155的车型价格更是已经下探至10万元级别。比如,去年上市的吉利银河L6,10.38-15.98万元的售价区间,已经是全系标配高通8155。相比而言,大部分外资品牌的车型在座舱娱乐部分,已经慢了至少一代产品。

高工智能汽车研究院监测数据显示,2024年1-6月,中国市场搭载高通(包括8155/8295等)平台座舱域控搭载量同比继续大幅增长,完成前装交付接近160万套(占到整体域控市场份额的近7成),同比增长高达153.04%。

根据今年第二季度的最新财报数据,专注智能驾驶业务的英伟达,季度汽车业务营收同比增长为37%;而同期,高通的汽车业务营收同比增长则高达87%,进一步凸显智舱市场的增长动力。

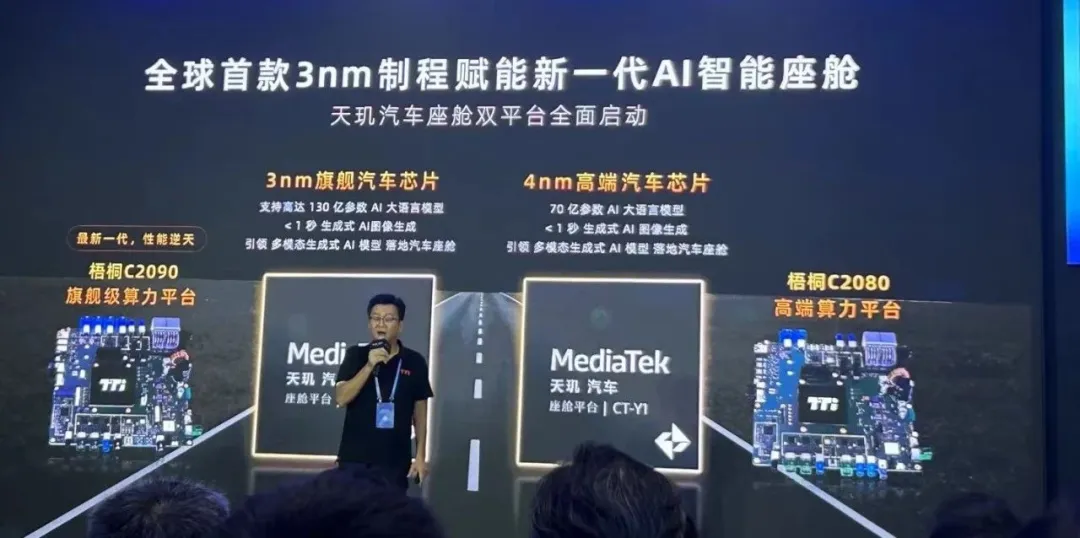

由于座舱智能化对于AI算力需求的持续上升,已经无暇顾及座舱赛道的英伟达,也在去年宣布与MTK合作,基于GPU内核的AI算力和Chiplet架构,帮助后者完成座舱SoC的AI升级。

今年3月,MTK在英伟达GTC大会上推出了一系列结合GPU AI能力的Dimensity Auto座舱平台SoC(C-X1、C-Y1、C-M1和C-V1)四款产品,并支持NVIDIA DRIVE OS软件,覆盖从入门级到豪华车市场。

目前,作为MTK在中国市场的主要车企客户,长安汽车旗下梧桐车联将首发基于C-X1(3nm)的C2080和基于C-Y1(4nm)的C2090两个AI座舱算力平台方案,均支持多模态生成式AI(70-130亿参数)。

毋庸置疑的是,支持大语言模型(LLMs)、多屏高分辨率显示、DMS/OMS、AR-HUD甚至是车载大型3A游戏等AI安全和娱乐应用,并持续提升响应速度和低延迟、高性能指标优化,是新一轮座舱计算平台升级的趋势。

而在中国市场,本土玩家的突围也是一股不可小视的力量。

以华为海思为例,在汽车行业的产品线已经覆盖算力SoC、MCU、互联及定位芯片、模拟芯片、ISP、光显示、车载通讯等全场景应用。其中,座舱SoC就包括麒麟990A(对标高通8155)、麒麟9610A(对标高通8295,浮点运算性能两倍于990A);此外,还有主打AI计算的昇腾系列。

高工智能汽车研究院监测数据显示,2024年一季度,在中国乘用车市场,20万元及以上新能源细分区间,华为鸿蒙座舱(芯片+OS)占比已经接近15%;加上华为车BU独立分拆,后续非鸿蒙智行体系客户的开拓将会加速。

此外,自2020年发布第一代产品以来,芯驰X9系列已经实现在奇瑞、长安、上汽、广汽、北汽、东风日产、东风本田等车企旗下近40款车型的智能座舱上车。今年北京车展期间,该公司还推出了先锋级中央计算处理器X9CC(多核异构计算平台),算力高达200KDMIPS,可支持运行多达六个独立的系统。

同时,X9CC集成了更高性能的NPU单元,能够实现大模型本地+云端混合部署。2025年,芯驰将进一步推出AI座舱处理器X10,更高效的支持Transformer架构,支持大模型纯端侧部署,支持更加个性化的AI座舱体验。

在此背景下,“打破”座舱体验「同质化」僵局也成为本轮座舱AI SoC混战的关键驱动力;比如,沉浸式3D HMI交互以及游戏娱乐座舱、多模态认知大模型、高刷新率8K高清大屏等新卖点正在成为现实。

不过,对于AMD和英特尔来说,三星的失败是前车之鉴。同时,面对高通以及中国本土玩家的围猎之下,能否持续扎根中国市场,仍是未知数。