在经历了大概8-12个月的MCU去库存战役之后,国内MCU供应市场的价格已经趋于稳定,部分上市公司披露的数据也显示库存量明显得到优化,这波几乎击穿MCU市场低价(32位MCU5毛人民币)的市场价格战算是告一段落。不过鉴于市场需求依然并不明朗,以及更多厂商杀入低端MCU竞争格局,未来低端32位MCU的价格将会低迷一段时间。

这一轮的MCU价格战,是大部分国内MCU厂商第一次直面残酷的市场搏杀,熬过这次价格战的国产MCU厂商也许面对未来的产品规划更有心得。但是相比于MCU价格战逐渐过去,模拟和电源芯片的价格战似乎更为惨烈,并且短期内还很难看到尽头。

跟MCU价格战不同的一点是,模拟和电源市场的价格战中,国内厂商并没有明显的成本优势可言。在MCU竞争中,国内企业借助稍低的内核授权价格以及制造成本方面10%左右的优势跟国际巨头对抗,但即便如此很多MCU企业在过去半年中几乎是亏损撑下来的,足见这场战役的惨烈。MCU厂商们算是挺过来了,那呢?

在2020年底开启的全球半导体缺货浪潮中,中除了涉及汽车应用的功率器件和BMS相关芯片之外,价格的飙升幅度并不算明显,但是当消费端需求砍单潮开始以来,模拟和电源芯片又是受到冲击比较明显的产品类别。2022年10月,最大的模拟和电源芯片巨头就开始将供货价格进行下调,到2023年4月更是直接在中国台湾市场宣布下调20%价格,几乎接近了中国台湾同类模拟电源芯片的价格,2023年5月底则是在中国市场继续下调价格,喊出“国产什么价格我们都跟”的口号。相比于如MCU这样的数字芯片国产芯片凭借IP和成熟工艺拥有一些成本优势,的成本优势并不明显,甚至在某些角度上看,因为IDM模式和300mm晶圆厂的成本优势,国内芯片厂商反而在整体成本上略有劣势,这种情况下的价格战无疑是更为严峻的市场挑战。

为啥要降价?

降价其实很好理解,行情差了生意不好做,为了提升销售额只能以牺牲利润为前提进行市场争夺。以这家模拟芯片巨头为例,其库存在2022年底开始持续走高,2023年一季度存货金额由2022年年末的27.57亿美元增长至33亿美元,库存周转天数为179天,环比增长45天。不要小看这45天库存天数增加,计算账期的周期循环相当于产品资金回笼从两年内5次变成4次,对于这家模拟巨头来说基本上相当于三分之一的销售额损失。

表1 部分国际模拟巨头营收和利润率汇总(2023年三季度)

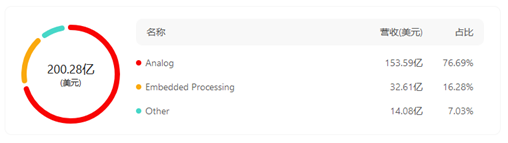

财报也很直接表明了形势的严峻,主要模拟半导体厂商的2023年二季度财报中,只有这家领头羊的收入录得两位数的销售额下滑,其他几家大多依然略有增长。在细分市场领域中,汽车电子是2023年上半年众多模拟巨头营收最大的支柱,而相比于其他几个竞争对手,虽然这家领头羊的汽车电子业务贡献占比十年间翻了一倍,但对比其他竞争对手依然占比偏低,无法抵消在其他市场业务的整体下滑。Omdia在6月18日发布的数据,2023年第一季度,全球半导体产业收入为1205亿美元,较去年第四季度环比下降9%,是连续第5个季度下滑,也是自2002年以来最长的一次连续性下跌。面对这样的市场大环境,降低利润保证市场销售量,自然就成为领导厂商最合理的选择。从实际的营收走势看,三季度该公司的营收基本持平,利润率也比较稳定,至少降价产生了比较积极的市场反馈效果,甚至从股价角度看,该公司表现同期内已经优于几个主要竞争对手。从战略上看,起码短期内这种主动降价的策略取得了预料之中的效果,未来如果市场需求恢复,现在的价格水平很有可能让这家公司获得更多模拟市场份额。

图1 该公司近4个季度的营收、利润和利润率走势图

降价的底气

短时间内超过20%的降价幅度,这对于成熟的半导体市场来说几乎是不可想象的事情。这背后代表着行业巨头超越同行业的利润空间,毛利率方面该公司常年保持在60%以上,甚至2022年一季度突破了70%,这意味着该公司销售100美元只需要支出30美元的成本,2022财年该公司的净利润率高达43.48%,2021财年的净利润则为42.17%。超过40%的净利率,这对一家半导体IDM巨头来说已经是接近天花板的存在了。在具体细分的市场中,该公司的个人电子市场收入仅占营收20%左右,工业市场占40%左右,合并两个市场也只占60%左右的营收,所以即使这两个市场降价20%左右,依然能够稳定公司的利润率在35%以上(三季度的财报说明其净利润在37.5%左右,依然傲视模拟半导体市场)。

图2 2022年该公司主要营收比例构成

作为一家75%以上营收来自于模拟领域的半导体厂商,如此高的利润率只可能来自于模拟产品杰出的成本控制。借用来自主要竞争对手某家模拟巨头CEO的评价,这家模拟领头羊的模拟产品制造成本几乎控制到了极致,是其他竞争对手几乎无法企及的水平。从工艺角度,全球最早的300mm模拟晶圆厂都属于这家领头羊,而且不是一个而是两个。在前两年高利润支持下,英飞凌才在2021年投产了第三家纯模拟300mm晶圆厂,仅从300mm晶圆厂投产时间上就落后了起码5年以上。目前大部分模拟晶圆厂还处在200mm规格,从该公司公布的数据来看,与200mm产线相比,用300mm产线制造的模拟晶圆裸片成本可以降低40%,即使考虑到封装和测试成本的不同,在封测后的成品,用300mm生产模拟芯片仍有20%以上的成本优势。这对比的还只是自己拥有模拟晶圆厂的对手的制造成本,如果按照20%的成本优势来计算,即使这家领头羊卡着竞争对手的制造成本去定价,依然有10%-12%的利润空间。模拟行业排行第二的ADI的净利润率是多少呢?5年内的平均净利润率只有22%。

更值得注意的是,国内很多模拟芯片设计企业没有实力建立并运营自己的晶圆厂,而模拟代工厂的规模效应无法跟数字领域的台积电相提并论。即使是台积电的模拟制造成本暂时也达不到领头羊的成本控制水准,而典型以模拟为主的Tower Semiconductor的制造成本差距就更大。如果考虑到Tower最近5年间的平均净利润率在7%左右,这意味着如果选择用代工厂进行芯片制造,不仅基础成本控制达不到最先进水平,还要分割部分利润给代工厂,累积下来成本的差距几乎会拉到超过25%以上,在这种情况下拼价格国内模拟厂商完全没有任何优势可言。

图3 Tower Semiconductor的几年内市场表现

国内模拟厂商的选择

对比国内市场规模,2022年国内模拟IC设计企业的销售额约为555亿人民币,2023年则是降至552亿人民币(数据来源:魏少军教授ICCAD年度报告),这其中很多国内厂商都是以代替国际巨头的产品为主要市场目标的,不少国内模拟芯片团队都是国际大厂里出来创业的,于是很多模拟芯片主打Pin To Pin兼容或者完全照着国际巨头的芯片做产品参数定义。根据市场分销渠道的消息,同类型的国产模拟芯片定价经常是比对国际巨头产品的75%-80%左右定价,以求实现国产替代。

表面上看,中国市场的550亿规模对比国际巨头确实略显单薄,但从该巨头的财报可以看到,2022年全年,该公司出售给中国的产品销售额占其年销售额的49%,比2021年的55%有所下滑。2022年约占总体销售额的25%来自中国本土客户,和2021年大致持平。在销售额占比下滑中,有多少是因为国际形势下国内模拟芯片厂商依靠国产替代抢走的市场,就很值得反思了。除了国内模拟厂商之外,几大国际模拟巨头同样虎视眈眈,而这家领头羊一向以在产业发展拐点之前做决策,这次包括台湾地区在内的中国市场大幅降价无疑并不仅仅是为了跟国内模拟厂商竞争,更重要的是先下手为强抢走其他竞争对手并不稳固的市场份额。从目前国内模拟设计企业的营收总额来看,这次降价波及的市场可能更多的是国际几大模拟巨头的市场,甚至有供应链已经表示该公司产品的价格已经明显低于同类型竞争对手的产品价格,未来会撬动不少新的市场订单,但是从长远影响来看,国内模拟企业还是最受伤的群体。

那么,国内模拟厂商如何应对这样的行业巨头率先降价的市场竞争呢?从某种意义上,国产模拟芯片的市场价格战从没停止过。因为模拟芯片新公司最容易切入的就是消费电子市场,而工业和汽车市场多数需要积累广泛的口碑才有机会去争夺客户,国内很多模拟企业主打的产品都是模仿国际大厂经典产品的性能指标进行设计,模拟芯片又不像MCU这类主芯片还要提供配套的开发工具和软件,因此国内企业其实已经在消费端开始互相靠价格抢客户,替代国产替代早就成为市场下行期国产模拟芯片的主旋律之一,甚至有传闻某些国内模拟芯片厂商凭借更雄厚的资金实力,把低端价格拉低到1毛钱,直接让其他竞争对手望而却步退出这个市场。

因此,这轮全球老大的主动降价,对国内厂商来说似乎并没有太大的影响,虽然按照魏少军教授统计的数据,2023年本土设计企业模拟销售额还略有下滑,但考虑到市场整体大幅下滑的趋势,这个小幅下滑主要原因是来自于市场不景气还是巨头的降价还真不好评估。

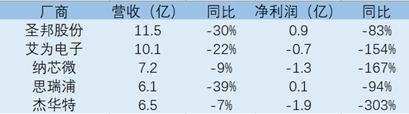

表2 国内主要上市模拟半导体企业业绩表现(根据企业2023上半年财报数据)

不过对于头部的本土模拟企业,似乎这波降价的影响会远大于初创一两年的模拟企业,因为模拟上市公司一般都经历了多年的积累,已经开始从消费市场杀入到工业级市场,很多产品线不得不直面最主要竞争对手降价的压力。从2023年上半年报分析,几家主要的模拟上市企业营收几乎同比下滑两位数以上,利润下滑更是触目惊心,而按统计数据来看,这部分业务下滑来自于降价前后,因此实际影响如何,还需要看年底的企业全年财报才能更直观感受。

似乎这场模拟价格战对国内模拟厂商真的很艰难,毕竟比生产成本没优势,比产品性能也不突出,唯一能较量的只有运营成本和配套让利了,更可怕的也许是其他几家模拟厂商会跟进领头羊的策略,为了争取更多销售机会选择大幅降价,那样国内模拟芯片厂商日子将会更加艰难。不过也没必要如此悲观,毕竟小一点的模拟设计公司可能从一入市就明白自己要依靠价格战或者客户关系来维持订单,因此即使市场价格降低到自己成本线附近,依然也有准备继续坚持下去。对于大一点的模拟公司,已经有了足够的技术和客户群体积累,维护好自己原有的客户群体,充分发挥“国产替代”这个至少客户已经接受的采购影响因素,做好差异化的产品设计和新市场的开拓,相信依然能够熬过这次价格战。毕竟,真正能让价格战结束的,不是干掉了多少家企业,而是市场需求的逐步恢复,一旦市场拥有足够的需求,价格战自然也就烟消云散。届时可能市场又会因为模拟缺货而重新提价,毕竟如果能保持40%+的净利润,没有哪个管理层会主动为了扩大更大市场空间而去选择37.5%的净利润,那样股东们会掀桌子的!

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服