【导读】台积电制造了英伟达的人工智能芯片,以及AMD和其他530家公司的芯片。台积电还制造了英伟达所需的先进CoWoS封装,用于将人工智能芯片与服务器硬件连接起来。事实上,台积电正在扩大CoWoS封装产能以满足需求,对此,华尔街分析师Robert Castellano做了深入分析。

台积电制造了英伟达的人工智能芯片,以及AMD和其他530家公司的芯片。台积电还制造了英伟达所需的先进CoWoS封装,用于将人工智能芯片与服务器硬件连接起来。事实上,台积电正在扩大CoWoS封装产能以满足需求,对此,华尔街分析师Robert Castellano做了深入分析。

他指出,台积电在代工业务中占据主导地位,市场份额近60%,而英伟达则在人工智能GPU市场上以其A100和H100处理器占据主导地位。在这些芯片的制造工艺节点上,台积电向英伟达收取高昂的价格。

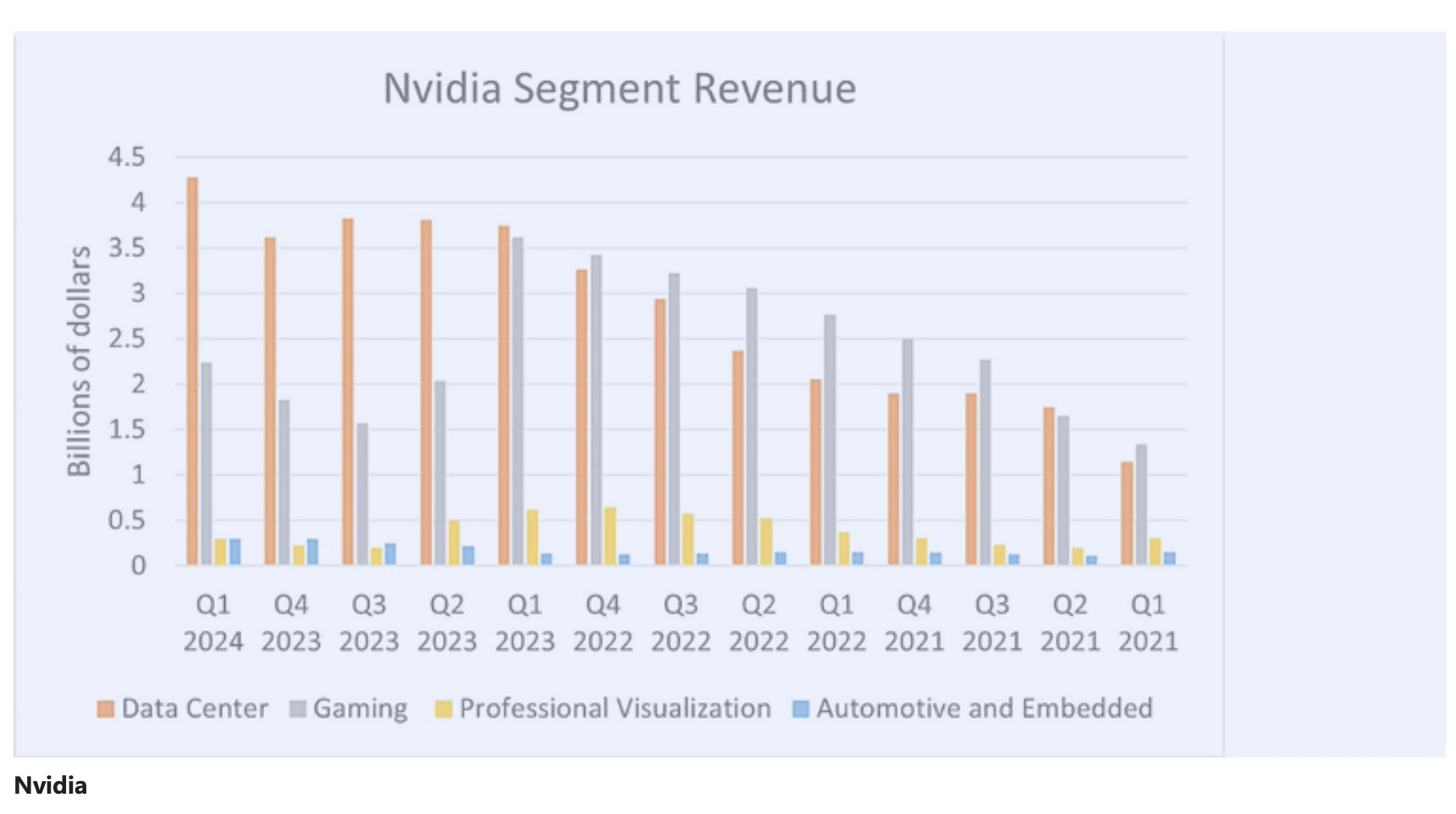

相反,台积电还在其他7nm以上的工艺节点制造芯片,这些芯片具有较低的制造成本,这些收入会摊薄利润。但与此同时,除了数据中心以外,英伟达在其他领域的收入表现也不尽如人意,如图表1所示。

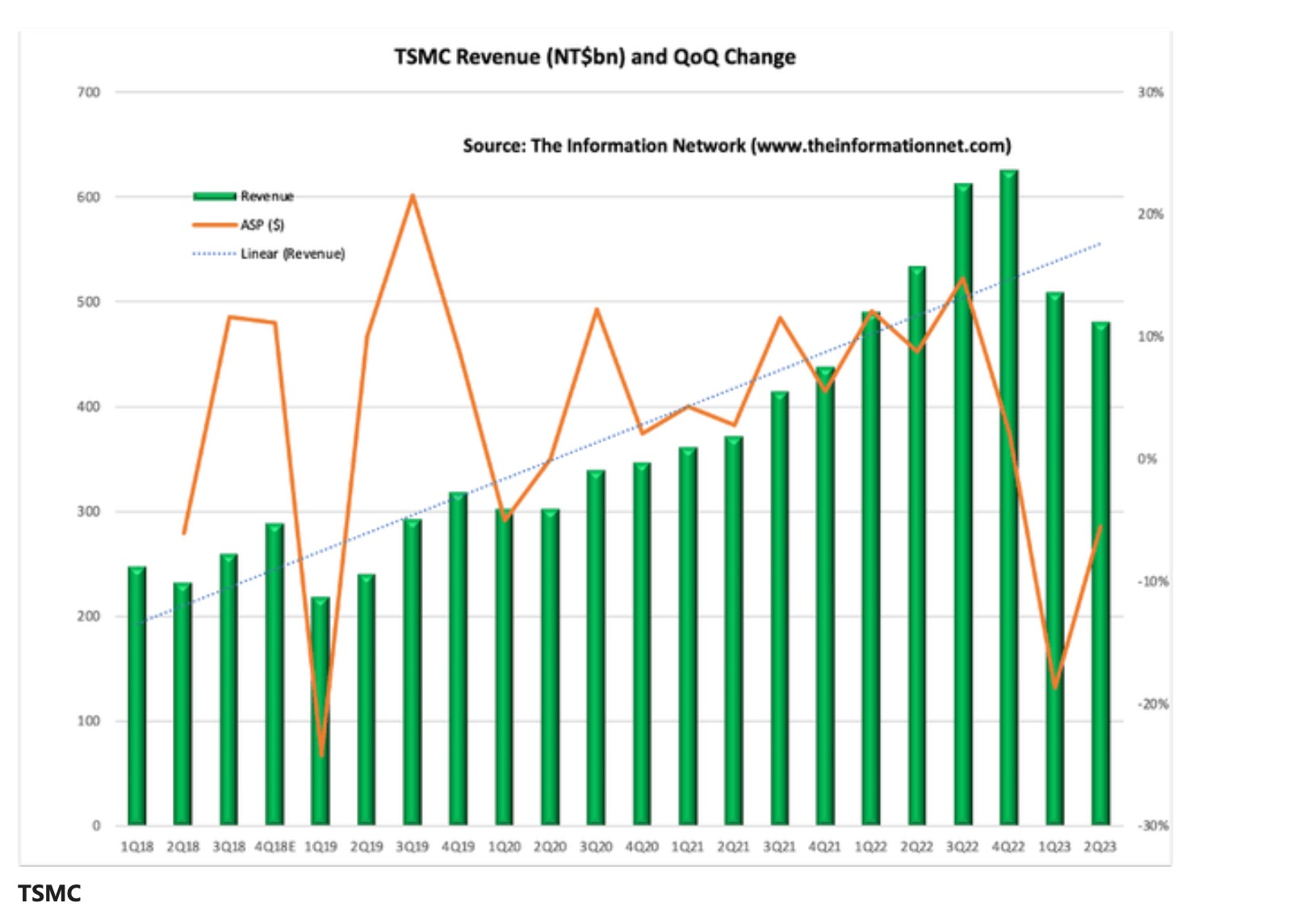

图表2显示了台积电在2018年第一季度到2023年第二季度期间的所有芯片收入。收入以新台币计算,同样也表现不佳。当客户获得承诺货物的控制权时,通常是当货物交付到客户指定地点时,台积电在履行业绩义务时确认收入。

图表2还显示了收入环比变化(橙色线),与2023年第一季度收入环比大幅下降18.8%相比,2023年第二季度的收入环比变化为-5.5%。台积电对2023年第三季度的指引为,在中点上将实现9.1%的环比增长。

台积电与英伟达在数据中心/高性能计算领域的对比

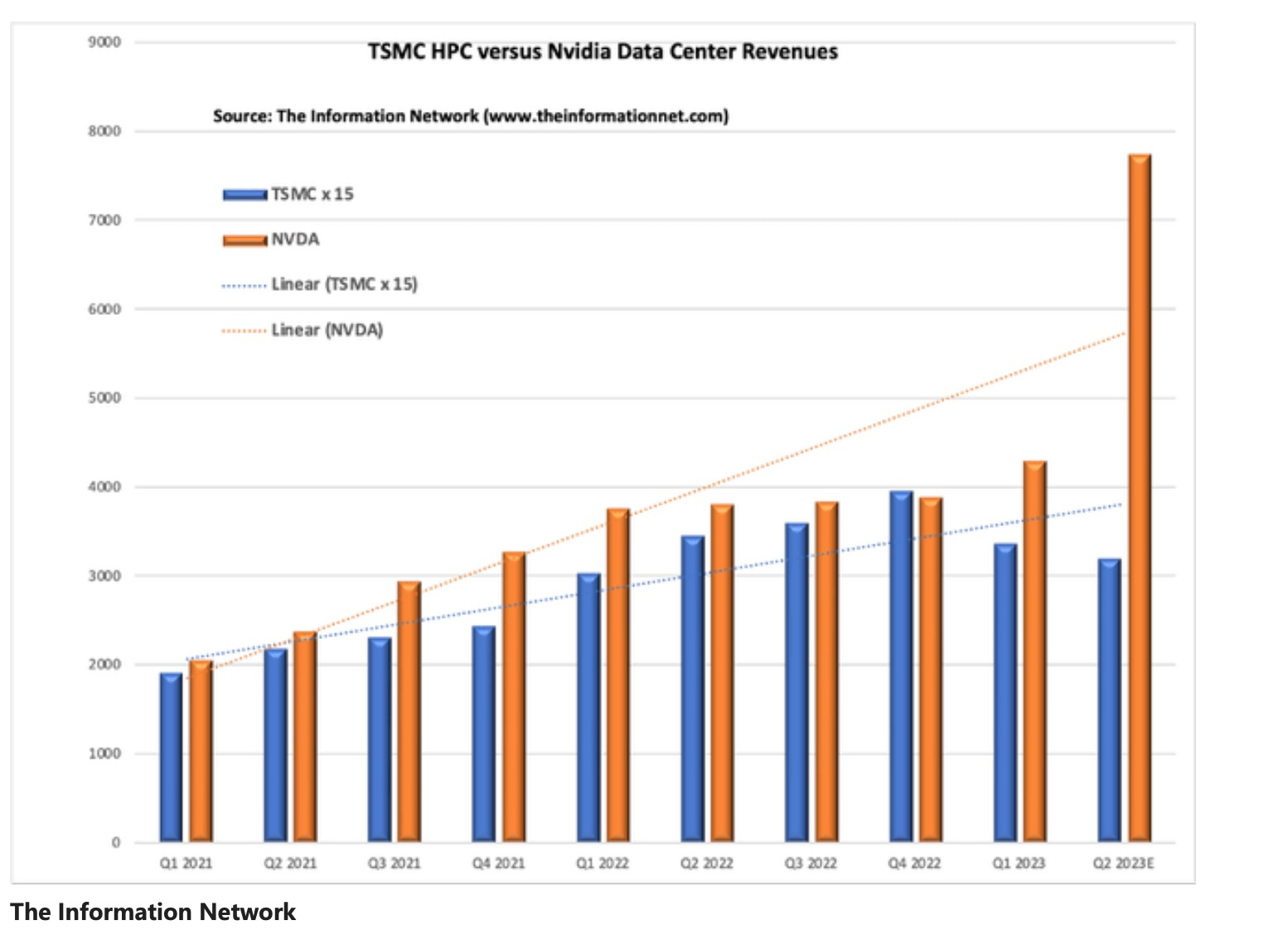

在图表3中,作者绘制了2021年第一季度至2023年第二季度台积电的高性能计算(HPC)与英伟达的数据中心收入对比。台积电的数据是实际数据,显示了数据中心收入为77亿美元,但直到2023年8月23日才公布2023年第三季度的收益数据。为了匹配图表的比例,作者将台积电的HPC收入(十亿新台币)乘以15。英伟达的收入以百万美元为单位。

图表中的趋势线(虚线)实际上是平行的,表明这两个指标之间确实存在密切相关性。与分析师在前面的论述一致,在2022年第二季度,台积电的数据中心收入环比下降了5.5%,而英伟达的数据中心预期收入预计将增长80.5%。

一个重要的解释可能是英伟达的芯片库存积压,抵消了前几个季度台积电芯片的增长。从实证数据来看,在最近一个季度收入下降14.9%之前,台积电的收入分别增长了4.1%和10.0%。

而英伟达的收入在最近一个季度增长了10.4%之前,分别增长了0.7%和1.2%。

图表3

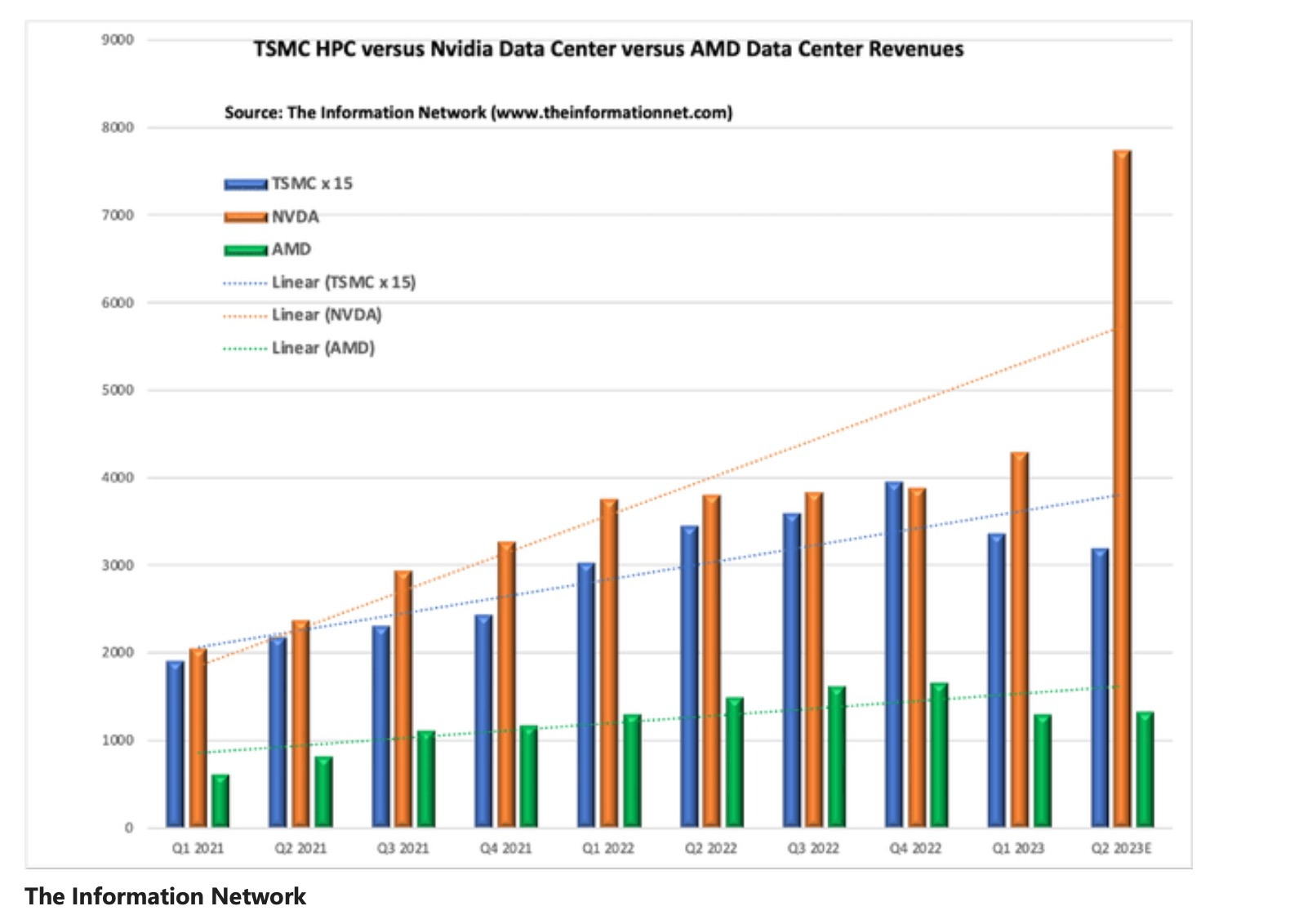

在图表4中,作者添加了AMD在同一时期的数据中心收入。第二季度的业务结果显示,数据中心业务部门的收入为13亿美元,同比下降了11%,环比增长了2%。

在AMD的2023年第二季度财报中,首席执行官苏姿丰(Lisa Su)评论道:

“在数据中心市场上,随着人工智能部署在不断扩大,我们看到了一个复杂的环境。然而,云客户继续优化其数据中心计算,企业客户在新的部署上仍持谨慎态度。在这种背景下,预计第四季度第四代EPYC和Ryzen 7000处理器销售的增长以及Instinct MI300加速器的初始出货量将推动强劲增长。”

在数据中心领域,作者团队预计到2027年,AI加速器市场将达到1500亿美元以上。首席执行官苏姿丰表示,AI参与度增加了七倍以上;增加AI研发支出,目标是使AI成为公司的主要增长引擎。

图表4

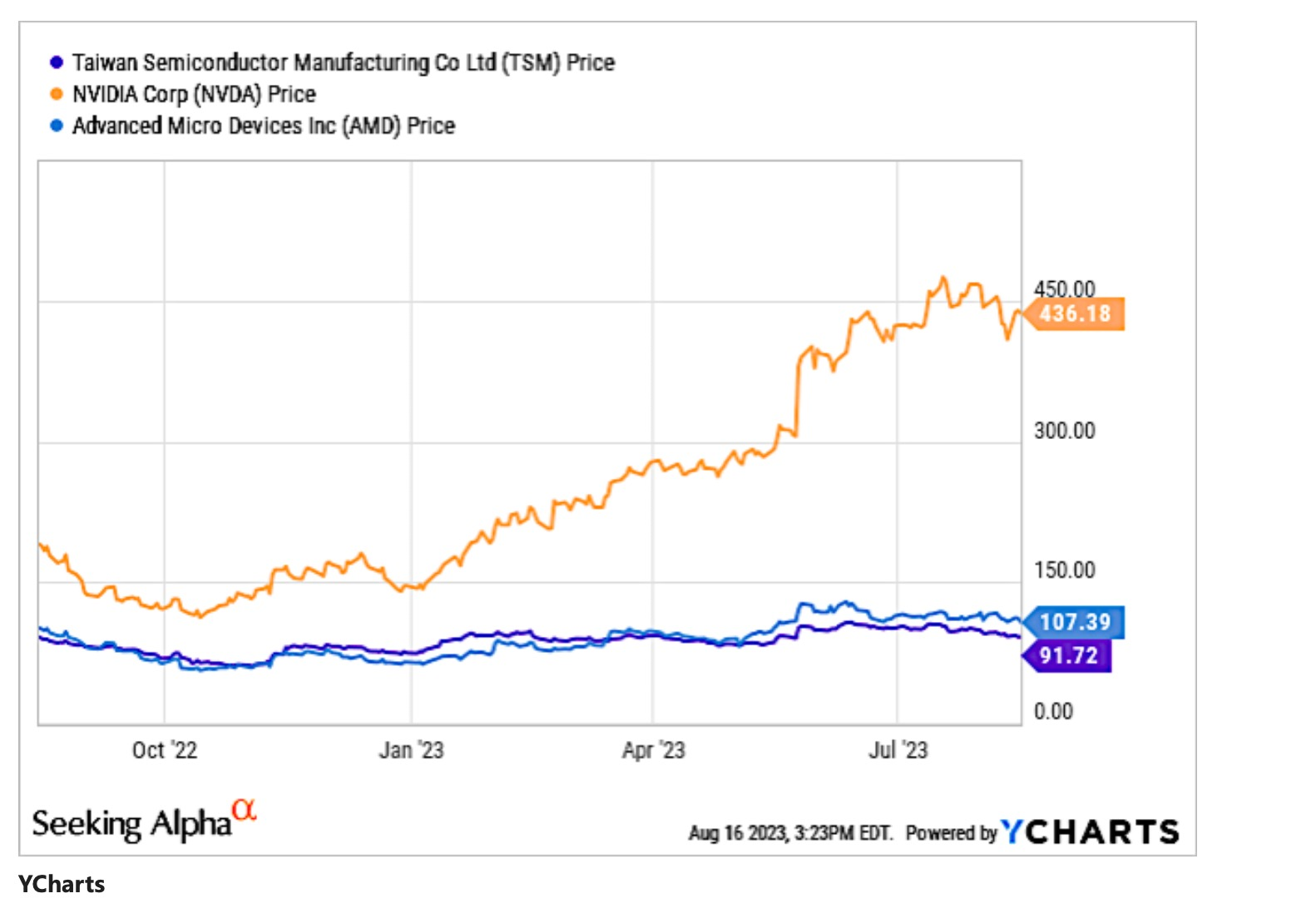

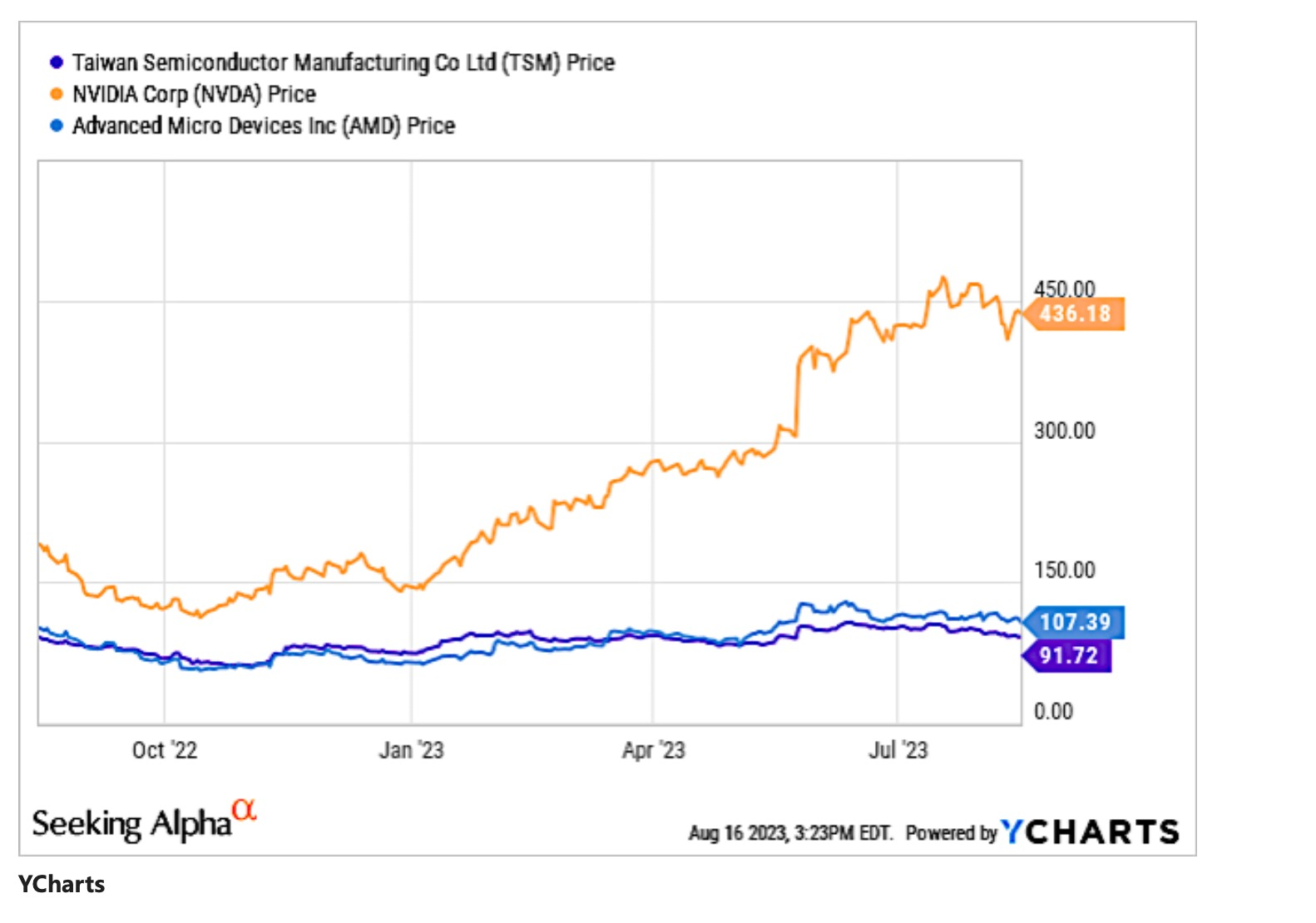

图表5显示了过去一年台积电、英伟达和AMD的股价表现。它显示了与其他两家公司相比,英伟达的增长是不成比例的。在其第一季度财报电话会议上,年初至今英伟达实现了210%的增长,而台积电和AMD分别为29%和80%。

作者还对台积电2023年CoWoS封装做了分析,展示了台积电生产的四种处理器的芯片尺寸,平均为980平方毫米。基于12英寸的面积为7.0695万平方毫米以及台积电每月的CoWoS产能为8500个晶圆,每月消耗的封装数量为61.3171万个。根据台积电的CoWoS收入占总收入的7%计算,每个芯片产生的CoWoS收入为722.85美元。

2022年,CoWoS收入为53.2亿美元,占台积电总收入的7%。随着需求的增加,收入将以19.7%的年复合增长率增加到91.1亿美元。

因此,英伟达的AI芯片和收入之间存在协同效应,但这并没有体现在图表6所示的股价中。

此外,参考表1,台积电使用其5nm制程生产台积电的H100芯片。台积电每制造一片5nm晶圆可以产生1.34万美元的收入。如上表1所示,每片晶圆有86颗H100芯片,每个H100芯片的收益仅为155美元。再加上每个封装产生的722.85美元,那么台积电每个芯片大约能赚取1000美元。

英伟达每个芯片的售价为4万美元,获利40倍。

推荐阅读: