随着全球主要市场对电动汽车需求的快速增长,动力电池及其核心材料的市场规模也在快速增长。

作为电池产业领先的国家,韩国也在抓紧布局,期冀将其打造成第二个“半导体奇迹”。

韩国政府也非常重视电池产业的发展,早在2021年就公布了“K-电池发展战略(K-Battery Development Strategy)”,旨在使韩国成为下一个二次电池产业的世界领先者。为配合“K-电池发展战略”,三大电池生产企业宣布计划到2030年,对该产业投资40万亿韩元(约合2144亿元人民币)。

01

韩国电池产业现状

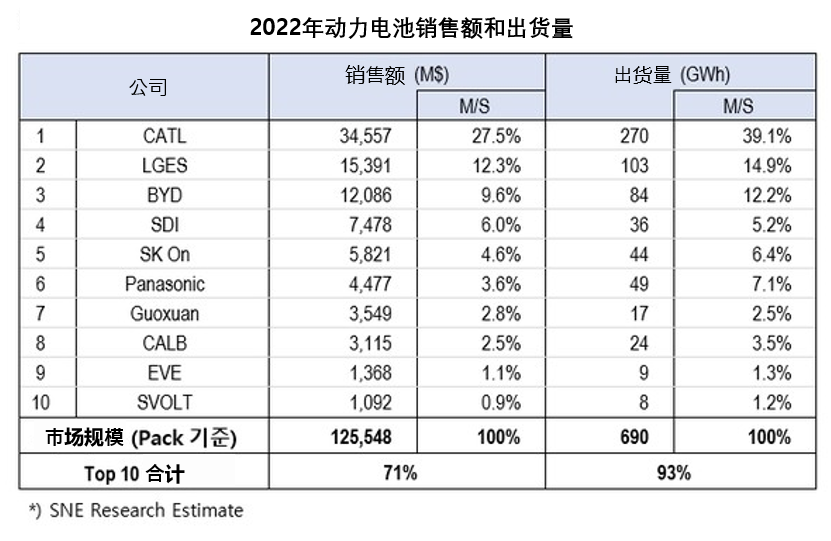

根据研究机构SNE报告,2022年全球动力电池总出货量为690吉瓦时(GWh),市场规模达1255亿美元。其中,前十名企业在全球销售额和出货量中所占比重分别达71%和93%。

中国的宁德时代(CATL)动力电池市场销售额排名第一,占市场份额的28%,按出货量计算则占39%。韩国的三家公司紧随其后,LG新能源以12%排名第二,三星SDI以6%排名第四,SK on以5%排名第五。

LG新能源、三星SDI和SK On,被称为韩国电池行业三巨头,分别是韩国三家知名集团(LG化学、三星集团、SK Innovaton)创立的新能源子公司。他们为大众、特斯拉、福特、奥迪、宝马、现代和起亚的电动汽车提供电池。

按今年的出货量排名,这三家韩国电池企业分别在全球动力电池市场中排名第三、第五和第六。

与中国主要生产的磷酸铁锂电池不同,韩国主要产出的是三元锂电池。两种电池是由其正极使用材料不同而区别开来的。

电池是由四种主要材料组成:正极材料、负极材料、分离器和电解液。负极的原材料通常是石墨等,不难获得。分离器和电解液使用的材料也很常见。因此这三部分的生产难度不大。而正极材料相对复杂,且矿物质产量有限,始终是电池生产的关键所在。

正极材料主要分为两大类,不同种类电池的名称也是根据其正极材料命名的。

一类是以锂为基础、混合了磷酸铁的电池,即磷酸铁锂电池。全世界95%的磷酸铁锂电池来自中国。

另一类是三元锂电池,以锂为基础,以镍、钴、锰为正极材料。因为含有三种不同材料,所以称为三元锂电池。韩国则是主要生产国之一。

两类电池也各有其优缺点。

中国的磷酸铁锂电池,优点是使用的主要矿物磷和铁的价格相对低廉,所以成本低。且其能量延展性低,不容易起火。缺点是电池磨损快。

韩国的三元锂电池,由于使用大量昂贵的镍、钴、锰等材料,成本很高。其能量密度高,使用寿命长,续航时间长,但容易着火。同时,也意味着对稀有矿物镍、钴、锰等材料的需求更大,对供应链稳定性的要求更高。

目前为止,电动汽车的竞争一直是单次充电的续航里程。因此韩国的三元锂电池在动力电池市场上具有很高的竞争力。比如,特斯拉生产的大部分车型使用的就是三元锂电池。

02

韩国汽车电池产业,能否成为下一个“半导体奇迹”

韩国经济报指出,"现在,汽车公司是甲方,电池公司是乙方。但五年之后,局势将会改变。"

现在,电动车厂商是市场上的主导者。但市场的注意力正从电动车转移到电池行业。下一代电动汽车的性能,很大程度将取决于占成本40%的电池表现。

"动力电池公司最近的股价上涨不是暂时的,"香港一家外国经纪公司的分析师说,"海外投资者的兴趣比你想象的要大。"

几年来,动力电池一直被称为 "第二个半导体"。韩国业内人士期望,动力电池将成为继支柱产业半导体之后,韩国的下一个增长引擎。

如果韩国的三家电池制造商—LG新能源、三星SDI和SK on中的任何一家能够做到像三星电子引领全球半导体市场那样,那么对韩国制造业的涓滴效应,以及韩国经济的贡献将是巨大的。

LG新能源和SK on的优势在于其母公司LG化学和SK Innovation立足于化工行业。LG化学自己生产负极材料,占了电池成本的最重要部分。SK Innovation生产锂离子电池隔膜,这被认为是电池的核心材料。垂直整合使韩国电池企业在全球竞争中具有成本竞争优势,在未来提高其产品利润率。

无论电池有多好,如果它不能正确地整合到汽车的设计结构中,就毫无用处。松下等日本公司在这个过程中经历了无数次试验和失败。

而韩国电池产业在资源整合上拥有得天独厚的优势。

LG化学副会长申新哲认为,韩国将引领电动汽车生态系统的发展方向。他说:"世界上没有任何一个国家像韩国一样拥有如此完备的未来交通制造生态系统。”

”制造半导体的三星电子好比是自动驾驶汽车的'大脑';现代汽车制造机身,好比是骨骼和肌肉;而LG化学(LG新能源)、三星SDI和SK创新(SK on)制造电池,则像心脏和血液。重要的是,这些公司都在一个国家。”

业内人士认为:"电池市场将和存储半导体市场一样大。前七或八名玩家之间的差距不是很大,所以不太可能出现像三星电子这样的断层第一。但至少,韩国公司有希望领先全球电池市场"。

03

韩国电池企业与中国的相爱相杀

(1)与中国电池企业的竞争

韩国想要领先世界动力电池市场,最担心的是来自中国企业的竞争。

今年,动力电池前三名的市场份额总和超过60%,其中两家都是中国电池企业。中国的宁德时代(CATL)和比亚迪(BYD)市场份额提升明显。就出货量而言,宁德时代在全球动力电池市场上占据主导地位,市场份额为39%。

"在可预见的未来,比亚迪和中国企业将继续占据主导地位,"调研机构SNE Research表示,"第九和第十的位置差别不大,随时可能发生变化,但短期内非中国企业进入前十的可能性很小。"

韩国的一些悲观主义者说,在政府支持下,来自中国公司的竞争将使动力电池成为 "下一个LCD",而不是下一个半导体。即使市场像LCD和多晶硅那样增长,中国的竞争和大规模生产也可能导致电池供应过剩。由于先行者不断扩大市场份额,半导体得以享受高额利润,而LCD却因中国的后来者迅速追赶而进入供应过剩状态。

但大部分人仍然认为,由于市场进入壁垒的不同,到目前为止,动力电池市场更像半导体市场,而不是LCD。全球前七八家企业与其他落后者之间的市场份额差距越来越大。

中国从2015年开始积极推动电动车市场,有100多家中国企业先后进入。其中,仅有宁德时代、比亚迪、中创新航等幸存下来。

随着中国动力电池的领先者和落后者之间的电池性能差距越来越大,中国政府从2018年开始减少了电动车补贴,以驱赶没有竞争力的玩家。目前,韩国业内人士认为,除了宁德时代和比亚迪,其他电池企业对韩国威胁不大。

“启动动力电池业务,至少需要五到七年的前期投资,"LG化学执行总裁成焕斗说。"鉴于最近的技术创新速度,如果现在开始投资,很难赶上先行者。"

(2)对中国矿物原料的依赖

虽然韩国动力电池企业和中国企业存在强竞争关系,但韩国在电池制造上,却无法实现“去中国化”,其原因在于电池的主要矿物进口仍依赖中国。

韩国本身矿物资源匮乏,电池生产所需的锂、镍、钴等矿物,主要依赖中国进口。而中国矿产资源丰富,同时保有海外多国的矿产开发权,因此在电池生产上更占优势。

韩国从中国进口的锂材料和部件占总进口量的90%。钴的进口也高度依赖中国。刚果作为钴的主要开采国,那里大部分矿场都是由跨国矿业公司和投资者拥有的。尤其是中国资本,控制了所有钴矿的70%左右。镍,决定了电动汽车的行驶里程,然而在韩国还没有发现镍矿储量,所以也是一种必须完全进口的矿物。

例如,早在2021年,LG新能源为采购电池的关键原材料氢氧化锂,就与中国雅化集团子公司雅安锂业签订了氢氧化锂采购协议。次年12月,双方签订补充协议,将合作时间延长两年至2025年。

今年4月,LG新能源公司宣布,与雅化进一步合作并签署协议,在摩洛哥合作建厂生产氢氧化锂,以加强其电池供应链。

美国政府发布的通货膨胀削减法案(IRA),也对韩国使用从中国进口的矿物生产电池做出了利好的规定:如果至少40%的电池核心矿物是在美国或与美国有自由贸易协定(FTA)的国家开采和加工的,美国财政部将给与补贴。

比如,从与美国没有自由贸易协定的国家进口的矿物,如中国、印度尼西亚和阿根廷,如果在韩国加工,增加至少50%的价值,也将有资格获得补贴。

这一规定,使韩国动力电池企业松了一口气,意味着他们仍可使用从中国进口的矿物,同时获得美国的补贴。

韩国大林大学汽车系教授金必洙说:“韩国缺少原料,必须实现全球采购的多元化,减少对中国的依赖。” 他认为,不可能将中国排除在供应链之外,只把其看成是竞争国家。韩国在努力实现供应链多元化的同时,应该维持与中国的合作。