中美博弈,黯淡的是欧洲,受益的是欧洲,被收割的还是欧洲。

欧洲,这个为世界带来内燃机、显微镜、万维网的老贵族,却迷失在一串串代码筑成的数字时代中。

自2015年瑞士的诺华集团,最后一次出现在全球最具价值的企业榜单中,此后这份名单中便再没出现过欧洲企业的身影。

近些年来,以“让欧洲再次伟大”的报道时常见报,欧盟也野心勃勃的想要扶持欧洲的科技企业,以图恢复老欧洲的往日荣光。

最近,又有外媒报道,德国、法国、西班牙等其他13个欧盟国家,已经联手投资处理器和半导体技术,以赶超美国和亚洲,预计将投入1450亿欧元。

1 欧洲存储之殇

1999年愚人节这一天,西门子旗下半导体部门被正式独立出来,这就是大名鼎鼎的英飞凌,整整7年零一个月之后,英飞凌又剥离出了一个公司专注存储业务,这个公司就是昙花一现的奇梦达。

奇梦达的成立,承载了欧洲渴望突破存储产业的宏大愿景,是欧洲存储业的希望之光,彼时的奇梦达,是300毫米晶圆制造业的技术领袖,是全球第四大DRAM供应商,全球员工一度超过12000名,从成立到在纽约证券交易所上市,仅用了三个月。

盛世之下,暗藏危机。2008年一场金融风暴席卷全球,上半年奇梦达营收就同比锐减57%。更为严重的是,当年正好遇上全球DRAM供过于求,价格一路狂泄,DRAM颗粒价格从2.25美元暴跌至0.31美元,而同一时期的材料成本需要0.6~0.7美元。

在生意场上,奇梦达又遇到了三星这个玩逆周期投资的高手,在韩国政府的支持下,这一年,三星将总利润的118%用于DRAM扩产,导致奇梦达市场遭遇大幅度挤压。

生死存亡的关键时刻,奇梦达的母国——德国,却选择了袖手旁观。

奇梦达连续两次向德国有关部门申请贷款,但是德国政府提出奇梦达需要接受部分国有化,奇梦达的母公司英飞凌拒绝了这个条件。最终奇梦达没有等到援助资金,只能无奈宣布破产。

这个承载着欧洲存储器市场希望的明日之星,败于外患内忧。至此,欧洲再也没有拿得出手的存储器企业。反倒是奇梦达在中国找到了自己的传人,合肥长鑫的部分技术就是来源于奇梦达。

2 帝国的荣耀

若论起老欧洲的荣光,工业革命带来的优秀工业基础,绝对值得这群老贵族们炫耀个百余年,尤其是汽车工业,在全球都是顶级存在。

欧洲汽车工业的核心在于德国,而德国之所以能够发展汽车工业,良好的工业基础是先天条件。另一方面原因是,二战后,德国的工业被美国全面限制,与军事相关的工业不允许发展,德国为了恢复经济,利用自己的工业优势,将重心转移至汽车产业,并带动整个欧洲为全世界生产汽车。

汽车工业是一个对产业链有严格要求的领域,其涉及材料、能源、机械制造、电子电器等不同领域,所以在这些领域的背后需要博世、克虏伯、西门子、恩智浦等大量拥有核心技术的公司提供零件,自然也带动了车用半导体的发展。

所以,我们会看到,不同于美国英特尔、高通、博通这样的数字芯片巨头,欧洲的英飞凌、恩智浦、意法半导体依靠着在功率半导体方面的优势,盘踞一方,并长时间与美国分庭抗礼。

如今,从西门子独立出来的英飞凌,是全球最大的IGBT供应商,从飞利浦独立出来的恩智浦,则是全球最大的MCU供应商,两家企业轮流着坐全球第一车用芯片供应商的宝座。

虽说都处于欧洲阵营,但一山不容二虎,英飞凌和恩智浦明争暗斗已成家常便饭。

比如在英飞凌的优势产品IGBT中,英飞凌占据了600-1700V 范围中IGBT的头把交椅,而恩智浦就占据低压IGBT的市场;恩智浦收购美国的飞思卡尔,英飞凌就收购美国的赛普拉斯。

双方你来我往,火药味十足。

3 日本这个宿敌

要说欧洲半导体最大的竞争对手,其实不是美国,反倒是另一个汽车大国—日本。

长久以来,关于欧洲车与日本车,谁是No.1的争论始终不曾停过,两大派系都有不少各自的忠实拥趸。

在这两年的全球汽车销量排行榜中,经常会看到“两田夹一众”的情况,即日本的丰田和本田分列第一、三名,德国大众被夹在中间。这种在汽车领域的“瑜亮之争”,自然也会蔓延至上游的半导体产业。

上文说过,欧洲的功率半导体之所以能够大发展,依赖于欧洲的汽车工业,作为汽车制造大国的日本也是一样,日本的富士电机、瑞萨、村田等企业在与欧洲三巨头竞争之时,也不遑多让。

根据英飞凌的往年财报显示,全球车用半导体市场的前五中,欧洲占三席,美国的TI占一席,日本的瑞萨占一席。

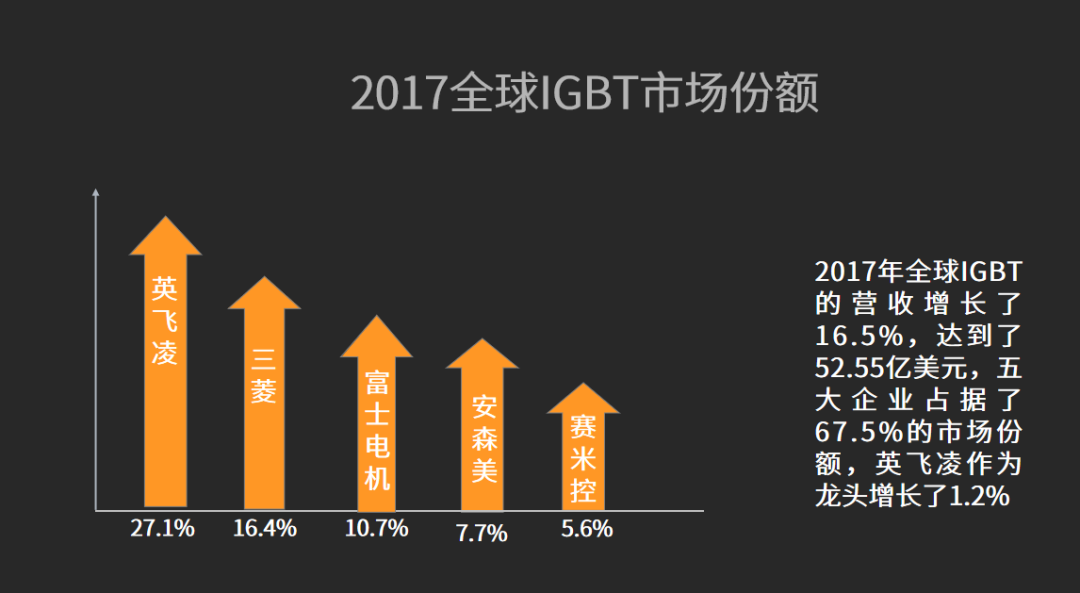

在细分领域,全球IGBT前五中,欧洲与日本五五开,欧洲的英飞凌与赛米控分别占据第一和第五,日本的三菱和富士电机分列二三,美国的安森美排第四。

在全球标准功率MOSEFT的前五中,欧洲与日本同样是五五开,欧洲有英飞凌和意法,日本的东芝和瑞萨上榜。

近些年来,日本与欧洲的半导体巨头们并购频繁,但其中略有不同,欧洲的半导体企业主要是以大宗并购为主,日本的规模相对较小,但相对比较频繁。

2015年,欧洲半导体发生了两宗大金额的半导体收购案,第一个是恩智浦以大约118亿美元的现金加股票收购美国的飞思卡尔,这项收购使得恩智浦一跃成为全球最大的车用半导体企业。

作为恩智浦竞争对手的英飞凌,同年也宣布以30亿美金收购美国的国际整流器公司(IR),不过并未能从恩智浦手中抢下车用半导体第一的位置。所以去年,英飞凌再度发力,以90亿欧元的价格收购美国的赛普拉斯,这次英飞凌顺利成为车用半导体的武林盟主。

日本半导体企业在并购的过程中,除了瑞萨收购IDT和Intersil这两宗之外,其他的并购金额都相对不大,但频率却相当高,2016年到2017年,东电化连续进行了4场收购,瑞萨的两次收购也是两年内完成的。

此外,本月,东芝和富士电机宣布将向电动汽车动力芯片投资20亿美元,以提高电动汽车的节能芯片的产量。

4 错失数字时代

欧洲半导体在汽车方面的成功,却也掩盖不了其在数字芯片上的溃败,从应用层面来讲,欧洲既没有出现像腾讯、谷歌这样的互联网巨头,又没有出现像苹果、华为这样的手机巨头,欧洲在数字时代的落后成为不争的事实。

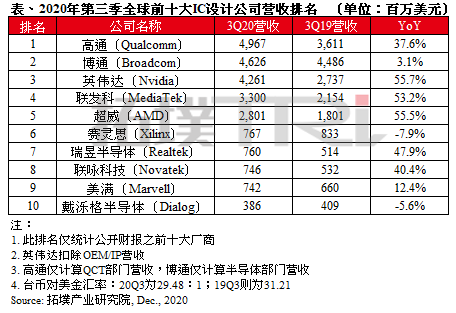

从上游半导体产业来看,根据TrendForce集邦咨询的最新数据显示,全球IC设计十大企业中,欧洲仅有一家Dialog守住第十的位置(并不稳),而中国的IC设计领域则在近些年来蓬勃发展,不仅涌现出了海思这样的巨头,还有汇顶、紫光展锐等一批优秀的企业。

欧洲半导体企业也不是没有努力过,比如恩智浦曾收购了Silicon Labs蜂窝通信业务,此外还将目光瞄准数字电视、机顶盒等市场,并希望凭借在模拟电视市场的领先优势抢占先机。

但回头看,这些努力都算不上成功,后来恩智浦将无线电话SoC业务、无线业务和家庭业务部门予以出售或剥离,并将注意力重新放回了自飞利浦时代确立起的优势领域:汽车电子和识别业务。

如今在5G与人工智能为代表的新兴前沿科技领域,欧洲半导体也没有太多建树,但是自动驾驶成了欧洲努力的方向。

去年,欧洲汽车工业协会宣布在2020年实现部分场景下的自动驾驶,到2030年迈向全自动化出行。

在半导体领域,英飞凌2016年收购荷兰的Innoluce,强化自动驾驶传感器业务,2017年,助力奥迪量产了全球首批具有自动驾驶功能的汽车。

恩智浦在2018年收购OmniPHY,后者是高速汽车以太网IP领域的先锋,2019年,恩智浦又投资了中国自动驾驶技术公司南京隼眼科技,以扩大其在中国汽车雷达市场的份额。

此外,两家企业都加入了百度Apollo开放平台,想要更大范围的扩大自身在汽车电子生态圈的版图。

如今看,欧洲错失互联网所代表的数字时代,却想着依靠自己在汽车行业的深厚积淀,发力自动驾驶,以稳固自己的基本盘,这也是一个比较稳妥的选择。

5 长满韭菜的后花园

欧洲的问题不在于半导体太弱,与中国相比,欧洲半导体已然十分厉害,恩智浦、英飞凌,意法半导体随便一个放在中国都妥妥的能够撑起一片天。欧洲半导体的问题在于缺乏新兴企业,即使有这样的企业冒出,也被其他国家,尤其是美国,割了韭菜。

论割欧洲的韭菜,美国是毫不含糊,近些年来,美国收购了一大批欧洲新兴半导体企业,为自己补充成长活力。

2018年,苹果先是收购了丹麦初创公司Spektral,该公司利用计算机视觉和机器学习技术实时去除视频中的背景,后又以6亿美元收购Dialog半导体公司的部分电源管理芯片业务。

论收购,英特尔几乎从不缺席。早在2010年,英特尔就收购了英飞凌的无线业务部门,2015年又收购了德国网络芯片生产商Lantiq,2016年继续收购了德国无人机公司Ascending Technologies,2019年,英特尔又收购了英国的Omitek,这是一家主要针对视频和AI应用程序的FPGA解决方案供应商。

2016年,高通以25亿美元收购了英国芯片厂商CSR,该公司产品包括GPS芯片、蓝牙通信芯片以及物联网芯片等,两年后,TWS耳机需求爆发,高通这笔收购稳赚。

此外,美国的互联网巨头们也盯上了欧洲这块大蛋糕,2018年,Facebook以3000万美元收购总部位于伦敦的Bloomsbury AI 初创公司,谷歌当年8月收购了GraphicsFuzz公司,这是一家专门开发图形驱动测试工具的初创公司。

近些年来,中国也从欧洲收购了一些企业,其中最成功的的是建广资本协助闻泰科技收购安世半导体,这项收购使得中国在全球模拟芯片市场将占有一席之地,也减少了中国对国外半导体的依赖。

此外,2020年,汇顶科技收购恩智浦的VAS业务;苏州天准科技收购德国的半导体设备制造商Mue Tec;2016年,中国硅产业集团收购芬兰Okmetic,后者,曾是全球第七大硅晶圆生产商。

当然,也有一些收购被迫中止的,比如紫光国微收购法国的Linxens公司,后者是全球销售规模最大的智能安全芯片组件生产厂商之一,不过这场收购因为商誉问题被证监会给否了;此外,福建宏芯基金收购德国的半导体制造商爱思强,美国以威胁国家安全为由进行阻挠,最终收购项目流产。

欧洲本可以借助新兴的科技企业,在数字时代努力一把,奈何美国割的太快,还没等初创企业做大就已经被收购。在企业收购方面,中国与美国不同,中国更偏向于传统的半导体产业,比如安世、爱思强、Linxens等,这其中的差别是,中国是为了补短板,美国则为了押注新兴市场,但不管如何,最终欧洲都成了别人的后花园,而这个后花园,长满韭菜。

6 寻求自立

这些年来,欧洲振兴半导体行业的口号已经提过数次,最近的一次是2018年,但是无论从具体措施,还是最终成果,都没有很明显的改善。

不过,这一次可能会有些许不一样,近两年的中美科技对决,作为旁观者的欧洲也是看在眼里,意识到了如今正在进入逆全球化时代,欧洲半导体需要独立自主,尽量少依靠外部,一些欧洲企业在华为被制裁之后,已经开始陆续寻找可替代美国关键产品的供应商。

事实上,半导体独立这件事,不止中国和欧洲在做,日本也在做,媒体已经报道过多次,日本希望台积电能赴日建厂,这其中恐怕不仅仅是拉动本国GDP这么简单。

此外,日本与韩国因为光刻胶问题发生龃龉,虽然最终握手言和,但也让韩国尝到了被掐脖子的滋味,这件事之后,韩国在大力发展本国光刻胶产业。

如今再回过头了看这两年的半导体产业,已经明显的开始去中心化,各国或者各地区都有意发展本土半导体产业,如果辩证来看,全球半导体产业格局的这种转变,也是欧洲与中国深度合作的好机会。

欧洲与中国的半导体企业有着很强的互补性,中国的数字芯片产业正在蓬勃发展 ,IC设计企业层出不穷,AI芯片也与美国不相伯仲,而中国的功率半导体还是初级阶段,中国广阔的汽车市场,是欧洲半导体垂涎已久的“饕餮大餐”,双方在这方面的合作还有机会更加深入。

如果中国与欧洲能来一出合纵连横的好戏,对于中国半导体的崛起大有裨益,当然对于欧洲老贵族也是百利而无一害。

版权声明:所有来源标注为“TrendForce集邦咨询”的内容与数据版权均属TrendForce集邦咨询所有,若您需要引用、转载,烦请注明来源及出处;如涉及大面积转载,请来信告知,获取授权。封面图片来源:拍信网

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服