市况不佳,中国车市持续价格竞争,需求一路领先的中国市场也蒙尘,推估,中国在全球市场的销售占比恐由2023年的60%微幅下修至56%,惟近年努力攻占中国大陆车市的中国台湾企业元山和泰硕均表示,对中国车市保守看待,不过目前对订单影响不大。

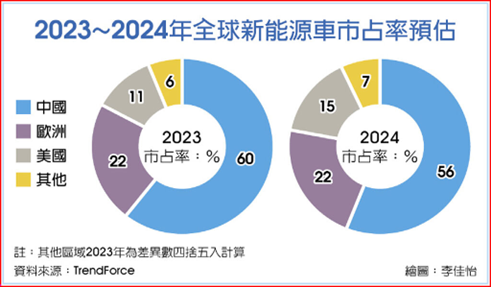

本文引用地址:2日发布2023年全球销售量(包含BEV、PHEV、FCV)预估,估总量达1,280万辆,其中各区域市场销售占比分别为中国60%、西欧22%、美国11%、其它区域6%,中国市场需求明显领先。

不过,随着中国政策补贴陆续退场,以及当地市场渗透率逐渐增高,中国新能源车市场成长率也开始放缓,预估2024年各区域市场销售占比将出现些微变化,其中中国占比将微幅下滑至56%,美国则逆势上升至15%,西欧仍维持22%,其它区域估占7%。TrendForce表示,中国电动车产业受惠政府与业者早期布局,以及庞大的内需市场支撑而拥有完整供应链,迭加因高度竞争促成的技术迭代,造就了中国制电动车的成本优势,2023年中国出口的汽车总量估为480万辆,其中新能源车占约25%,估达120万辆,出口量仍呈现逐年攀升的走势。

为免中国出口到其他市场的车辆数与日俱增,从而削减当地市场整车和零组件产量与产值,跟进冲击到就业率和经济表现,各国政府近期也相继采取限制措施,如美国即针对来自中国的进口车收取25%关税,且不排除再度提高税率。另针对电动车,美国也推出了新政策,要求包括电动车及其电池都必须在北美组装,且电池内的关键矿物须来自与美国签订自由贸易协议的国家,才能取得合计约7,500美元的补助,欧盟则发起对中国制电动车的反补贴调查,法国的电动车补贴新制亦要求制造过程的碳排放量须符合标准。

中国车市内忧外患不断,连近年抢进中国车市的散热厂元山和泰硕都有感,泰硕表示,中国车市近期确实杀价杀得很凶,不过,对订单的影响,目前还没有看到,估泰硕2024年车用营收占比仍将比照2023年,维持在12%~13%,元山则表示,车用占比虽已占公司总体营收的四成,但主要客户为欧洲车厂,中国占比尚不多,且由于中国市场才刚起步,基期尚低,今年仍将呈现成长态势,内部仍期待,今年首季营收仍续保有双位数年增的力道。