第一部分:被动元器件发展概述

被动元器件,又称无源器件,是指自身不消耗电能且不需要外加电源就能正常工作的元器件,最常见的有电阻、电容、电感、陶振、晶振、变压器等。多数情况下,业界习惯将“RCL”与被动元器件直接划等号。RCL三个字母分别代表:电阻(R)、电容(C)和电感(L)。

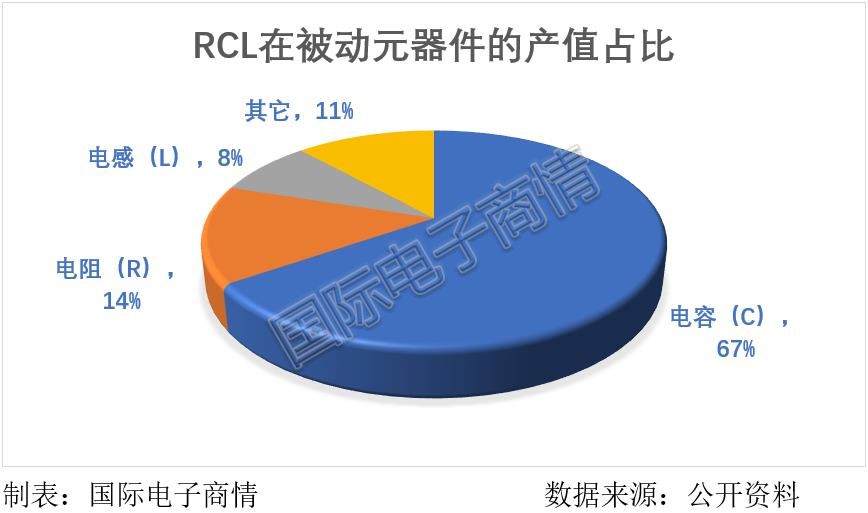

电阻(R)在电路中的主要用于分流、限流、分压、偏置、滤波(与电容器组合使用)和阻抗匹配等;电容(C)是由两片金属膜紧靠,中间用绝缘材料隔开而组成的元件,其特性主要是隔直流、通交流;电感线圈(L)是将绝缘的导线在绝缘的骨架上绕一定的圈数制成,其特性是通直流、阻交流。电感在电路中可与电容组成振荡电路。三者在被动元器件中的产值占比分别为67%、14%、8%以及11%。

从当前全球被动元器件竞争格局来看,日本企业独占鳌头,美国、韩国、中国台湾及大陆企业各有所长。

村田(Murata)、TDK两家日系企业年营收几乎占据全球被动元器件50%以上的市场份额;美系厂商威世(Vishay)和基美(Kemet)也通过并购树立了行业地位;韩国三星电机专注大容量MLCC,技术实力与市场渗透力可与村田抗衡,目前营收排名全球第二;台湾形成了国巨(Yageo)(并购华亚、宸远、基美)领航,华新科技(Walsin)(并购汇侨、一等高电子)、厚声、旺诠、奇力新等“群雄割据”的局面。

中国大陆被动元器件因起步较晚,主要以中低端产品为主(大陆进口的电容价格为110-157万美元/吨,而出口的价格只有38-50万美元/吨),但也陆续涌现出风华高科、宇阳科技、潮州三环、福州火炬电子等一批优秀企业。

第二部分:MLCC价格波动的合理性分析[!--empirenews.page--]第二部分:MLCC价格波动的合理性分析[/!--empirenews.page--]

一、MLCC“C”位出道

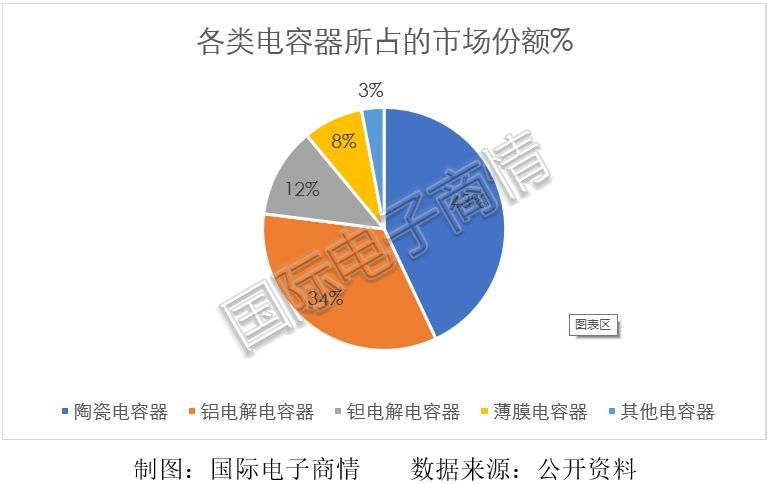

在三大被动元器件“RCL”中,电容(C)的价值最高,而电容(C)中最主流的当属陶瓷电容,约占电容市场50%的份额。据《国际电子商情》统计,2019年全球陶瓷电容市场规模已超百亿美元,国内市场超过500亿元人民币。

陶瓷电容分为单层陶瓷电容器、MLCC(片式多层陶瓷电容器)和引线式多层陶瓷电容器。其中,MLCC除具备“隔直通交”的电容通性特点外,还具有“低ESR、耐高压/高温、体积小、比容大、寿命长、可靠性高、适合表面安装”等突出特点,外加性能和成本优势,市场规模约占整个陶瓷电容的92%左右。

随着MLCC可靠性和集成度的提高,目前MLCC已成为全球用量最大、发展最快的片式元器件之一。预计2020年MLCC需求量将扩大至4万亿只。

从应用端来看,对芯片、元器件尺寸有高要求的智能手机、可穿戴、TWS真无线耳机等轻薄型消费电子产品,对0201、01005型号的需求远大于其它应用;智能家电等应用集中在0603、0402和0201,而车载、工控、大型医疗设备等因对尺寸、价格并不敏感,需求仍停留在1206、0804、0603等中大尺寸,但这些领域对产品一致性、可靠性以及容值等有着超高要求。在小型化方向上,村田走在世界前列,村田超小型008004型号的MLCC已步入量产且领先友商。

二、MLCC缺货涨价分析

自半导体产业诞生以来,因行业周期性调整、供需失衡以及金融危机带来的芯片和元器件价格波动成为常态。而对于“通用性强、技术迭代慢、单价低且市场规模巨大”的被动元器件来说,2016年底-2019年二十年难得一遇的行业大缺货和涨价潮,有些出人意料。那么,它是行业的必然还是偶然?背后有怎样的推动因素?价格波动会成为一种常态吗?

1、MLCC价格波动历史探寻

从2000年开始,随着计算机发展的成熟以及移动设备的爆发式增长,被动元器件发展逐渐步入正轨。自2000年以来,MLCC经历过几个阶段的价格波动期:2001-2002年、2003年-2005年,2009年-2010年以及2016年底-2019年。

其中,2001-2002年主要因原材料技术升级,实现了镍、铜贱金属对钯、银贵金属的替代,成本大幅下降,同时SMT技术得到发展,合力推动MLCC减低成本,单价下调;2003年-2005年与2009年-2010年两个时间段皆因大经济环境所致,前者受到互联网泡沫影响,后者受金融风暴影响。而随着后期经济环境从低迷到复苏,需求反弹带动上游产能紧张而短时缺货,但这两个阶段价格波动幅度可控,涨幅均在30%以内。

相比之下,2016年底-2019年的价格波动皆因MLCC供需失衡导致,而供需失衡背后的推动因素来自于产业的结构性转移,特别是日系被动元器件巨头淡出消费类低利润市场,朝着汽车、工控、医疗等高利润领域转移。中低端市场缺口由原厂、代理商逐级向下延伸,牛鞭效应显现。

下面将重点分析2016年底-2019年这波MLCC价格波动的原因。

2、2016年底-2018年,原材料涨价+供需失衡,致缺货涨价;

(1)原材料价格上涨10%;

从供应链的最前端来看,2016年底开始的MLCC缺货的其中一个原因在于原材料价格上涨。MLCC成本构成包括原材料成本、包装材料、设备折旧、人工成本等部分。原材料成本又由陶瓷粉末、内电极、外电极等构成。原材料在高容MLCC中的成本占比达60%以上。

陶瓷粉末是MLCC的核心原料且受环保要求影响大,日本厂商凭借超高温技术的领先优势在陶瓷粉末市场份额占比超过70%,2018年陶瓷粉末市场涨价10%左右;除陶瓷粉末外,还一重要原材料为电极金属(铜、银、镍),自2016年9月以来,铜价格明显上浮刺激MLCC价格高升。2017年,被大量用于MLCC的钯金属材料价格上涨50%。除此,包装材料在国家环保整治的大背景下推高价格,设备折旧、人工成本的变化等皆是价格攀升的推力。

整体来看,原材料对MLCC的价格整体影响较小,一是10%的涨幅不大,二是原材料在常规型MLCC的成本占比并不高。因此,对整体MLCC成本的影响有限。

(2)供需失衡,致价格波动

供应端:村田/TDK产能向高端转移,中低端市场缺口拉大;

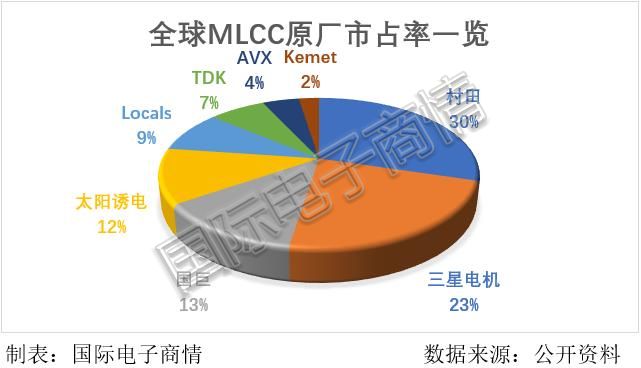

从供应端来看,MLCC产能主要集中在村田、三星电机、国巨、太阳诱电和TDK等五大原厂手中,共占全球约87%的市场份额。

从2016年开始,日系厂商村田、太阳诱电、TDK、京瓷等将产能转向发展空间更大、利润更高的汽车、工业及医疗市场,逐渐放弃低端消费电子市场,致使中低端MLCC市场缺口不断拉大,进而致价格抬升。

村田是全球第一大被动元器件生产厂商。自成立至今,村田遵循“并购与减负”并重的策略,在并购扩大规模的同时放弃累赘业务。而这跟其在2017年开始淡出MLCC消费市场的举措相吻合。

2016年底,村田宣布大幅压缩0805、0603、1210/1uf以下全系列产品产能;2017年,村田因优先满足大客户苹果iPhone8的产品供应,加大了MLCC的市场缺口;2018年3月宣布将“旧产品群”产能消减50%,并上调部分“旧产品群”价格,供需缺口进一步加大。

TDK是全球第二大的被动元器件生产商,也是第一个发出被动元器件结构性调整正式通知的企业。2016年Q1,TDK硬性取消未交付订单,2016年年中宣布淡出常规型MLCC市场,带动村田等厂商陆续放弃中低端市场。日本大厂京瓷2018年2月宣布停产0402、0603尺寸的104、105规格MLCC,而这些型号均为市场最缺、涨幅最大、用量最大的规格。

作为全球第二大的MLCC厂商,韩国三星电机因受到2016年Note 7爆炸事故的拖累导致三星MLCC品质管理加强,交货周期拉长。三星电机MLCC市占率高达23%,其品控对MLCC高端市场供应造成不小的冲击。

被日系企业放弃的中低端市场产能全部压向中国台湾和大陆企业,而因MLCC技术门槛高以及设备的交付周期等限制,台系和陆系厂商难在短期内填补空缺,这也就有了2017年MLCC价格猛升、台系原厂领涨的现象出现。

需求端:新能源汽车/智能手机/工控对MLCC需求量猛增;

汽车电子。汽车电子要求MLCC朝着“高端化、精细化”的方向发展。目前汽车电子对MLCC的需求主要来自ADAS等技术应用驱动汽车电子化及新能源汽车对MLCC需求量的显著提升。

据《国际电子商情》统计,一台普通燃油车对MLCC的平均用量为3000颗,且都是常规型号产品。混合动力和插电式混合动力车所需的数量约为12000颗。而纯电动汽车所需的数量约为18000颗。初步计算,纯电动汽车所需的MLCC数量大约是传统内燃车的6倍。

未来,随着新能源汽车产销量的提升以及ADAS等应用加速渗透,预计车用MLCC的市场需求将突破6000亿颗,成为高端MLCC需求的最大推力。

消费电子。消费电子占据着MLCC 70%的消量比,其中智能手机功能升级及通信频段增多,对超小型MLCC的需求显著。

智能手机全面屏、无线充电、人脸识别、多摄像头等功能的提升,加大了对小型化MLCC的需求。目前,一部普通4G手机MLCC用量约300-400颗,一部高端4G手机用量1100颗左右,如iPhoneX的MLCC用量达到1100颗,是iPhone4S的两倍。

同时,手机通信频段的增加,将带来超小型MLCC的需求量攀升,如LTE手机的MLCC用量约300-500颗,而LTE-advanced手机的MLCC用量约550-900颗。未来,5G手机对MLCC的需求量,在Sub-6Ghz手机中将增加10-15%,在毫米波手机中将增加20-30%。

工业控制。《国际电子商情》预计,工业控制用MLCC未来年复合增速将达到10%以上。2018-2019年5G基础设施建设如火如荼展开以及国家大力推动工业自动化落地,都加大了对MLCC需求量的提升。

汽车和工业市场前景乐观,是日系企业产能转移的主要原因。以日本太诱的业绩增长来源为例,2018年Q4太诱电容产品环比增长8%,主要来自于车载和工业领域(通信基站、服务器等);公司车载和工业领域产品营收占比持续提升,2017年Q4占比为30%,2018年Q4占比提升到40%,提升10个百分点。

(3)产业链对MLCC短缺预估不足,敏捷性客户先领产能,导致市场反应较慢的部分客户缺货急速放大;

供需缺口拉大的还一个原因在于,行业对前期缺货的预判不足,导致有优势渠道资源的客户抢先领走产能,进而导致反映慢速的客户缺口急剧扩大,加上缺货恐慌心理造成的下游重复下单、数倍于以往需求量下单等行为加剧缺货的严重性。

(4)渠道商利用信息不对称性,蓄意囤货,抬高价格;

除此,渠道商利用信息不透明蓄意囤货抬高价格,也是一大诱因。日系原厂MLCC产能转移带来的中低端市场短缺信息下沉,给专注中低端市场的原厂和渠道商带来巨大的受益空间,特别是以国巨、华新科技等为代表的台系企业,几乎承载了95%日系转产产能。这些原厂及渠道商借用行业“话语权”囤货,加剧供需管道的疏通阻力,导致价格长居高位。

3、“余震”效应:MLCC价格二次波动分析

2019年9月、2020年1月,MLCC市场再次传出缺货涨价的消息。《国际电子商情》判断,这是缺货“大地震”后的“余震效应”。

根据物理经验,每一次大地震过后并不会马上归于平静。地壳活动会通过余震不断释放压力,且余震的振幅呈逐次递减趋势。

MLCC价格波动也有“余震效应”。自2018年Q3开始MLCC反转暴跌之后,原厂和代理商库存高筑,原厂开工率减半以消化现有产能,在2019年Q3库存消化殆尽及旺季需求到来的刺激作用下,“余震效应”显现。具体有以下几点:

(1)金九银十,需求反弹;

截至2019年Q3,MLCC经过一年时间的库存消化,供需近乎达到平衡。加上Q3恰逢“金九银十”,需求端进入旺季,同时5G基站建设如火如荼,5G手机相继发布、矿机需求回暖,带动MLCC需求再一次火热,价格上浮约10-20%。

之前因库存积压,原厂采取了减产措施,尽管2019年Q3需求稍有复苏,但原厂开工率仍不高(人工难招),产能输出减少,因此,这波小涨继续延伸至2020年初。目前来看,这一波价格反弹动力并不强劲,市场供需仍处于小幅震荡调整期。

另外,因2009年-2010年被动元器件涨价时,包括村田、三星电机、TDK、太诱在内的日韩原厂积极扩产导致产能严重过剩,进而导致MLCC价格大幅下滑,盈利能力受损。因此,对于2016年底-2018年的这一波涨价后的扩产计划,这些厂商都显得十分谨慎和保守,“余震”出现已成必然。

(2)某原厂接急单,质量把控失误,大面积回收,造成市场空缺;

据《国际电子商情》了解,2019年Q3的MLCC缺货涨价的“余震”,还一大原因在于某台系厂商因市场“突袭”缺货,接下不少急单,通过大量招工赶货导致MLCC品质出现问题,大面积召回次品而加剧了市场空缺。

(3)供应过于谨慎,各环节(原厂、代理商、客户)库存低位,需求稍有波动,便会扰动价格,呈现个别产品轮次涨跌态势;

2019年Q3与2020年1月 MLCC的涨价集中在104、105容值的0402、0201型号上面,涨价幅度约10-30%,0603等个别型号的涨价幅度超过3倍,涨幅最大的0603 104K 50V型号从7元/K涨到21元/K。

因目前MLCC已至库存消化的“零界点”,需求端稍有波动就会扰乱价格走势,不过这波涨价因集中在少数几个型号,市场缺口不大,“震幅”第次减小,缺货和涨价的能见度大大提高。

三、小结:2016年底-2019年MLCC价格波动,整体可归结为以下几点:

(1)不同于存储产品的强周期性、强迭代能力,MLCC作为电子行业的“大米”,其“通用性+技术迭代慢”的特征,决定其价格和供需不会频繁波动;

(2)大经济环境影响(外因)和产能结构转移(内因),是价格波动的来源。一旦新的体系和格局建立之后,MLCC会在新的周期里长期平稳发展;

(3)不同于存储等芯片的“寡头”局面,MLCC原厂的参与者较多,难出现绝对垄断局面,价格操控不易;

(4)“缺货涨价”给产业和企业造成的伤害远大于收益。以2009-2010年缺货为例,日企大扩产已经尝到了“苦果”,对行业起到警示作用;

(5)未来,AI、大数据结合电商等手段的应用,将逐渐消除供应链“信息不对称”的灰色地带,蓄意炒货行为也将受到约束;

(6)中国厂商话语权太小,不能影响市场,价格竞争将不会成为主流。

第三部分:技术趋势、市场前景分析[!--empirenews.page--]技术趋势、市场前景分析[/!--empirenews.page--]

MLCC属于资本和资本密集型行业,具有非常高的行业壁垒。MLCC的生产工艺较高,主要难点在于原材料制作要求高以及陶瓷粉料/金属电极共烧技术壁垒高等。相比日韩系厂商,台系和陆系厂商的差距较大。

1、技术趋势:五“高”一“小”;

“高容、高压、高频、高温、高精度”“小型化”是MLCC的技术发展方向。从未来的竞争格局来看,无论是材料、工艺还是技术研发,仍将是日韩持续领先、台湾和大陆跟进的格局。

(1)日系:材料、工艺和技术持续领先;

首先是日系企业,以村田、TDK、太阳诱电、京瓷为代表的厂商仍将在领先材料(陶瓷粉料)和制造工艺等方面领先行业,引领MLCC“高容、高压、高频、高温、高精度”、“小型化”的技术演进方向。

在产品小型化方面,01005甚至008004等小尺寸产品将用于对尺寸有高要求的5G手机等消费电子产品,且随着单机需求量的攀升而受益。“高容、高压、高频”也将跟随5G技术“高频率、多频段”等要求不断精进技术。

(2)台系:占据中低端主导,往高端突破;

相对日系企业,以国巨、华新科技、禾伸堂等为代表的台系企业不仅在这一波缺货涨价潮中获益颇丰,还将持续受益日系企业转产带来的长久市场利好。

台系企业的特点在于产能饱满,如国巨在低容值MLCC方面是全球主要供应商,而台系企业的不足在于,在材料、工艺和高容值等高端产品的技术积累不及日系企业长久。可以预见,未来较长时间内,台系企业的业务重心仍将在中低端市场,同时面临来自陆系被动元器件企业的抢食。

当然,日系企业也在朝着高端市场突破,比如国巨2019年收购了美国知名被动元器件厂商Kemet(基美),在高端钽电容、铝电解电容方面树立了业绩额权威。同时在MLCC高容值、高频方向加大投入,试图缩短同日系厂商的差距。

(3)陆系:积极开拓中低端市场,在特色工艺、小型化等方向上做出特色;

相比日系和台系企业,大陆被动元器件起步较晚,不论是产业链最前端核心材料的研发、工艺成熟度,还是市场规模均有不小的差距,高端MLCC材料仍需要依赖进口。

大陆最早成立且产能最大的风华高科(1985年)在产品策略上“全面开花”,容阻感全面布局且聚焦于中大尺寸(0603及以上)通用型产品,在本土中低端市场占有一席之地。

宇阳科技则专注于走“小尺寸”路线,目前其0201和01005型号的产品打入国内一线智能手机品牌,在“小型化”方面逐步缩短同日系厂商的差距。

在2017-2018年的涨价潮中,风华高科和宇阳同样受益较大。未来,陆系厂商可能将与台系厂商在中低端市场形成竞争。陆系厂商的优势在于本地化服务和市场响应速度。大陆MLCC的发展方向仍在于“高容值、小尺寸”产品的突破,以及在高端材料和特色工艺上面不断精进,逐步缩短同日台系友商的差距。

2、市场前景乐观

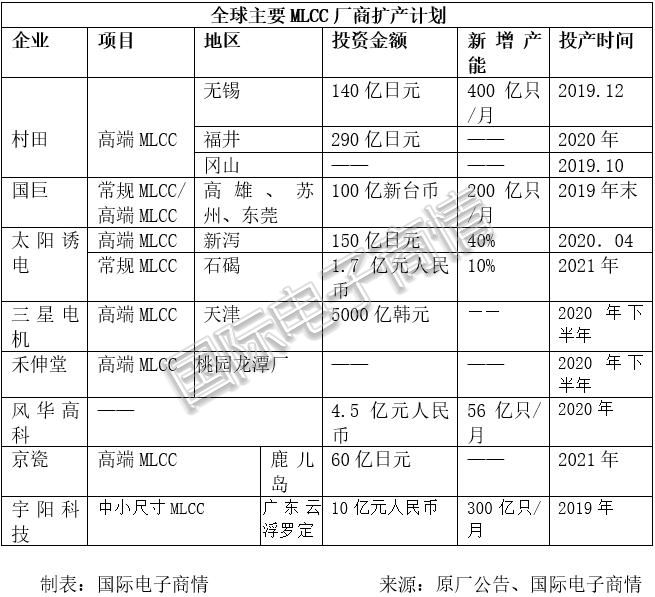

从需求端来看,未来MLCC市场前景可期。5G智能手机、新能源汽车、工控、IoT、工业自动化等应用领域前景乐观,将带动MLCC快速稳步起量。下面是《国际电子商情》针对全球主要MLCC原厂(村田、TDK、三星、国巨、华新科技、风华高科、宇阳)的MLCC扩产情况进行的梳理及对未来竞争格局分析。

在MLCC涨价之前,原厂对扩产MLCC持谨慎的态度。随着MLCC市场景气度提升,2018年被动元器件巨头陆续新增MLCC产能,新产线的达产时间集中于2019年末至2021年之间。值得注意的是,日韩系厂商更关注高端MLCC,新增部分产能并不会直接影响中低端MLCC市场格局。在接下来的几年内,随着大量高端MLCC产品投产,将促使电容产业的市场竞争格局发生变化。

日韩企业将产能转向车载应用的趋势明显。2018年底,村田、太诱和三星电机分别针对高端MLCC扩产10%、10%和20%,且投资范围逐步加大。从上表中看出,村田已抢先在2019年6月宣布斥资290亿日元兴建一座MLCC新厂,以迎合车电MLCC的需求,新厂预计2019年12月底完工,2020年投入量产。太诱在新泻针对高端MLCC投资150亿日元,新增产能达40%,远高于常规MLCC 10%的新增产能。

三星电机虽在消费市场与村田齐头并进,但在车规产品上仍落后村田、太阳诱电。为了强攻车载MLCC并挑战村田的龙头地位,三星电机投资了5,000亿韩元(4.43亿美元)扩产天津工厂,计划于2020后释放产能。

台湾地区的国巨将分别针对常规MLCC和高端MLCC进行投产,在捍卫住中低端市场“龙头”宝座的同时往车规等高端MLCC产品渗透;禾伸堂目前维持10亿只的月产能,并在桃园龙潭厂扩产高端MLCC;大陆风华高科和宇阳科技各有侧重,车载市场逐渐成为风华高科市场开拓重点领域之一;宇阳科技的“小型化、高容值”MLCC依然是投产的重心所在,紧追村田的小型化应用趋势。

第四部分:其它被动元器件供需、价格趋势分析[!--empirenews.page--]技术趋势、市场前景分析[/!--empirenews.page--]

一、其它电容:

根据制造材质不同,除了陶瓷电容,电容还分为铝电解电容、钽电解电容和薄膜电容等。铝电解电容的优势有“成本低、电容量大、电压范围广”等,适用于大容量、中低频率电路;钽电解电容的优势是“寿命长、适宜贮存、受温度影响小”,适用于储能、低频旁路、电源滤波等;薄膜电容的优势是“损耗低、阻抗低、耐压能力强”等,常见于滤波器、震荡电路、储能电路等。

铝电解电容。作为2016-2018年三大缺货被动元器件之一,铝电解电容在终端应用十分广泛,涵盖消费类电子、通信、电脑及周边、工业控制、节能照明等领域。其中,消费电子、电脑及周边、节能照明占比较高,分别高达45%、24%和14%。

全球前五大铝电解电容器厂商有四家是日本企业,包括Chemi-con、Nichicon、Rubycon 和 Panasonic,日系企业还有TDK-EPCOS等。韩国有三莹、三和等。中国大陆艾华集团、南通江海为铝电解电容龙头企业,台湾地区有立隆电子、智宝以及港资万裕三信等。

2018年初,铝电解电容龙头企业——尼吉康对插脚式和螺杆式铝电解电容所有型号领涨5%,带动铝电解电容一波涨势。

铝电解电容涨价原因在于:(1)日本企业因生产成本高,逐渐退出中低端铝电解电容市场,转向附加值较高的片式电容器、工业用高压电容及高分子固态铝电解电容的发展;(2)因中国环境法规限制,部分小厂商遭淘汰出局,导致主要材料铝箔供不应求;(3)受益新能源汽车充电桩、智能手机快充、LED照明、变频空调等需求爆发,铝电容市场快速发展,拉动电极箔需求上扬。

从价格波动幅度来看,铝电解电容涨幅并不高。因受到体积的限制,铝电解电容并未应用到消费电子,而更多的出现在工业、汽车、家电、照明等领域。因此,其涨价的幅度和周期远不及MLCC和片式电阻。

展望未来,LED灯的快速普及、手机/平板/PC等消费电子用的充电器/适配器需求增长,以及高清数字电视增量、电器变频化等,都将对铝电解电容的需求提升;同时,工业、汽车、通信等均需使用大量的铝电解电容。特别是5G 时代,通信设备的换代升级,如程控交换机、服务器、路由器、移动通信基站等都将推动铝电解电容需求提升。

钽电容。钽电容涨价主要有两个原因:一是原料钽价格上涨;二是劳动力成本的增加。目前,钽电容器片式化率已经超过了90%。未来,随着电子行业“小型化、智能化”趋势,钽电容器的发展方向仍是不断提高电容量,或在相同容量下减少体积。钽电容在通讯、计算机、汽车电子、航天航空以及国防军工上均有应用,尤其将受益于汽车电子市场带旺需求。

薄膜电容。在全球范围里,日本Nichicon、德国Wima、意大利ICEL和美国的CDE,是顶级薄膜电容生产商的代表;而在产量方面,日本松下电工和德国EPCOS、美国Kemet(被国巨并购)是全球最主要的薄膜电容生产商。因薄膜电容整体市占率较低,近年来市场并未出现明显的价格波动。

薄膜电容因具有“无极性、耐压高、频率响应广、温度特性好”等优势,在整流器、逆变器、变频器等变流电路领域应用广泛,未来发展前景乐观。

总的来说,因钽电容和薄膜电容市场规模占比较小,价格波动并未对行业造成震荡效应,未来也将保持稳步上升趋势。

二、电阻

片式电阻是仅次于MLCC的第二大被动元器件缺货涨价产品,2016年-2019年片式电阻价格也经历了“过山车”般的跌宕起伏,RC系列厚膜电阻全线领涨,交期普遍拉长至8-10周,涨幅高达30-50%。主要原因同样归结于日系原厂的产能结构性转移,以及车载市场对电阻需求的持续增加。

未来,5G将驱使电阻朝着“小型化、高可靠性、高稳定性”的方向发展。《国际电子商情》预计,为适应电路“集成化、平面化”的趋势,未来片状电阻器的需求将明显增加。同时,大型通用贴片电阻器未来也将向“大功率、高可靠性、高附加值”的方向发展。

另外,随着新能源汽车、智能汽车进一步普及,车用电阻的需求也将越来越大。在车用电阻中,无论是插件电阻类型,还是贴片电阻类型,其需求都会显著提升。特别是在汽车电池管理BMS系统中,分流电阻器的应用更加精密化,行业地位将越来越重要。

预计2020年以后,车载和通信方面的需求将会增加。IoT时代对于“高可靠性、高精度电流检测”的需求将持续高涨。此外,应用于汽车、物流、矿业探勘、煤矿监测、安防、RFID标签卡领域的传感器市场将增长较快,电阻将为这些传感器提供稳定的精密度和温度系数。

三、电感

广义的电感器是指变压器、线圈、扼流圈、磁珠以及与电感器相关的复合元件。电感器的主要功能是筛选信号,过滤噪声,稳定电流及控制电磁波干扰。

尽管2016-2018年,电感出乎意料未出现市场紧缺和价格波动,但在2019年-2020年初,因受到ETC市场利好、5G基站建设、物联网、消费电子-TWS耳机、GPS+北斗等应用爆发,2520 NR合金电感和0201 LTCC片式叠层高频电感需求激增,带给电感行业一波利好行情。

不过,一直以来电感的涨价并不具有普遍性。电感的非标准化使得电感行业具有两大特性:一是需要精密制造及定制化设计能力;二是,定制化特点导致产能转换较为困难,因而价格较为稳定。

电感行业集中度较高,前五大主流供应商市场份额合计高达60%。根据《国际电子商情》的数据,2017年全球电感市占率排名前五的公司分别为:村田、TDK、太阳诱电、奇力新(中国台湾,并购行业排名第六的台湾美磊)和顺络电子,合计占比60%。其中,仅前三大日系厂商合计占比高达40%。除了高市场份额,村田领先推出了最先进的01005电感,日本厂商在技术实力方面处于领先地位。

从盈利能力看,村田和顺络电子长期维持高毛利率(30%以上)和高净利率(10%以上),而TDK和太阳诱电则相对较低。受此影响,在IoT和汽车电子加速发展的背景下,TDK和太阳诱电均开始业务转型升级,例如停止高端电感扩产计划,转而重心放在其他电子产品上。以TDK为例,自2016年以来持续外延并购布局Sensor传感器。而从技术特点来看,未来电感的发展将呈现以下四个方面的特点:小型化、高精度、高频化和集成化。

第五部分:总结[!--empirenews.page--]总结[/!--empirenews.page--]

综上所述,在2017-2019年期间的这波MLCC价格波动,主要受到市场供需失衡、原厂产能结构调整及中美贸易战等因素的影响。

- 2018年三季度末至四季度,市场缺货导致下游制造商恐慌性囤货,库存水位高达6个月,同时MLCC价格也处于历史高位。

- 2018年10月,中美贸易争端导致制造商销售预期下调,两个因素叠加,终端提货需求急剧下降。

- 2018年四季度至2019年二季度,是库存消化时期。提货需求严重不足,导致价格大幅下跌;

- 2019年年中,市场已基本消化掉之前的库存;

- 2019年下半年开始逐渐恢复供需平衡,价格基本恢复至2017年三季度水平。

从MLCC的发展历程及历史涨价记录来看,涨跌幅30%以内属于正常现象,因为其他IC和元器件均有类似的价格波动期。2017年开始的这次MLCC“大地震”,业界均认为“数十年难得一遇”。《国际电子商情》预计,此次大调整一旦完成,新的体系与格局必将建立,短期内可能会有“余震”,但“大地震”的可能性很小。

展望未来,MLCC总体市场前景乐观,增速平稳,年容值量平均增幅在12-15%。《国际电子商情》预计,2020年单部5G手机对MLCC的需求量将比4G手机增加20%-30%;预计2020年车载MLCC需求增长将超过30%;2020年工业应用MLCC增长将超过25%。此次产业结构调整一旦完成,竞争格局也将长期维持,日系企业专攻中高端市场且占据绝对市场地位,全球产业竞争将聚焦于中低端市场,台系和陆系企业的技术和工艺进步,将受益相互的竞赛而提升。

随着2020年-2025年5G的商用和爆发,智能手机“功能升级、高频、多频段”等需求将刺激MLCC需求朝着“高频、高压、高容值”等技术方向迈进。台系和陆系企业若想获得更高利润空间,必须在站稳中低端市场的基础上,从材料、工艺和技术上面突破及多元化布局,方有机会在工控、汽车和医疗等高端领域分得杯羹。