大模型的风已经吹了超过半年,由GPT-4引发的军备赛不仅没有熄火,反而愈演愈烈。很多人关注智能涌现,也有人关注算力,而实际上,由AI带动的还有光通信产业。

你相信光吗?事实上,除了电,光也是引领科技潮流向前的重要力量,正如走入千家的光纤、光猫一般,光通信能力不足,AI也难发挥其力大砖飞的功效。

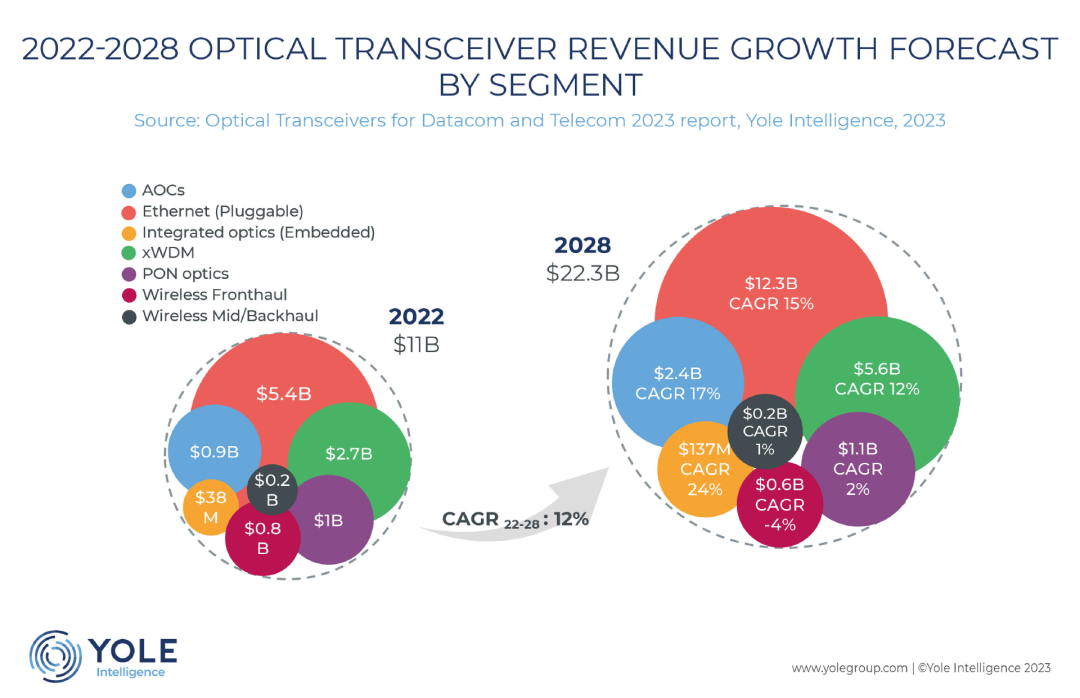

Yole最新数据显示,全球光模块市场将在2022年~2028年间以12%的年复合增长率增长,届时光模块市场将翻一番,从2022年的110亿美元增长至2028年的223亿美元。这些增长主要由大型云服务厂商对于光纤网络容量CSP和800G高速率模块需求而推动。[1]

无论是券商,还是产业,都曾不止一次传出消息表示,光模块与GPU是强绑定关系,从英伟达明年GPU产能与封装能力来看,明年英伟达GPU供应可达400万颗,而这将撑起1000万只800G光模块的市场。

作者丨付斌

出品丨电子工程世界

“光”引领数据中心未来

首先,要强调的是,我们口中时常提起的光模块(Optical Module)通常指代的是光收发一体模块光收发一体模块(Optical Transceiver)。

光模块是一个比较泛的词,具体包括光接收模块(Transmitter)、光发送模块(Receiver)、光收发一体模块(Transceiver)和光转发模块(Transponder)等,我们现在说的光模块是负责光电转换的那个光收发一体模块,下文也统称光模块。[2]

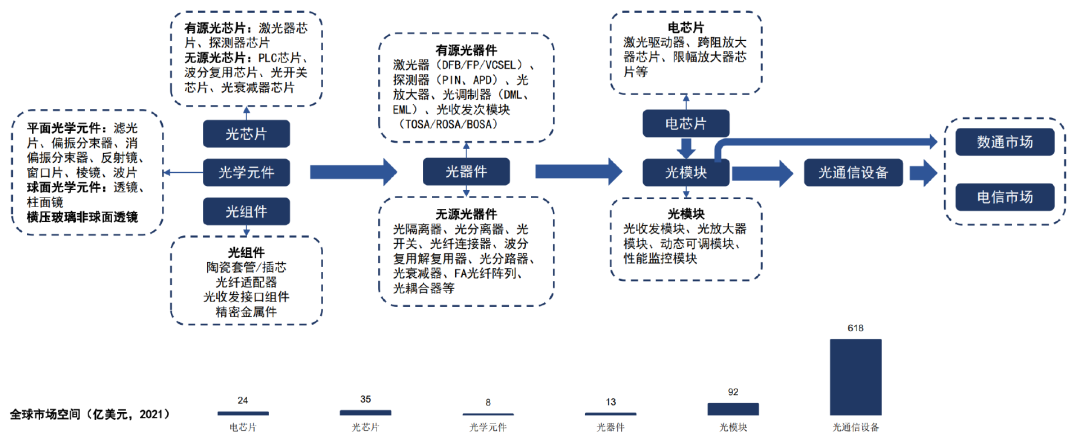

从产业链中来看,光模块的上游是光芯片(成本占比30%~60%)、电芯片(成本占比18%)、PCB(成本占比5%)、结构件等,将光芯片加工封装为光发射组件(TOSA)及光接收组件 (ROSA),再将光收发组件、电芯片、结构件等进一步加工成光模块。简单来说,就是光芯片,到光器件,再到光模块的关系。

光通信产业链及市场规模,图源丨国信证券[3]

光模块处于光通信产业链的中游,主要完成光电转换和电光转换,在发送端将光通信设备的电信号转换成光信号,通过光纤传输后,在接收端把光信号转换成电信号,由设备进行信息处理。光放大器主要应用于光通信设备中,直接对光信号进行光功率放大,从而实现光信号的长距离传输。[4]

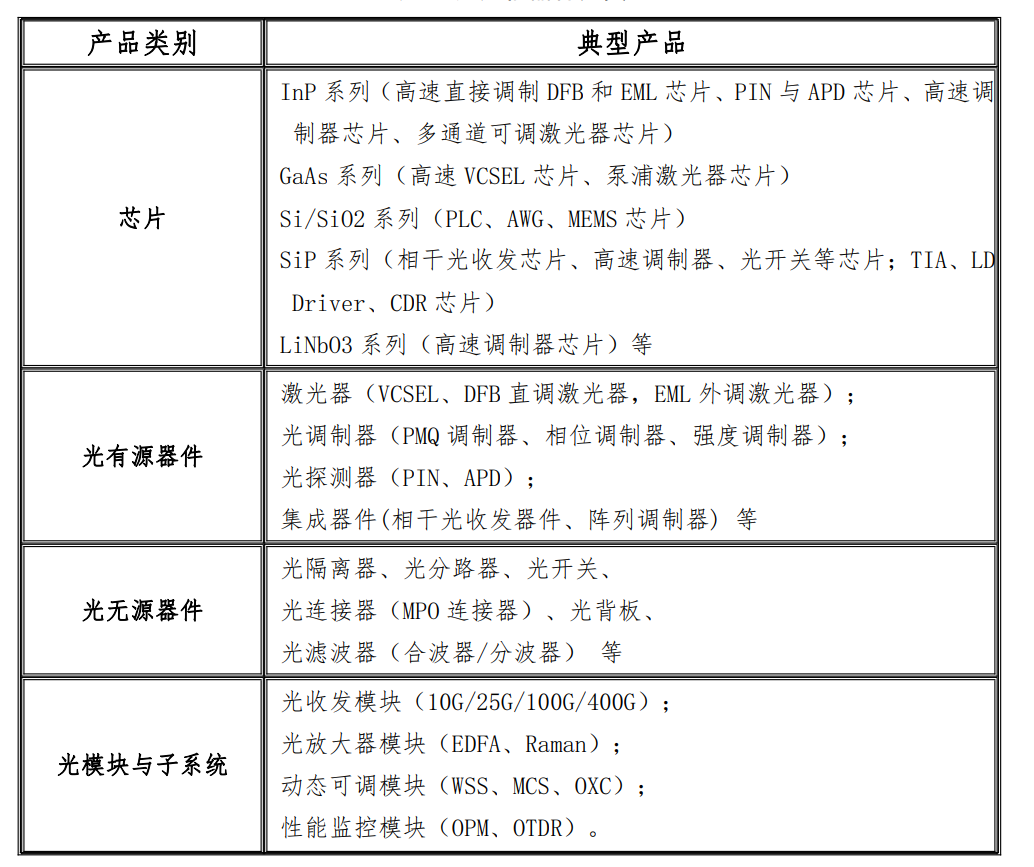

光通信器件分类,图源丨中国电子元件行业协会[5]

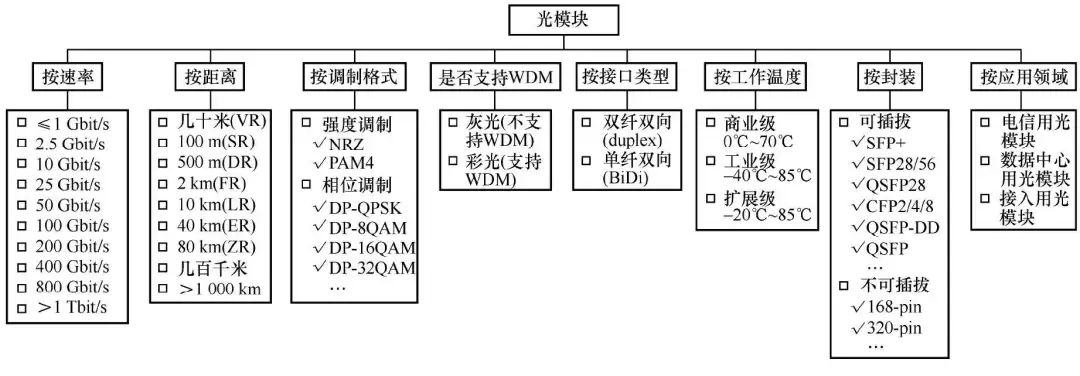

光模块有多种分类方式:

按传输速率可分为≤1 Gbit/s/2.5 Gbit/s/10 Gbit/s/25 Gbit/s/50 Gbit/s/100 Gbit/s/200 Gbit/s/400 Gbit/s/800 Gbit/s等; 按传输距离可分为几十米/100 m/500 m/2 km/10 km/40 km/80 km/几百千米/≥1 000 km等,按调制格式可分为强度调制(NRZ/PAM4)、相位调制(DP-QPSK/DP-n QAM); 按是否支持波分复用(wave-division multiplexing,WDM)可分为灰光、彩光,按光接口类型可分为双纤双向(duplex)、单纤双向(Bi Di); 按工作温度可分为商业级(0℃~+70℃)、工业级(–40℃~+85℃)和扩展级(–20℃~+85℃); 按封装类型可分为可插拔式(SFP+/SFP28/SFP56/QSFP28/CFP2/QSFP-DD/OSFP等)和不可插拔式(168-pin/320-pin等)。[6]

光模块典型功能框图及基本分类方式,图源丨《电信科学》[6]

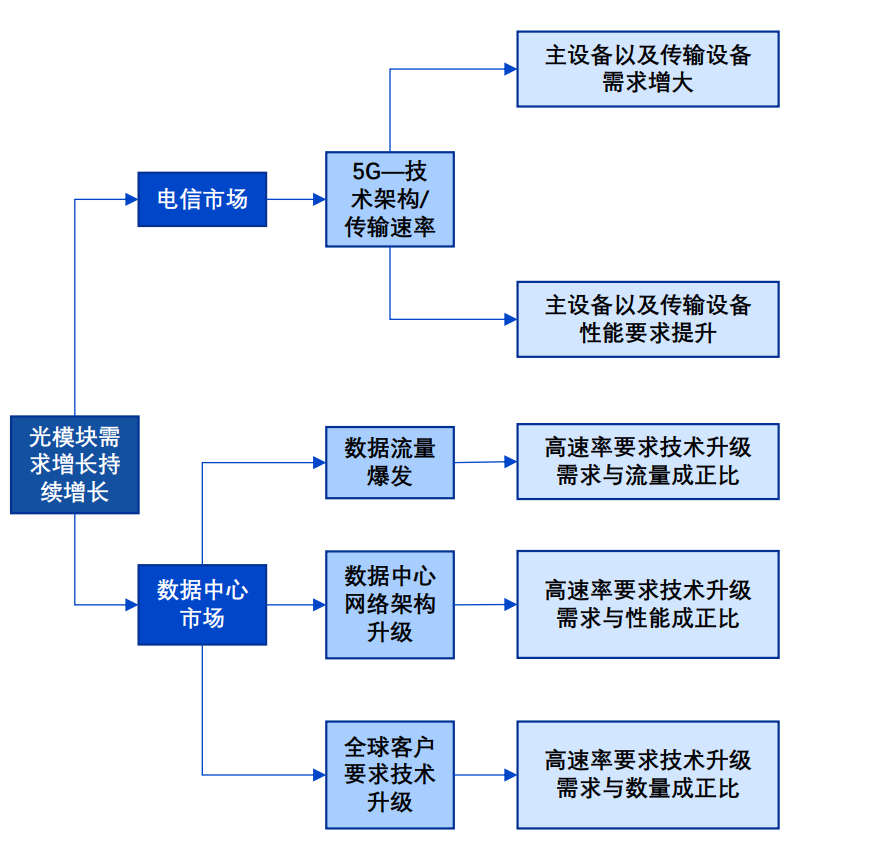

目前,光模块主要包括电信传输、数据中心两大核心应用场景。

电信市场方面,主要应用于基站/PON/WDM/OTN/交换机/路由器等设备。

5G对设备的构架及数量和传输速率均有明显要求。前传光模块集中在25G和50G高速光模块,市场需求量相比于中传/回传更大,未来四年预计有48Mu市场需求量;中传光模块数据量更大,要集中在50G和100G高速光模块,并不断要求向100G及以上升级,未来四年总市场需求量约16Mu;回传光模块有着最高的信号速率要求,集中于100G,200G及400G,需200G及以上升级,未来四年市场需求约7Mu。

LightCounting数据显示,全球电信侧光模块市场预计到2025年可达33.54亿美元,2023年~2025年增速分别3.4%、11.8%、9.2%。

数据中心方面,主要应用于服务器/架顶交换机/核心交换机等设备。

目前,传统三层网络结构式服务器架构向叶脊架构数据中心进化,当前新建成的超大型数据中心以叶脊架构为主,大大增加了数据中心内部交换连接点的数量,各环节各端口使用40G~400G速率的光模块。[7]

LightCounting数据显示,全球数据中心光模块市场至2025年或将增长至73.33亿美元,年均复合增长率为14%。

两大应用场景光模块需求逻辑,图源丨亿渡数据[8]

光是说说,似乎感觉不到光模块的重要性,但实际上光模块在数据中心中用量极大。

目前,国内将近90%数据中心采用传统三层架构,部分新建大型数据中心采用混合结构,实际组网方式较为复杂,兼具多种架构的特点,光模块的用量也介于传统架构和新型架构之间,也就是说1000台机柜数据中心中,要使用8000个40G光模块,800~4000个100G光模块。

1000台机柜数据中心中,不同架构数据中心光模块使用数量,参考资料丨易飞扬通信[9]

不同的场景下,光模块的市场表现有所不同。

Yole统计显示,2022年~2028年,全球有源光纤(AOC,Active Optical Fiber)市场将从9亿美元增至24亿美元,年复合增长率达17%;可插拔式以太网(Ethernet Pluggable)将从54亿美元增至123亿美元,年复合增长率达15%;嵌入式集成光学器件(Integrated optics Embedded)将从0.38亿增至1.37亿美元,年复合增长率达24%;xWDM将从27亿美元增至56亿美元,年复合增长率达12%;无源光网络(PON optics,Passive Optical Networking optics)将从10亿美元增至11亿美元,年复合增长率达2%;无线前传(Wireless Fronthaul)将从8亿美元降至6亿美元;无线中传/后传(Wireless Mid/Backhaul)则保持2亿美元。

2022年~2028年光收发器全球市场预测,图源丨Yole

光模块整体遵循着小型化、低损耗、热插拔、高速率、远距离和智能化方向发展,除此之外观望未来,光模块的未来发展趋势会遵循以下几点:

光模块速率会越来越高,高速光模块商业化部署将会成为未来重点,包括800G光模块、1.6T光模块、吞吐量交换专用集成电路等; AI/ML光模块应用会越来越广,而这其中光模块的运维、新型DC应用、生成式AI、空间计算、自动驾驶等问题; 光模块功耗会越来越低,功耗效率控制、DSP技术、SerDes技术、光学引擎等将不断迎来新技术; 光模块成本会越来越低,届时将拥有更低的每比特成本,涉及大容量技术、机架内技术、线性驱动光学、SiPh PIC等。

中国厂商强者愈强

在光模块领域, 欧美日起步早、积累多,是市场的主导者。这些国家的研究机构和先进企业通过不断积累核心技术和生产工艺,逐步实现产业闭环,拥有极高的技术壁垒。

国内虽然起步较晚,但发展速度极快。

LightCounting数据显示,2010年仅武汉电信器件有限公司(WTD,后与光迅科技合并)一家上榜全球光模块TOP10;2016年和2018年变为海信宽带、光迅科技两家;2022年全球TOP10有7家是中国企业,分别是旭创科技(与Coherent并列第1)、海思(第4)、光迅科技(第5)、海信宽带(第6)、新易盛(第7)、华工正源(第8)、索尔思光电(第10),其余则是Coherent(也就是II-VI)、思科(Cisco)和英特尔(Intel)。

本站所有转载文章系出于传递更多信息之目的,且明确注明来源,不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。