7月8日,闻泰科技发布公告称,发行股份及支付现金购买资产并募集配套资金事项已获得中国证监会的核准批复。在本次交易在获得证监会核准批复后,公司及时落实标的资产过户相关工作。

公告披露,根据本次交易方案及重组协议,本次交易涉及标的资产过户的标的企业包括北京广汇、宁波益穆盛、合肥广韬、宁波广宜。截至本公告披露日,涉及标的资产过户手续已办理完毕,交易对方已根据重组协议约定履行了标的资产的交付义务。

闻泰科技表示,公司尚需向交易对方发行股份及支付现金以支付交易对价,并就新增股份向中登公司和上交所申请办理股份登记和上市手续。

在此之前,证监会核准闻泰科技向合肥芯屏产业投资基金(有限合伙)发行53,869,230股股份、向袁永刚发行7,547,918 股股份、向宁波梅山保税港区中益芯盛投资中心(有限合伙)发行3,828,634股股份、向宁波梅山保税港区益昭盛投资合伙企业(有限合伙)发行1,797,463股股份、向北京建广资产管理有限公司发行854,447股股份、向北京中益基金管理有限公司发行370,303股股份购买相关资产。同时,公司非公开发行股份募集配套资金不超过58亿元。

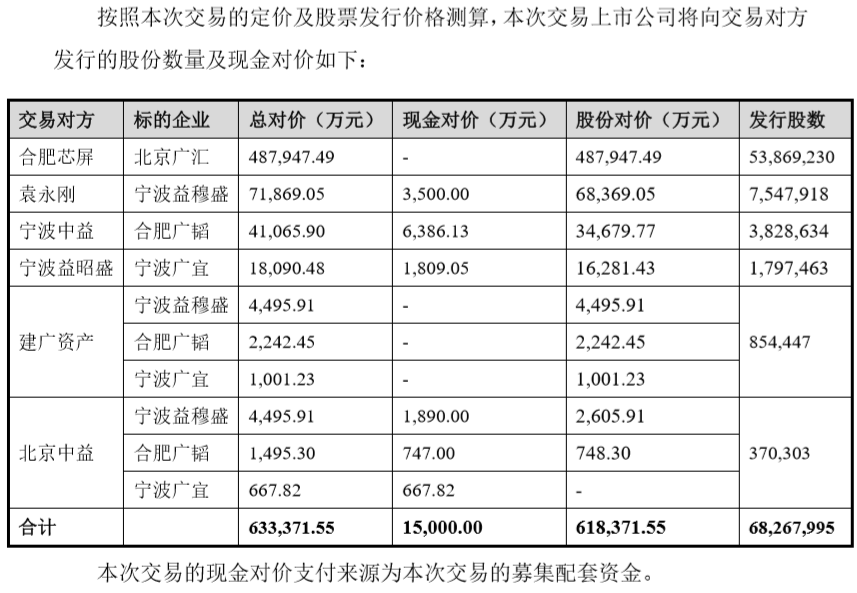

至于本次交易的标的资产作价,公告显示,闻泰科技拟向全体交易对方以发行股份及支付现金的方式购买其持有的标的资产,交易对价为633,371.55万元。上市公司拟以现金方式支付交易对价15,000.00万元。闻泰科技拟以发行股份的方式支付交易对价618,371.55万元,总计发行股份数为68,267,995股,发行价格为90.58元/股,不低于定价基准日前120个交易日股票交易均价的90%。

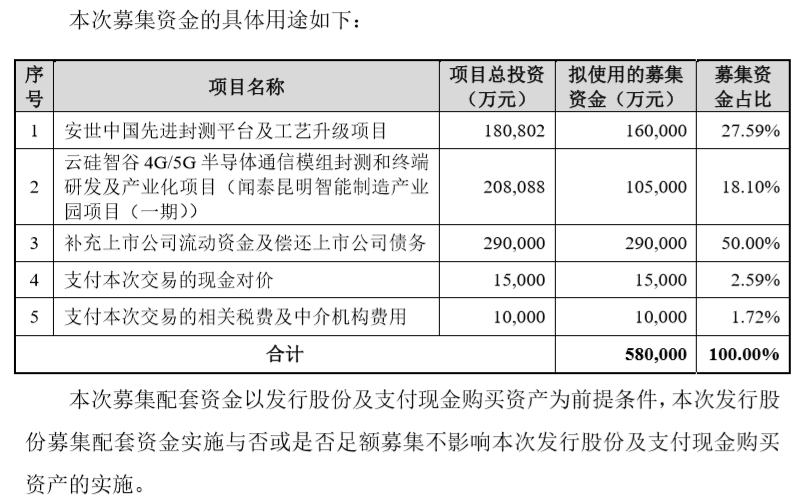

据披露,闻泰科技本次募集配套资金总额不超过580,000万元,募集配套资金金额不超过本次交易中以发行股份方式购买资产的交易价格的100%。募集资金将用于安世中国先进封测平台及工艺升级项目、云硅智谷4G/5G半导体通信模组封测和终端研发及产业化项目(闻泰昆明智能制造产业园项目(一期))、补充上市公司流动资金及偿还上市公司债务、支付本次交易的现金对价、以及付本次交易的相关税费及中介机构费用。

公开资料显示,闻泰科技是全球主流电子品牌客户提供智能硬件的研发设计和智能制造服务,是全球手机出货量最大的ODM龙头公司,2019年手机ODM出货量约占中国手机 ODM 厂商总出货量的1/3。

而安世集团是世界一流的半导体标准器件IDM厂商,专注于分立器件、逻辑器件和MOSFET器件市场,其客户包括中游制造商和 下游电子品牌客户,如博世、华为、苹果、三星、华硕、戴尔、惠普等知名公司。

2019年,闻泰科技完成对于安世集团控制权的收购,顺利进入半导体行业。

闻泰科技表示,此次交易系公司收购安世集团上层持股结构中的相关少数股东权益。交易前后上市公司的主营业务范围不会发生变化,本次交易有利于上市公司与安世集团深化整合,进一步发挥双方在业务、技术和产品上的协同发展,实现上市公司长期可持续发展。

责任编辑:Elaine