【导读】近年来全球宏观环境阴霾重重,恶性通胀压抑着欧美整体消费水平,外贸出口订单随之下滑,国内消费需求恢复速度也较为缓慢。虽然存储价格已经经历大幅下跌,但存储现货市场仍处于倒挂阶段,在实际需求回暖前,厂商拉货动力有限,主要还是以按需备货、提高流速为主。

一季度存储现货行情仍未摆脱下跌趋势,淡季市场需求实为有限,不过SSD跌幅较去年四季度有明显收敛,相较而言本季度DRAM产品价格跌幅更为突出。不过,从近两周的存储行情来看,上游DDR颗粒降幅收敛,SSD和内存条价格调整也以大容量产品居多,进入3月后存储行情或将趋于小幅调整。

本周上游资源部分下调,1Tb/512Gb NAND Flash Wafer分别下调至3.60/1.76美元,DDR颗粒部分调整,DDR4 16Gb eTT/8Gb 3200/8Gb eTT分别下调至2.83/2.02/1.41美元。

Flash Wafer最新报价

DDR颗粒最新报价

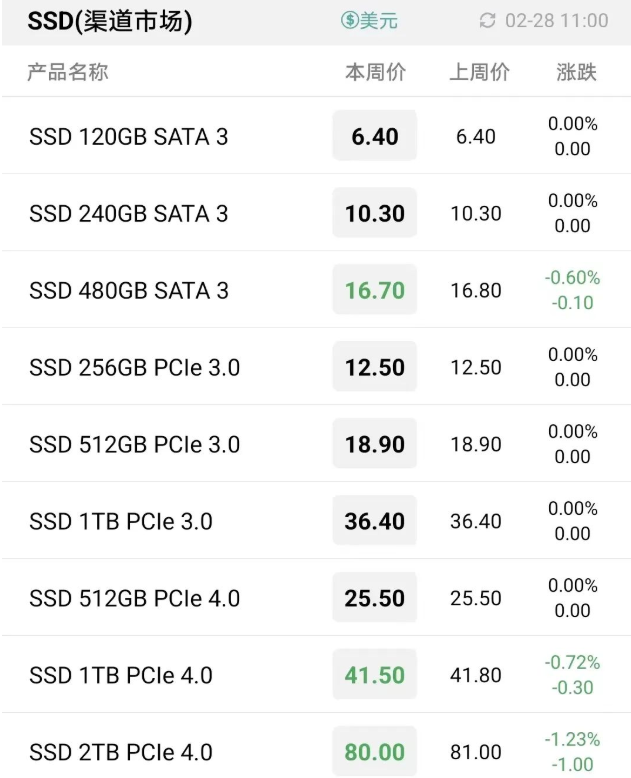

本周渠道市场需求反应一般,维持淡季较低流速的状态,内需有限抢海外订单。渠道整体价格小幅调整,原厂和品牌杀价阶段性缓和,价格变动以大容量SSD和内存条调整为主。

渠道市场SSD最新报价

渠道市场内存条最新报价

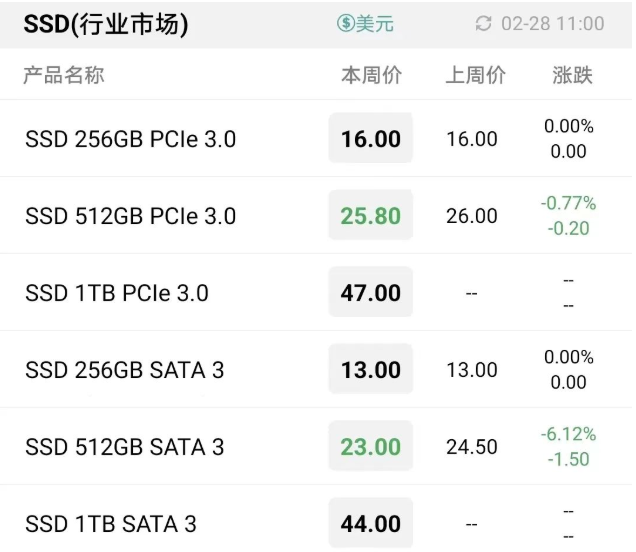

行业市场淡季需求有限,本周市场维持按需流动,512GB SATA SSD需求低迷价格降幅较为明显,另外SATA旧型号主控近期杀价现象较为严重。不过由于成本下降,OEM对大容量SSD需求快速增长,为了更好地反映存储行情的变化,本周起CFM闪存市场将行业SSD报价体系调整为SATA SSD 256GB/512GB/1TB以及PCIe SSD 256GB/512GB/1TB。

行业市场SSD最新报价

行业市场内存条最新报价

卡和U盘方面,市场需求依然较淡,价格未见明显变化。

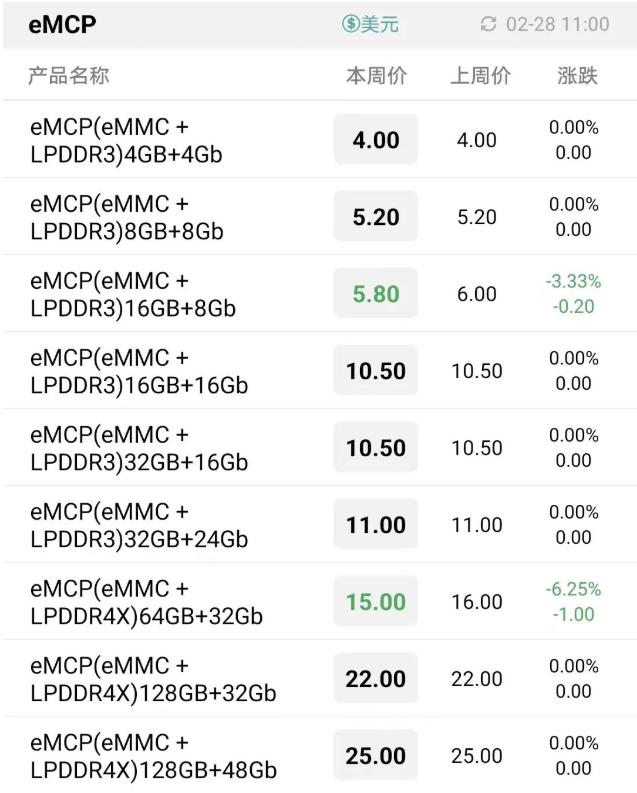

本周嵌入式行情延续调整,成本下降后Mobile扩容需求凸显。目前最为明显的是旗舰机型容量上升,1TB需求紧张,部分旗舰机型存在短暂的阶段性缺口。国内机型扩容较为积极,海外由于出口关税影响成本较高,面向海外市场的中低端机型扩容动作较慢。

eMMC最新报价

eMCP最新报价

LPDDR最新报价

UFS最新报价

uMCP最新报价

来源:闪存市场,Cynthia

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: