近日,三星将取代Intel,荣登半导体榜首和联发科跌出全球半导体前十的新闻先后刷爆了媒体的版面。分析师们认为,Intel被取代是三星存储战略的胜利,而联发科被拉下马则是产品和市场的共同结果。无论怎么分析,排名的变化反映的都是市场和公司策略的变化。

这吸引了小编对过去十年来半导体公司排名和市场变化关注的兴趣。

2006年的半导体产业现状

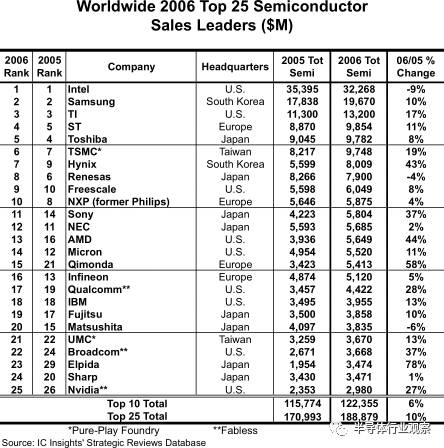

根据SIA的数据显示,2006年,全球半导体产业的营收为2477亿美元。参考下图的IC insights 2006全球营收Top 25排行榜,前十名厂商所占整个半导体产业的营收为49.3%,几乎接近一半。

在排名前二十的厂商里,美国厂商有七家,日本厂商有六家,南韩厂商有两家,欧洲厂商有四家,中国台湾厂商有一家。其中排名前两位的是Intel和三星。其他的也基本上都是一些耳熟能详的厂商,当中以排名15的Qimonda(奇梦达)的增长最为迅猛,在刚独立出来的第一年,他们的营收同比增长了58%。

奇梦达本来是英飞凌的一个事业部,专注于存储产品。2006年从英飞凌独立出来成为一个独立的半导体公司,专注于DRAM芯片业务。在业绩最好的时候,他们曾经位居全球第二大DRAM供应商的位置。

值得一提的是,当年英飞凌公司的营收也排在全球第16的位置,也就是说如果没有拆分的话,英飞凌当年完全可以位居全球第四大半导体厂商的位置。

同比增长第二高的公司是AMD公司,增长率高达44%。

当时是PC横行的时代,且AMD当年除了有一系列不错的产品外(2006年有去电脑城配电脑的DIYer应该会记得那年被AMD闪龙和速龙统治的恐惧),再加上他们在那年还收购了ATI,带来了3D图形、视频和多媒体产品芯片组等产品线,这样的增长是情理之中。即使不把ATI收购算进来,AMD当年的营收较2005年增长了30%。 不过这也是迄今为止AMD最大的荣光了。

增长率紧跟AMD后面的是Hynix,和奇梦达一样,这家南韩厂商也是专注于DRAM的。在2006年,他们的营收也增长了43%。

前二十名的厂商里,Intel当年的同比跌幅是最大的,跟AMD对比起,这是一个此消彼长的关系。

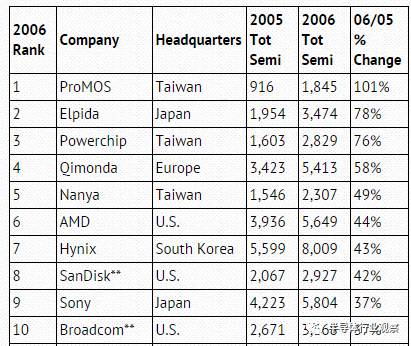

从2006年的整个半导体产业来看,受益最大的产品线就是DRAM。从IC Insights的数据可以看到,当年增长率最高的十个半导体公司中,有一半是从事DRAM的。

iSuppli的数据也显示,2006年DRAM产业的营收为339亿美元,较之2005年增长了36%,是当年半导体产业的最重要支柱。

TOP20公司2006年的业务组成

从公司业务来看,比较同一个公司在不同时段的业务变化,也可以了解到这个时段市场的走势。像TSMC、Hynix、Qimonda、Micron、Qualcomm这些公司就不需要比较,毕竟那么多年来他们的主营业务都没改变。

Intel当时的主要营收是微处理器,另外的营收则来自于主板、芯片组和其他业务。而当年Intel唯一亏损的业务来源于闪存部门,其Flash Memory业务则带来了5.55亿美元的亏损;

三星方面,半导体业务的营收同样是主要来源于memory,另外system LSI和硬盘驱动也给他们带来了一些业务支撑。

而排名第三的TI在2006年总体营收增长了17%。其中模拟业务占总体营收的40%,DSP业务也占了40%。当中3G设备的爆发性增长让他们这部分业务增长了50%,另外还有DLP、RISC微处理器和MCU带来贡献。如果按业务范围划分,TI 2006年的营收来自通信、计算、消费电子、工业和汽车,其占领的份额分别为50%、25%、10%、10%和5%。

在ST方面,营收主要来源于应用特别产品部门(ASG),其次是来自包括电源、模拟产品在内的MPA部门,另外存储产品部门也带来不少的营收。如果以业务划分:通信、计算机、消费电子、汽车、工业和其他占领的份额分别为38%、17%、16%、15%、14%。

Toshiba方面,半导体方面的营收主要来自三大主营业务,存储、分析器件和System LSI。当中的主要驱动力来自于NAND Flash业务;

摩托罗拉原半导体事业部Freescale在当年营收主要来自于四个部门:无线、网络、汽车、消费和工业,所占的份额分别为34%、23%、30%和13%。

独立于飞利浦半导体的NXP在2006营收也同比增长了4%,按照业务部分划分,移动和个人、家庭、汽车和ID、多市场半导体,IC制造、其他所占的份额分别为34%、21%、15%、26%、3%、1%。

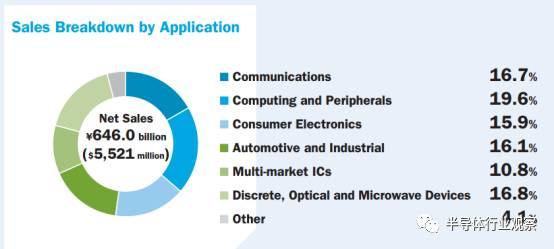

至于NEC,在2006年,营收40%来自用户SoC平台,25%来自于MCU平台,剩下的35%则来自于包括显示器驱动、模拟IC、分立器件和混合物半导体设备在内的器件部门。按应用划分,基本上每个业务部门的数据都那么均匀。

NEC营收(按应用划分)

德国的英飞凌当年主要营收来自于汽车和工业、通信解决方案市场,前者占总营收的65%,后者的份额为32%,提供了包括MCU、传感器、功率器件和ASIC在内的产品线。

蓝色巨人IBM当年有一个系统技术部门,提供半导体相关的解决方案。而富士通和松下由于业务较为复杂,所以我没有继续分析。

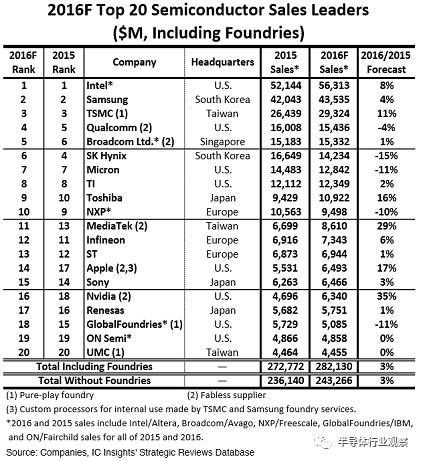

2016年半导体产业现状及变化

到了2016年,全球半导体发生了一些变化。在前二十的厂商中,美国厂商有了八家,日本厂商只剩下三个独苗,当中的瑞萨电子还是曾经双双排名前二十的NEC和瑞萨科技合并的新公司,至于富士通与松下,已经跌出了榜单。另外还要提一下排在当年排在23名的日本厂商尔必达已经被美光收购,这也是日本半导体这些年发展的缩影。

台湾厂商除了台积电外,则多了MTK和UMC;南韩这两个厂商依然没变,就连排名也没怎么变化。

从榜单上看。Intel和三星依然把持第一的位置,TSMC则跃升到第三的位置,而Qualcomm从当年的17飙升到了第四。被Avago蛇吞象并购而成的新博通则排到了第五。需要说明一下,就算在没有被Avago并购成新博通,Broadcomm在2014年也是全球第九大半导体供应商,而Avago也是当年的地17。

当年排在25的Nvidia则跃居16;攀升最快的是安森美半导体,从2006年的世界排名43跃升到2016年的18,这与他们收购了Fairchild不无关系;NXP在并购Freescale之后,也爬到了第十的位置。另外还多了个从AMD剥离出来的Fab玩家GlobalFoundries;IBM则因为业务调整,将大部分半导体业务卖光。另外Qimonda竟然破产了。

从这个榜单我们可以看出,MTK的入围完全得益于手机发展红利。但正如文章开头所说,在竞争对手发力,市场没有像以往那样高速增长了,MTK就开始有了明显下滑。

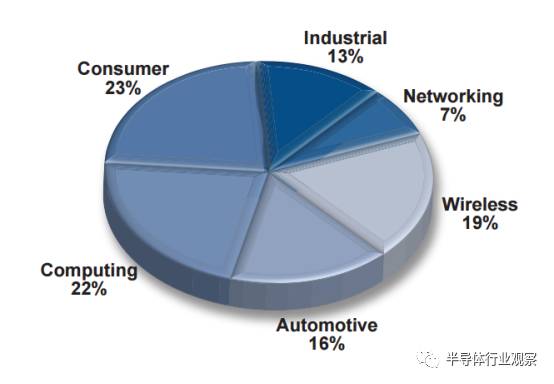

另外分析一下跃升最快的Onsemi。在2006年,他们的营收主要来自消费电子、计算、汽车电子、工业、网络和无线几大部门。

Onsemi 2006年的营收份额

而到了2016年,公司的业务分为汽车、计算、消费。通信和工业等部门,当中以汽车部门的营收占比最高,之后就来到了工业、然后是消费,最后是计算。从产品线来看,2016年,他们的电源解决方案业务是营收最高的,然后是模拟解决方案,最后是图像传感器解决方案业务。

Nvidia则抓住了近年来人工智能的热潮,走上了现在的位置。

至于苹果,则是一个凭借自己开拓新产业革命,带动自己的半导体芯片业务增长,这个没有普遍的参考性。

十年变化带来的启示

从这十年的变化的排名看来,作为一个半导体企业,首先一定要时刻把握住着终端的需求,才能快速增长,MTK就是一个明显的例子。当然,前提是要坚持对技术的积累。高通这些年来的成功表明,只有持之以恒地,更多地投入到研发中去,才会有可能成功。

其次,还需要根据自己产品线特点,做业务调整。拥有近百年历史的TI就是个中典范。

我们看到2006年,他们当时通信和消费电子的业务份额超过了75%,而工业和汽车之占了区区的25%。而翻看2016年的TI财报,曾经占比高达50%的通信份额已经降到了13%,工业也上升到33%,汽车也上升到18%。这个营收转型主要是他们基于其产品做出调整的结果。

记得当年TI的OMAP处理器在手机上面叱咤风云,但在往3G和4G转型的过程中,由于缺乏必须的基带技术,所以TI果断的终止了omap在手机上的应用,并将其针对汽车电子改版,推出了新的Jacinto系列。这种果断才能让其顺利转型。可以说现在Qualcomm面向汽车市场推出骁龙820的改版820A,就是学习德州仪器的。

第三,要对产业有精准的判断,台积电的张忠谋就是佼佼者。

随着工艺的演进,Fab投资成本越来越高这种现象之后,对于市场竞争越来越大的IDM来说,面对的挑战是显而易见的。张忠谋看出了背后的需求,成立了台积电,开拓了Fab和Fabless这种新模式。台积电凭借不与客户竞争与拥有先进制程优势建立的壁垒,不但成就了自己,还成就了产业的辉煌。但是这种彻底变革产业的模式,是可遇而不可求的。

但是类似摩托罗拉和飞利浦剥离半导体业务、瑞萨和NEC整并、Qualcomm收购NXP、NXP收购Freescale、Nvidia主攻人工智能、Intel大举进攻5G和人工智能都是对产业判断的一种表现。

破产的尔必达和Qimonda则是成功的反例。

在一开始我们提到,由于DRAM的景气,这两家公司在2006年都在DRAM上迟到了甜头。他们就在上面大力投产,造成市场供需失衡,然后汇率的变化,价格的暴跌,造成了不可挽回的损失。当然,当中技术的没能及时跟进,也是造成恶果的原因之一。

另外,一些没上榜的,但是也是半导体企业的动荡,也给我们带来了一些新的其实。例如最近被苹果抛弃的Imagination和Dialog。这教会我们,半导体公司不应该把鸡蛋放在同一个篮子里面。要开拓更多的客户,更多的产品线,居安思危。

可以说,从2007年苹果发布第一代iPhone开始开启的智能手机时代,成就了现在的半导体格局,成就了高通。在智能手机逐渐走弱的2017,无人驾驶汽车、物联网等充当了半导体下一波增长的动力,他们能够帮助这些半导体成长到一个新的高度,或者推动半导体产业有芯的变革呢?又会将带来怎么样的变化呢?相信这是整个产业链都在关注的问题。(文/李寿鹏)

今天是《半导体行业观察》为您分享的第1275期内容,欢迎关注。

关注微信公众号 半导体行业观察,后台回复关键词获取更多内容

回复 A股 ,看《A股知名芯片公司盘点,你更看好哪家?》

回复 CPU ,看《CPU制造全过程,一堆沙子的艺术之旅》

回复 挣钱 ,看《最会挣苹果钱的中国半导体公司》

回复 IGBT ,看《中国IGBT真的逆袭了吗?》

回复 禁运 ,看《对中国禁运的那些先进设备和技术》

回复 打破垄断 ,看《中国半导体在三个领域打破了国外垄断 》

回复 产业链 ,看《半导体产业链最全梳理,建议收藏》

回复 泪流满面 ,看《二十个让IC工程师泪流满面的瞬间》

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于征稿】:欢迎半导体精英投稿(包括翻译、整理),一经录用将署名刊登,红包重谢!签约成为专栏专家更有千元稿费!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号 MooreRen001或发邮件到 jyzhang@moore.ren

【关于征稿】:欢迎半导体精英投稿(包括翻译、整理),一经录用将署名刊登,红包重谢!签约成为专栏专家更有千元稿费!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号 MooreRen001或发邮件到 jyzhang@moore.ren

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服