摘要: 数智化或者智能网联给国内芯片行业带来了新的机会,同时一些市场也开始回暖,从而推动了芯片设计业净利润十强在上半年实现了营收和净利润增长。但是规模做大和生态做强仍然是急迫的任务,而且更严格的上市规则和不易的兼并收购,促使芯片设计业要加速从cooperation转型到eco-operation。

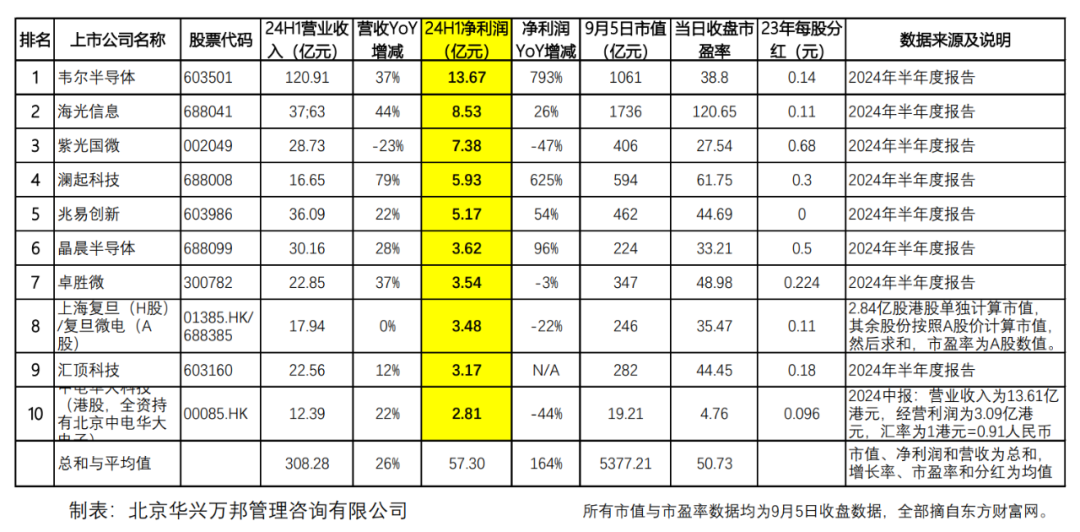

随着在香港上市的中电华大科技(00085.HK)在8月30日公布其2024年中期报告,以上市公司当期净利润数据来排名的2024年上半年中国最赚钱十家芯片设计公司(fabless semiconductor company)名单出炉(见表一)。在今年上半年,韦尔半导体(603501)以121亿元的营收和13.67亿元的净利润重回本排行榜榜首;全资持有国内最早独立芯片设计企业之一北京中电华大电子设计有限公司的中电华大科技以2.81亿元(3.09亿港元)净利润名列第十名,意味着在目前市况下要想进入国内前十家最赚钱芯片设计公司,半年的净利润要接近4000万美元。

2024年上半年,进入十强榜单的国内芯片设计企业的净利润有6家实现了增长、大幅增长和亏转盈;通过阅读这些企业的半年度报告,就可以很清晰地看到我国集成电路市场的 四个重要趋势:首先, 创新——特别是与智能化相关的高起点、差异化和生态化的科技创新仍然是获得超额利润和投资者关注的重点和热点; 其次 , 一些应用市场开始加速恢复,主要企业的去库存任务也已经较好地完成,新的产品成为了盈利的重要动力; 第三, 规模与生态对于芯片企业越来越重要,但是通过并购来快速做大规模目前还有一些挑战; 第四, 从cooperation到eco-operation,芯片设计企业的商业模式创新迫在眉睫,而且通过与资本结合,可以快速形成新的发展模式。 以下我们将对这四个趋势进行分析:

创新——特别是与智能化相关的高起点、差异化和生态化的科技创新正在带来更高的毛利和新的市场空间。谈到国内最赚钱的无晶圆厂半导体公司,华为的海思半导体应该当仁不让名列榜首,这是因为海思在多个领域拥有了最全面的技术、人才、生态和市场等创新资源,可以多线出击并得到华为生态的全力支持。

例如,在美国等西方国家不断加码其对我国半导体和高性能计算的出口管制,英伟达(Nvidia)等公司也不断随之降低对华出口计算芯片性能之时,由海思开发的昇腾910B芯片支撑了我国人工智能等新兴应用的开发和实施。曾经卖到断货的910B芯片也为华为和海思带来了巨大的收益,但是因为海思不是上市公司,所以外界也无法得知其盈利数据而无法进行排名。

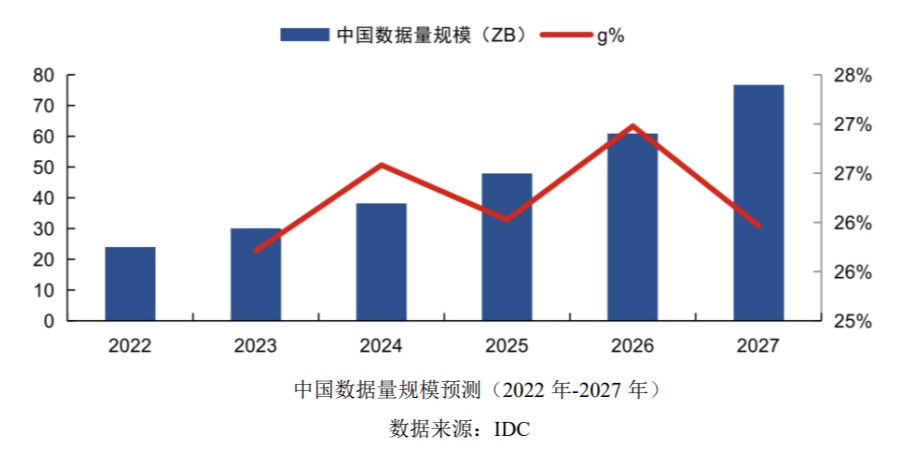

图一、我国数据量规模从 2023 年的 30.0ZB 将增长到 2027 年的 76.6ZB ,期间 CAGR 达到 26.4% (摘自海光信息 2024 年半年度报告)

当然,进入净利润十强的国内芯片设计企业都是高度重视并积极投入研究开发的创新型企业,创新是他们确保今天行业和市场地位最重要支撑。以十强中市值和市盈率最高的海光信息(688041)为例,该公司开发和销售兼容英特尔x86架构的CPU,以及兼容英伟达CUDA生态的、基于GPGPU的协处理器,用于桌面计算、服务器和数据中心,所以其8月30日收盘市值和市盈率分别为1845亿元和128倍,显著高于其他净利润十强企业。该公司在2024年半年度报告中指出:公司研发人员数量从上年期1382人增加到本期内1855人,研发人员占该公司总员工的比例再次提高到91.07%,本期内研发人员的平均薪酬为42.37万元。

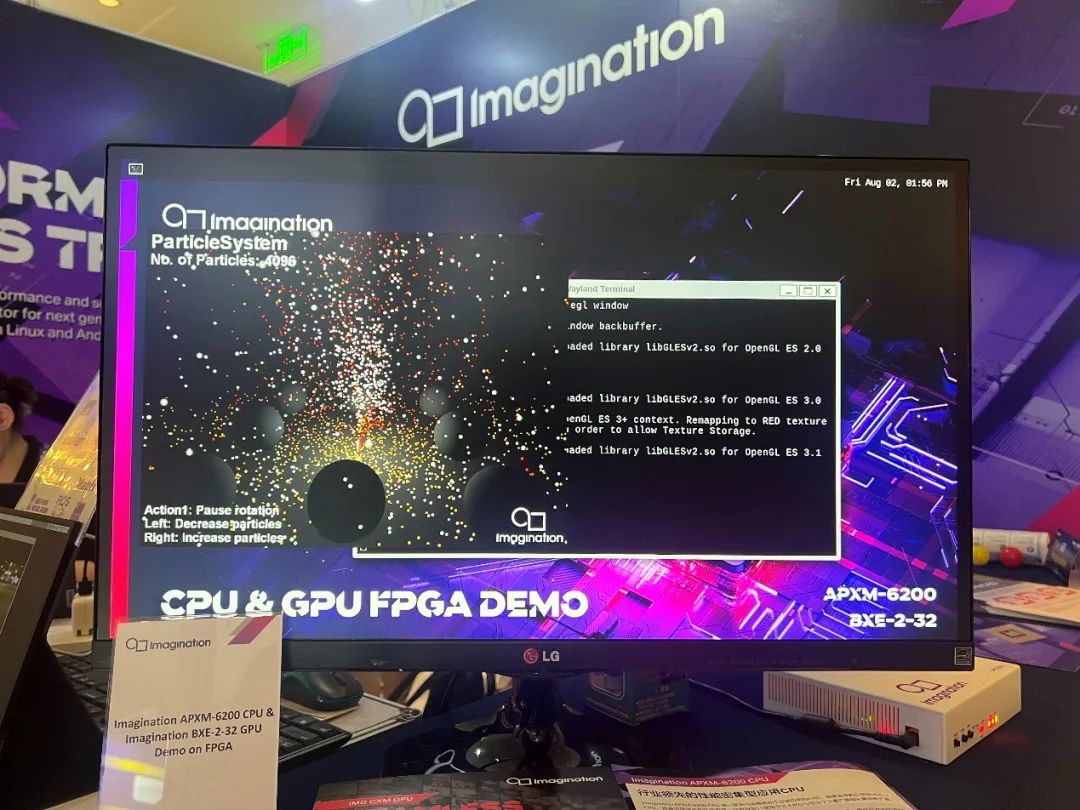

图二、随着数据量规模的大幅度提升和大模型等新技术不断涌现, GPU 已被证实是一种行之有效的数据处理加速器。在日前于杭州举办的“ 2024 RISC-V 中国峰会”上,全球领先的 IP 提供商 Imagination 展示了非常符合中国国情的 RISC-V + GPU 整合优化 IP 解决方案,吸引了与会者的广泛关注(图片来源:“ Imagination Tech ”微信公众号)

又如,今年上半年净利润排名第十的中电华大科技(00085.HK)是央企中国电子信息产业集团的孙公司,其全资子公司北京中电华大电子设计有限公司在智能卡与安全芯片领域持有数百项专利并且是数十项国家标准的共同撰写人,尽管该公司9月5日收盘市值和市盈率已经低到了行业人士不堪直视的19.95亿元和4.76倍,但该公司在今年上半年将研发投入提升到了1.83亿港元,研发投入占营收的比例达到了13.5%;报告期内,该集团人均薪酬福利为36万港元,想必其研发人员的薪酬与海光信息并无太大差异。

进口替代一直是许多国内芯片设计企业的重要竞争策略,并在新冠疫情期间因为全球电子和半导体供应链紊乱而获得了超额的收益,但是疫情一方面留下了市场需求的疲弱,另一方面疫情结束供应链回归正常后的竞争加剧,使得许多国内芯片企业因需求不足和同质化内卷,造成了库存高企和毛利率大幅度下跌,并导致了行业整体盈利能力的下降。

根据北京华兴万邦管理咨询有限公司(以下简称“华兴万邦”)早先的研究,2023年进入国内芯片设计企业全年净利润十强的门槛降低到了4.5亿元以下,而2022年的入门净利润是8亿元;从目前的市场形势来看,2024年全年净利润十强的门槛将比2023年有所提高。从阅读净利润十强的2024年半年度报告中可以欣喜地发现,一些应用市场已经开始加速恢复,主要企业的去库存任务也已经较好地完成,新的产品成为了盈利的重要动力。

例如兆易创新(603986)在2023年净利润大幅下滑跌出十强后,在2024年上半年又重新回到了净利润十强名单,该公司在其半年度报告中表示:经历 2023 年市场需求低迷和库存逐步去化后,2024 年上半年消费、网通市场出现需求回暖,带动公司存储芯片的产品销量和营收增长;同时,MCU产品随着汽车、工业等领域智能化程度提升,不仅为各家厂商带来了新的市场空间,而且这些应用对产品性能和可靠性提出更高要求因而毛利更好,需求结构的改善有望给行业带来新的发展潜力。

图四、兆易创新是国内最早推出车规 MCU 和基于 M7 内核高性能 MCU 的厂商,也是最早与 IAR 这样的国际领先嵌入式开发工具厂商合作的中国公司,这样的合作为该公司不仅带来了完整且先进的工具和全球化的生态系统,而且也为该公司的客户在使用其产品时带来了更高质量的代码和更快的研发及认证周期(图片来源:“ IAR 爱亚系统”微信公众号)

又如汇顶科技(603160)也是在经历多年的低位徘徊以后,重新进入了净利润十强的名单,该公司在半年度报告中表示:报告期内,受益于终端客户需求增加,公司出货量及营业收入实现同比增长。加上公司产品迭代及晶圆成本的下降,成本得以优化,综合毛利率水平恢复成长。

目前,可以清晰地看见该公司的竞争策略:持续拓展与智能终端客户的合作广度与深度,从提供指纹和触控芯片为主,扩展到主动笔、音频、屏下光线传感器、NFC/eSE 等更多手机芯片应用合作,逐渐提升该公司产品在智能手机终端的单机价值。目前来看,汇顶这种通过自己芯片产品多元化来提升客户单机收入贡献的策略已经见到效果,也为更多的芯片设计公司提出了产品组合和生态扩展的新思路。

从表一中可以看出,在净利润金额进入十强的国内芯片设计公司中,2024年上半年营收超过10亿美元的只有韦尔股份(603501),同期营收超过5亿美元的只有海光信息(688041)和兆易创新(603986)两家。与同在8月发布2025财年第二财季(日历年2024年第二季度)财报、同样采用无晶圆厂半导体公司商业模式的全球GPU芯片龙头英伟达相比,营收和净利润规模差距太大。英伟达在本季度就实现营收300.4亿美元,同比增长122%;该公司本季度净利润为165.99亿美元,同比增长168%。所以国内芯片设计企业在坚持自主创新的同时,尽快把营收和生态规模做大,这已经成为了其目前发展中的一个重要的共同课题。

根据中国半导体行业协会集成电路设计分会的统计,目前国内有大约3400家芯片设计公司,可以说是全世界拥有芯片设计企业数量最多的国家之一,因此净利润十强企业都是在目前高度激烈的内外部竞争(内卷)中取得不错业绩的佼佼者,但是以更快的速度做大做强,和建立诸如英伟达CUDA这样的产业生态是他们共同的迫切需求。华兴万邦认为:实现营收的快速增长,在常见的有机增长(organic growth)和兼并收购(Merge & Acquisition)以外,还可以有生态化协同(eco-operation,不只是cooperation)。

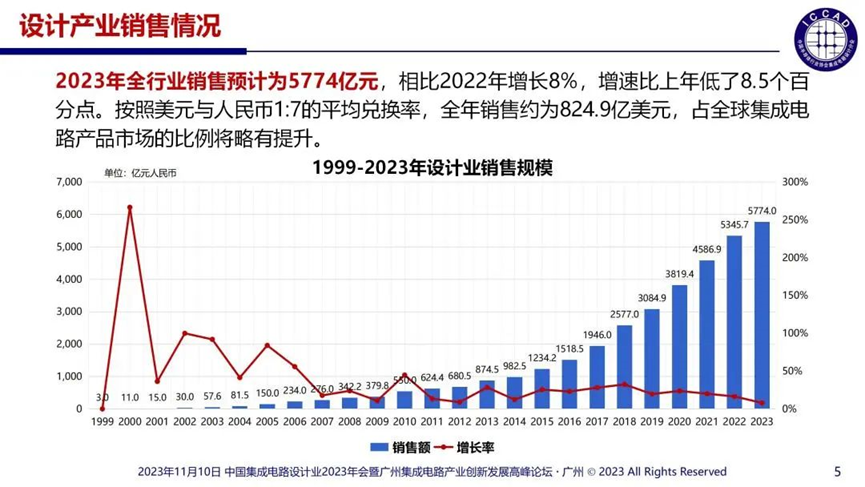

图六、中国半导体行业协会集成电路设计分会理事长魏少军教授在 ICCAD 2023 的主题演讲中,介绍了 2023 年我国集成电路设计产业的销售收入大约为 5774 亿元,同比增长 8% 。 2024 年上半年,净利润十强的营收达到了 308 亿元,算术平均增长率为 26%

有机增长是最常见的做大方式,比如海光信息(688041)在做好x86架构CPU的基础上,瞄准服务器和数据中心需求,扩展产品线推出基于GPU的协处理器/数据处理加速器;以及汇顶科技(603160)在其指纹和触控芯片广泛进入智能手机等设备后,将产品组合扩展到主动笔、音频、屏下光线传感器、NFC/eSE 等更多芯片种类,提升该公司产品在各种终端产品中的单机价值;中电华大科技(00085.HK)的全资子公司及营收和利润贡献者华大电子也是一样,该公司也从提供智能卡和安全芯片,扩展到数字人民币芯片、超低功耗安全MCU、超值32位MCU和无线充电鉴权芯片等,以及把传统的安全芯片扩展到物联网和车联网等新的应用领域。

当然,做加法并不是芯片企业做大做强的唯一办法,有时候做减法也是一种有效的策略。这种通过做减法做大做强的经典案例也不少,先有德州仪器(TI)在上世纪90年代剥离非半导体业务,获得了大笔资金来对一系列专业模拟和射频芯片公司实施收购,并花费76亿美元收购Burr-Brown获得一流数据转换器和放大器技术和产品组合,以及投入65亿美元收购了国家半导体(NSC),最终成为全球模拟和混合信号芯片王者。

近期有关做减法的经典案例是芯科科技(Silicon Labs),该公司在2021年将基础设施和汽车芯片业务以27.5亿美元出售给Skyworks,进而专注于物联网芯片和解决方案,成为全球可支持最多元化无线通信协议和组网模式的物联网芯片领导者。Silicon Labs公司还积极与苹果、谷歌和亚马逊(后三星也加入)以及标准组织CSA合作,共同发起了Matter这一个当下非常火爆的跨生态物联网协议,并在Matter协议的制定过程中成为了贡献代码最多的半导体企业;在蓝牙SIG在9月3日宣布推出信道探测(Channel Sounding)技术后,Silicon Labs随即也推出了业内首批、基于其xG24芯片的亚米级安全精确测距方案,将为物联网应用带来新的功能。

兼并收购是目前半导体行业中非常热门的话题,尤其是在今年国务院颁布了新“国九条”以后,即使半导体产业是各级政府高度重视和支持的核心硬科技,但是诸多不具规模和盈利能力的半导体企业将无法在A股上市;与此同时,如果这些公司去香港上市,港股的低市盈率和低市值令其早期投资者仍然无法退出,因此寻找并购等新的退出之道成为必然。中电华大科技(00085.HK)这家全资持有芯片设计领域共和国长子华大电子的港股上市公司,半年赚了将近3亿元但市值还不到20亿元,且市盈率在5倍以下;其市值比从该公司分出去的一家营收小很多、并不盈利的北斗芯片设计公司的估值还低很多,这就是我们在前面说的市值和市盈率不堪行业人士直视的原因。

当然,港股的低市值和低市盈率,也为其他芯片设计企业通过中电华大科技,以及在沉寂多年以后近期又从内地奔赴香港上市的贝克微(02149.HK)和黑芝麻智能(02533.HK)等芯片设计企业,来借助资本纽带进行生态协同运作打下了基础。例如黑芝麻智能目前的市值也比该公司上市前最后一轮融资的估值要低,所以实实在在的一级市场和二级市场倒挂、港股和A股间估值差异,其中一定有潜在的产业资本合作机会和可能的套利机会。

图八、 2023 年 7 月 18 日,纳芯微发布了关于收购昆腾微的第一份公告,这项可能在 60 个自然日就完成的并购,在双方谈了将近一年后最终失败,纳芯微在 8 月 10 日发布了终止对昆腾微收购的公告(图片来源:纳芯微“关于签订股份收购意向协议的公告”)

因此,兼并收购可能是许多芯片设计公司实现退出并站上新的发展平台的机会,但是并购也非易事;8月10日,纳芯微(688052)宣布终止该公司对昆腾微电子的收购,结束了双方一年来的收购谈判,而且纳芯微还无需支付交易对价;纳芯微给出的原因是超过一年的商洽过程中外部市场环境变化等原因。所以,中国半导体产业的兼并收购时机已到,但成功之道还需要进一步的探索。

从上世纪 80年代当时的机械电子工业部在北京东郊高家园设立北京集成电路设计中心,清华大学和复旦大学开设集成电路设计课程,吸引师生们开始设计真正的芯片产品,并利用“909工程”的支持分别成立华大电子设计、清华微电子(紫光国微前身)、复旦微电子和上海华虹集成电路(后被华大电子收购),本土集成电路设计产业开始萌芽。

从“908工程”、“909工程”到国务院印发《国家集成电路产业发展推进纲要》,再到资本金高达3440亿元的国家集成电路产业投资基金三期在今年5月成立;

从被称为“硅谷圣经”的行业媒体EETimes以上海集成电路设计中心为蓝本,第一个报道科技部的“7+1”集成电路设计中心(ICC)计划,在全球引起巨大反响并吸引了大批留学生回国创业开设芯片设计公司以及外国公司来华设立芯片相关的研发中心,到韦尔半导体、北京君正和闻泰科技等公司大笔收购海外半导体公司;

从当年的巴黎统筹委员会到今天的美国商务部工业与安全局的实体清单加新脚注;

中国的集成电路设计产业在借鉴与探索、创新与创业、支持与限制的交汇中实现了从0到1,并迅速形成了从1到N和具有中国特色的从1到n两种发展模式。

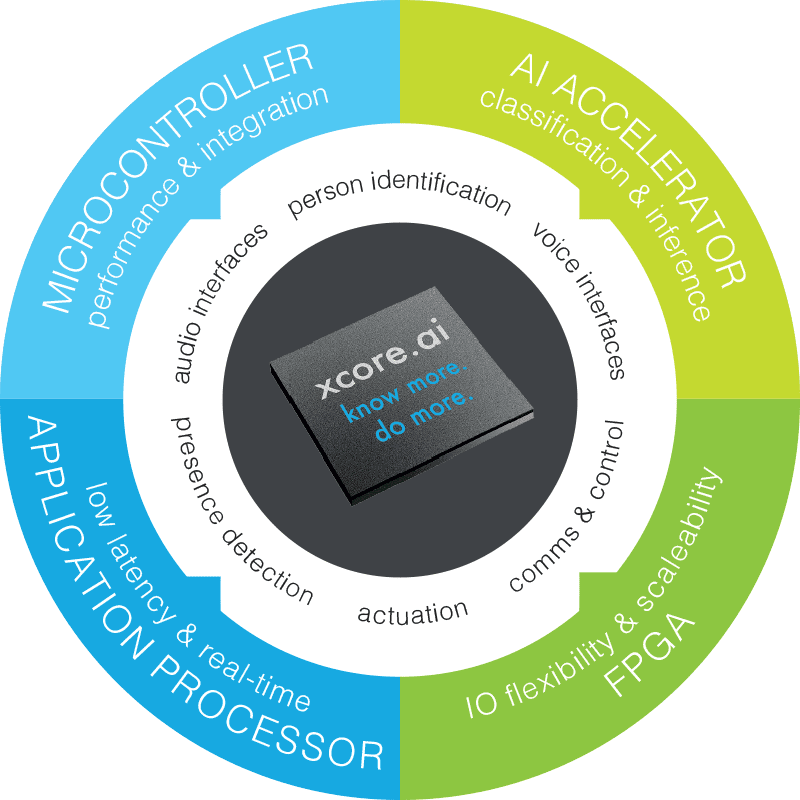

图九、芯片生意的关键就是在大批量和差异化之间找到回报最高的平衡,中小企业更多的机会往往来自于创新实现的差异化。以颇具创新的 XMOS 来看,该公司推出的基于其第三代 xcore 架构的 xcore.ai 系列可编程 SoC 芯片,在一颗器件里面集成了边缘 AI 、 DSP 、控制单元和灵活 I/O 等功能,可用于消费电子、工业和汽车等领域,实现智能人机接口、运动控制、图像识别和其他智能应用。 XMOS 用高确定、低延迟边缘和嵌入式芯片去支撑客户的多种创新,而不像国内大中小芯片设计公司争着去做与某跨国公司产品管脚兼容的 MCU

本站所有转载文章系出于传递更多信息之目的,且明确注明来源,不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。