3月29日,据路透社报道,以国家安全为由商务部下属工业和安全局(BIS)发布实施额外出口管制的规定,拟于4月4日生效,这距离美上次出台措施仅半年不到。修订针对项目出口,进一步加强对中国人工智能、制造设备产业链的限制。新规修改了部分内容,如修订了某些原规则中的错误应用和信息,增加了对出口、再出口或国内转移的例外许可说明,对管制清单的技术和物品进行了参数更新等等。

本文引用地址:· 修订了某些规则中的错误引用和不准确的信息。

· 对某些条款进行了澄清,以确保出口、再出口或国内转移(in-country)的物品符合特定许可例外的条件。

· 对某些许可例外的使用条件进行了更新,例如引入了新的许可例外NAC/ACA,并对这些例外的适用范围和限制进行了详细说明。

· 对某些技术说明和性能参数进行了更新,以反映最新的技术标准和要求。

· 明确了对于某些目的地(如澳门或D:5国家组)的出口、再出口或国内转移的特定要求。同时,对于某些许可审查政策进行了调整,包括对于特定目的地和实体的推定拒绝(presumption of denial)政策,以及对于在或A:5/A:6国家组目的地的最终用户推定批准(presumption of approval)的政策。

· 文件中还移除了对某些不存在的注释的引用,并修正了相关的控制措施。同时,文件中恢复了对某些ECCN中.z段落的控制,以确保这些控制不会因为AC/S IFR的变更而受到影响。

此次BIS公布的新规长达166页,是关于先进计算设备、超级计算机和最终用途的额外出口控制,以及对半导体制造物品的出口控制的修订和澄清的临时最终规则。这份文件详细说明了对2023年10月25日公布的出口控制修订和“实施额外出口控制:某些先进计算物品;超级计算机和半导体最终用途;更新和澄清”(AC/S IFR)所做的更正和澄清。

新规目标或为 PC概念

新修订的规则阐明,面向中国的出口管制也将适用于包含这些的笔记本电脑,这意味着芯片对华限制扩大到更广泛的消费电子领域。眼下,与PC的结合是产业发展趋势,从上游芯片企业到操作系统厂家,以及下游的电脑终端制造商都在积极介入,抢占风口。此次美国再次修订针对AI芯片出口的限制规则,正值全球AI PC概念如火如荼之际。

根据市场调研机构Canalys的预测,到2027年,AI PC全球出货量预计将超过1.7亿台,在总个人电脑出货量的占比超60%。2024年也被业界普遍认为是“AI PC元年”。AI PC作为一个新概念,既包括高端AI PC,主要指在个人PC终端中插入GPU以实现高算力,也包括面向绝大多数消费者的CPU+GPU+NPU异构计算架构的AI PC。

AMD、英特尔、微软等公司目前正在热推AI PC概念,主要涉及更高性能的应用场景。因此,新政策目前来看不太可能影响面向普通消费者使用的AI PC概念产品。但此举明确透露出的是,在面向高性能计算的AI应用领域,美国对华的限制正在不停筛查,进行全面封堵。

此外,美国商务部表示将计划继续更新对中国的技术出口管制,以加强和完善这些措施。3月28日,路透社报道援引消息人士的话称,美国正在制定一份禁止接收关键技术的中国先进芯片制造商名单,以便让美国企业“更容易遵守规定、阻止技术流入中国”,上述名单可能会在未来几个月内公布。

对华芯片限制令时间轴

在过去的两年时间里,美国政府不断升级对华半导体、AI芯片等领域的出口管制。

2022年8月10日

拜登签署《芯片和科学法案》

美国总统拜登签署总额高达2800亿美元的《芯片和科学法案》,通过527亿美元的巨额产业补贴和遏制竞争的条款,推动芯片制造“回流”美国本土。该法案禁止获得补贴的美国及其盟友伙伴的企业10年内在中国和其他关切的国家新建或扩大先进制程芯片厂。

2022年10月7日

对华进行广泛的芯片出口管制政策

继8月正式签署《2022芯片与科学法案》之后,美国商务部工业和安全局(BIS)发布一套新的、范围广泛的出口管制措施,有媒体评称:“这是1990年以来美国对华出口管制的最大转变”。不仅将31家中国企业和机构列入未经核实的名单(UVL),而且还对向中国出口先进人工智能和超算芯片制造、生产设备以及所需的某些工具实施新限制。在向最终用户为中国半导体工厂或最终用途为中国半导体制造设备的工厂出口先进芯片时,需申请出口许可,美国产业与安全局对最终用户为中国的半导体企业将采取“推定拒绝”原则,对跨国企业则进行逐案审查。这一规定不仅适用于美国企业,也适用于美国自然人(U.S. Persons)。

2023年10月17日

更新先进芯片和半导体制造出口管制规则

为了对2022年10月7日规则的修改和强化,美国商务部工业和安全局(BIS)更新了“先进计算芯片和半导体制造设备出口管制规则”。针对先进芯片,取消了2022年对数据中心AI芯片出口的“通信速度”限制,而将重点放在限制特定硅体积内性能密度”(performance density)即每平方毫米的浮点运算次数来取代通信速度参数上,防止通过Chiplet的芯片堆叠技术绕过芯片限制,以此扩大所覆盖的范围。新规还扩大到另外40多个国家出口先进的许可要求,以防止A100和H100系列等AI芯片从海外其他地区辗转出口到中国;另外,对中国以外的21个国家提出了芯片制造设备的许可要求,并扩大了禁止进入这些国家的设备清单,以限制中国14nm以下先进芯片的制造能力。同时,还有13家中国GPU企业被列入实体名单,其中包括摩尔线程、壁仞科技等。

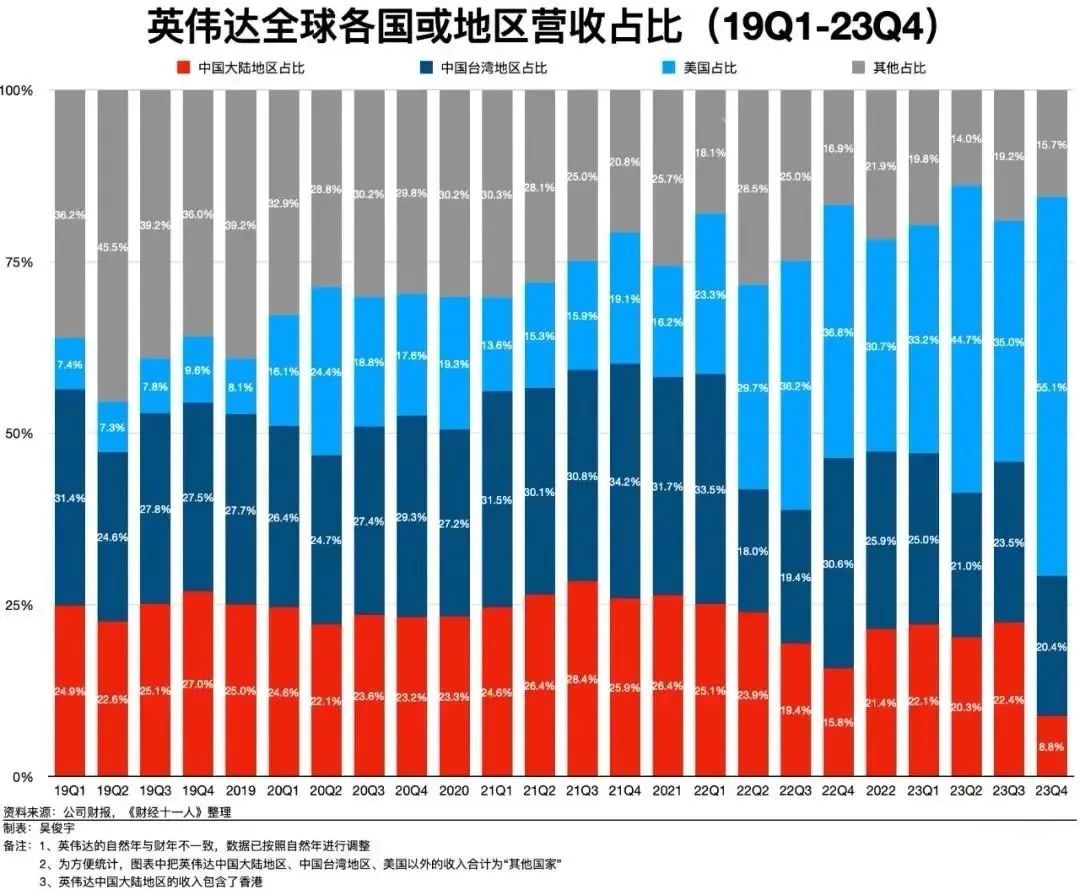

在管制芯片企业出口时,美国企业的业绩同样也会受到影响,中国市场长期是美国芯片企业在美国以外的最大市场。2023年9月之前,英伟达在中国大陆地区的收入不断增长,但2023年10月更新先进芯片和半导体制造出口管制规则后,来自中国市场的收入暴跌。2023年第三财季,英伟达中国大陆收入高达40.3亿美元,环比大涨47%;到2023年第四财季英伟达中国大陆收入仅为19.5亿元,环比大降52%,当季中国大陆仅占英伟达总营收的8.8%,是历史最低点。

英伟达此前的数据中心业务收入中,中国大陆地区的收入约为20%-25%。到2023年第四财季,中国大陆地区在英伟达数据中心收入中的占比已下滑至个位数,预计下一财季占比仍将维系在这一区间。

尽管面临出口管制等政策因素,英伟达仍试图通过为中国市场定制符合出口规定的芯片来维持其在中国的业务。在2023年10月17日美国再度收紧出口管制政策之后,英伟达计划向中国市场推出HGXH20、L20PCle和L2PCle三款芯片,为满足出口合规要求,这些特供芯片与A100/H100等芯片相比,数据传输速率或其他关键性能指标上做出了阉割。

目前,L20和L2还没有正式的销售时间表,该系列中性能最强的H20已经开始预售。据了解该产品性价比并不高,H20性能约为H100的六分之一,即便如此单卡价格也在20万左右。最关键的是H20在集群后的总算力,无法满足万亿级大模型的算力需求,英伟达特供版芯片在中国厂商中的采购数量并不及预期。

除了加大自研力度,阿里、腾讯、百度等公司开始更倾向于选择更具性价比优势的国产AI芯片供应商。第三方机构市场调研机构TrendForce统计数据显示,目前中国云厂商在使用的高端AI芯片中,大约80%来自英伟达。但这一比例预计未来五年内可能下滑至50%-60%。

下一步将瞄准服务

美国拥有全球最多的数据中心,截至2022年达到了2670个,有153个位于达拉斯,137个位于洛杉矶和湾区。例如:北弗吉尼亚数据中心、达拉斯数据中心、硅谷数据中心、凤凰城数据中心等等。公司运营着庞大的数据中心,根据研究机构的最新统计,目前全球前10大服务公司分别为:亚马逊、微软、谷歌、阿里巴巴、甲骨文、IBM、腾讯、OVH、DigitalOcean和Linode。前十大厂商有7家是美国公司,中国企业只有2家是阿里和腾讯。

值得注意的是,由于美国的出口管制不覆盖对外国提供云计算服务的情形,也没有阻止中国公司通过云服务提供商(CSP)访问受控芯片,拜登政府可能正计划对中国公司获取云计算服务施加限制。美国商务部长雷蒙多在接受采访时曾表示,如果中国绕过AI芯片难题,使用美国的云计算系统来训练大模型,那么限制英伟达还有什么意义呢?因此必须关闭这条路径。

拟议的政策将要求使用先进人工智能芯片的美国云计算服务提供商,在向中国消费者开放之前必须获得美国政府的批准。这些限制是为了堵住中国企业通过云计算服务使用尖端人工智能芯片的漏洞。中美科技竞争似乎开启又一新领域 —— 云计算,这表明对中国在互联网基础设施和数字服务方面影响力的关注点,正在转向“整个生态系统”。

跟5G的竞争不同,美国前三大云公司(AWS、Azure、GCP)在大部分衡量标准上都比中国前三大云公司(阿里云、腾讯云、华为云)更先进。根据Canalys和Synergy Research Group的最新研究,微软的Azure和AWS合计控制着全球超过50%的云基础设施服务支出,这一趋势似乎只会持续下去。

美国对华半导体管制一直持续加码,并对荷兰、日本等频加压力试图在关键半导体设备、零部件、芯片等环节限制中国半导体产业发展,半导体产业链国产的迫切性进一步凸显,在海外限制升级背景下,半导体国产逻辑将进一步增强。