• 按固定汇率和边界计[1]增长1%(基于报告期内的财务数据计,下降 2%),收入为5.84亿欧元

• 按固定汇率和边界计[1]增长1%(基于报告期内的财务数据计,下降 2%),收入为5.84亿欧元

• 电子产品业务税息折旧及摊销前(EBITDA)[2]利润率[3]占收入的30.7%,与财年指导方针相符

• 电子产品业务运营现金流强劲,达1.74亿欧元

• 预计2022财年收入约为9.5 亿美元(或根据1.2欧元/美元汇率计算约为8亿欧元),按固定汇率和边界计增长约 40%

• 2022财年电子产品业务税息折旧及摊销前(EBITDA)利润率预计约为32%

• 2022财年资本支出计划约为2.4亿欧元,用于促进产能持续增长

北京,2021年6月11日——设计和生产创新性半导体材料企业法国Soitec半导体公司于6月9日公布了2021财年的全年业绩(截止至2021年3月31日)。财务报表[4]已获得当日董事会会议批准。

Soitec首席执行官Paul Boudre表示:“正如预期,在2020财年有机增长近30%之后,2021财年是一个过渡年。在新冠疫情的背景下,2021财年的结果与我们的财年指导方针完全相符,收入实现了的小幅有机增长,并将EBITDA利润率保持在30%以上。与此同时,我们保持了强劲的运营现金流,加之去年10月发行的可转换债券的收益,进一步巩固了现金流的状况,并为我们当前甚至2022财年之后的增长提供了资金保障。

我们看好2022 财年的发展前景。在5G通信加速部署、汽车行业需求增长,以及各行各业对边缘计算、云计算、人工智能日益依赖的背景下,我们一直在更新年度指导计划,预计有机增长的幅度将达到约40%。在明年,即Soitec调整战略重新聚焦电子产品业务的五年之后,我们将实现强劲的增长。此外,我们还希望提高EBITDA利润率,以实现盈利性增长的目标。”

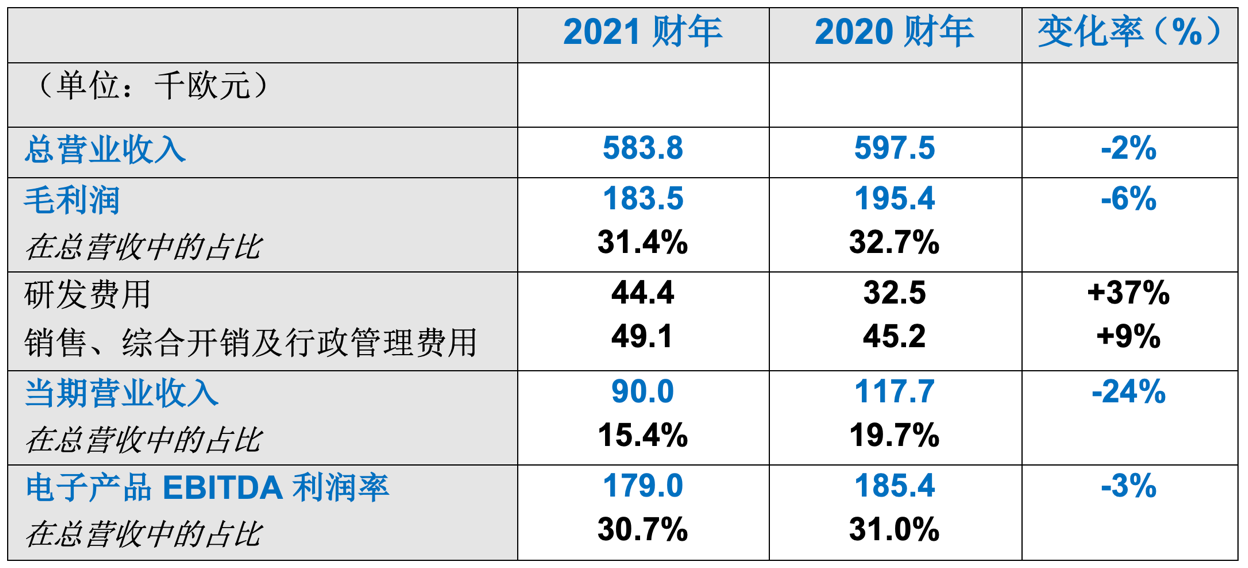

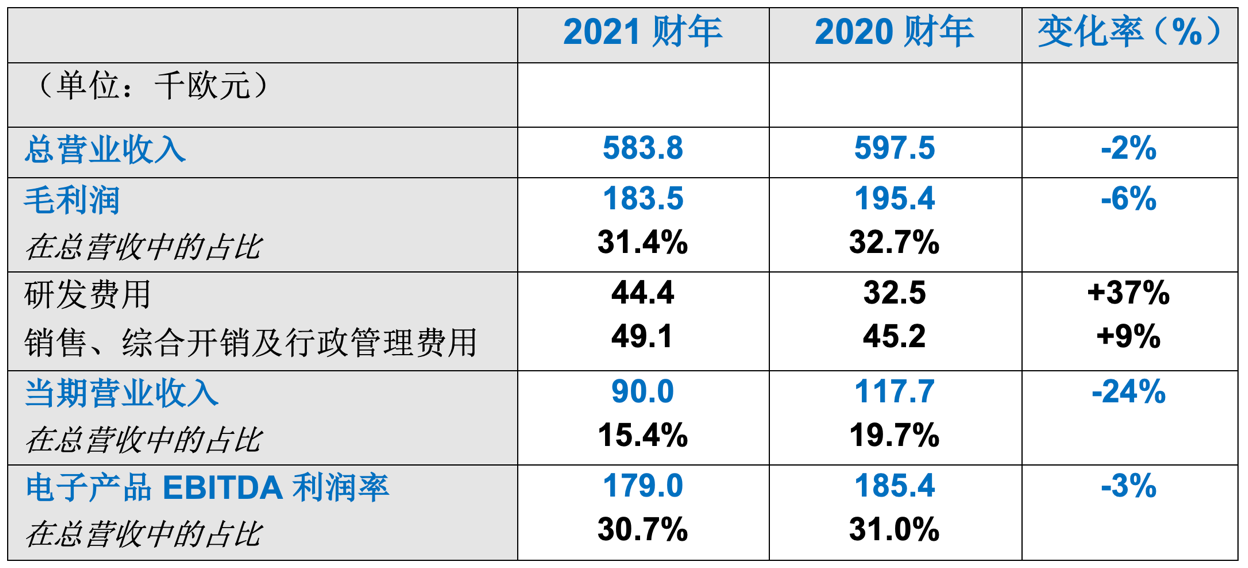

2021财年合并损益表

2021财年的合并收入达到5.838亿欧元,比2020财年下降 2.3%。这是由于0.9%的增长(按固定汇率和边界计)以及汇率波动对货币价值产生的-3.2%的影响(与2019年5月收购Soitec Belgium相关的范围效应无关)。

150/200-mm晶圆销售额

150/200-mm晶圆销售额达到2.774亿欧元,按固定汇率计算增长4%,基于报告期内的财务数据计增长1%。这是受到三个因素的综合影响:应用于智能手机射频的200-mm RF-SOI晶圆销售额实现进一步增长;汽车行业遇冷致使 Power-SOI 销售额下降了3 / 16;得益于 Soitec 生产力提高,用于射频滤波器的150-mm POI(压电绝缘体)晶圆销售额大幅增长。

300-mm晶圆销售额

300-mm晶圆销售额为2.767亿欧元,按固定汇率计算下降 3%,基于报告期内的财务数据计下降6%。300-mm RF-SOI晶圆销量小幅下滑但仍处于高位,仍受4G市场支撑并受益于5G市场增长。FD-SOI晶圆的销售额低于去年,但在今年下半年强劲反弹,这反映了基于FD-SOI的边缘计算和汽车应用需求增长。其他300-mm产品销售额的增长归功于应用于智能手机3D的Imager-SOI销售额增加,而用于数据中心的Photonics-SOI销售额下降。

特许权使用费及其他营业收入

特许权使用费和其他营业收入总额从2020财年的2,830万欧元增加到2021财年的2,970万欧元,按固定汇率和边界计增长6%。这一增长基本上反映了Dolphin Design的巨大贡献。

毛利润

2021财年的毛利润达到1.835亿欧元,低于2020财年的1.954亿欧元,毛利率由 32.7%下降至31.4%。这主要是由于折旧成本提高,Bernin I厂和Bernin II厂的生产设施的生产负荷下降,以及货币汇率的负面影响。而另一方面,由于与供应商签订了新的长期协议,较低的原材料价格为毛利率带来了积极的影响。

财年展望

Soitec在2022财年的营收展望提出了更高的目标,预计2022财年的收入将达到约9.5亿美元,此前财年指导预计2022财年营收为9亿美元以上。基于1.2 欧元/美元的汇率,Soitec的新的财年营收指导目标约为8亿欧元,按固定汇率和边界计增长约40%。

Soitec预计,所有尺寸的晶圆销售都将获得有机增长。5G智能手机的持续部署将需要RF-SOI的支持,进而带动300-mm晶圆销售的强劲增长。FD-SOI在5G、边缘计算和汽车领域的应用以及Imager-SOI都会强力驱动300-mm晶圆销售的增长。此外,由于智能手机中 RF-SOI的应用不断增加,200-mm晶圆的销量预计将进一步增长。150-mm POI晶圆销量预计也将大幅增长。

2022财年电子产品业务EBITDA利润率预计将达32%左右,比2021财年上升了约130个基点。尽管有可能会受到消极货币的影响,Soitec仍将受益于Bernin I厂和Bernin II厂生产设施的满载、新加坡工厂的更高生产负荷量以及长期供应商协议带来的有利原材料价格。

此外,Soitec预计电子产品业务调整后,与资本支出相关的净现金支出将在2022财年达到约2.4亿欧元,这主要是由于Soitec将加速对产能的投资,提升新加坡Bernin III厂300-mm产品的产能,以及150-mm POI产品的产能。

注释:

[1] 按固定汇率和可比合并范围计算;范围效应与2019年5月收购 Epigan相关,该公司于2020 年7月更名为 Soitec Belgium N.V.;其收入包含在特许权使用费和其他营收中。

[2] EBITDA 是指未计折旧、摊销、与股份支付相关的非货币项、流动资产拨备变动以及风险和应急事项拨备变动前(不包括资产处置收入)的当期经营收入(EBIT)。这种替代业绩指标是非 IFRS 量化指标,用于衡量公司从其经营活动中产生现金的能力。EBITDA 不是由 IFRS 标准定义的,不得视为任何其他财务指标的替代方案。

[3] 电子产品业务的 EBITDA 利润率=来自持续经营/销售的 EBITDA。

[4] 已完成审计程序,正在出具审计报告。

• 电子产品业务税息折旧及摊销前(EBITDA)[2]利润率[3]占收入的30.7%,与财年指导方针相符

• 电子产品业务运营现金流强劲,达1.74亿欧元

• 预计2022财年收入约为9.5 亿美元(或根据1.2欧元/美元汇率计算约为8亿欧元),按固定汇率和边界计增长约 40%

• 2022财年电子产品业务税息折旧及摊销前(EBITDA)利润率预计约为32%

• 2022财年资本支出计划约为2.4亿欧元,用于促进产能持续增长

北京,2021年6月11日——设计和生产创新性半导体材料企业法国Soitec半导体公司于6月9日公布了2021财年的全年业绩(截止至2021年3月31日)。财务报表[4]已获得当日董事会会议批准。

Soitec首席执行官Paul Boudre表示:“正如预期,在2020财年有机增长近30%之后,2021财年是一个过渡年。在新冠疫情的背景下,2021财年的结果与我们的财年指导方针完全相符,收入实现了的小幅有机增长,并将EBITDA利润率保持在30%以上。与此同时,我们保持了强劲的运营现金流,加之去年10月发行的可转换债券的收益,进一步巩固了现金流的状况,并为我们当前甚至2022财年之后的增长提供了资金保障。

我们看好2022 财年的发展前景。在5G通信加速部署、汽车行业需求增长,以及各行各业对边缘计算、云计算、人工智能日益依赖的背景下,我们一直在更新年度指导计划,预计有机增长的幅度将达到约40%。在明年,即Soitec调整战略重新聚焦电子产品业务的五年之后,我们将实现强劲的增长。此外,我们还希望提高EBITDA利润率,以实现盈利性增长的目标。”

2021财年合并损益表

2021财年的合并收入达到5.838亿欧元,比2020财年下降 2.3%。这是由于0.9%的增长(按固定汇率和边界计)以及汇率波动对货币价值产生的-3.2%的影响(与2019年5月收购Soitec Belgium相关的范围效应无关)。

150/200-mm晶圆销售额

150/200-mm晶圆销售额达到2.774亿欧元,按固定汇率计算增长4%,基于报告期内的财务数据计增长1%。这是受到三个因素的综合影响:应用于智能手机射频的200-mm RF-SOI晶圆销售额实现进一步增长;汽车行业遇冷致使 Power-SOI 销售额下降了3 / 16;得益于 Soitec 生产力提高,用于射频滤波器的150-mm POI(压电绝缘体)晶圆销售额大幅增长。

300-mm晶圆销售额

300-mm晶圆销售额为2.767亿欧元,按固定汇率计算下降 3%,基于报告期内的财务数据计下降6%。300-mm RF-SOI晶圆销量小幅下滑但仍处于高位,仍受4G市场支撑并受益于5G市场增长。FD-SOI晶圆的销售额低于去年,但在今年下半年强劲反弹,这反映了基于FD-SOI的边缘计算和汽车应用需求增长。其他300-mm产品销售额的增长归功于应用于智能手机3D的Imager-SOI销售额增加,而用于数据中心的Photonics-SOI销售额下降。

特许权使用费及其他营业收入

特许权使用费和其他营业收入总额从2020财年的2,830万欧元增加到2021财年的2,970万欧元,按固定汇率和边界计增长6%。这一增长基本上反映了Dolphin Design的巨大贡献。

毛利润

2021财年的毛利润达到1.835亿欧元,低于2020财年的1.954亿欧元,毛利率由 32.7%下降至31.4%。这主要是由于折旧成本提高,Bernin I厂和Bernin II厂的生产设施的生产负荷下降,以及货币汇率的负面影响。而另一方面,由于与供应商签订了新的长期协议,较低的原材料价格为毛利率带来了积极的影响。

财年展望

Soitec在2022财年的营收展望提出了更高的目标,预计2022财年的收入将达到约9.5亿美元,此前财年指导预计2022财年营收为9亿美元以上。基于1.2 欧元/美元的汇率,Soitec的新的财年营收指导目标约为8亿欧元,按固定汇率和边界计增长约40%。

Soitec预计,所有尺寸的晶圆销售都将获得有机增长。5G智能手机的持续部署将需要RF-SOI的支持,进而带动300-mm晶圆销售的强劲增长。FD-SOI在5G、边缘计算和汽车领域的应用以及Imager-SOI都会强力驱动300-mm晶圆销售的增长。此外,由于智能手机中 RF-SOI的应用不断增加,200-mm晶圆的销量预计将进一步增长。150-mm POI晶圆销量预计也将大幅增长。

2022财年电子产品业务EBITDA利润率预计将达32%左右,比2021财年上升了约130个基点。尽管有可能会受到消极货币的影响,Soitec仍将受益于Bernin I厂和Bernin II厂生产设施的满载、新加坡工厂的更高生产负荷量以及长期供应商协议带来的有利原材料价格。

此外,Soitec预计电子产品业务调整后,与资本支出相关的净现金支出将在2022财年达到约2.4亿欧元,这主要是由于Soitec将加速对产能的投资,提升新加坡Bernin III厂300-mm产品的产能,以及150-mm POI产品的产能。

注释:

[1] 按固定汇率和可比合并范围计算;范围效应与2019年5月收购 Epigan相关,该公司于2020 年7月更名为 Soitec Belgium N.V.;其收入包含在特许权使用费和其他营收中。

[2] EBITDA 是指未计折旧、摊销、与股份支付相关的非货币项、流动资产拨备变动以及风险和应急事项拨备变动前(不包括资产处置收入)的当期经营收入(EBIT)。这种替代业绩指标是非 IFRS 量化指标,用于衡量公司从其经营活动中产生现金的能力。EBITDA 不是由 IFRS 标准定义的,不得视为任何其他财务指标的替代方案。

[3] 电子产品业务的 EBITDA 利润率=来自持续经营/销售的 EBITDA。

[4] 已完成审计程序,正在出具审计报告。