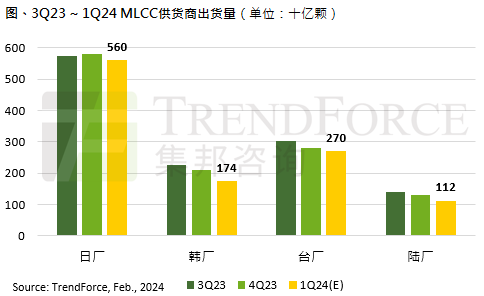

【导读】受限于全球经济发展趋缓,科技产业成长动能转趋保守,英特尔、德州仪器等业者近期财报相继释出第一季营收衰退警讯,反映出目前供应商接单与出货平淡。TrendForce集邦咨询预估今年第一季MLCC供应商出货总量仅达11,103亿颗,环比减少7%。

受限于全球经济发展趋缓,科技产业成长动能转趋保守,英特尔、德州仪器等业者近期财报相继释出第一季营收衰退警讯,反映出目前供应商接单与出货平淡。TrendForce集邦咨询预估今年第一季MLCC供应商出货总量仅达11,103亿颗,环比减少7%。

AI芯片供货改善订单需求回升,反观手机、PC笔电、通用服务器备货需求平淡

一月底英伟达、超威AI芯片供货逐步纾解,ODMs广达、纬创、英业达等AI服务器订单需求回升,带动备料拉货动能走扬,村田、太诱、三星与国巨是主要受惠对象。相反地,智能手机、PC、笔电与通用型服务器市况需求相对疲弱,除了中国智能手机市场延续2023年第四季拉货动能,今年首季对MLCC下单备料持稳之外,苹果手机第一季订单则下滑近二成。

笔电、通用服务器等,不仅备料平缓,连近期红海航道中断,航运时程增加,但却未见OEMs理应对ODMs提前部分订单备料生产的状况,加上春节提前拉货不明显,反映第一季市况需求相当平淡。TrendForce集邦咨询预估,若三月份订单回升未见起色,第一季MLCC供应商平均BB Ratio恐下滑至0.89,环比减少3.3%。

订单需求成长放缓,供应商严控产能与库存水位,价格拉锯持续

由于资通讯产业成长趋缓,村田、三星近期公布去年第四季财报,营收、获利均下滑,显示市场仍处于供过于求,供应商面对价格压力难以纾解,持续进行产能管控。除了AI服务器、中国手机部分品牌厂订单仍算稳定,目前观察ODMs厂释出第二季笔电、通用型服务器等订单需求持平或低于一成的微幅增长。在面对订单需求增长放缓,MLCC供应商的报价策略也转趋保守,前两季聚焦高容值品项降价抢单行为,第二季则不复见,仍持续以控管产能为优先。

值得一提的是,英特尔2024年新平台Meteor Lake,首发具备AI系统算力,新增神经处理单元(Neural Processing Unit;NPU),来提高整体运算效能,相对用电需求、系统运行温度也同步攀升,因而增加两组NPU供电线路,MLCC用量也额外增加每台约90~100颗。其中,又以2.2u 0201、10u 0402、47u 0603等规格居多。随着下半年新平台导入机种逐渐增加,即便笔电整体订单与去年持平或小幅成长,但笔电MLCC用量需求将有所成长。

本文转载自:

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: