2023年11月28日-30日,由北京市科学技术委员会、中关村科技园区管理委员会、北京市经济和信息化局指导,北京经济技术开发区主办,国家新能源汽车技术创新中心合作,盖世汽车承办的“芯向亦庄”2023汽车芯片产业大会在北京市召开,大会于线上线下同步举办。

会上,盖世汽车研究院高级总监王显斌分享了《中国车规级芯片产业白皮书》的相关内容,王显斌表示,国内汽车功率半导体自给率已超20%,从设计、研发到生产包括封装,全产业链已经成型。

王显斌丨盖世汽车研究院高级总监

以下为演讲内容整理:

很荣幸代表团队汇报和分享由盖世汽车和北京亦庄共同撰写和发布的中国车规级芯片产业白皮书。我主要从三个方面进行分享:一是大家现在比较关注的车规级芯片产业概况;二是全国车规级芯片市场发展分析,包括不同品类芯片目前市场和技术应用的情况;三是围绕区域产业集群,企业落地和法规政策进行分享。

中国车规级芯片产业概况

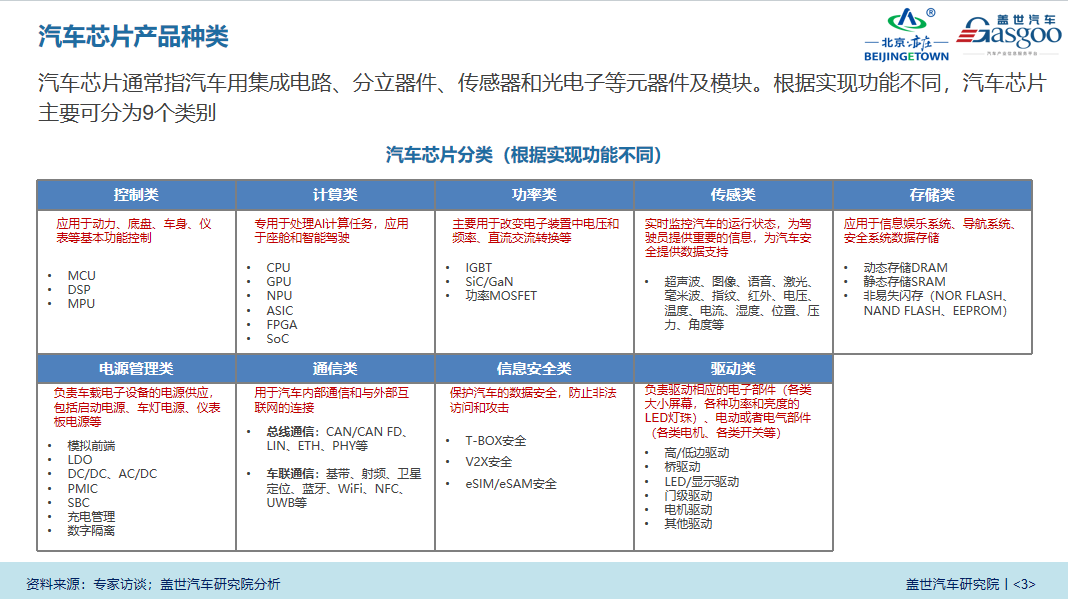

首先,从整体汽车发展的角度来看,随着汽车架构的域融合以及智能化、电气化产品的发展,车辆上的ECU产品和芯片种类变得越来越多。根据目前汽车上的应用功能,我们可以将其分为九个主要类别:控制类、计算类、功率类、传感类、存储类、电源管理类、通信类、信息安全类、驱动类。

这些类别基本涵盖了目前汽车上的主要ECU产品和芯片应用。

从整车应用角度来看,我们判断一辆车内的控制器数量大约在40-100个左右。然而,这些控制器中的芯片含量却有很大的差异,范围从300到800个,甚至有些高端车型的芯片含量超过1000个以上。从金额来看,最高可能超过1.5万元甚至2万元。

从单车芯片数量种类来看,目前电源类、通信类以及控制类的MCU相对较多。在不同的产品种类中,特别是控制和计算类产品,大家对先进的制造工艺有较高的要求。从整个应用场景来看,目前芯片种类主要分为中低性能和高性能两类。中低性能的芯片主要应用于动力、底盘和车身域,而座舱和智驾这类SOC对高性能的要求较高,尤其是与域控相关的方面。

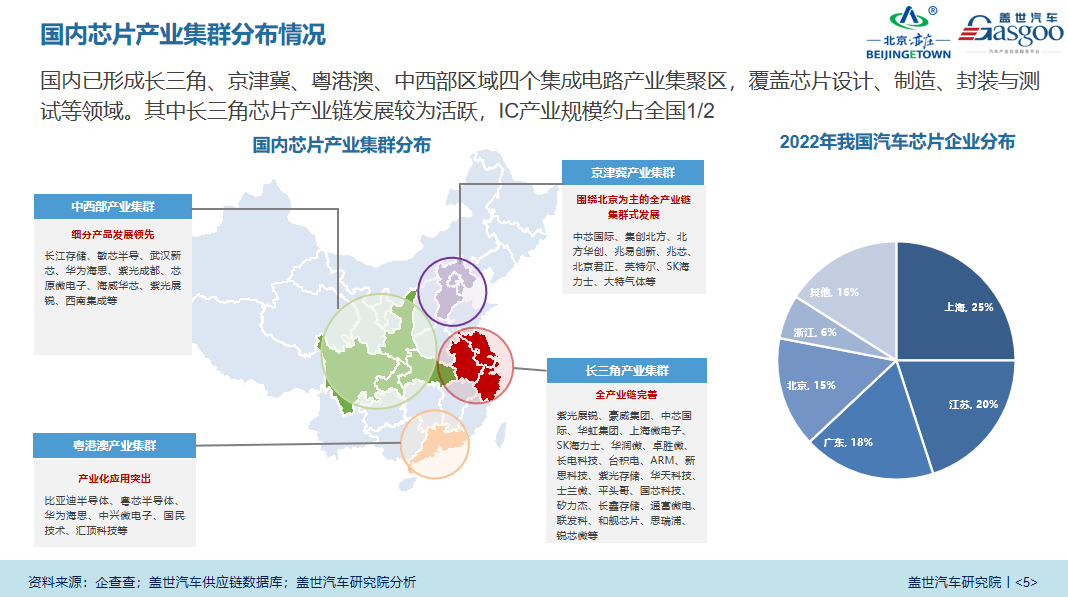

另外,从区域布局的角度来看,全国车规级芯片集群主要围绕四个区域发展。首先是长三角地区,以上海为中心,包括江苏等地,主要侧重于IC设计和制造,形成了全产业链的布局。其次是京津冀地区,以北京亦庄为核心,致力于设计和生产集群的发展。中部地区则在特定细分市场中有所突出,例如武汉在存储领域有显著表现。而粤港澳地区目前主要集中在应用领域的集群发展。

从企业角度来看,上海、江苏、广东和北京的企业落户规模和数量相对较多。长三角地区的产业链相对活跃,其规模目前已经占到整个行业的一半以上。

全国车规级芯片市场发展分析

我们判断,到2030年中国乘用车市场将达到约3000万辆的规模。其中,电动车将占据72%的市场份额。随着电动车的发展,整个汽车电子领域包括芯片产值也将得到提升。由于单车芯片用量的增加,特别是智能化技术(如高等级自动驾驶和智能座舱等)的发展,无论是外挂硬件还是HMI交互,对电子系统的要求都越来越高。因此,我们预计到2030年,中国车规级芯片市场规模将达到约300亿美元,相当于2000多亿元人民币。

从不同类型的产品来看,首先我们来讨论一下控制类产品。在汽车领域,一些偏底盘类和动力类的MCU对功能安全和可靠性的要求非常高。一些头部的国外厂商,比如恩智浦、英飞凌和TI,在这个领域里的产品型谱和性能相对较高。

在过去的一段时间里,MCU(特别是底盘和动力领域)的供应短缺问题有所改善。然而,由于这个领域的门槛和性能要求较高,国产替代的步伐相对较慢。对于企业来说,他们通常会基本上采用IDM外包模式进行发展。从未来汽车供应链的角度来看,主机厂与晶圆制造厂进行买产线或合作的模式主要是出于供应链安全的考虑。

从国内发展来看,近两年来国内MCU市场的发展呈现出新的趋势。原本主流的芯片企业主要集中在娱乐和低端MCU产品领域。然而,随着国产汽车产业的快速发展,比亚迪半导体以及其他一些公司开始在动力底盘和仪表等领域进行全面布局,并有相应的产品进入量产阶段。

从控制类芯片产品来看,芯旺微、云途等企业在底盘、功能安全以及三电领域都有相应的产品布局,和主流主机厂以及tier1有配套。

就座舱和智驾芯片而言,在座舱方面,中高端芯片如高通8195、8295占据了80%以上的市场份额。从市场发展的角度来看,已经形成了三个阵营:一是以高通和三星为代表的消费电子厂商;二是传统电子厂商转型过来的企业;三是国内初创芯片企业也开始在这个领域布局。在座舱的发展中,人们追求的是高性能、一芯多屏以及整体架构上的可靠性优势。

在智驾领域,国外主要是英伟达占据主导地位,而国内也有一些芯片企业开始涉足这个细分市场,比如地平线,在行泊一体的细分市场中推出了一些产品,可以与英伟达相抗衡。此外,黑芝麻、超星未来等企业也有相应的产品即将量产或已经量产。随着ADAS市场的快速增长,特别是L3级别自动驾驶的普及,预计明年开始行泊一体智驾SOC将快速实现市场渗透。在高性能方面,英伟达仍然是主导者;但在中等算力水平上,国内的芯片企业有很大的发展空间,尤其是在30-100Tops范围内,国内企业有望获得大量的产品订单并实现量产上市。

另外一块是功率芯片,这是国内突破非常快的一个半导体领域。从设计、研发到生产制造包括封装测试,在国内已经形成全产业链。相对来讲,发展比较快的国内企业有比亚迪和中车时代。此外,从产业发展的角度来看,车企在整个电驱动技术布局中,无论是自主研发还是合资合作,都将功率半导体作为追求电驱动核心技术的核心要点。因此,主流车企都有相应的产品和布局。

从功率芯片的角度来看,后续大家将重点关注碳化硅技术。目前,在碳化硅这个领域,除了碳化硅本身,在上游衬底和设备的方面,国内的投资力度和资本市场关注度也相对较高。在国内,像中车时代、比亚迪半导体、斯达半导体等企业都有相应的产品。

第四类是传感芯片,主要围绕摄像头雷达和激光雷达展开。在摄像头领域,目前国内发展相对较弱,国内发展比较好的有豪威、思特威等企业,这些企业在性能、可靠性等方面有一定优势。然而,从产品的终端集成来讲,毫米波雷达在国内自主率较低,导致整个毫米波雷达芯片领域的产业链能力较弱。不过,除了英飞凌和恩智浦等国外企业外,国内也有一些企业如加特兰微电子,其产品已在比亚迪的车辆上安装并上市,并与一些毫米波雷达厂商合作配套。

另一个是激光雷达。过去,激光雷达主要应用在L3级别智驾领域,但近两年来,大部分产品落地在L2++细分市场。从全球发展趋势来看,许多国外企业在激光雷达领域已经退出竞争,而中国部分企业获得产品订单并实现量产,在于激光雷达上游的核心技术能够进行自主研发。国内上游产业链包括华为等企业在发射和接收方面有相应的产品储备。因此,在国内激光雷达芯片领域,目前相对具有一定的产业链优势。

另外,在存储领域,随着整车数据量从GB到TB的增长,特别是自动驾驶和娱乐系统的发展,对图像和距离的感知需求也在增加。目前,国内在存储芯片方面,北京君正、合肥长鑫等企业相对有一定的优势。然而,在整个性能方面,美光、海力士和三星三家企业在行业中的地位和份额较高。

在国内近几年发展较快的领域还有模拟和电源管理芯片。圣邦微电子等企业在细分市场,包括原来的高压部件如DC/DC和LDO等方面,已经取得了一定的进展,并且也推出了一些车规级产品。

第七类是通讯芯片。随着电子电气架构的发展,现有的数据传输方式已经不能满足需求,这促进了以太网的应用。在以太网芯片领域,博通等外资企业的份额较高,裕太微是走在前列的国内企业之一,我们认为在通讯赛道上,国产化的空间仍然很大。

第八类是信息安全芯片。捷安、紫光同芯等企业在车载OBU和RSU以及网关等领域的产品已经实现了一些量产和配套。这些产品在信息加密、加固以及满足OTA升级等方面具有较强的优势。

另外是驱动芯片。驱动芯片的应用非常广泛。英迪芯微和纳芯微等企业目前也相应地推出了相关产品。尽管国内企业在驱动模块方面的竞争比较激烈,但其进步速度相对较快。

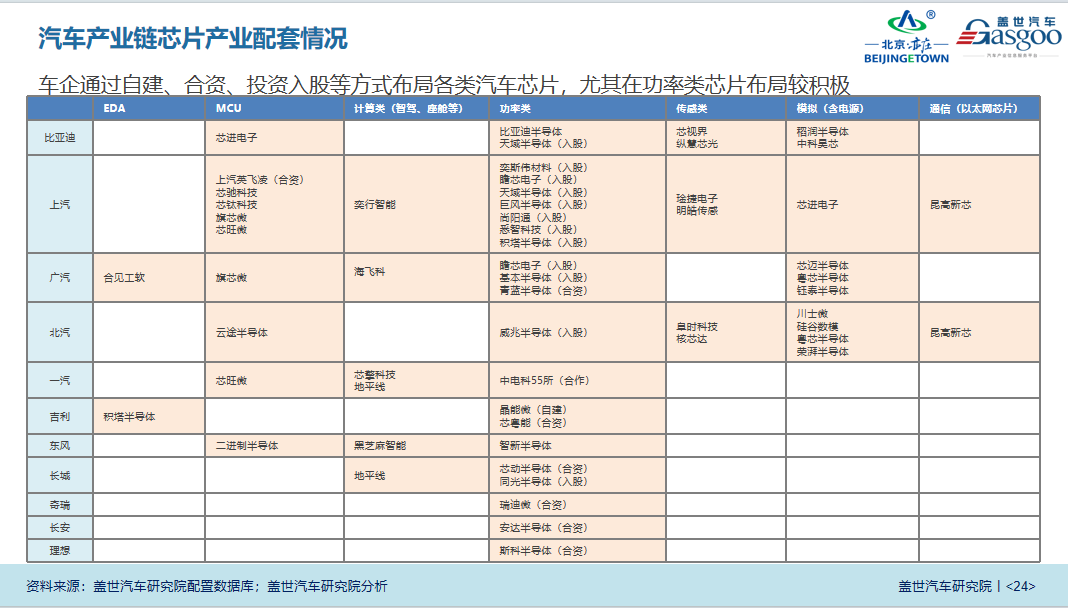

从车企配套来看,过去几年头部的车企在上游的EDA、MCU、SOC、IGBT、传感、模拟以及以太网等领域都有相应的产品布局。

在功率半导体领域,几乎所有主机厂都与tier1或旗下孵化子公司合作开发功率类芯片。这是因为在汽车三电领域,电驱动成本占比约为5%-10%,整个成本较高。在这个领域中,电机已经非常成熟,而电控则有一定的门槛。电控中的核心模块就是IGBT。如果掌握了IGBT技术,就掌握整个系统的核心。

目前车企布局比较深入的芯片领域是功率类芯片,大部分企业也会在MCU方面进行布局。现在智驾和座舱SOC产品普遍需要依靠外资企业的高性能芯片,逐渐我们能看到一些主机厂会和黑芝麻、地平线等国内企业进行深度合作。

此外,车企布局已经延伸到了上游的生产工艺,包括晶圆厂,他们直接购买产能,例如与台积电进行产线上的合作,实现全产业链的可控发展,并不仅仅是追求自研。

从整个产业链角度来看,国产芯片在设计、EDA和光刻机等领域相对薄弱。不过,在国内IC设计领域,一些设备已经实现了突破。

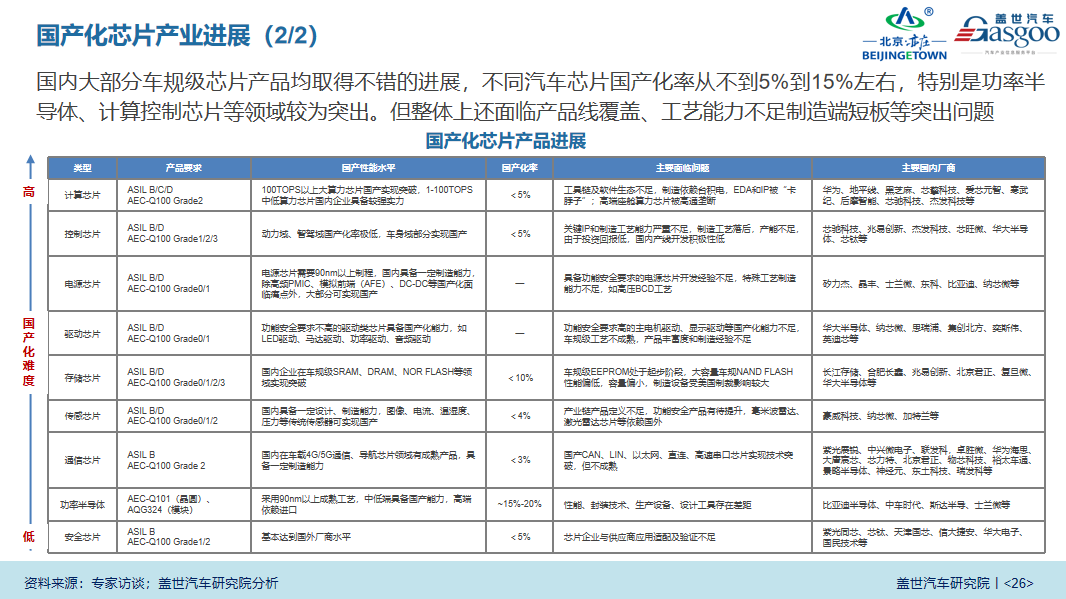

另外,从不同种类芯片来看,国内功率半导体自给率已经超过20%,随着碳化硅等功率半导体的国产化和产能释放,未来增长潜力巨大。在计算和控制领域,国产化程度相对较低,但国内计算芯片和MCU芯片已经在底盘和动力域等领域取得了进展。因此,我们认为这些领域具有较大的发展空间。在存储、驱动、电源管理领域,虽然存在一些短板,但整体上发展迅速。整体而言,国内芯片产业在功能安全、车规级要求、产品线覆盖和工艺等方面仍存在不足之处。

全国重点区域车规级芯片产业分布情况

第三部分给大家汇报一下重点区域的芯片分布。首先是长三角地区。长三角有区域一体化的优势,上海目前会对芯片企业提供补贴,江苏则主要在第三代半导体方面进行布局。浙江和安徽则基本上会对龙头企业和核心技术提供相应的政策支持。

整体来看,长三角产业链主要包含上海的芯片设计和江苏的封测制造,相关企业在这里落户比较全比较多,长三角在国内的产业链相对来说是最发达的。

根据盖世汽车供应链数据库,我们可以看到在整个上游领域,比如IP、EDA、制造设备、材料等方面,长三角地区的企业数量较多,研发生产和项目活跃度也相对较高。

其次是京津冀地区。这个地区主要围绕北京展开。北京亦庄推出了科创二十条政策,围绕高端车规级芯片提供资金支持,力度较大。像北方华创、中芯国际等龙头企业基本上都有在北京布局。此外,天津和河北也有相应的研究所或芯片企业落户。京津冀的产业链相对完善,主要以北京为核心,在生产、IP以及研发等方面比较全面。我们有一个布局图可以更全面地展示这些情况。

第三个重要区域是粤港澳大湾区。该区域的重点和发展主要集中在芯片的应用端。例如华为、比亚迪等公司有突出的表现。广州、深圳、香港等地也有相应的产业或政策布局。这是粤港澳大湾区目前的企业布局情况。

盖世汽车研究院是盖世汽车的一个独立业务,目前主要分为数据和报告两条线。在数据方面,盖世汽车研究院在过去几年打造了乘用车未来7年产销量预测,今年则更加细致地围绕电气化、座舱和智驾配置数据展开研究。其中还包括一部分芯片的数据,这些数据都呈现在数据库中。

另外一条线是围绕整个产业智库进行产业研究和定制化项目。团队能够与供应链上的朋友进行交流和合作。

重点介绍今年推出的配置数据,主要包括三套数据:一套是智驾配置数据,另一套是座舱配置数据。这两套数据覆盖了以终端保险数据为主的6500个车型,展示了智能化配置的功能,并提供了相应的市场报告。此外,还有围绕电气化的配置数据,包括电驱动、电池和IGBT等方面,每月都会提供相应的月报。这是今年的重点工作,向大家汇报一下。谢谢大家。

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服