9月18日,深圳市科通技术股份有限公司(以下简称“科通技术”)发布科创板上市招股书(注册稿)。报告显示,科通技术拟公开发行股票不超过3,505.7471 万股,占发行后总股本的比例不低于25% ,每股面值为人民币1元。此举将为其扩充分销产品线项目、研发中心建设项目、补充流动资金等募资,涉及总投资额约为20.49亿元。

据悉,科通技术主要从事芯片分销业务,包括 FPGA(可编辑逻辑芯片)及组件、ASIC(应用型专用芯片)、处理器芯片、模拟芯片、存储芯片等,共有80余条代理线。同时,该公司分销产品覆盖全球主要高端芯片厂商以及众多中国本土芯片厂商,比如 Xilinx(赛灵思)、Intel(英特尔)、 SanDisk(闪迪)、Osram(欧司朗)、Microchip(微芯)、Skyworks(思佳讯)、 AMD(超威半导体)、ST(意法半导体)等国际知名原厂,以及瑞芯微、全志科技、兆易创新等中国本土知名原厂。

数据显示,2020年度、2021年度、2022年度,科通技术营收分别为 42.21亿元、76.21亿元和 80.74亿元,三年间复合增长率达 38.30%;净利润分别为 1.59亿元、3.13亿元和 3.09亿元,复合增长率达 39.28%;综合毛利率分别为 9.14%、7.71%和 7.78%。

此外,2020至2022年度,科通技术汇兑损失分别为 1,921.8万元、1,594.45 万元和-6,024.94 万元;存货跌价损失金额分别 1,313.68 万元、1,268.95 万元和 4,993.12 万元,扣除预估返利后的存货金额分别为 1.43亿元、5.01亿元和 10.48亿元。

经营活动现金流量为负

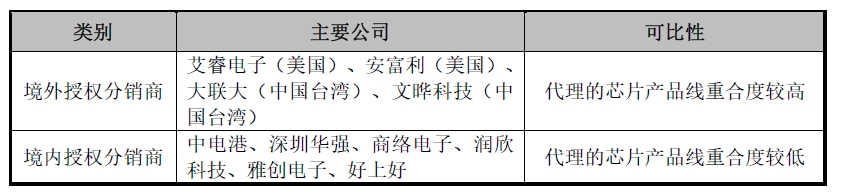

科通技术称,虽然中国境内已有中电港、泰科源、深圳华强等同行业公司,但其代理的芯片产品与前述企业重合度较低,而与全球知名的芯片分销商艾睿电子(美国)、安富利(美国)、大联大(中国台湾)、文晔科技(中国台湾)代理的芯片产品重合度较高。

此前,据《国际电子商情》发布的2022 年度电子元器件分销商营收排名报告显示,艾睿电子、安富利、大联大位列全球电子元器件分销商前三;中电港、深圳华强、泰科源则是中国前三大电子元器件分销商。

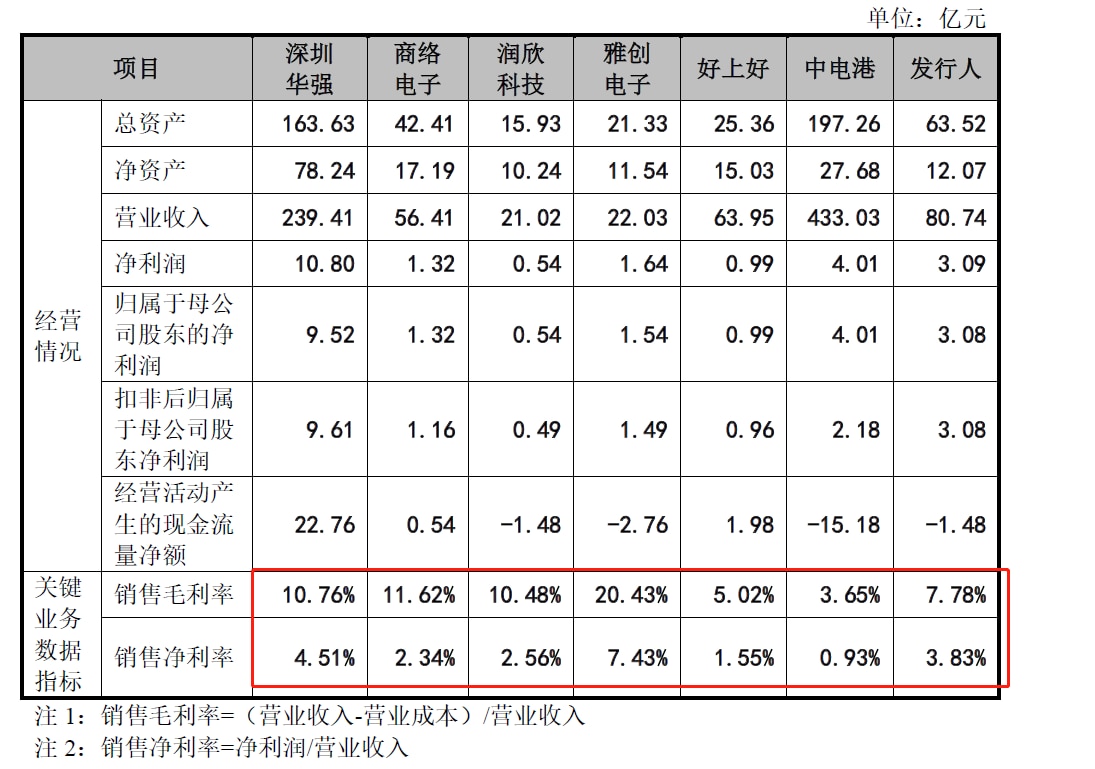

根据报告披露,对比诸如深圳华强、商络电子、润欣科技、雅创电子、好上好、中电港等同行业(拟)上市公司,在2022年,科通技术销售毛利率为7.78%,高于中电港的3.65%和好上好的5.02%,但低于雅创电子(20.43%)等公司;在销售净利率方面,该公司(3.83%)仅低于雅创电子(7.43%)和深圳华强(4.51%),而高于其他公司。此外,在经营活动产生的现金流量净额方面,除深圳华强、商络电子和好上好为正之外,科通技术与其他公司类似均为负值。

科通技术与同行业可比公司在2022 年在各项关键业务数据及指标

2020年度、2021年度、2022年度,科通技术经营活动产生的现金流量净额分别为-1.6亿元、 -2.4亿元和-1.48亿元。

此外,需要注意的是,2020 年和 2021 年,科通技术通过跨境资金池业务实质从硬蛋创新净拆入资金 3.62亿元及 2.1 亿元。2021 年 12 月 31 日后,该公司未再实质通过资金池业务从硬蛋创新拆入资金。2022 年 2 月 18 日后,资金池业务成员企业全部调整为该公司合并范围的母子公司。

5大客户销售收入贡献占比16.64%

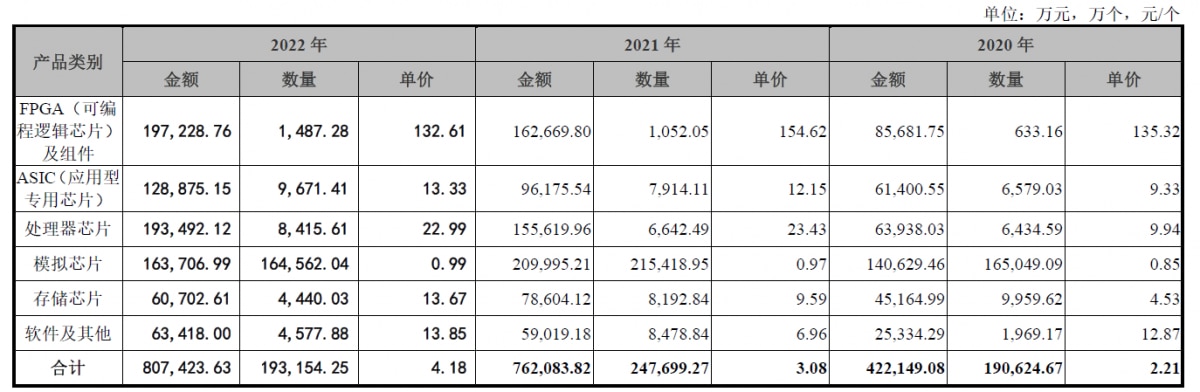

报告显示,主要为科通技术营收贡献的半导体产品主要包括FPGA(可编程逻辑芯片)及组件、ASIC(应用型专用芯片)、处理器芯片、模拟芯片、存储芯片。

2020年度、2021年度、2022年度,该公司FPGA及组件在主营业务的收入分别约为8.57亿元、16.27亿元、19.72亿元,分别占总营收的20.3%、21.35%、24.43%;ASIC芯片业务收入分别约为6.14亿元,9.62亿元,12.89亿元,分别占总营收的14.54% 12.62% 15.96%;处理器芯片收入分别约为6.39亿元、15.56亿元、19.35亿元,分别占总营收的15.15%、20.42%、23.96%;模拟芯片收入分别约为14.06亿元、21亿元、16.37亿元,分别占总营收的33.31%、27.56%、20.28%;存储芯片收入分别约为4.51亿元、7.86亿元、6.07亿元,分别占总营收的10.7%、10.31% 、7.52%。

主营业务收入按产品类别划分情况

主营业务收入按产品类别划分情况

以披露的FPGA及组件单价为例,此产品在2020年度、2021年度、2022年度的价格分别为135.32元、154.62元、132.61元。

对此,科通技术表示,各期销售的同一产品类别的平均价格波动较大,主要是因为:一,同一品类的电子元器件的价格受到品牌、型号及不同时间点下市场行情等多重因素的影响。电子元器件品牌和型号众多,即使品牌相同,同一电子元器件型号在不同市场行情下存在价格波动,且不同电子元器件型号的价格差异较大。二,同一类型产品在不同年度销售的品牌、型号和数量,也会随着客户需求的变动而变动。

主要产品的销售情况

主要产品的销售情况

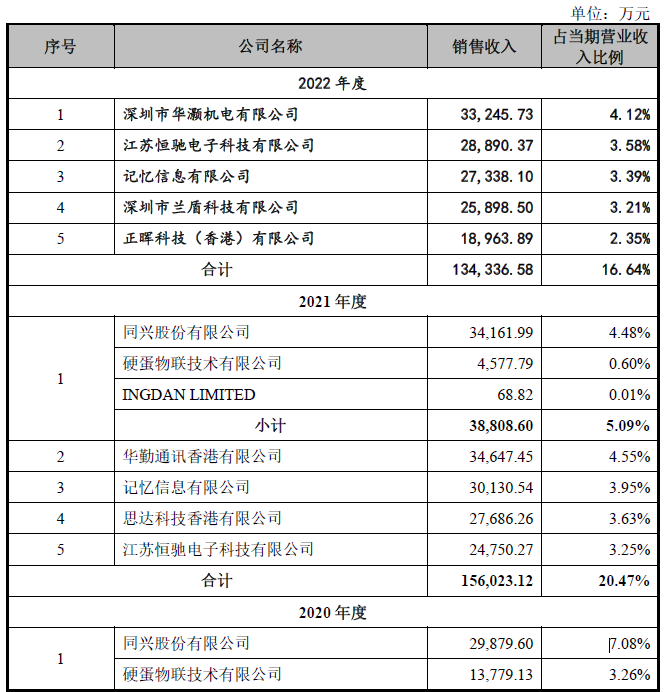

2020年度、2021年度、2022年度,科通技术来自前五大客户的销售收入分别约为10.96亿元、 15.6亿元、13.43亿元, 占比分别为25.97% 、20.47% 和16.64%。其中,2022年度,华灏机电、 记忆信息、 恒驰电子、 兰盾科技、 正晖科技(香港)为科通技术前5大客户。这5大客户的销售收入,占科通技术2022年营收的比例分别为4.12%、3.58%、3.39%、3.21%和2.35%,合计为16.64%。

科通技术称,报告期内,公司对硬蛋创新下属公司、曼诚技术销售的产品均为关联方自用或已实现最终销售。

前五大供应商中,Xilinx占比高

报告显示,科通技术主要采购产品品类与销售产品品类一致。其中,2022年度,该公司采购的FPGA及组件、ASIC芯片、处理器芯片、模拟芯片、存储芯片数量分别为1604.9万个、1.19亿个、7624.36万个、16.02亿个、4608.63万个,采购单价则分别为1405.69元、15.65元、33.22元、1.12元、20.89元,对应涉及金额为225.99亿元、18.6亿元、25.33亿元、17.88亿元、9.62亿元;

具体采购情况

具体采购情况

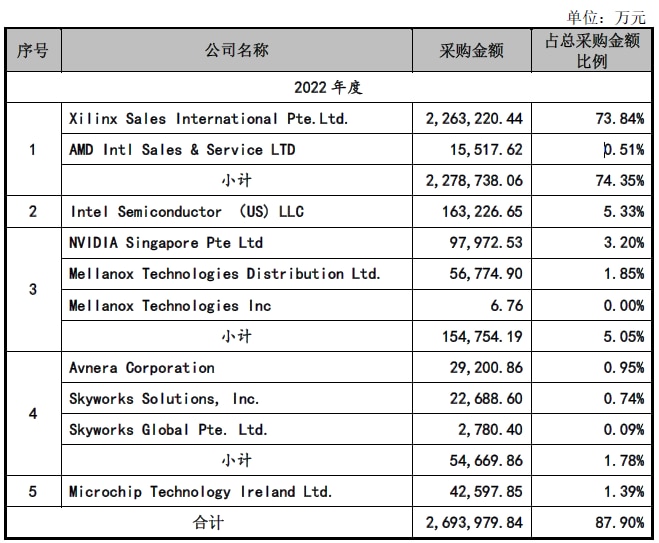

2020年至2022 年,科通技术向前五大供应商合计采购金额占比分别为84.59% 、87.3% 和87.9%,采购较为集中,主要原因是报告各期其向Xilinx Sales International Pte. Ltd. 采购占比均超过50% 。

向前五大供应商的采购情况

向前五大供应商的采购情况

2020年度、2021年度、2022年度,按照含返利的目录采购价格口径,科通技术向第一大供应商 Xilinx(赛灵思)采购金额占比分别为 71.99%、74.12%和 73.84%,乍一看采购占比颇高。

科通技术表示,其向赛灵思公司采购占比较高,主要原因为:

(1)FPGA 芯片具备半定制化、可编程化等特点,近年来应用需求及市场规模不断增长,公司采购比例相应增加;

(2)赛灵思产品市场竞争力较强,数据显示, 2021 年中国 FPGA 市场规模为 176.80 亿元人民币,其中赛灵思的市场份额占比 约 45%;近年来,因下游客户需求旺盛,公司向赛灵思采购需求始终维持在较高水平;

(3)赛灵思为保证品牌溢价,通过统一全球范围内的目录采购价格并根据不同应用 领域给予差异化返利,以维护自身定价权利,导致其产品呈现高定价、高返利特征;公司需按照其制订的目录采购价(Book Price)向其采购,后续赛灵思结合公司对下游客户的销售价格等因素,给予相应返利。

据披露,结合自身业务特征,扣除返利影响因素下,科通技术在2020年度、2021年度、2022年度,对赛灵思的实际采购金额占比分别为 26.73%、30.47%和 27.31%,对赛灵思存在一定的采购依赖。

上市主体设立以及股本和股东变化

(一)有限公司设立

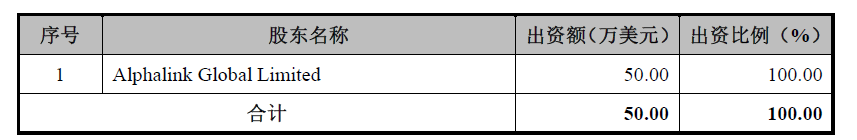

发行人,前身为金鼎中天,成立于2005 年5 月24 日,系由Alphalink Global Limited独资设立的外商投资企业。

2005年4 月3 日,Alphalink Global Limited 签署《金鼎中天多媒体技术(深圳)有限公司章程》,约定金鼎中天注册资本为50 万美元,出资方式为现金。

2005年4 月28 日,获准Alphalink Global Limited 在深圳市设立外资企业;外资企业的名称为 金鼎中天多媒体技术(深圳)有限公司””;经营期限为20 年;企业投资总额为70 万美元;注册资本为50 万美元;经营范围为 从事数字家电产品、通信产品、计算机多媒体产品及相关软件的设计开发,并销售自行开发的产品、软件及提供相关技术咨询 。

2005年4 月29 日,金鼎中天收到核发《中华人民共和国外商投资企业批准证书》(商外资粤深南外资证字[2005]5018 号)。

2005年5 月24 日,深圳市工商行政管理局向公司核发注册号为企独粤深总字第315482 号的《企业法人营业执照》。

经审验,截至2007 年6 月2 5 日,金鼎中天已收到Alphalink Global Limited 缴纳的出资美元50 万元。2022 年1 月4 日,据出具《深圳市科通技术股份有限公司专项验资复核报告》(大信验字[2 022 第5 00006 号),对上述验资进行了复核。

金鼎中天设立时的股权结构

金鼎中天设立时的股权结构

(二)股份公司设立

2021年5月25日,科通工业作出执行董事决定,同意以发起设立的方式,由科通工业按原账面净资产值整体变更为股份有限公司。

2021年5月25日,科通工业股东会作出决议,同意根据《审计报告》(大信审字[ 第5 00131 号),以公司截至2020 年11 月30 日经审计的净资产值513,996,834.06 元人民币,按照1:0.19455373 的比例折股整体变更为股份有限公司,折合为股份有限公司的股本总额1亿元,余额413,996,834.06 元计入资本公积;股份有限公司股份总数为1亿股,每股面值为人民币1元。公司注册资本由人民币5,827,679.95元增加至1亿元。

同日,科通工业全体股东作为发起人签署了《发起人协议》,就发起人的各项权利和义务、发行人的设立方式、名称、住所、经营范围、注册资本及持股比例、出资方式等相关事宜作出了约定。

2021年5 月25 日,发行人召开创立大会,审议通过《关于科通工业技术(深圳)有限公司整体变更为股份公司的议案》,全体发起人一致决定按原账面净资产值折股将科通工业整体变更为股份有限公司。该次会议通过《公司章程》及其他事项,并选举产生第一届董事会董事与第一届监事会非职工代表监事。

同日,公司召开职工代表大会,选举产生股份公司第一届监事会职工代表监事。

2021年5 月26 日,根据出具的《科通工业技术(深圳)有限公司变更设立股份有限公司涉及的科通工业技术(深圳)有限公司资产负债表列净资产价值资产评估报告》(京信评报字(20212021)第248 号),截至2020 年11 月30 日,科通工业净资产评估值为98,116.88万元。

2021年5 月28 日,发行人就本次股改事宜办理完毕工商变更登记,并取得深圳市市场监督管理局核发统一社会信用代码为91440300771630692T 的《营业执照》,股份公司正式成立。

2022 年1 月4 日,根据出具的《深圳市科通技术股份有限公司验资报告》(大信验字[2 022 第5 00004 号),经审验,截至2 021 年5 月2 8 日,发行人已收到全体发起人以其拥有的科通工业的净资产折合的实收资本1亿元。

股份公司设立时发起人股东持股情况

股份公司设立时发起人股东持股情况

发行人整体变更设立为股份有限公司的相关事项已经科通工业股东会以及科通技术创立大会表决通过,相关程序合法合规,整体变更中不存在侵害债权人合法权益情形,没有与债权人发生纠纷,且已完成工商登记和税务登记相关程序。

(三)2020至2022年,股本和股东变化

此后,在经过一系列的增资扩股或者股权转让变更后,于本次发行前,科通技术共有29 名直接股东,其股东人数未超过200 人。

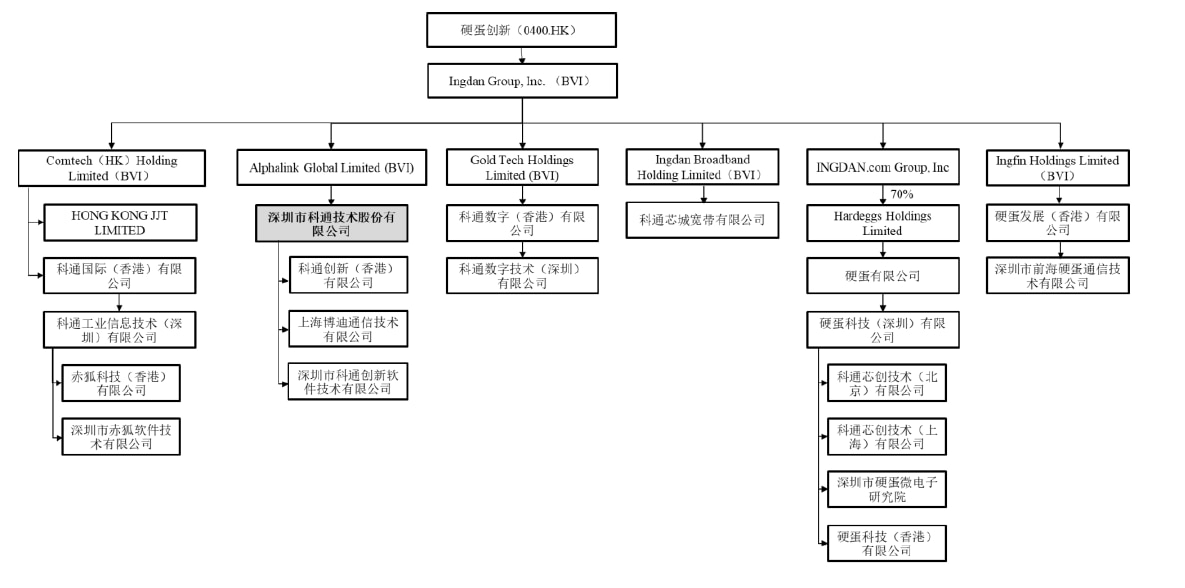

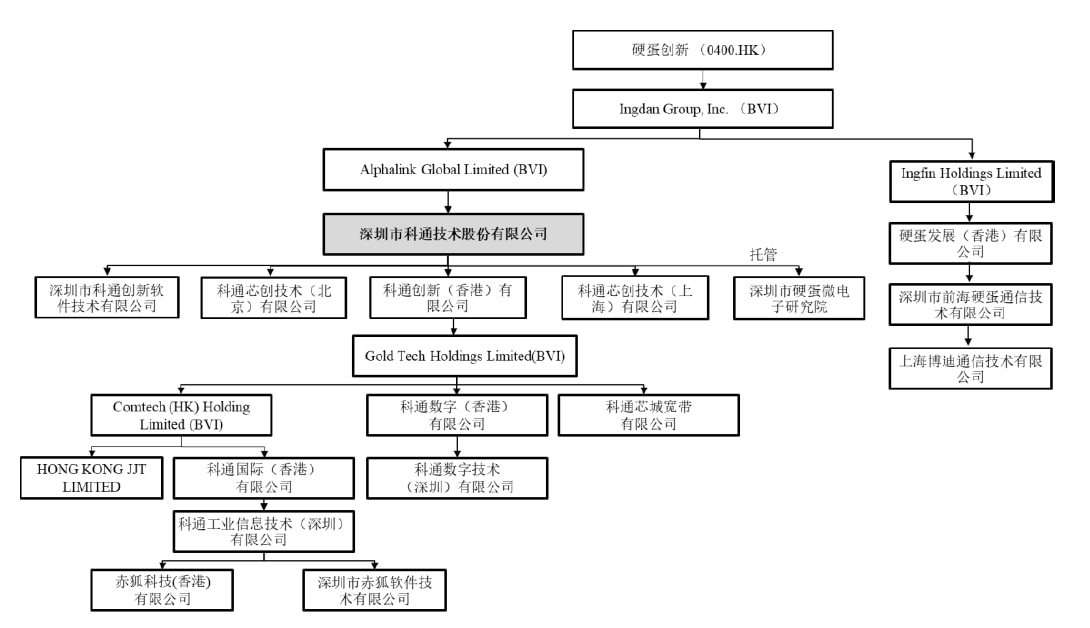

截至2023年3月31日,科通技术股权结构如下:

注:除特别注明外,持股比例为100% 。

注:除特别注明外,持股比例为100% 。

成立以来重要事件,包括重大资产重组

同一控制下的企业合并

2019年12 月,硬蛋创新拟将旗下芯片分销业务分拆至A 股上市,选择以科通工业作为拟上市主体,为解决科通工业与硬蛋创新之间的潜在同业竞争问题进行了一系列资产重组,将芯片分销相关主体整合至科通工业旗下。

因此次重组所涉及的主体在重组前后均由硬蛋创新控制,且重组前后均由硬蛋创新合并财务报表,因此此次重组为硬蛋创新内部重组,构成同一控制下的企业合并。

根据披露,这次重组涉及的境内公司包括上海博迪、北京芯创、上海芯创和硬蛋研究院;境内公司则包括高达控股(及其控制的下属公司)和Comtech(HK)Holding Ltd.(及其控制的下属公司)。

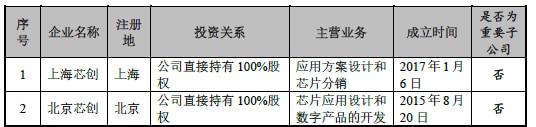

此次重组涉及到的被重组方及其主营业务情况

此次重组涉及到的被重组方及其主营业务情况

此次境外重组过程及具体情况如下:

(1)2019年10月31日,高达控股与Ingdan Broadband Holding Limited 签署股权转让文书,由IngdanBroadband Holding Limited 将其所持香港科通宽带100%股权转让给高达控股。

(2)2019年10月31日,高达控股与Ingdan Group , 签署股权转让文书,由Ingdan Group , 将其所持Comtech(HK)Holding Ltd 及其控制的下属公司100%股权转让给高达控股。该收购完成后,Comtech (HK) Holding Limited 原有的全资子公司科通国际、科通信息、赤狐软件、Hong Kong JJT Limited 和香港赤狐均成为科通工业的全资子公司;其中,子公司Hong Kong JJT Limited 已于2019 年1 0 月1 8 日提交注销申请,并于2 020 年4 月3 日完成注销。

(3)2019 年10月31日,科通创新香港与Ingdan Group , Inc. 签署股权转让文书(Instruments of Transfer and Sold and Bought Notes Notes),由Ingdan Group ,将其所持高达控股及其控制的下属公司100%股权转让给科通创新香港。该收购完成后,高达控股原有子公司香港科通数字、深圳科通数字均成为科通工业的全资子公司。

根据约定,此次重组的定价基准日为2019 年1 2 月31 日,以被收购方在定价基准日的净资产为作价依据。截止2019 年12 月31 日,Comtech(HK)Holding Ltd 合并净资产为663,591,660.83元人民币,故高达控股从Ingdan Group, Inc. 购买Comtech(HK)Holding Ltd 全部股权的价格为95,122,224.25 美元(汇率11:6. 9898);科通芯城宽带有限公司净资产为 36,190,125.40 元人民币,故高达控股从Ingdan Broadband Holding Limited购买科通芯城宽带有限公司全部股权的价格为1 港元;高达控股收购Comtech(HK)Holding Ltd 、科通芯城宽带有限公司全部股权后,截止2019 年12 月31日,合并净资产为 121,820,215.4元人民币,故科通创新香港从Ingdan Group, Inc.购买高达控股全部股权的价格为1 美金。科通创新香港、高达控股应支付的对价已于2019 年末在硬蛋创新内部进行债权债务抵销,上述对价无需另行支付。

各方确认科通创新香港、高达控股从Ingdan Group , In c 、Ingdan BroadbandHolding Limited 购买的上述公司及其子公司已于2 019 年12月31日完成股权、业务、资料、印章等的交割,实际控制权转移至收购方。

这次境内重组过程及具体情况如下:

(1)2019年12月30日,科通工业与前海硬蛋通信签署《上海博迪通信技术有限公司股权转让协议书之补充协议》,约定科通工业将其所持上海博迪100%股权转让给前海硬蛋通信。以上海博迪截至2 019 年1 1 月3 0 日净资产作价,本次转让交易对价为人民币25,028,593.34 元。前海硬蛋通信应支付的对价已于2019年末在硬蛋创新内部进行债权债务抵销,上述对价无需另行支付。

(2)2019年11月30日,科通工业与硬蛋科技深圳签署《转让协议》,约定硬蛋科技深圳将其所持北京芯创100%股权转让给科通工业,以北京芯创实缴资本作价为人民币200.48 万元。

(3)2019年12月4日,科通工业与硬蛋科技深圳签署《硬蛋科技(上海)有限公司股权转让协议书》,约定硬蛋科技深圳将其所持上海芯创100%股权转让给科通工业。鉴于上海芯创净资产为负数,转让交易对价为名义对价人民币1 元。

(4)2019 年12月17日,科通工业与硬蛋科技深圳签署《托管协议》,约定硬蛋科技深圳将作为硬蛋研究院举办者所享有的全部权利托管给科通工业行使,托管安排生效后,硬蛋研究院日常运营费用全部由科通工业承担,科通工业作为受托方无需向委托方硬蛋科技深圳支付对价。

此次业务重组前简要股权架构

此次业务重组前简要股权架构

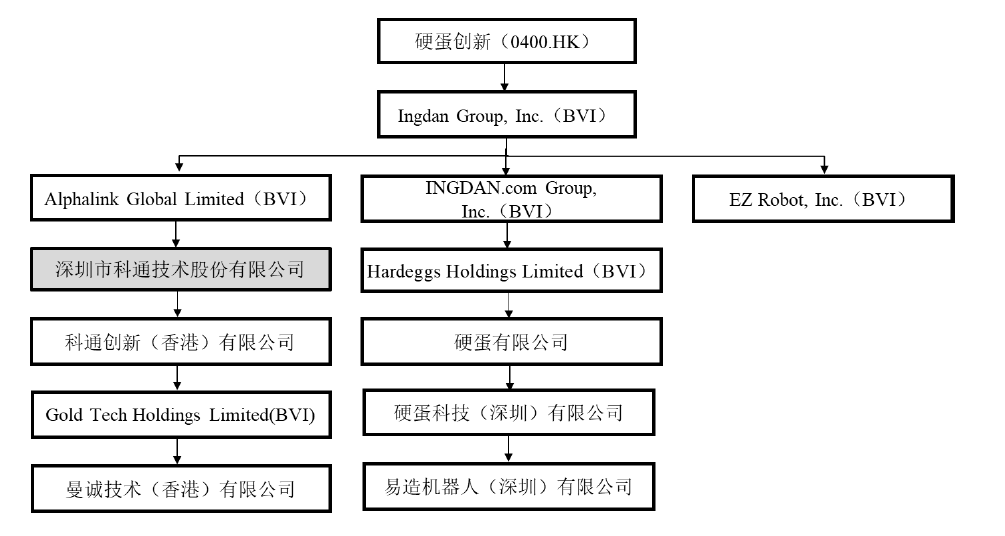

此次业务重组后简要股权架构

此次业务重组后简要股权架构

重组的影响

上述重组将芯片分销业务相关主体整合至拟上市主体,将芯片分销业务无关主体从拟上市主体转让至硬蛋创新。 重组完成前一个会计年度 年末(即2018 年度 2018 年末)发行人的资产总额、营业收入、利润总额具体如下表所示:

此次同一控制下的企业合并,被重组方重组前一个会计年度末的资产总额及前一个会计年度的营业收入、利润总额超过了重组前发行人相应项目的100%。上述重组已于2 019 年1 2 月末完成。

收购曼诚技术

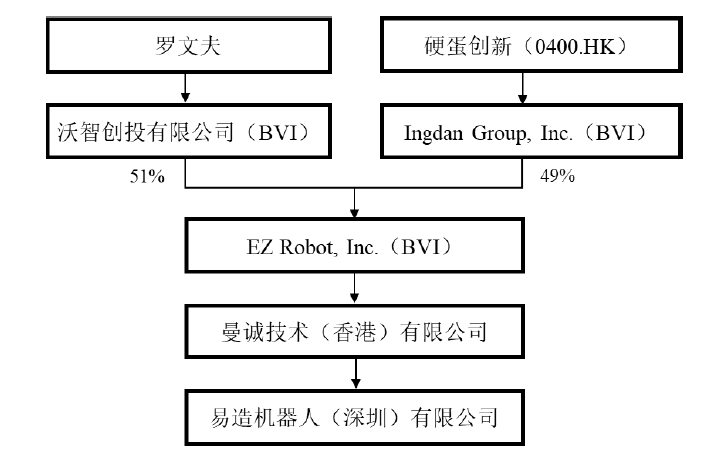

在本次重组前,硬蛋创新间接持有曼诚技术49% 的股权,曼诚技术为发行人关联方,拥有Intel(英特尔)产线的代理权。2019 年、2020 年和2021 年1月,发行人向曼诚技术采购金额分别为30,747.64 万元、13,718.79 万元和661.80 万元。2 021年2 月,为解决关联交易问题,由发行人子公司高达控股收购曼诚技术。这次重组过程及具体情况如下:

2021 年2月10日,Ingdan Group , Inc. 、高达控股、硬蛋科技深圳、沃智创投、EZ ROBOT, INC、曼诚技术和易造机器人(深圳)有限公司签署《Cogobuy Group , Inc. 与RICH WISDOM VENTURES LIMITED 关于易造集团的收购协议》,各方约定:

(1)沃智创投将其所持EZ ROBOT, INC .51%股权转让给Ingdan Group , Inc.,交易对价为港币1.8亿元。

(2)EZ ROBOT, INC 将其所持曼诚技术100%股权转让给高达控股,以交易对价为港币6 ,776万元。

(3)曼诚技术将其所持易造机器人(深圳)有限公司100%股权转让给硬蛋科技深圳,交易对价为人民币100万元。

上述交易系同步进行,交易对价系根据TrinityCorporation Finance Limited 出具的评估结果,经各方协商确定。

相关款项已于2021年2月10日支付完毕,上述重组已于2 021 年2 月1 1 日完成工商变更,这次重组完成后,曼诚技术成为发行人的全资子公司。

这次重组前简要股权架构

这次重组前简要股权架构

这次重组后简要股权架构

这次重组后简要股权架构

重组的影响

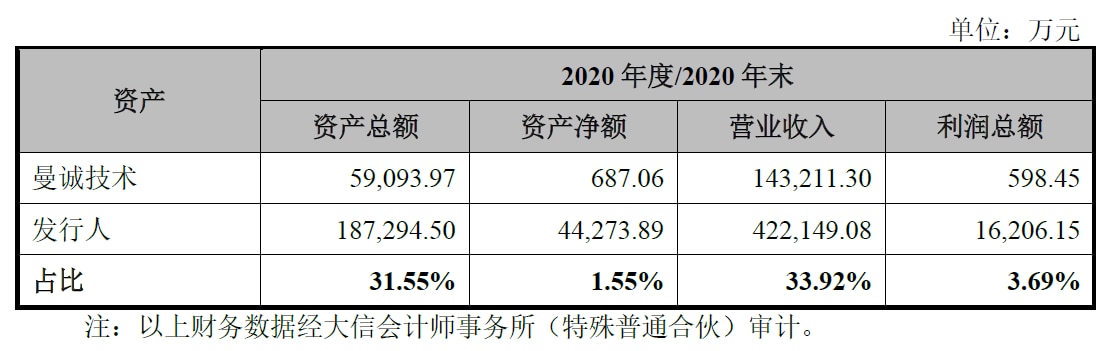

上述重组将曼诚技术整合至拟上市主体,重组完成后,发行人主营业务、管理层、实际控制人均未发生变化,本次重组有利于整合资源,进一步加强了发行人的业务独立性,减少了关联交易,对发行人经营业绩产生积极的影响。 被重组方重组完成前一个会计年度 年末(即2020 年度 2020 年末)的资产总额、资产净额、营业收入、利润总额占发行人相应指标的比例具体如下表所示:

根据披露,曼诚技术主要从事应用方案设计和芯片分销,上述重组业务与发行人重组前业务高度相关。

截至本招书签署日,科通技术共有控股子公司21 家,其中境内控股子公司11 家,境外控股子公司10 家。

控股子公司

控股子公司