2023年上半年,全球经济发展环境面临的复杂性、严峻性和不确定性仍然存在,多领域呈现出显着的分化态势。例如以手机、个人电脑等为主的消费电子需求持续疲软,但汽车电子需求持续旺盛。另一方面,尽管元器件价格及原材料成本在上半年走低,但各电子制造产业链企业净利润持续承压。

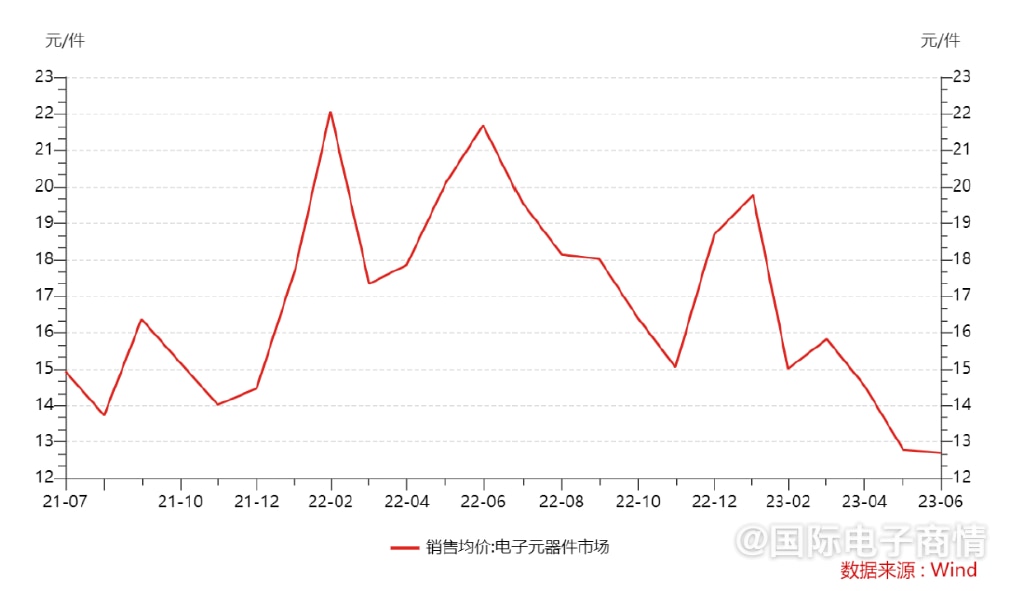

根据Wind数据显示,2023 年以来,电子元器件销售均价总体呈现下降趋势,6 月均价较1 月均价降低35.76%:

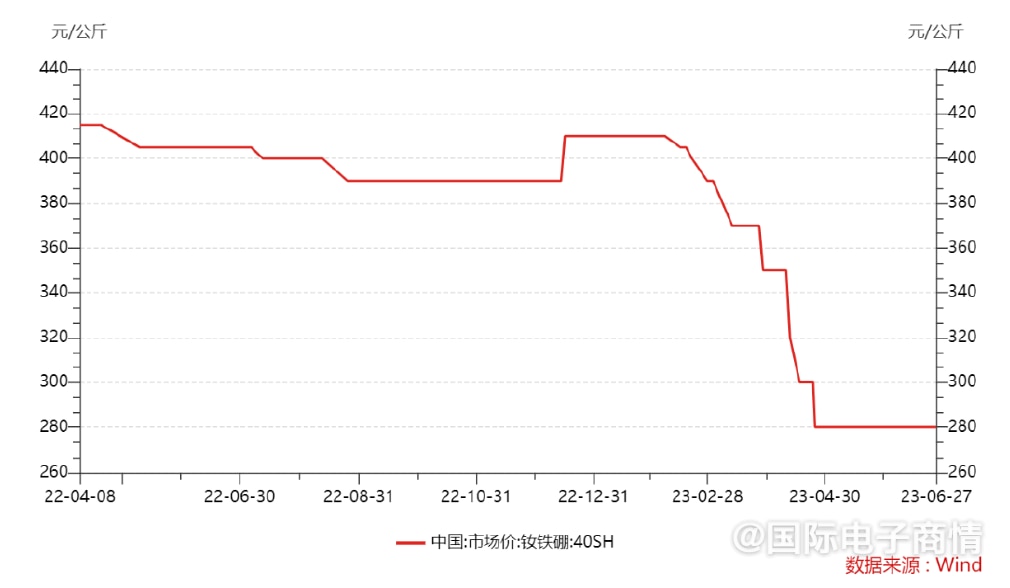

钕铁硼材料系扬声器及电声物料的主要成本构成。以钕铁硼主流型号40SH为例,其2022 年4 月至2023 年6 月末的市场价格也在不断走低。

机壳的主要原材料为塑料,塑料大宗商品的价格指数及其变动与机壳的价格及其变动具有一定的可比性。2023 年,塑料指数(LFI.WI)总体呈现下降趋势,6 月末收盘价较年初降低约4%。

手机等ODM市场:几家欢喜,几家愁

根据Counterpoint 数据, 2022 年,ODM/IDH 厂商智能手机出货约为4.83 亿台,虽然较2021 年下降5.4%,但占全球智能手机市场出货份额上升至39%,预计这一比例在2023 年将继续上升至41%;预计至2025 年,全球智能手机ODM/IDH市场将持续增长,出货量有望超过6 亿台,占整体智能手机市场超过40%,销售额增长至372 亿美金。

近年来,全球智能产品ODM/IDH 市场整合加速,份额不断向行业龙头集中。根据Counterpoint 数据,华勤技术、龙旗科技及闻泰科技为全球智能手机ODM/IDH 市场的龙头厂商。

华勤技术

年报显示,2023上半年,华勤技术实现营业收入396.98亿元,归属于上市公司股东的净利润12.82亿元,同比上升19.72%;归属于上市公司股东的扣除非经常性损益的净利润9.65 亿元,同比上升31.23%。

华勤表示,其智能手机业务产能利用率保持在高位,出货量保持一定幅度的增长,毛利率保持稳定;笔记本电脑业务稳健发展,市场份额稳步提升。智能穿戴业务保持稳健发展,收入规模不断扩大。

将智能手机领域的供应商迁移至笔记本电脑领域,凭借智能手机庞大的出货量摊薄原材料成本。据悉,在笔记本电脑业务领域,目前华勤已获得头部品牌的认可,并进入一线笔记本电脑品牌供应链。该公司称,其是唯一打破中国台湾同行垄断并形成规模效应的公司,根据Digitimes的数据显示,这家中国公司在2023年第二季度全球笔记本电脑ODM厂商出货量中进入前四位。

龙旗科技

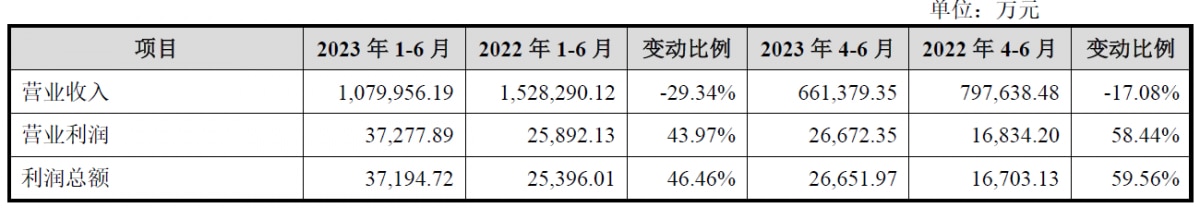

上半年,龙旗科技经会计师审阅的营业收入为108亿元,同比下降29.34%,净利润3.34亿元,较上年同期上升34.81%;归属于母公司股东的净利润3.34亿元,较上年同期上升35.06%;扣除非经常性损益后归属于母公司股东的净利润为2.64亿元,同比上升29.56%。

龙旗科技表示,上半年终端需求较弱,影响了品牌商客户产品的销量,导致其出货量和销售收入同比下降;上年同期实现营收创下最佳表现,主要得益于新开拓的大客户三星电子、中邮通信量产项目的销售情况良好,贡献了大额的增量收入。该公司称,扣除非经常性损益后归属于母公司股东的净利润上升主要系受益于原材料价格降低、美元对人民币汇率升值及生产经营效率持续提升。

报告显示,上半年,该公司毛利利率上升至12.32%,毛利率水平与同行业可比公司相比略低。该公司表示,主要由于期内公司规模效应优势尚未完全体现,还有进一步提升的空间。如果未来市场竞争加剧、原材料采购成本上升或智能手机等产品终端销售情况持续下滑,则行业整体毛利空间会受到挤压,将对其毛利率造成不利影响。

据龙旗科技预测,预计2023年其全年可实现营业收入为240.91 亿元-250.87亿元,同比下降14.50%-17.90%。

闻泰科技

上半年,闻泰科技实现营业收入292.06亿元,同比增加2.49%;归属于上市公司股东的净 利润12.58亿元,同比增加6.45%;归属于上市公司股东的扣除非经常性损益的净利润11.80 亿元,同比增加1.54%。

其中,闻泰产品集成业务(手机、平板、笔电、AIoT、汽车电子、服务器等) 上半年实现营收206.21 亿元,同比增长6.19%,毛利率为 9.1%,实现净利润0.07亿元。分季度来看,该公司产品集成业务第一季度与第二季度分别实现营收102.89亿元、103.31亿元,净利润分别为-1.08 亿元、1.15亿元。

手机和平板业务作为闻泰传统ODM业务的核心基石。今年随着新业务、 新客户逐步稳定上量,闻泰科技重新调整资源配置在传统手机业务上取得更多、更优质的订单。上半年,闻泰手机业务已获得多个优质新项目,订单规模明显增长,在服务器、笔电、AIoT 产品、车载终端以及新客户等方面,已经完成体系化成型的产品序列和型号的研发,相关业务将进入市场开发强化阶段,相关产品均已进入对应市场主流厂商供应体系,即将进入上量阶段。

笔电业务方面,闻泰科技与特定客户合作开展顺利。比如该公司在昆明工厂增加笔记本电脑制造产能;在黄石工厂增加笔记本电脑配套结构件制造能力,已经通过相关笔电客户的审厂认证,可以满足全球客户的笔电制造需求。

闻泰科技表示,昆明工厂目前主要用于生产特定客户笔记本电脑,过去两年特定客户项目前期投入对公司产品集成业务的成本费用影响较大,上半年正在通过整合以实现降本增效展望下半年,闻泰产品集成业务有望从底部逐步回升。

此外,上半年,闻泰科技光学模组业务实现的净利润为-0.07 亿元。闻泰表示,光学模组业务目前体量较小,对业绩影响不大。闻泰科技表示,上半年公司结合光学模组行业现状积极研究经营战略,广州得尔塔(光学模组业务承载平台)特定客户项目持续生产出货,并积极推进落实特定客户新型号的验证工作,已启动产品集成业务配套模组的出货,进一步推动其先进技术产品在车载光学、AR/VR光学、笔电等领域的应用。

ODM 市场规模下滑与市场竞争风险

龙旗科技表示,由于ODM/IDH 行业存在规模效益、技术门槛、综合服务能力要求高等竞争特点,未来行业龙头企业市场占有率有望进一步提升。

不过,华勤却表示,若未来宏观经济环境或消费电子行业环境发生波动,消费者对消费电子产品需求减少,或由于客户调整产品战略,减少或停止委外研发或制造,其可能面临市场规模下滑风险。

随着境外业务不断发展,近年来华勤境外销售收入占主营业务收入的比例维持在60%-68%之 间,并有部分原材料需要向境外供应商采购。对此,华勤表示,随着国际市场经济形势波动加大,以及针对性地进行国际贸易保护,通过提高关税、限制进出口等方式进一步加强贸易壁垒,可能对其产品出货或原材料进口带来不利影响。

此外,华勤却还称,由于部分EMS厂商与关键零部件制造商也在近些年逐步涉足ODM 领域,行业竞争激烈。

传音控股:新市场开拓战略取得成效

上半年,传音控股实现营业收入250.29 亿元,较上年同期增长8.31%;营业利润25.48亿元, 较上年同期增长27.50%;归属于母公司所有者的净利润21.02亿元,较上年同期增长 27.10%;归属于母公司所有者的扣除非经常性损益的净利17.7亿元,较上年同期增长 23.53%。

传音控股表示,鉴于持续开拓新兴市场及推进产品升级,公司总体出货量及销售收入有所增长,同时受益于产品结构升级及成本优化,毛利率有所提升,相应毛利额增加。

上半年,该公司经营活动现金净流量净额同比增加76.21亿元,主要由于随着营业收入的增长,本期销售收款增加;同时由于第二季度销售额增长较快,对应的部分应付原材料采购款尚未到期支付,本期购买商品支付的现金大幅减少。

另外,上半年,传音控股参股公司美芯晟(688458.SH)、南芯科技(688484.SH)实现上市,公允价值上升较多,计入非经常性损益,对公司净利润有一定积极影响;而2022年公允价值变动收益为-3,766.08万元,上下半年均为负数。

新市场开拓战略取得一定成效

凭借优异的产品性能和本地化的技术创新,在非洲市场获得了高于其他手机厂商的市场占有率和广泛的品牌影响,在业界传音被称为“非洲之王”。

通过用户间的口碑营销和良好互动,传音“手机+移动互联网服务+家电、数码配件”的商业生态模式已初步成型,从而进一步强化了公司的竞争优势。例如传音创立了TECNO、itel、Infinix三大手机品牌,同时创办数码配件品牌oraimo,售后服务品牌Carlcare和家用电器品牌Syinix等,并自主研发了HiOS、itelOS和XOS等智能终端操作系统及独立的应用软件平台。

在移动互联网业务方面,基于用户流量和数据资源的移动互联网平台,是该公司发展移动互联网产品的核心基础。其与网易、 腾讯等多家国内领先的互联网公司,在音乐、综合内容分发、新闻聚合及其他等应用领域进行出 海战略合作,积极开发和孵化移动互联网产品。

据IDC数据统计显示,2023 年上半年,传音在全球手机市场的占有率为 13.9%,在全球手机品牌厂商中排名第三,其中智能机在全球智能机市场的占有率为 7.6%,排名第六位。在非洲市场,传音在智能机市场的占有率超过 40%,排名第一;在南亚市场,巴基斯坦智能机市场占有率排名第一;孟加拉国国智能机市场占有率排名第一;印度智能机市场占有率排名第六。

立讯精密:二季度电脑互联产品及精密组件业务呈同比增长

上半年,立讯精密实现销售收入979.71亿元,较上年同期增长19.53%;实现归属于母公司所有者的净利润43.56亿元,较上年同期增长15.11%;实现归属于上市公司股东的扣除非经常性损益的净利润41.54亿元,较上年同期增长22.48%。

在消费电子板块,由于过去三年“宅经济”的被动加速发展,PC 等电子产品在需求端经历提前消费,但截至 2023 年上半年,该供需状态已得到有效改善,该公司电脑互联产品及精密组件业务在第二季度呈同比增长态势。

除此之外,该公司依托在零部件、模组及系统解决方案的垂直整合与高效协同能力,在核心消费电子的新、老产品及不同客户上,均取得出色业绩表现。

长盈精密:消费电子业务营收同比下降25%

上半年,长盈精密实现营业收入59.10亿元,较去年同期下降 16.51%。

受智能手机、平板电脑、笔记本电脑等智能终端出货量下降的不利影响,上半年长盈精密消费电子业务实现营业收入42.11亿元,较去年同期下降25%;但新能源业务依然保持较快增长,实现营业收入13.84 亿元,较去年同期增长31.95%,占公司整体营收比例提升至23.42%。

上半年,长盈精密持续加强技术创新,积极配合客户需求,从新材料和新工艺两个维度升级精密制造能力。

在新材料上,钛合金因其硬度高、抗菌性强等特性,成为消费电子客户的新选择。该公司配合大客户落地了钛合金材料全制程工艺,为后续项目做好了量产准备。在非金属材料上,玻纤维、碳纤维等纤 维材料因其质量轻、机械强度高等特性,符合可穿戴类智能终端产品对结构材料的需求,在纤维材料上, 该公司已具备了生产、加工能力,配合大客户进行了项目开发并成功送样。在新工艺上,针对目前金属外 观件生产工艺材料利用率低、能耗较高等缺点,该公司研发了浆料锻造生产工艺,对于加工钛合金等硬质 金属,不仅能大幅提升材料的利用率,还能降低生产能耗,符合绿色可持续发展的战略目标。

蓝思科技:消费类结构件、模组及组装业务营收同增1.34%

上半年,蓝思科技实现营业收入201.77亿元,同比增长5.18%;净利润5.54亿元, 同比增长281.90%;扣除非经常性损益后的净利润4.53亿元,同比增长192.19%;经营活动产生的现金流量净额43.63亿元,同比增长27.64%;基本每股收益0.11 元,同比增长281.14%;销售费用同比减少9.02%,管理费用同比减少12.55%,财务费用同比减少81.54%。

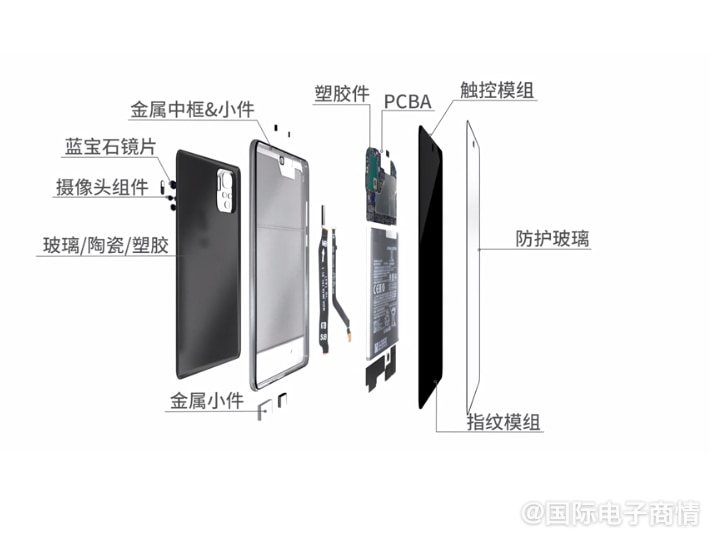

蓝思科技表示,由于相关市场需求稳定,上半年,该公司应用于智能手机、平板电脑、笔记本电脑、一体式电脑等产品的结构件、模组及组装(涵盖玻璃、金属、蓝宝石、陶瓷、塑胶、碳纤维等新材料),实现营业收入161.35 亿元,同比增长1.34%。

蓝思科技手机部件(图片来自其官网)

此外,主要由于产品结构性调整,家电相关品类正在与客户研发验证阶段,上半年蓝思科技其他智能终端类产品(音乐播放器、音响、游戏机、电话机、门锁、电子相框、洗衣机、空调、冰箱等),实现营业收入0.63亿元,同比减少31.04%。

欧菲光:营收同比下降18.79%;净利润-3.54亿元

受国际贸易环境变化、下游终端市场消费需求放缓、H客户智能手机业务受到芯片断供等不利因素叠加的影响,欧菲光上半年营业收入同比下降,同时美元兑人民币汇率波动大带来较大的汇兑损失,对利润产生一定影响。

上半年,欧菲光实现营业收入63.15亿元,同比下降 18.79%;归属于上市公司股东的净利润-3.54亿元,同比增长59.52%;非经常性损益增加归属于上市公司股东的净利润为2.2亿元,主要包括政府补助、非流动资产处置损益以及或有事项影响等。

第二季度,欧菲光营业收入36.19亿元,环比增长34.22%,同比增长13.69%。该公司表示,随着订单量逐步释放,第二季度产销环比及同比均实现增长,同时由于采取一系列降本增效举措取得一定成效,其整体盈利能力和经营业绩均有所改善。

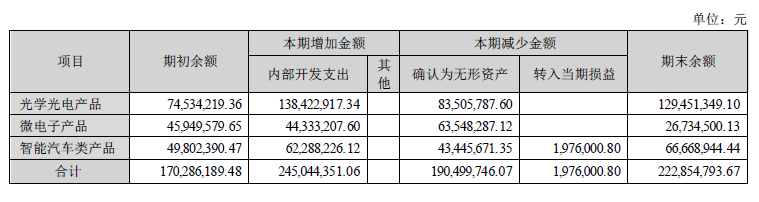

欧菲光开发支出

欧菲光开发支出

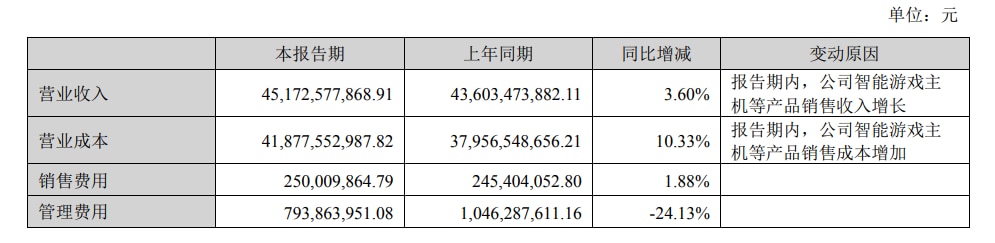

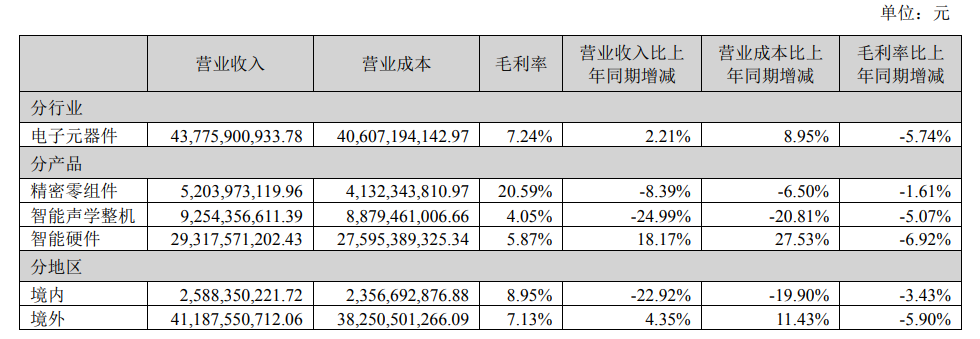

歌尔股份:营收仅增3.6%,净利润大减79.71%

二季度,歌尔股份经营业绩修复,其盈利能力较一季度环比改善。

综合上半年数据,歌尔股份实现营业收入451.73亿元,同比增长3.60%;实现归属于上市公司股东的净利润4.22亿元,同比减少 79.71%;营业成本418.78亿元,同比增长 10.33%。

由于销售商品、提供劳务收到的现金以及收到的税费返还减少,上半年该公司经营活动现金流量净额为净流入21 .02亿元,同比减少54.19%。

汇顶科技:二季度经营情况有明显改善

上半年,汇顶科技营业收入达到20.22 亿元, 同比增长10.56%。但因市场竞争激烈,导致产品的销售价格下降,综合毛利率同比下降4.57个百分点至41.4%。

其中,该公司指纹和触控产品营收分别为8.36亿元和7.38亿元,同比增长7.15%和33.33%,持续保持市场领先和市占率提升。

汇顶科技表示,因计提存货及开发支出的资产减值损失约3.96 亿元,致归属于母公司所有 者的净利润为-1.36 亿元。虽然上半年净利润亏损,但该公司二季度较一季度经营情况有明显改善,二季度实现营收11.78亿元,环比增长39.58%;二季度归属于母公司所有者的净利润286万元,环比增长1.42亿元;二季度经营活动产生的现金流净额9.57亿元,环比增长9.38亿元。

韦尔股份:图像传感器、显示驱动芯片收入出现环比改善

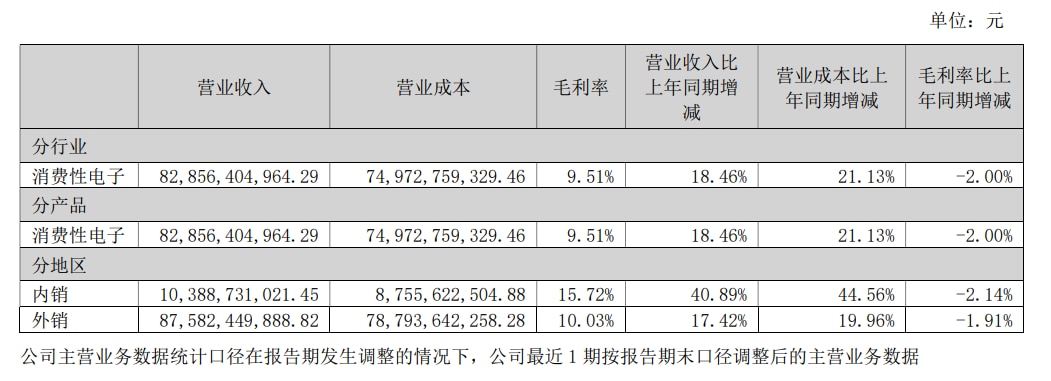

2023年上半年度,韦尔股份实现营业收入88.58亿元,较上年同期减少19.99%。 其中半导体设计业务收入实现73.90亿元,占主营业务收入的比例为83.69%,较上年同期减少18.84%;公司半导体分销业务实现收入14.4亿元,占公司主营业务收入的16.31%, 较上年同期减少 25.20%。

虽然智能手机的整体需求仍旧较弱,但受益于下游库存去化的顺利推进以及公司产品结构的主动调整,韦尔股份来源于手机市场的产品收入表现出了环比明显改善的趋势。上半年,韦尔股份图像传感器业务来源于智能手机市场的收入从2022年上半31.94亿元下滑至27.27亿元,较上年同期减少14.61%,较2022年下半年增长23.76%。

伴随着5000万像素以上图像传感器新品在2023 年第三季度的量产交付,韦尔股份预计来源于手机市场的产品收入将实现稳步增长,产品结构优化将助力其相关产品价值量及盈利能力提升。

显示驱动芯片(主要应用于智能手机)领域市场景气度呈现触底反弹态势,该相关业务收入从 2022年上半年11.88 亿元下滑至6.6亿元,较上年同期减少44.4%,较2022年下半年增长 133.5%。韦尔股份表示,随着历史库存去化临近尾声,其相关产品盈利能力将逐步回升。同时,通过收购 CerebrEX Inc.,进一步扩大其在显示解决方案产品布局。该公司推出的TED(Tcon Embedded Driver)芯片,不仅可以带来更低功耗、成本更优的面板设计,也将帮助公司在客户的笔记本电脑显示项目中获得更多的导入设计机会。

此外,由于市场需求大幅下降,韦尔股份图像传感器业务来源于笔记本电脑市场的收入从 2022年上半年4.47 亿元下滑至2.44亿元,较上年同期减少45.49%,较2022年下半年增长 8.28%。

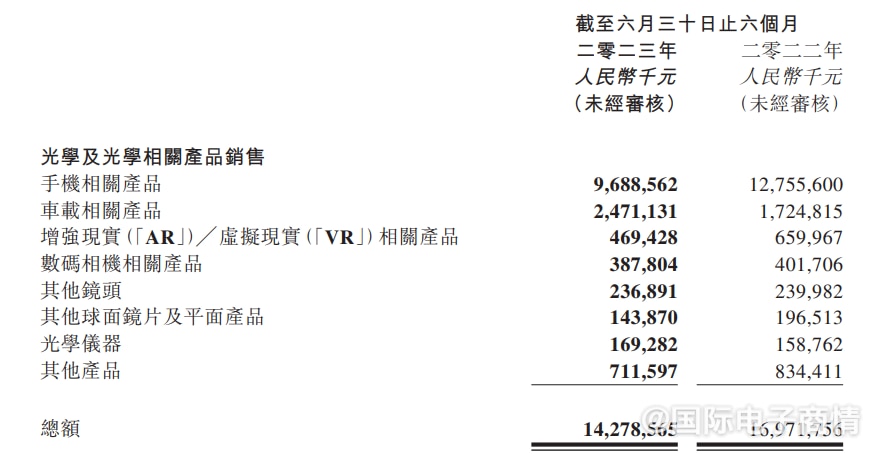

舜宇光学:需求疲软及降规降配,致手机镜头和摄像模块出货量和毛利率下滑

上半年,舜宇光学未经审核的收入约142.76亿元, 较去年同期下降约15.9%。 其中,光学零件((例如车载镜头、车载激光雷达)光学部件、 VR空间定位镜头、手机镜头、玻璃球面镜片及其他光学零部件)事业的收入约人民币43.18亿元,同比略下降约1.8%。

同期,舜宇光学毛利约人民币21.31亿元, 同比下降约39.5%;毛利率则约14.9%,同比下降约5.9个百分点。 光学零件事业、光电产品事业及光学仪器事业的毛利率分别约26%、6.9%及 42.7%(2022同期分别约35.5%、11.6%及44.6%)。

舜宇光学表示,光学零件事业收入略微下降主因为车载相关产品的收入增长被手机镜头及VR相关产品的收入下降所抵销。受智能手机市场需求疲软及智能手机摄像头持续降规降配的影响,该公司手机镜头相关收入有所下降,同时,其VR相关产品的收入也因VR市场销售遇冷而有所下降。

同期,舜宇光学光电产品(例如车载模块、VR折叠光路(Pancake)模块、VR视觉模块、手机摄像模块,机器人视觉立体彩色(「RGBD」)模块及其他光电模块)事业的收入约人民币97.37亿元,同比下降约21.3%。

数据显示,上半年,舜宇光学手机镜头的出货量同比下降约21.3%至约512,76万件。上半年,舜宇光学完成业内首款新型折叠光路长焦手机镜头及多款玻塑混合大像面可变光圈主摄手机镜头的研发。同时, 该公司全镜片超低反镀膜手机镜头、多款适用于旗舰折迭屏手机的超薄超小头部手机镜头及多款一英寸玻塑混合手机镜头已实现量产。

上半年,手机摄像模块出货量同比下降约11.8%至约254,56.5万件。随着市场竞争的持续激烈及成本压力的日益加剧,舜宇光学手机摄像模块业务的盈利能力也面临重压。该公司表示,上半年其本已完成大像面可变光圈光学防抖(OIS)手机摄像模块及两亿像素潜望式手机摄像模块的研发。同时,该公司加强对核心运动器件的布局,发挥马达、镜头及模块的一体化优势,进一步提升产品系统化整合能力及定制能力,提高产品竞争力。上半年,该公司自研马达OIS手机摄像模块已实现量产。

VR/AR等新兴市场不容乐观

上半年,不仅以智能手机.个人电脑等为主要代表的消费类电子产品需求呈现疲态,同时以VR/AR等为代表的智能硬件产品需求依旧不旺。

上半年,蓝思科技应用于 AR/VR/MR 等智能头显设备及智能手表、手环、眼镜等智能穿戴类产品等结构件、模组及组装,实现营业收入 11.91 亿元,同比减少 4.48%。该公司表示,主要由于市场对重大改进、重大创新性产品抱有较高期待,当前处于蓄势待发状态,其配合相关客户进行的长期研发项目有望逐步进入到收获阶段。

受到行业大幅波动的影响,韦尔股份来源于新兴市场的收入从2022年上半年4.99亿元减少至1.89亿元,较上年同期减少62.08%。该公司表示,AR/VR 市场是一个快速增长、充满变化的市场,未来将有越来越多的厂商进入,行业内也将不断实现整合。国内外头部公司的入局为 AR/VR 市场带来了新的产品概念与更多的关注,而该公司以全局曝光技术、CCC 产品技术、LCOS产品技术等多维技术矩阵将助力其在 AR/VR 市场向成熟产品市场发展的过程中获取更多份额。

因上半年VR市场销售遇冷,舜宇光学的VR相关光学产品遭受不利影响,但随着高性价比产品的推出及不断丰富的内容生态,该公司坚信未来的广阔成长前景,并不断加强在VR近眼显示相关产品及感知和交互类镜头的研发力度,力争以创新的产品及技术赢得市场认可,目前其已导入多家国际知名客户。

上半年,舜宇光学采用创新的更好散热性能的VR透视高像素摄像模块已完成研发,模块成像一致性及稳定性得到进一步提升。同期,该公司基于自研算法的智能门锁识别模块已实现量产;且基于自研算法的机器人视觉RGBD模块已完成研发,并开始向市场推广。

ODM厂商盯上服务器

尽管年初以来以ChatGPT为首的人工智能大模型应用有效带动了服务器产业,连带市场对高性能产品的需求保持强劲,但是此前由于全球经济持续疲软,企业和消费者的传统云支出持续受到影响,云服务提供商(CSP)的数据中心建设也不断放缓。DIGITIMES Research研究数据显示,2023年第二季度全球服务器出货量环比下滑5.7%。

自2017年开始战略布局服务器ODM 市场,经过数年潜心研发和技术积淀,华勤在服务器ODM领域形成了较强的研发能力和生产制造水平。该公司在服务器领域已经与多个国内知名的云厂商建立了密切的合作关系并实现产品发货和营收。

年报显示,华勤服务器业务主要包括通用服务器、交换机与AI服务器,服务器ODM业务已实现规模收入,2022年度其服务器主营业务收入超26.7亿元,相比去年同期增长565.34%,成功导入顶尖中国互联网客户并形成AI服务器的批量发货供应。同时也是国内为数不多能够提供从通用服务器、异构人工智能服务器、交换机数通产品到存储服务器等全栈式产品组合的厂商,为云厂商客户提供全栈式产品组合。2023年上半年,该公司服务器业务营业收入达到21.30亿元,同比增长48%。

在服务器业务方面,目前闻泰各产品项目进展顺利,基于国际短视频、电商等互联网客户以及运营商等客户资源优势,有望实现快速增长。该公司表示,正在积极关注 AI人工智能领域相关的产业和产品机遇,也正持续推进数据中心液冷技术研发创新,在服务器产品研发中不断优化改进传统散热技术能耗大、效率低等问题,实现制冷系统综合能效提升。 目前,其已研发出液冷技术服务器产品正在与客户对接。

成乘风而上,扎堆涌向汽车领域

受到新能源汽车的快速发展影响,汽车电子化程度持续提升,汽车电子行业整体向着电动化、智能化、网联化方向稳步推进,汽车的电动化、智能化、网联化推动汽车电子市场规模的增长,高性能芯片、人工智能、移动互联网、大数据等技术加速迭代演进,推动汽车电子行业纵深发展,预计汽车电子行业将迎来较长增长周期。

手机ODM厂商华勤于2018 年布局汽车电子领域,设立汽车电子业务研发团队,横向扩张产品领域。现在该公司汽车电子业务已具备全栈式服务能力, 在智能座舱、智能车控、智能网联、智能驾驶四大产品领域均已实现突破。目前在智能座舱板块,在车规级的智能硬件产品上,其布局了主流座舱平台和智能网联产品,产品覆盖多平台,可根据需求定制化开发、运营、制造,目前已经定点到多个主机厂的项目并形成出货,未来该公司汽车电子业务将不断拓展海外国客户,将成为其汽车电子业务的主要增长点。

在汽车电子业务布局方面,闻泰将沿着三大产品线方向逐步拓展,一是包括后排屏在内的车内触控屏,二是 ADAS(高级驾驶辅助),三是车联网系统中智能车载终端。车载智能座舱产品已为头部智能汽车客户量产供货,目前正在加强产品技术创新以开拓更多的客户。

为应对行业局势的变化,闻泰科技进一步加强汽车行业客户的长期深度合作与协同,抓住国内外汽车市场的差异化发展机遇,保持稳定的快速增长,并为应对行业趋势的持续变化做好准备。同时,该公司持续加大研发优化产品结构,加强高毛利率产品包括逻辑、模拟、功率 Mos 等的产能和料号扩充,成为半导体业务盈利增长的重要驱动力。

上半年,闻泰半导体业务实现营业收入76.39 亿元,同比下降 0.27%,业务毛利率 41.3%, 实现净利润 13.88 亿元,同比下降 19.59%。其中,该公司第二季度收入与利润环比实现增长, 第一季度和第二季度分别实现营业收入为37.97亿元、38.42 亿元,净利润分别为6.6 亿元、7.28亿元。

依托过去十余年建立的汽车线束、连接器、智能座舱、自动驾驶的多元化产品矩阵,辅以在消费电子领域所积累的快速迭代能力和成本控制意识,在电动化、智能化大浪潮下,立讯精密汽车零部件业务持续呈爆发式增长。

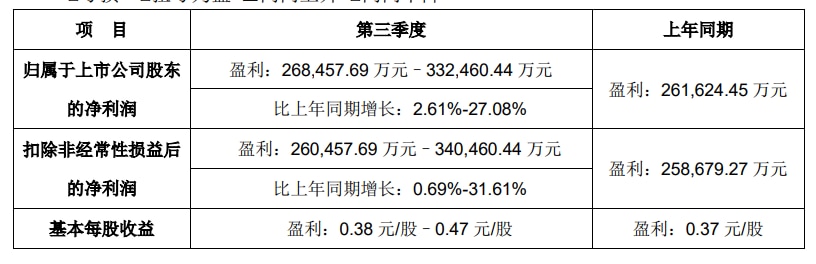

立讯精密也表示,第三季度,受欧美通胀、海外需求阶段性疲软等因素影响,预计中国电子产业供应链仍将承压前行。在此背景下,该公司预计归属于上市公司股东的净利润为26.85-33.25亿元,不过仍高于上年同期为26.16亿元。

立讯精密2023 年第三季度(7 月 1日至 9 月 30日)业绩预计

下半年,长盈精密将继续集中力量推动新能源汽车精密零组件业务发展,同时深耕消费电子可穿戴及XR产品市场,保障国际大客户重点项目量产,持续推动公司规模自动化和数字化改造,提高效率降低成本。

尽管各市场均受到了宏观经济因素的影响,汽车领域特别是新能源汽车领域,在全球电动化的大趋势下,新能源汽车销量仍保持快速增长的态势。同时,凭借先进紧凑的汽车 CIS 解决方案覆盖了广泛的汽车应用,包括 ADAS、驾驶室内 部监控、电子后视镜、仪表盘摄像头、后视和全景影像等,韦尔股份汽CIS产品优秀性能也帮助其获得了更多新设计方案的导入。上半年,韦尔股份来源于汽车市场销售收入较上年同期实现了较大规模增长,市场份额快速提升。同期,该公司图像传感器业务来源于汽车市场的收入从 2022 上半年16.02亿元提升至19.04 亿元,同比增长18.87%。

上半年,韦尔股份完成对芯力特的收购,进一步扩充了模拟解决方案的产品线,芯力特率先推出 5V/3.3V CAN/CAN FD 总线接口系列芯片、LIN 总线接口系列芯片,是国内为数不多的同时拥有CAN/LIN 收发器芯片的芯片设计公司,客户覆盖了诸多中国本土汽车以及零部 件厂商,将助力其在模拟解决方案持续向汽车及工业市场拓展。

随着汽车智能化、多屏化的趋势推动影音体验、智能语音交互不断升级,汇顶科技的车载触摸屏芯片、CarVoice 音频软件产品因此受益,并获得持续增长;其车规级触摸按键产品也于上半年实现量产,客户反馈良好,并在持续推广中。下半年,该公司将继续加快推进车规级触摸按键 MCU、音频、NFC 以及 BLE 产品的研发,以期未来打开新的业务增长点。

得益于长期向新能源汽车行业投入资源,不断深化与国内外新能源及传统豪华汽车品牌的合作关系,并且随着新能源汽车行业快速发展,上半年蓝思科技相关产品订单与收入继续保持较快增长势头。上半年,该公司新能源汽车及智能座舱类产品(新能源汽车中控屏、仪表盘、显示屏、B 柱、C 柱、充电桩、新型汽车玻璃、动力电池结构件等结构件与模组)实现营业收入22.82亿元,同比增长 54.98%,

舜宇光学:光学产品从车载,渗透到工业和医疗领域

上半年,舜宇光学光学零件((例如车载镜头、车载激光雷达光学部件、 VR空间定位镜头、手机镜头、玻璃球面镜片及其他光学零部件))事业的收入约人民币43.18亿元,同比略下降约1.8%。收入略微下降主要是因为车载相关产品的收入增长被手机镜头及VR相关产品的收入下降所抵销。随着供应链芯片缺货的逐步缓解,车载镜头相关收入有所增长,且随着车载激光雷达和HUD量产项目的增加,相关光学部件的收入显着增长。

在车载镜头业务方面,上半年,汽车供应链中关键零部件缺货的情况得到缓解,车载摄像头的市场需求逐步恢复,其中以高级驾驶辅助系统 (ADAS)车载摄像头的成长表现最为突出,但市场竞争较以往激烈。上半年,其车载镜头的出货量较去年同期增长约25.2%至约4707.8万件,市场份额进一步得到提升,保持全球第一位。

在车载光学新兴领域方面,舜宇光学持续在激光雷达、抬头显示器(HUD)及智能 车灯领域中挖掘市场机会,加强产品布局。在车载模块业务方面,舜宇光学依据智能驾驶及智能座舱的应用场景和产品特点, 完成环境感知车载模块、外摄显像车载模块、显像感知车载模块及座舱监测车载模块四类产品线的布局。

年报显示,上半年舜宇光学光学仪器(例如智能检测设备及显微镜)事业的收入约人民币2.24亿元元,同比增加约11.0%。舜宇光学表示,光学仪器收入增加主要是因为应用于国内工业和医疗领域的光学仪器市场需求增加且整体海外市场需求增加。

在创新成果方面,上半年,舜宇光学已完成VR光学组件检测设备的研发,该设备采用高精度光学系统及自研算法,实现外观缺陷的精准识别,设备综合效率及缺陷识别准确率均处 于行业领先水平。此外,全球最大的车载镜头生产商已大量采用该公司自研的车载镜头内尘检测设备,其产品综合效率及漏过检性能均处于行业领先水平。 上半年,该公司已与合作伙伴完成循环肿瘤细胞分析系统样机的研发。这填补了其在肿瘤液体活体检测领域的空白。