随着各大分销商2019年营收“成绩单”已经全部公布,《国际电子商情》汇总了“”并解读了“”,分别回顾了本土、海外的分销商经营现况,且对今后分销行情趋势进行了探讨。

事实上,如果我们把上述两个榜单综合起来,并换算成统一币种排序,会得到“2019全球分销商营收排名TOP86”(见下表,新包含WPG大联大),同时还会得到许多有趣的结论。

例如:全球分销商TOP10里中国本土分销商占据一半席位;榜单上来自美国的分销商数量最多,而中国本土分销营收潜力更强;海外分销商的三个营收断层(50-100亿美元、30-50亿美元、5-10亿美元)中几乎由中国本土玩家补齐,等等。

以下我们专门列出几个关键数据对比,以此来观察中国分销商与海外分销商之间的差距和各自优势。

1.总营收

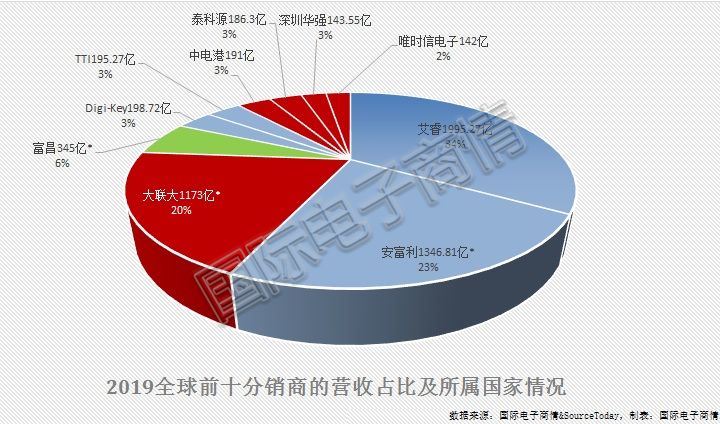

全球分销商TOP86中,2019年营收总额为8217亿人民币(币种下同)。其中,前3名(艾睿、安富利、大联大)拥有绝对的市场话语权,只有他们3家营收达到千亿以上,总计4515亿元,占TOP86营收总额的55%左右。

紧接着,营收在百亿区间的分销商有14家(第4名至第17名),总计2270亿元,约占TOP86营收总额的28%。其中富昌营收345亿元带头领跑,Digi-Key、TTI、中电港、泰科源这4家为挺进200亿区间热力火拼,其余9家分销商在100亿-150亿区间你追我赶。

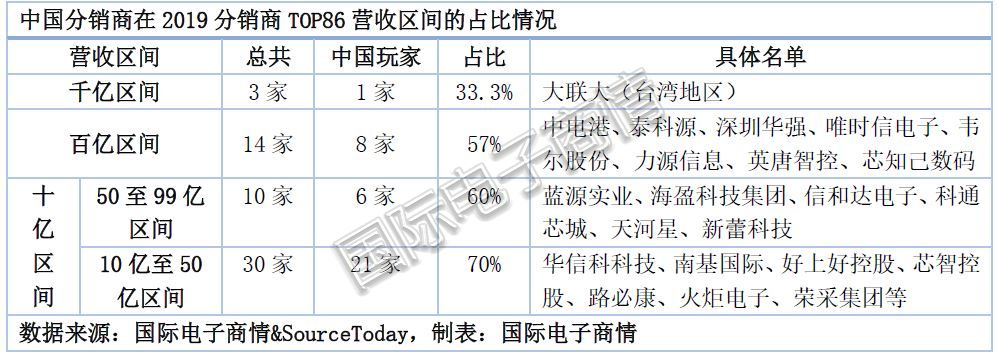

而在双位数区间里(10至99亿),汇聚了近半数的分销商,共40家。我们拆分来看,在50-100亿区间,共有10家分销商(第18名至27名),营收总计710亿元占TOP86总额的9%;而在10亿-50亿区间,共有30家分销商(第28名至第57名),营收总计611亿元占TOP86总额的7%。

而营收10亿以下的分销商,共有29家(第58名至第86名),营收总计111亿元占TOP86总额的1%。

值得注意的是,由于中国TOP35榜单只收录了营收10亿人民币以上的本土分销商,所以上述全球TOP86榜单中,暂未收录营收低于10亿元人民币的本土分销商名单,并不是营收10亿以下的全是美国分销商。相反,据粗略统计,中国本土营收1-10亿的玩家甚至比美国的多出四至五倍,处于一个“星星之火可以燎原”的发展状态。

2.各国分销商的占比

总体来看,上榜的86家分销商分别来自美国、中国、加拿大、德国、英国、日本和新加坡。

其中,榜单上来自美国的分销商数量最多,营收总计占比也最大,以艾睿、安富利、Digi-Key等为首的头部玩家拥有绝对的市场话语权,正通过资源整合等手段,不断扩大自己的商业版图。

而中国分销商作为后起之秀,在2019年里取得逆势增长的好成绩,在全球TOP10中占据5个席位,它们的发展潜力可期,争取与美系分销商分庭抗礼。

值得一提的是,在百亿区间和十亿区间里,来自中国大陆的本土分销商分别均占总数的六成左右,其中在10亿至50亿区间的占比更高达70%!

这组数据说明,我们在《解读“2020年TOP50元器件分销商”排名》文章中提到的“TOP50明显存在至少3个营收断层”(分别是50-100亿、30-50亿以及5-10亿),一部分因素是中小规模的特色分销商正被头部玩家并购整合;另一部分因素则是中国本土分销商逐渐提升营收实力,正在补齐海外分销产业的发展断层。

3.同比增长情况

据粗略计算,海外分销商总营收同比下滑约4%;而中国本土分销商的成长率仍保持在20%以上。

具体到企业,在同比增长率方面,中国分销商与海外的相差不大,中国最高是40%以上,海外最高有35%。然而同比下降率上,海外分销商达到了-55%,中国最多下降了-40%左右。

另外在同比增长幅度方面,50家海外分销商营收同比上升的企业数(23家)多于同比下降(17家),但是增长总额(55.2亿)少于减少总额(-100.4亿)。反观中国分销商,在36家分销商中,中国同比上升的企业数(12家)少于同比下降(14家),但是增长总额(200亿)多于减少总额(86亿)。

这三组数据表明,同样是面对市场波动环境,中国分销商“化危为机”的盈利能力略强。

此外,在海外TOP50的榜单中,头部玩家的名单比较稳定,都是十个老朋友之间的比拼,甚至有5个名次连续两年都没有变动。而中国TOP36中,除了大联大一骑绝尘,其余玩家的竞争都异常激烈,排名顺序变动较大。

这表明海外分销的行业格局已经成型,产业集中度持续增高。而中国的分销格局尚未稳固,友商们仍有广阔的发展空间,可以尝试多挖掘发展潜力,以实现后来者居上。

小结

总的来说,海外分销格局的“马太效应”日益明显,头部玩家还会继续通过资源整合、并购投资、构建数字化供应链等方式,把品牌和大平台效益做到极致;而海外的中小型分销商更聚焦小而精的细分市场,从而能在市场波动下转危为机。

至于中国的本土分销商,仍在奋起追赶的道路上,只要国内市场空间没饱和,发展步伐就会尽可能地加速。除了贴紧本土客户可以深耕技术分销、布局新兴市场、推进国产化等优势外,本土分销商还应该确立品牌核心战略,或是塑造大平台,或是走出国门,争取从幕后走向台前发光发亮。