根据研调机构Prismark预估,2023年全球PCB产值为783.67亿美元,较2022年817.41亿美元下滑4.13%,但2024年起将恢复逐年成长,2023年~2027年年均复合成长率为3.8%。

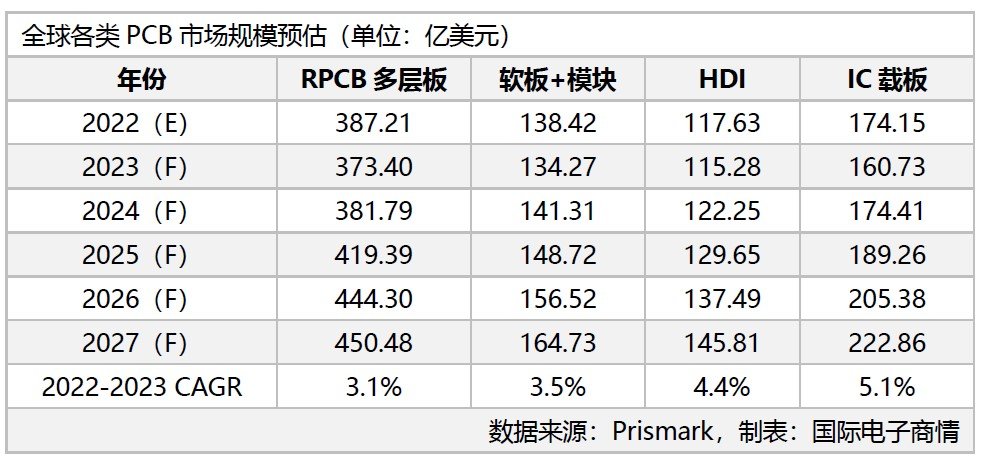

至于产品线类别,2023年PCB产业包括RPCB多层板、软板+模块、HDI、IC载板,这四大产品线产值将全线衰退。其中:RPCB多层板产值排第一,达373.4亿美元,较2022年衰退3.57%;IC载板产值达160.73亿美元,较2022年衰退达7.71%,衰退幅度最大;软板+模块产值达134.27亿美元,较上年衰退3%;HDI产值达115.28亿美元,较上年衰退2%。

尽管2023年陷入衰退,但市场普遍预期2023下半年或2024年起,市场将会回稳、需求会渐渐复苏,Prismark预估的数据也显示2024年起全线将恢复正增长,2023年至2027年四大产品线年均复合成长率分别为3.1%、3.5%、4.4%、5.1%。

不难发现,IC载板作为集成电路先进封装的关键基材,具有潜在成长空间。

IC载板是在PCB板的相关技术基础上发展而来的,用于建立IC与PCB之间的信号连接,此外还能起到保护电路,固定线路并导散余热的作用。它具有高密度、高精度、小型化及薄型化等特点:在高阶封装领域,IC载板已取代传统引线框架,成为芯片封装中不可或缺的一部分,不仅为芯片提供支撑、散热和保护作用;同时为芯片与 PCB母板之间提供电子连接,起着“承上启下”的作用。

据分析,IC载板产业因过去几年的高速成长,但今年需求不佳,导致今年衰退幅度较显着。而随着2024年市场需求有望回暖,IC载板或迎来新机遇。

IC 载板的市场格局最早由日本厂商领先,而后产能跟随半导体产业链部分转移向中国台湾和韩国。近年来,受到韩国和中国台湾厂商的冲击,日企退出中低端市场,转为FC BGA、FC CSP等高端封装基板。目前前三大IC载板企业为中国台湾的欣兴电子、Ibiden、 三星机电 ,分别占据15%、11%、10%的市场份额。

整体来看,中国台湾企业产品系列较全面,而中国大陆企业仍集中于入门类和一般类,目前正在积极导入高端系列产品。据不完全统计,已布局IC载板业务的中国本土PCB企业有(排名不分先后):兴森科技、深南电路、珠海越亚、景旺电子、崇达技术、博敏电子、科翔股份、中京电子、东山精密等。