本文探讨的“智能控制器”正是应用在智能仪器仪表和智能设备中的一种嵌入式计算机控制单元。它一般以微控制器(MCU)芯片或数字信号处理器(DSP)芯片为核心部件,辅以外围模拟及数字电子线路,并写入相应的计算机软件程序,以此完成特定的感知、计算和控制功能。

2015年以来,受消费者对终端产品的智能化需求驱动,智能控制器市场规模加速扩大。以五年为一个时间段来看,2015年中国智能控制器行业市场规模是1.17万亿元人民币(币种下同),2020年其数值便增加至2.37万亿元,整整翻了一倍;预测到2026年,这一数值将接近5万亿元,再次实现翻倍成长!

三个发展阶段,2015年以来量价齐升

就产业的总体格局而言,智能控制器行业大致可划分为三个发展阶段:

(1)缓慢成长阶段(1990-2000年)

早期智能控制器行业发展比较分散,往往依附于下游细分产业,作为整体产品中一个附属部件而存在。直到20世纪90年代,信息化时代开启,互联网开始普及,小家电行业兴起。作为家电上游行业的智能控制器行业逐步从家电整机制造行业中分离,成为一个新兴行业。

这一时期,专门生产智能控制器的制造厂商数量并不多,他们多服务于小家电企业客户,业务体量相对较小,尚未形成规模化的专业制造厂商。至于大家电企业主要通过自产或进口智能控制器来满足智能化需求。

( 2 ) 规模化生产阶段(2001-2010年)

随着终端用户对自动化和智能化的需求不断提高,家电产品由传统的机械式运行模式转变到单体智能控制模式,因此家电行业成为最早一批大规模应用智能控制器的细分产业。随后,汽车电子、电动工具等细分产业也纷纷加入,由此智能控制技术逐步成为一个专业化、独立化和个性化的技术。

同一时期,全球家电龙头涌进中国市场,智能控制器的市场规模持续扩大,促使产业步入规模化生产阶段。而最先实现规模化生产的专业制造厂商初露锋芒。例如2007年拓邦股份于深交所成功上市,成为中国智能控制器行业首家上市企业,开启了本土智能控制器的资本之路。

(3)产业升级阶段(2011年至今)

2011年至今,智能控制器制造厂商不断提升研发水平和产品生产质量,智能控制器行业在快速发展的同时也进入了产业升级期。升级现象一是,下游客户对智能控制器的需求从上一阶段的“三化”(专业化、独立化、个性化)升级为“新三化”(智能化、网联化、高端化)。这要求智能控制器制造厂商不仅要有技术和研发实力的持续提升,还需要在产能扩张、人才储备、资源调配等方面有所深耕。

现象二是智能控制器的下游应用场景的不断拓展,从原本的小家电、汽车电子、电动工具逐渐往智能家居、物联网、新能源汽车等领域渗透。这要求智能控制器制造厂商的技术实力及产品适用性不断提高。

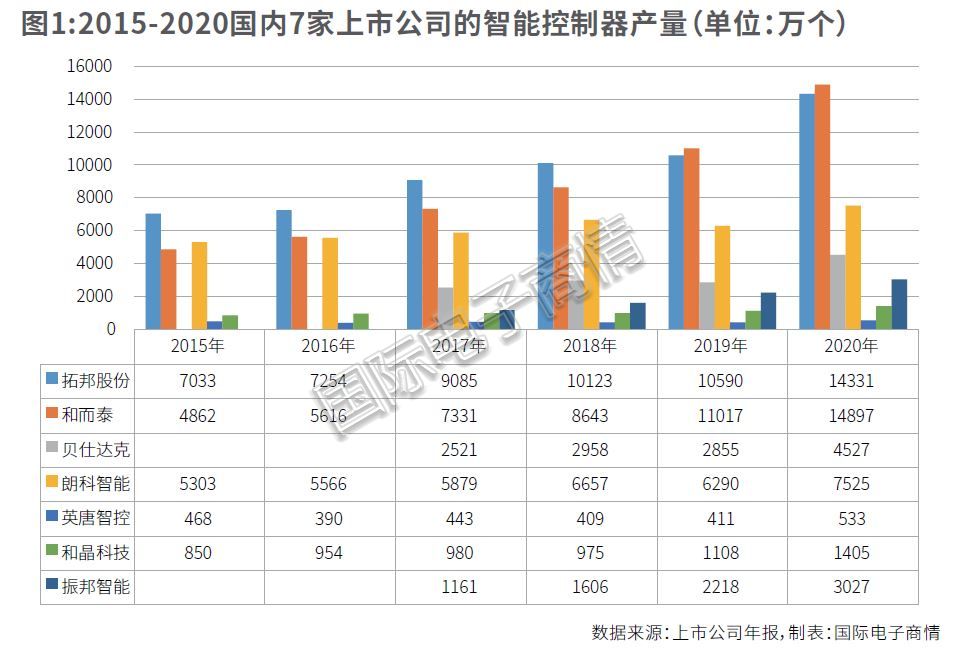

经历上述积累,智能控制器行业进入全新发展阶段,2015年起头部智能控制器制造厂商的产量、销量、平均价格均呈上升趋势。以国内7家智能控制器上市公司的业务数据为例,产量上(图1),TOP3的拓邦股份、和而泰、朗科智能3家的智能控制器产量分别由2015年的7033万个、4862万个、5303万个增加至2020年的14331万个、14897万个、7525万个,平均翻2至3倍。销量上(图2),2020年国内7家上市公司的产量总计4.62亿个,销量总计4.47亿个,产销率达到95%以上,呈现行业总体供需紧平衡的特点。

平均价格上,中国市场里智能控制器的平均价格呈上升趋势,从2015年的28元/个上涨至2020年32元/个。业内共识是,随着控制器向智能化、网联化发展,智能控制器结构及功能逐步复杂化,制造厂商的高附加值业务形态逐步推进,智能控制器价格将持续提升。

智能控制器的产业链分析

对于智能控制器的产业链构成,业内的看法基本相近,按照成本占比分为上游元器件、中游制造生产、下游终端应用(图3)。以下逐一分析:

(1)上游

智能控制器上游呈现高度集中的市场格局。最典型的是IC芯片,其成本占总成本的23%。其中的MCU和DSP是智能控制器最核心的零部件,直接影响产品性能,属于技术壁垒高、毛利率高的行业。

MCU方面,海外龙头占据绝对优势,2020年CR5(瑞萨电子、NXP、英飞凌、意法半导体和微芯)达到75.6%;中国本土MCU公司主要有兆易创新、中颖电子、上海贝岭、华大半导体、国民技术等。

DSP方面,中国近十年就已经推出比肩世界水平的芯片。但由于DSP应用具有特殊性,国内军用需求较为紧迫,目前DSP产品较为成熟的公司大部分都具有国家背景(进芯电子除外)。国内主要DSP厂家有:中电科14所、中电科38所、湖南进芯电子、北京中星微电子等。

MOSFET方面,英飞凌、安森美、意法半导体、东芝和瑞萨电子这5家国际厂商的市占总计约60%,拥有市场话语权。其他器件公司有臻鼎科技、宁波欣达、旗胜电器、东山精密等。

(2)中游

由于智能控制器是一种非标准化产品,存在定制化需求,并且下游应用广泛,所以目前行业集中度较低。市场竞争格局较为分散,制造厂商之间的竞争壁垒主要来源于规模优势。

根据企业实力、规模和特征,可将全球智能控制器厂商分为四类:

①大型专业智能控制器厂商。这类厂商主要集中在欧美国家,进入智能控制器领域较早,产品线广,生产规模大,综合实力较强,产品主要针对高端市场。代表企业有英国英维思集团、德国代傲公司;

②中等规模智能控制器厂商。该类厂商具有良好的成本优势、较强的专业研发能力和制造能力,市场反应速度较快,产品主要针对中高端市场。代表企业有拓邦股份、和而泰、贝仕达克、朗科智能、英唐智控、和晶科技、华联电子、瑞德智能、振邦智能、朗特智能、深圳高科润等。

③全球化的EMS企业。该类企业主要业务是提供专业电子代工服务,通常产品研发和设计能力较弱,但制造规模庞大,全球化运营带来一定的成本优势。代表性企业为伟创力、金宝通等。

④小规模智能控制器厂商。由于智能控制器行业整体进入门槛较低,导致市场上存在大量的小规模厂商。他们在技术和研发能力、产品品质等方面比较弱,服务的客户也以对价格较为敏感的中小型家电企业为主,销售利润率较低,竞争较为激烈。代表企业有深圳弘志半导体显示技术有限公司、宁波铭瑶自动化科技有限公司等。

不难发现,中等规模智能控制器制造厂商多集中于中国本土企业,其成长势头也最为迅猛。以海外龙头代傲为例,其控制器收入自2017年起持续下降;而国内智能控制器的海外收入则从2015年开始快速增长,不断斩获TTI、伊莱克斯、西门子等大客户。尤其是在家电与电动工具领域上,由于目前海外终端企业已基本实现智能控制器外包,国产制造厂商仍在跟进这一趋势之中,以此估计,国产制造厂商能在市值约300亿左右的第三方家电智能控制器市场上有所作为。

至于国产智能控制器的崛起原因,外因源于中国本土市场的蓬勃发展,以及国产替代浪潮的推进;内因则得益于本土制造厂商往往具有良好的成本优势,同时具备较强的专业研发能力和工艺制造能力,市场反应速度快,定制化能力强。据观察,国产厂商通常会选择在某个或某几个擅长的细分领域深耕,直至能够进入国内外著名终端企业的供货体系,以此在中高端市场上站稳脚跟、稳步发展。

当然,与国际头部厂商相比,中国本土的智能控制器制造厂商在经营规模、技术积累、研发实力、品牌知名度等方面仍有一定的差距,需要补齐短板。

(3)下游

智能控制器下游应用广泛,涵盖了汽车电子、家电、电动工具和工业设备装置、智能家居、锂电池、医疗器械和消费电子等众多领域。下游终端企业的竞争壁垒在于市场营销能力和品牌能力。

具体名单上,下游参与者以各细分领域的龙头公司为主,如汽车电子公司博格华纳、尼德科,以及一汽集团、大众集团,家电领域的美的、海尔、苏泊尔、惠而浦等,电动工具领域的创科实业、德昌电机等。

智能控制器未来有何发展机会?

( 1 ) 从需求的角度看,云计算、大数据、物联网、人工智能正快速发展,智能化产业市场热度不断提升,AIoT应用场景不断拓展,都将推动智能控制器市场需求,尤其是中国市场。

仅看中国的家电市场,根据IDC数据,目前国内家电产品的智能化率仍有提升空间,厨电的智能化率仅25%、生活电器仅28%、白电45%。由此,应用于家电产品的智能控制器仍潜力十足。

(2)从供给角度看,目前国内智能控制器行业集中度较低,随着产品复杂度提高、专业化分工的深化,行业集中度有望提升,并逐渐向头部集中。

一方面,出于对产品要求的提升以及成本控制的考虑,那些自产智能控制器的下游终端企业开始将智能控制器外包给专业制造厂商进行设计生产。由此,中游制造厂商就会更容易在相关技术上覆盖更多的客户需求,且在成本上更有优势。

另一方面,智能控制器的需求升级和智能控制技术会快速发展,终端产品智能化程度会越来越高,市场对对智能控制器的品质要求会更高,那些难以满足市场需求的小规模制造厂商将被淘汰,产业将会越来越集中分工,中高端市场的准入门槛会逐步提高。

(3)智能控制器产品核心技术在于软硬件设计能力,即中游制造厂商如何灵活应对不同产品、不同客户、不同细分市场的非标需求。技术方面,智能控制器更新换代较快,再加上下游客户对产品的个性化、定制化需求,智能控制器厂商自身需要拥有较强的研发和设计能力、长期的资金投入、较快的反应速度,以及较高的中试能力、工艺技术能力、检测与质量管控能力。

同时,为了满足客户需求,制造厂商需要具有较大的生产规模以及丰富的生产经验。例如,国内上市公司朗特智能曾表示,其业务战略侧重点是自主品牌及ODM业务,并加大力度提高研发技术和深入展开ODM合作。

(4)从全球市场的角度,大多国际知名家电等终端企业采取分工合作的方式,向智能控制器制造厂商采购智能控制器。这将有利于终端企业更聚焦于品牌经营,提高生产经营效率,这是不可逆转的趋势。这对国内智能控制器制造厂商而言,将有利于逐步走向全球市场。

一般情况下,对于智能控制器产品,本土制造厂商从资质审定到成为国际知名终端企业的合格供应商需要6-12个月甚至更长的时间。一旦通过最终审定,制造厂商就被纳入到客户的全球供应链核心供应体系,接受其全球生产基地的采购设计及采购委托,这种合作关系较为稳定和长期。所以本土企业要做好走向全球市场的准备,技术、品牌两手抓,靠硬实力征服市场。

本文为《国际电子商情》2021年10月刊杂志文章,版权所有,禁止转载。免费杂志订阅申请点击