市场分析师 Gartner Inc. 列出了全球和中国大陆 2022 年收入排名前 25 的半导体制造商。

这表明2022年全球半导体收入为5991亿美元,与2021年相比仅增长0.2%。这个数字与Gartner在2021年1月给出的数字不同。

排名前 25 位的半导体制造商的总收入同比增长 1.9%,而其余的总收入则下降 5.1%。排名前 25 位的供应商占收入的 77.2%。占芯片市场 23.9% 的内存下降了 13.7%,而非内存收入增长了 5.6%。

按2022年收入(年增长率)排名的全球前25家芯片公司。 美国有 14 家公司进入前 25 名,韩国有两家,中国台湾、欧洲和日本各有 3 家。没有来自中国大陆的制造商。该名单包括苹果公司,尽管其无晶圆厂芯片销售收入受到限制,但不包括为苹果、高通和许多其他公司制造代工厂的台积电。这是为了排除芯片销售额的重复计算。 Gartner 还绘制了前 25 名的收入增长和收缩图表。Analog Devices 和 AMD。 2022年内存市场下滑,拉低了SK海力士、美光、西部数据和三星的销售额。

到 2022 年收入排名前 25 位的中国芯片公司(年增长率) 资料来源:Gartner。 如表单所示,中国芯片企业前五名分别是:OmniVision、Nexperia、长江存储、紫光展锐和兆易创新。Gartner 的中国排名不包括中芯国际 (SMIC),原因与台积电被排除在全球排名中的原因相同。 在中国,2022 年半导体公司的总收入比上年下降 0.5%,达到 458 亿美元。全球市场份额将从 2021 年的 7.7% 下降到 2022 年的 7.6%。

2023年的半导体预测

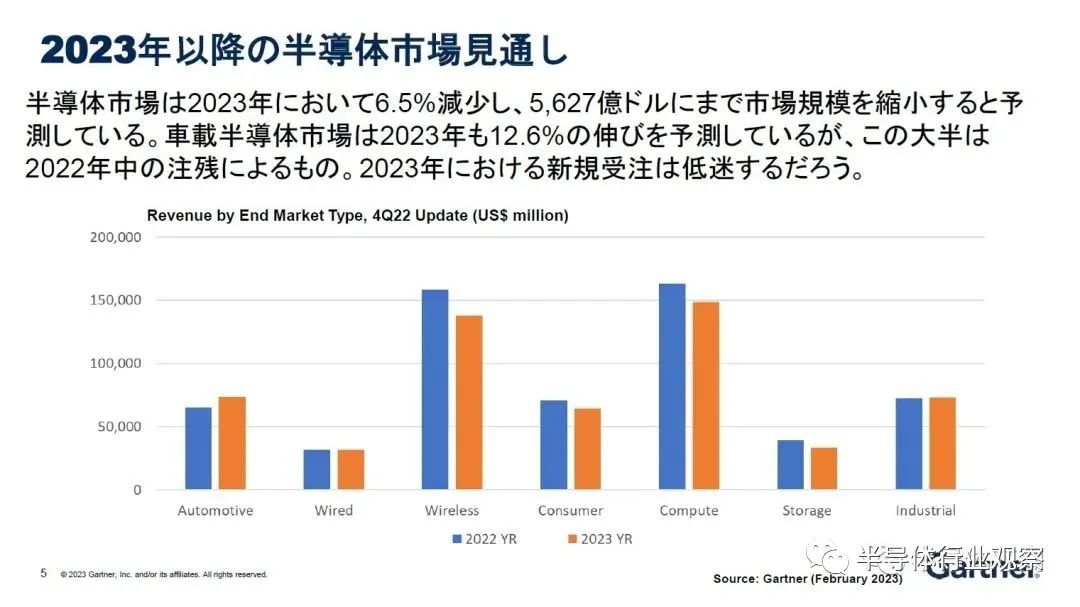

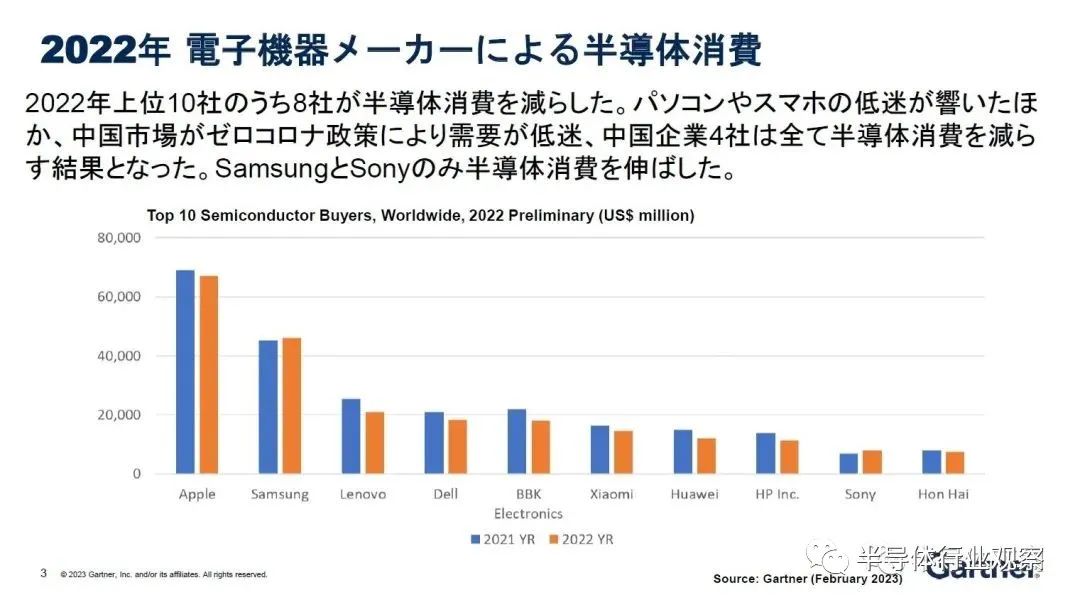

美国研究机构Gartner日本子公司Gartner Japan早前召开了新闻发布会。会上,该公司高级总监分析师Masatsune Yamaji先生对2022年半导体市场进行了分析,并展望了2023年的半导体产业。 2022年增速放缓但首次突破6000亿美元 据 Gartner 称,半导体市场在 2020 年之前达到约 4000 亿美元的峰值,到 2021 年将迅速增长并超过 5000 亿美元。而在 2022 年,尽管同比增长 1.1%,但首次突破 6000 亿美元大关。 从终端市场看半导体市场,在汽车、有线网络、消费和工业领域增长的同时,PC、服务器和智能手机等主要市场受低迷影响较大,除无线领域下滑3.8%外领域,今年是第2年,存储领域也受SSD降价影响,相应下滑4.3%。Yamaji 先生解释说,“无论是 DRAM 还是 NAND 闪存,内存被大量使用的区域已经下降。” 另一方面,他强调“使用内存不多的汽车和工业领域增长可观”,并表示汽车、有线网络和工业领域都表现出两位数百分比范围内的强劲增长。 市场停滞,供应商排名清晰 从2022年各厂商半导体销售额排名来看,排名第一的三星电子(以下简称三星)同比下降10.4%,排名第二的英特尔同比下降19.5% 。而这次排名第10的苹果则加大了自家半导体的比重,比如PC采用自家处理器。 另一方面,在智能手机市场整体举步维艰的情况下,高通增加了以高端为主的订单,同比增长28.3%。这尤其是因为三星建议将自家智能手机的处理器更换为高通“Snapdragon”。由于在在线会议和流媒体服务普及的背景下积极投资通信基础设施,博通也实现了 26.7% 的同比增长。AMD的游戏也表现强劲,收购Xilinx贡献了42.9%的同比增长。 此外,同一排名的前10名中没有日本选手。排名第一的日本公司是排名第 16 位的瑞萨电子,其次是排名第 17 位的铠侠和排名第 18 位的索尼。 中国半导体需求持续下滑 2022年电子设备厂商半导体消费趋势Top 10中,只有三星和索尼集团(以下简称索尼)两家公司消费量增加。由于全球对“PlayStation 5”的持续强劲需求,索尼的增长率为 16.5%,为同比最高。由于智能手机在中国的销售比例较低,以及其在越南的生产基地,三星受中国防疫政策的影响比竞争对手小。 从各地区的半导体需求趋势来看,直到2019年左右,中国一直以惊人的速度增长,需求扩大到全球的四分之一左右,2020年与上一年相比放缓至0.2个百分点。此后不断下滑,处境艰难。Yamaji 先生解释说,这其中的背景是中美贸易摩擦正在产生重大影响。在2020年半导体消费排名中,2020年排名第三的华为将在2021年和2022年跌至第七位,而中国电子厂商的半导体消费近年来一直低迷。

其他趋势包括日本和欧洲市场份额的扩大,但这主要是由于汽车和工业机械等领域的公司半导体消费量稳步增长,而消费领域不景气。

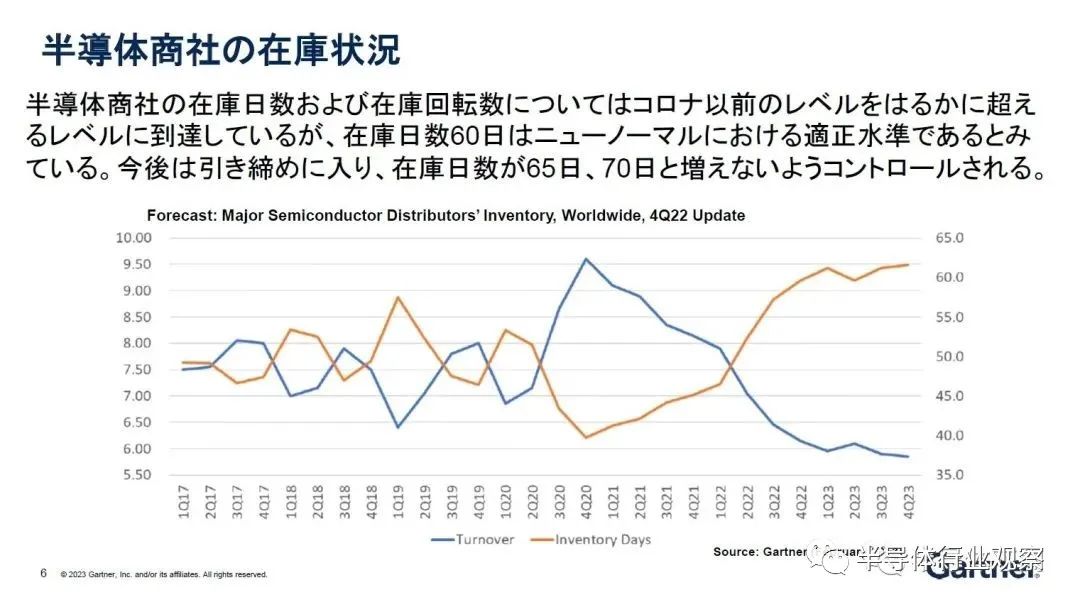

2023年汽车销量两位数增长 2024年调整 此次,该公司还预测,2023年半导体市场规模将较上年萎缩6.5%至5627亿美元,再次萎缩至5000亿美元水平。该公司在 2022 年 11 月宣布同比下降 3.6%,但Yamaji先生表示,“向下修正的原因是经济不景气。我认为宏观经济前景相当严峻。” 从终端市场的预测来看,以智能手机为中心的无线、计算机和消费领域预计都将同比下降。Yamaji先生表示,“我们预计 2023 年内存销量将下降近 20%,对内存使用领域的影响尤其大。此外,有线网络和工业机械领域预计将保持基本持平。 另一方面,汽车领域有望保持增长,同比增长12.6%。这是因为半导体供不应求,加上汽车厂商和Tier 1厂商在无法取消的情况下向半导体厂商下了一年多的预购订单是一个因素,预计销售额甚至会上升如果使用该产品,”Yamaji 先生说。 不过,Yamaji先生表示,“我预计这些积压订单不会在 2023 年继续累积。各个市场将开始停止下订单,以便在整个 2023 年进行调整。它们已经被搁置了。可以说已经开始了,就连Tier 1厂商都有大量的库存,2023年全年都会有相当数量的订单积压。 在此情况下,预计2024年半导体市场整体活跃,但汽车领域有望出现市场调整。 库存过剩也是“新常态” 关于半导体贸易公司的库存状况,在COVID-19之前,库存天数在50天左右,库存周转率在7.5左右。该季度,库存天数在40天左右,库存周转率达到9.5倍。不过此后据说虽然半导体需求不足,但库存数量持续小幅增加,而从2022年初开始,库存量将大幅回升。目前库存天数约为60天,库存周转率为6次。 然而,Yamaji先生解释说,目前的水平被认为是新常态下的适当水平。作为其背景,他说:“在全球范围内,过去直接从半导体制造商那里采购的公司现在通过贸易公司采购的情况越来越多。至于小型电子设备制造商,越来越多的活动利用贸易公司并让他们持有库存。”