2022年,半导体存储器市场多受消费端需求疲弱影响,让企业倍感压力,近期,各企业相继披露最新业绩。从2022全年营收来看,南亚科、群联等企业的营收整体呈现下降趋势。

南亚科:全年569.52亿元新台币

2023年1月10日,存储器大厂南亚科公布最新财报,累计2022年实现营收为569.52亿元新台币,税后净利为146.14亿元新台币。

南亚科称,因应市况变化,南亚科2022年资本支出原预算新台币284亿元新台币,实际支出新台币207亿元新台币,减幅约为27%,其中生产设备资本支出减幅约5成。

2023年,南亚科将持续缩减资本支出,规划以约新台币185亿元新台币为目标,其中生产设备资本支出不超过5成。同时位元产出将动态调降20%以内。

南亚科曾表示,2023年第一季目前市况仍是很差,第二季需观察通膨、疫情、供应链重组以及俄乌冲突,若有改善,随着库存去化,第二季有可能市况会较好但仍有不确定性,或可能市况低迷还要维持一季到二季的时间。

南亚科称,公司减产已开始,预估2023年位元成长率会减少20%以内,但新制程的推展不会调整,持续在研发上改善。

群联:全年营收达602.56亿元新台币

近日,存储器控制IC厂商群联公布2022年12月合并营收为40.02亿元新台币,环比减少1.9%,同比减少19.8%。累计2022全年营收达602.56亿元新台币,同比减少3%,创下历史次高。

群联2022年12月PCIe SSD控制芯片总出货量同比增长超过60%,工规控制芯片总出货量同比增长达11%。

2022全年度群联的PCIe SSD控制芯片总出货量年增长率超过14%,工规控制芯片总出货量年增长近33%,双双均刷新历史同期新高。

潘健成强调,近年国际局势诡谲多变,是大家所不能掌控的。然而,对群联而言,却是大展技术的好时机。之前举办的美国2023CES电子展上,群联展示了PCIe5.0高速传输与存储方案,包括最新旗舰PCIe5.0 SSD控制芯片PS5026-E26储存方案也成功助力品牌客户获Tom’s Hardware颁发CES最佳产品。群联预计,这些成功案例都将正面助力群联未来成长。

展望2023年,群联表示,将持续与全球客户紧密合作,共同打造新世代的存储产品,主动积极刺激存储市场的需求,掌握商机。

旺宏:全年营收434.87亿元新台币

近日,旺宏公布内部自行结算的2022年12月份合并营收为25.82亿元新台币,较上月合并营收27.65亿元新台币,减少6.6%,较2021年同期合并营收新台币40.92亿元新台币,减少36.9%。

累计2022年1月至12月,旺宏合并营收为434.87亿元新台币,较2021年同期505.73亿元新台币,减少14.0%。

旺宏可提供ROM只读内存、NOR型闪存以及NAND型闪存解决方案,其产品应用于消费、通讯、计算机、工业、汽车电子、网通及其他等领域。

目前,旺宏拥有一座12英寸晶圆厂(晶圆五厂)及一座8英寸晶圆厂(晶圆二厂),主要生产制造旺宏自有品牌的非挥发性存储器产品。

华邦电:全年营收945.30亿元新台币

1月10日,利基型DRAM大厂华邦电公布自行结算的2022年12月份营收报告。华邦含新唐科技等子公司,12月份合并营收为新台币64.78亿元,较上个月减少0.65%,较去年同期减少24.74%。

累计2022年01至12月,华邦电合并营收为新台币945.30亿元,较去年同期减少5.06%。

据中国台湾媒体《MoneyDJ》报道,2022年第四季华邦电已启动减产,稼动率约在7成左右的水准,第一季目前来看,台中厂稼动率约在60-70%的水准,公司期盼在各家DRAM厂减产以及陆续库存去化后,整体市况可望改善。

威刚:全年营收350.52亿元新台币

威刚公布2022年12月实现营收23.56亿元新台币,月减10.13%,年减27.9%,近32个月低点;2022年第四季营收76.92亿元新台币,季减13.78%,年减24.44%,近10季低点;2022全年营收350.52亿元新台币,年减11.42%。

威刚董事长陈立白认为,虽然全球景气存在诸多变数,消费性电子产品需求受影响,但对存储市场前景并不悲观。主因上游原厂面临库存与亏损双重压力,控制产能、缩减资本支出与稳住价格成为当务之急,预期上半年DRAM价格将回稳,而NAND Flash价格上半年仍有下探空间。

同时,陈立白预期,在新平台陆续出货与存储器占整机成本比下滑推动下,各项应用产品存储容量都将倍增,将加速推升DDR5与PCIe接口SSD渗透率,今年全球存储器位元消耗量也将持续成长。并预计,疫情将在第二季回稳收敛,下半年经济活动将逐步回复正常,消费性商品需求将先蹲后跳。

目前,威刚主要产品线涵盖DRAM及NAND型闪存及周边应用产品领域,包含存储器模块、快闪记忆碟、存储卡、固态硬盘及外接式硬盘。

存储器两大领域跌势有新动静

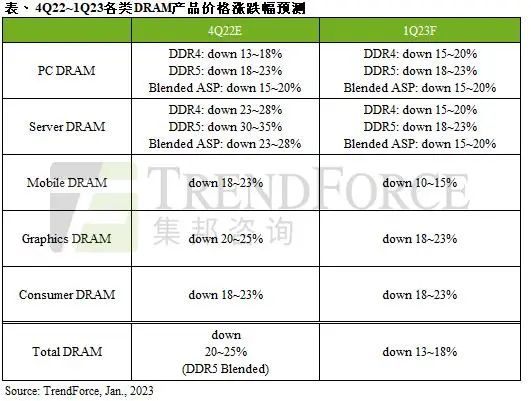

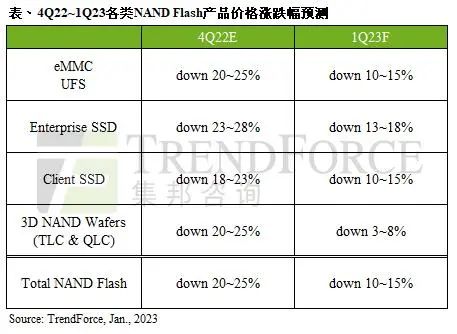

刚过去的2022年里,经历了疫情、通胀、俄乌冲突、能源等各大外部因素影响的半导体存储器市场犹如泰山压顶,艰难前行,其市场两大领域DRAM、NAND Flash的产品价格也一路向下,并将持续蔓延至2023年。近期,据TrendForce集邦咨询的最新研究指出,DRAM、NAND Flash的跌势有所变化。

DRAM方面,据TrendForce集邦咨询1月9日显示,由于消费需求疲弱,存储器卖方库存压力持续,仅三星(Samsung)在竞价策略下库存略降。为避免DRAM产品再大幅跌价,诸如美光(Micron)等多家供应商已开始积极减产,预估2023年第一季DRAM价格跌幅可因此收敛至13~18%,但仍不见下行周期的终点。其中,PC及Server DRAM跌幅仍是近两成左右;Mobile DRAM在获利空间最为压缩的现况下,是跌幅收敛较明显的品项。

NAND Flash方面,据TrendForce集邦咨询研究显示,由于多数供应商已开始减产,2023年第一季NAND Flash价格季跌幅将收敛至10~15%,削价竞争也在原厂启动减产后获控制。其中,由于NAND Flash Wafer已近现金成本,跌幅将是最先获控制的产品;Enterprise SSD作为原厂消耗库存的重要市场,且利润空间较大,是跌幅最深的产品。

整体而言,NAND Flash历经2022下半年剧烈跌价,促使供应商积极减产,加上相较DRAM具有较高的价格弹性,故TrendForce集邦咨询预期NAND Flash价格下行周期会较DRAM提前终止。

封面图片来源:拍信网