反正账面躺着几十亿去买理财,还能上市再收割一把,那这些新创公司的老板凭什么要有运营成本概念?阔阔绰绰地花就是了,反正不是自己的钱,反正也不需要为盈利担心,反正经过美化的财报多垃圾也不用担心,一个“芯片”概念就能让证监会开绿灯,天底下还有比这更好的生意?证券时报报道,2020年1月1日至5月26日,我国共新增20021家经营范围含“芯片、集成电路、MCU(微控制单元)”的企业,5月以来则新增3922家。另外,仅5月至今,国内共有248家前述三类半导体相关企业新增注册资本。一言以蔽之,在美方对中国信息技术产业加码“卡脖子”的背景下,我国信息技术产业自主可控进程被迫再次提速,半导体是中美技术博弈的关键点,各路后觉资金窥得机会,加速入场,给已经热火烹油的半导体市场,再浇上一整桶不知道哪里涌来的新“油”,半导体不仅成为资本市场美颜神器,也成为各路野路子鹰隼豺狼啄食政府资源的捷径。

据《中国集成电路产业人才白皮书(2017—2018)》,截至2017年年底,我国集成电路行业从业人员规模在40万人左右。即便这几年在全力冲刺,一线技术人员待遇大幅提升,整体行业吸引力在增强,但全国半导体从业者到现在也难说达到了2020年百万从业者目标,这还是把类似探索科技(techsugar)这种沾边就算的企业都统计在内的计算方法。这一下子来两万家,平均每家分不到五十个人。当然,乐观点看,这两万家新增半导体经营范围的企业,各带二十个人进入半导体业,我们百万从业者的目标就提前完成了——不过,这四十万新增从业者产出的产品,你敢用吗?

当然,从某种程度上我还是很欢迎这种现象的,如果探索科技(techsugar)可以勉强算作半导体公司——毕竟我们也是为这个产业做服务的,那在这两万新军团前面,我们腰杆也硬起来了:一方面,探索科技(techsugar)资历毕竟在这里,可以腆着脸说一句专业服务半导体产业数年;另一方面,两万新军团进入以后,说不准我们这种规模的以后也得被视为规模以上公司了......

在证券时报的报道中,对半导体资本市场现象已经做了较完备的总结,凡证券时报提到的问题,这里不再赘述。这篇文章只谈两点,一个是资本市场波动对从业者心态的影响,一个是国内A股估值的问题。

资本市场对半导体产业的冲击,在几年前已经来过一波。在人工智能热火朝天的时候,很多人工智能初创企业靠融来的钱大肆挖传统芯片公司的技术人员,很多都是直接翻倍的薪水去挖,这让芯片公司老板叫苦不迭,在人工智能热潮开始退散后,出现了一定程度的人才回流。从某种程度上来说,人工智能初创公司不顾行业规律的打法破坏了我国芯片行业的正常发展路径,让很多出色的技术人员在浪费了三五年青春后,除了钱一无所获——当然对很多像我这样的人来说有钱就够了,本来也没有什么所谓的使命感。

事实上,这种贻害仍在持续,某些人工智能概念公司,一个季度营收1000多万,亏损一个多亿,为什么亏损这么多?说实话,给我几百号人,几十亿资金撑着,要把业绩做这么差也不容易。说到底,还不是以前融资容易,人员工资也高出行业正常水平,反正账面躺着几十亿去买理财,还能上市再收割一把,那这些公司的老板凭什么要有运营成本的概念?阔阔绰绰地花就是了,反正不是自己的钱,反正也不需要为盈利担心,反正经过美化的财报多垃圾也不用担心,一个“芯片”概念(现在不敢用人工智能去忽悠了)就能让证监会开绿灯,天底下还有比这更好的生意吗?

资本对人心的蛊惑向来就有,某上市公司首席技术官也和我说过,公司上市以后,一批中层选择了退出(顺便说一句,这家公司在几年前上市,并不是靠科创板降低条件才能上市)。理由很简单,套现以后钱放在银行理理财就可以年入百万,何必再拿着几十万的薪水“九九六”,还要挨老板骂?部分员工的这种心态可以理解,毕竟有人就是想财务自由以后享受生活,而且这部分中层的退出,给后来者有上升的空间,这种人才的流动才是正常的流动。那种靠融资实现财务自由,上科创板去完成最后收割的鹰隼豺狼,除了分食本不够用的行业资源,产生一批垃圾,还有什么产出?这种做法哪一个理性投资者能够接受?

再谈估值。周末看到某英模报为某科创板准备过会的公司站台的奇文,称该2020年预亏6至7亿的公司,在智能计算集群上可以与英伟达(Nvidia)和华为一较高下,不对,是颇有优势,文章列举了针对英伟达的两大优势,又列举了针对华为的两大优势,然后得出结论,应该按市销率32至38倍给估值,实际上现在两三百亿的估值还是保守了,大势环境不好,公司受委屈了。

如果真的技术上比英伟达有优势,而又能提供量产化产品,不是纸上画饼客户真要却交不出东西来,那岂只是该按38倍市销率给估值,380倍我们都得给呀!英伟达2020财年营收109亿美元,美国通用会计准则下净利润27.96亿美元,市净率市盈率,无论哪个标准来估值,给三千亿不都是太“保守”了?

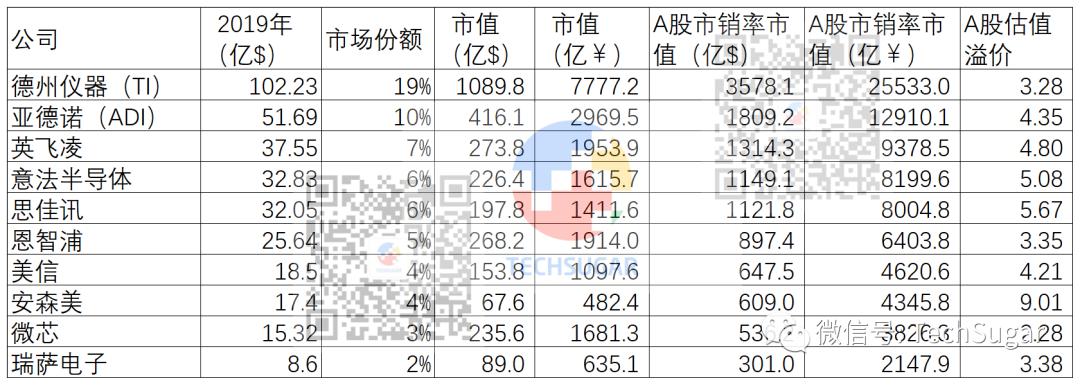

事实上,在《全球前十大模拟公司美国6家入选继续主导市场,中国厂商差距大》后面有人在我朋友圈留言说,国内模拟公司在市值上已经进入全球前十。然后我就去真算了一下,截止2020年5月29日收盘价,以6月1日汇率计算,国内模拟公司在市值上还真的接近全球前十。如表所示,全球前十大模拟芯片公司市值统一为美元计算(英飞凌是以欧元统计,瑞萨以日元统计,根据6月1日汇率换算,下同),最高的是德州仪器(TI),市值为1089.8亿美元,换算成人民币约为7777亿元;最低的是安森美,市值为67.6亿美元,换算成人民币约为482.4亿元。按同花顺半导体版块统计结果,安森美如果是A股公司,目前市值排在长电科技之后,市值比同是模拟公司的卓胜微(548.6亿)约少66亿,两者的销售粗看差不多,卓胜微2019年营收15.12亿元,安森美2019年模拟业务销售17.4亿美元,只是计价单位不同,算起来,二者模拟部分营收约是7倍关系,市值差可比拟,安森美真是只能恨自己不能在A股上市了。

全球前十大模拟公司模拟业务销售额及市值

数据来源:IC Insights

制表:techsugar

备注:A股市销率估值以35倍计算

如果以35倍市销率来计算这些公司的市值,会是怎样一个状况?如上表所示,基本上市值都有五倍左右的空间,除了德州仪器本身因为体量大,所以只有3倍外,其余低于四倍的恩智浦、微芯和瑞萨电子都是因为模拟业务占总销售额比例较低导致,2019财年,恩智浦、微芯和瑞萨电子的营收分别为88.77亿美元、53.5亿美元和9569.8亿日元(折合约88.9亿美元),如果以全部营收来算市销率,显然也都在五倍以上。尤其是安森美,竟然有9倍,不来A股显然亏大了。

探索科技(techsugar)最近一直在泼冷水,是希望这个行业熄火吗?显然不是,作为行业一员,一荣俱荣一损俱损,我自然希望行业蓬勃发展,探索科技(techsugar)也才有更好的生存空间,与从业者交流时,我也多次表述过中国发展半导体必须承受一定程度的浪费,我们也有能力承受资源浪费,但不代表我们可以任意浪费,无论从哪个角度来看,我们都没有资本去浪费。科创板的推出本是一件好事,半导体投资回报周期长众所周知,不能上市,资本就无法退出,资金进入半导体的意愿就会下降,但这不代表科创板就成为公共厕所,只要打上芯片的标签,什么人都想来就来!

看到网上乔治·弗洛伊德被膝盖卡死的视频,尤其是那个警察冷漠淡然的表情,让我脖子后面发凉,国家机器的冷酷无情,我们早就知道,甚至领略过。但假如躺地上的就是中国信息产业,就是中国半导体,你让他说什么?说“我不能呼吸”,总比喊“中华有神功”要强几百倍,从业这么多年,喊出性能超越英伟达、远甩英特尔的也不是一家两家,但家家都是停留在喊上面,就像马保国和雷雷大师,只能在信徒中、视频里、照片上杀敌,一到实战场子,就只有哭爹叫娘这一招了。黄仁勋都从烤箱里端出核弹来了,那帮胜过英伟达的大师们,恐怕连手榴弹都造不好。我们目前如此凶险的行业环境,有些人竟然只想着投机取巧大富大贵,那就是在帮敌人扼断自己人的脖子。

不多说了,用余海丰《写给后浪》的一段作收尾:如果你是一个第三方机构(比如会计师事务所),请不要在造假的报表上签字;如果你是一个投行,请不要(过度)包装;如果你是一个卖方,请不要为资本站台;如果你是一个买方,请你离坏人远一点;简单的说就是,请站在弱势的一方:投资者。往大了说,这是我们的社会责任。但事实上,有一天你会发现,你其实是在保护自己。想想A股上那些臭名昭著的例子吧。

呼应余海丰的说法,对于媒体同行,我只有一句话共勉:不要做恶人的帮凶,否则你会被钉上耻辱柱!