以下内容我们将重点关注PCB行业,深入分析其基本概念、分类、当前行业状况以及相关政策等内容。此外,我们还将详细梳理行业产业链,并介绍相关企业,旨在帮助大家更全面地了解PCB行业。

01

行业概述

1、概念

PCB(Printed Circuit Board),名称为印制电路板,又称印刷线路板,是电子元器件的支撑体。PCB是重要的电子部件,被称为“电子航母”,下游应用广泛,包括消费电子、通信、计算机、汽车电子、工业控制、医疗器械、国防军工、航空航天等领域。

作为电子互连的关键组件,PCB是承载电子元件并连接电路的桥梁,广泛地应用在几乎所有电子产品中,是电子行业的基石。

2、PCB分类

PCB产品从技术上的分类方式可以分为按照线路图层分类和按照产品结构分类两种分类方式。

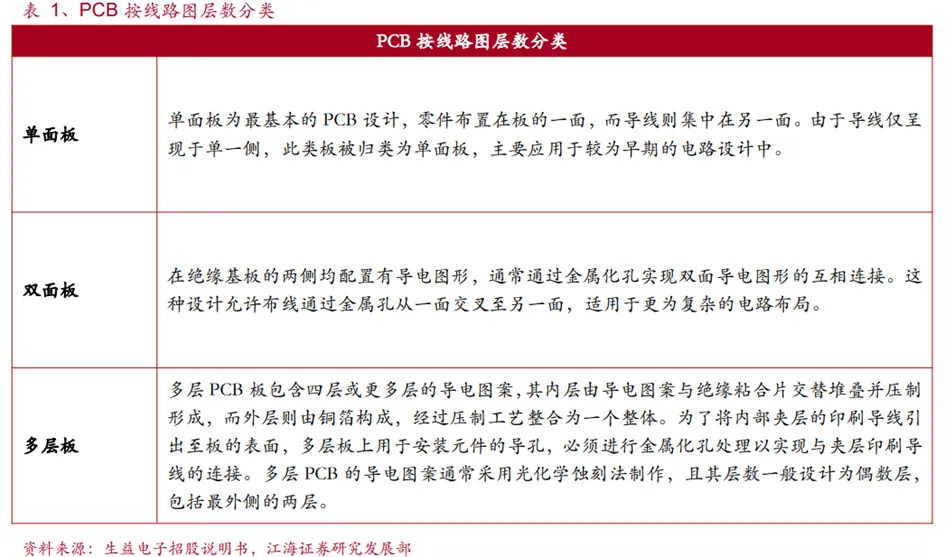

(1)PCB按线路图层分类

PCB按线路图层分类可以分为单面板、双面板、多层板。单面板是最基础的PCB,应用于普通家电、电子遥控器等基础电子产品;双面板由于两面都有布线,如消费电子、计算机、汽车电子、工业控制等。多层板可进一步分为中底层板和高层板,主要可分为4-6层、8-16层、18层及以上的电路板,可用于较为复杂的电路,其中高层板主要用于通讯设备、高端服务器、军事等领域。

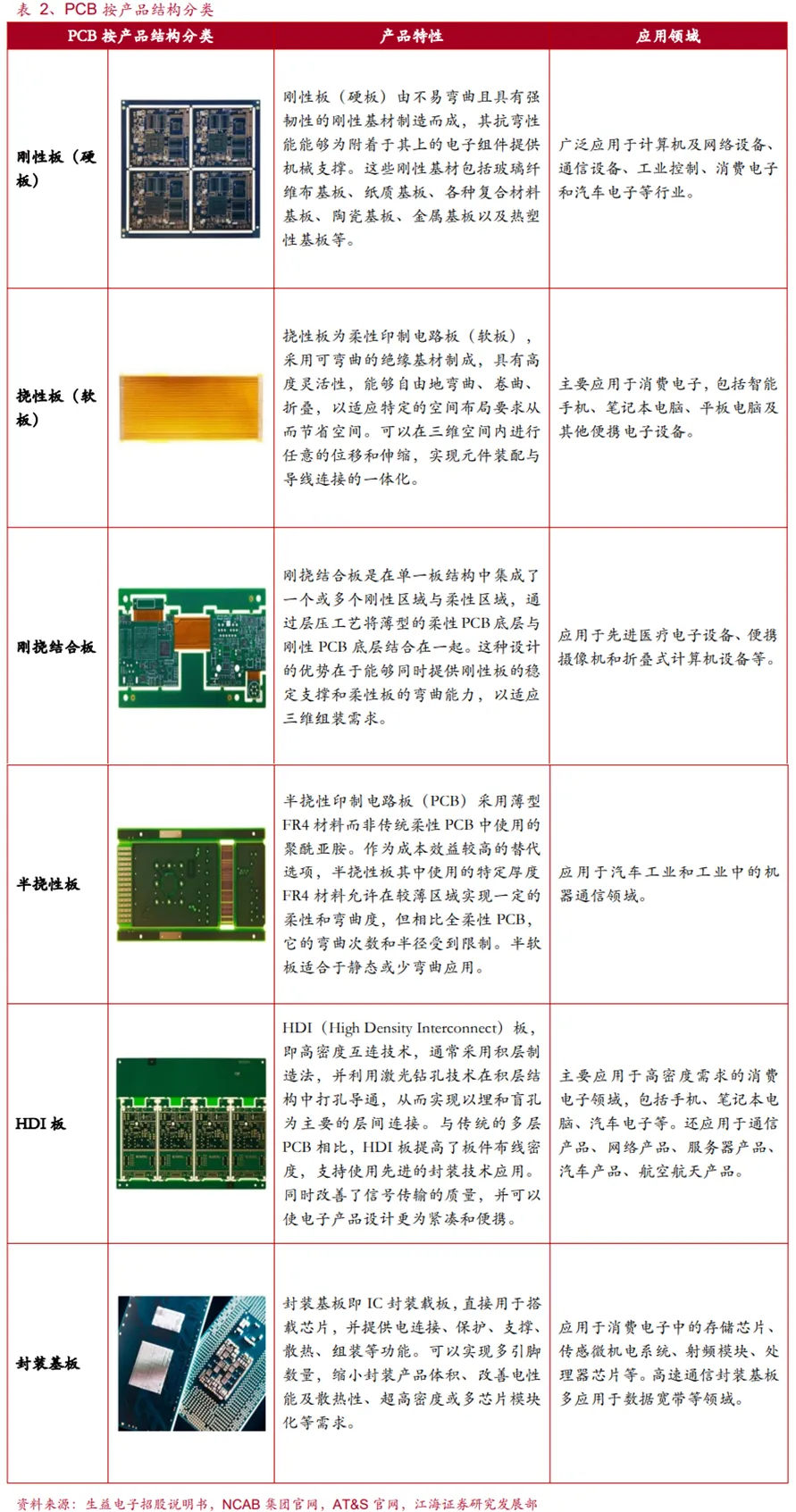

(2)PCB按产品结构分类

PCB按产品结构分类可分为刚性板(硬板)、挠性板(软板)、刚挠结合板、半挠性板、HDI板、封装基板。刚性版为刚性基材制造而成,且可以为电子组件提供机械支撑,应用范围广泛。挠性板为柔性印制电路板,采用可弯曲材料制成,可以节省所需空间,所以多应用于各类消费电子设备。HDI板采取高密度互连技术,提高了板件布线密度,并支持使用先进的封装技术应用。封装基板即IC封装载板,直接用于搭载芯片,并提供电连接、保护、支撑、散热、组装等功能。

3、PCB的发展历程

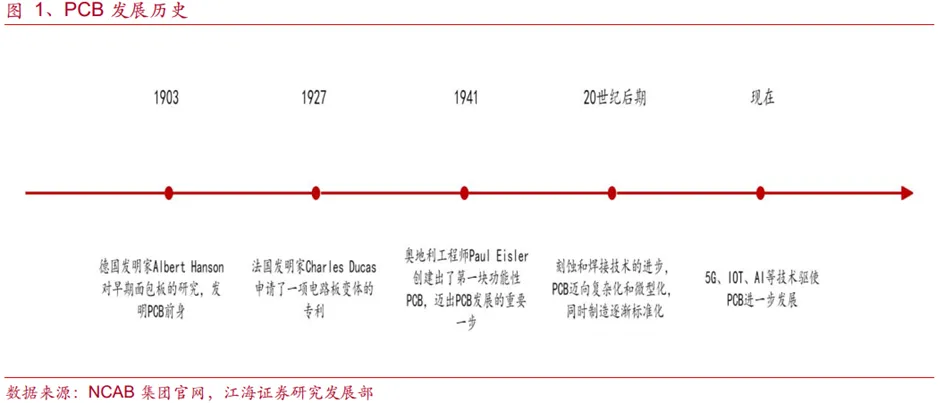

PCB的历史久远,最早可追溯到一百多年前,并不断发展到如今。1903年,德国发明家Albert Hanson对于早期面包板的研究,发明了PCB的前身。Albert Hanson提出了使用双面导电的贯穿孔结构概念,与现代通孔板技术相似。他还创新性地建造涵盖绝缘板上导线的原型电路,这些工作为后续PCB技术的发展提供了基础框架。

1927年,法国发明家Charles Ducas申请获得了一种电路板变体的专利。他采用了一种模板印刷技术,使用模板和导电墨水在绝缘表面上印制导线,有效地创建了电路。这种印刷布线技术,是当今电路板电镀工艺演进的早期版本。

奥地利工程师Paul Eisler在1941年创造了第一块功能性PCB,迈出了PCB发展的重要一步。Eisler的创新在于应用了粘附于绝缘基板上的铜箔层,为电子元件提供了导电路径。到了1943年,他进一步推出了一款内含PCB的收音机,这种设计在随后的二战军事行动中发挥了关键作用。

在20世纪后期,PCB制造工艺中蚀刻和焊接技术的进步,PCB迈向复杂化和微型化。大国之间的太空军备竞赛因为对轻量化和能源效率的追求,推动了PCB技术的发展。后来数字时代的到来引发了电子设备的爆炸式增长,如游戏机、录像机、计算机和CD机等。随着电子产品尺寸的缩小,手工制造PCB愈发困难,导致了对PCB制造工业化需求的激增。同时在元件越来越小,布线越来越复杂的情况下,PCB的设计变得越来越关键。

现如今,在5G、IOT、AI等技术的驱使下,PCB变得越来越复杂。PCB从最基础的通孔板发展出了高多层板、软硬结合板、软板、使用IC基板技术的HDI板等。

02

行业现状及预测

1、PCB制造业逐渐转移至中国大陆

PCB行业在全球分布广泛,早期以美国、欧洲、日本发达国家为主导。 2000年前,美欧日地区占据了全球PCB产值的70%以上。然而近二十年来,亚洲,特别是中国,因劳动力、原材料、政策和产业集群优势,吸引了全球电子制造业转移。中国大陆、中国台湾、韩国等地逐渐成为新的制造中心。自2006年,中国大陆超越日本,成为全球最大PCB生产基地,标志着产业竞争格局的转变。中国大陆地区PCB产值占全球PCB总产值的比例从2000年的8.1%上升至2021年的54.6%。

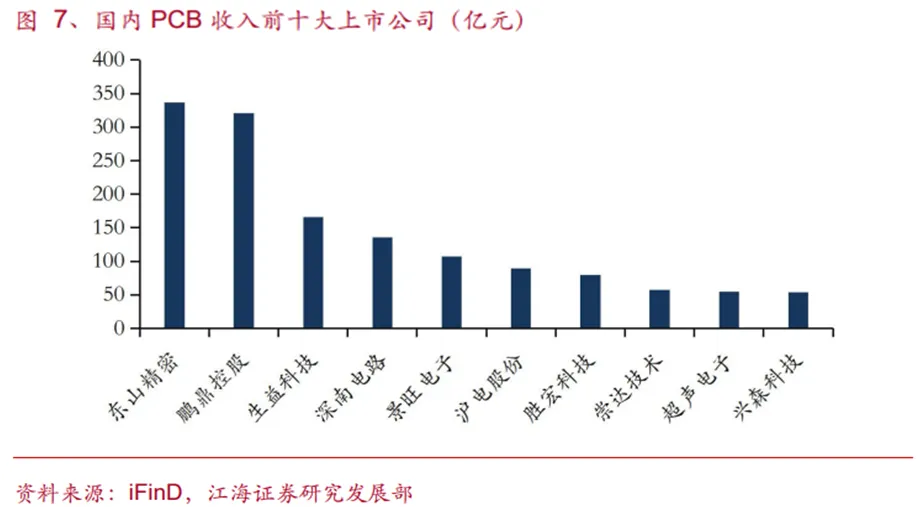

2023年国内收入前十大PCB上市公司营收合计达1400.46亿元。其中,东山精密收入体量最大,2023年营收达336.51亿元。第二大公司为鹏鼎控股,2023年营收达320.66亿元。

2、市场将进入新的增长周期,中国PCB产业持续健康发展

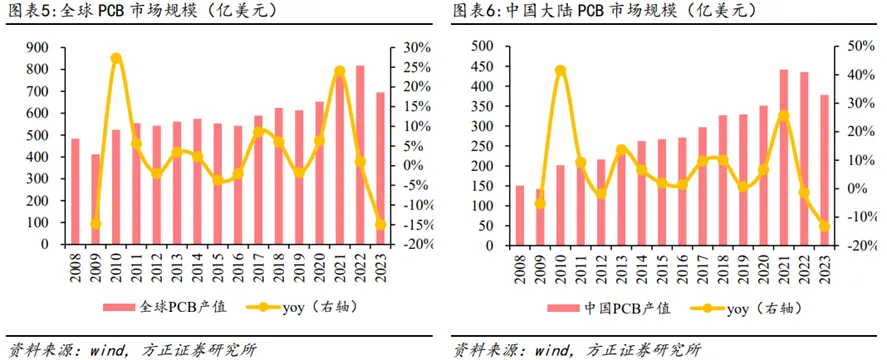

由于去库存压力和抑制通胀的加息,全球PCB市场规模在2023年有所缩减。据Prismark数据,2023年全球PCB产值同比下降15%至695.17亿美元。但随着市场库存调整、消费电子需求疲软等问题进入收尾阶段,以及AI应用的加速演进,PCB将进入一个新的增长周期,预计2024年将同比增长约5%,PCB厂商稼动率有望回升。中长期来看,全球PCB行业将迎来复兴,预计2028年全球PCB产值有望达到904.13亿美元,2023-2028年复合增速达到5.4%。中国PCB产业持续健康发展,2023年中国大陆PCB产值377.94亿美元,占全球市场份额的50%以上。

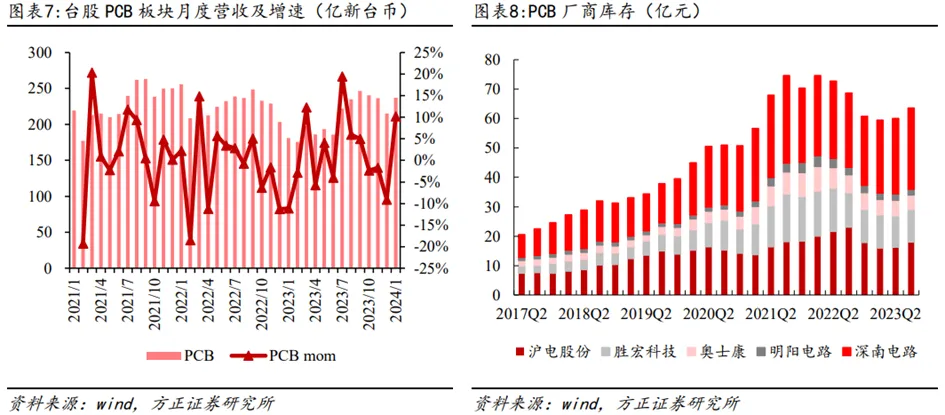

PCB库存逐步消化,行业温和复苏。 中国台湾2024年1月PCB板块营收达237亿台币,环比增速回暖,达10%,展现了目前PCB行业正处于温和复苏阶段。从库存角度来看,2022Q1以来,PCB厂商库存逐步减少,去库存基本已经结束,2023Q3开始行业或已进入补库阶段。

3、按产品结构划分,多层板占主流

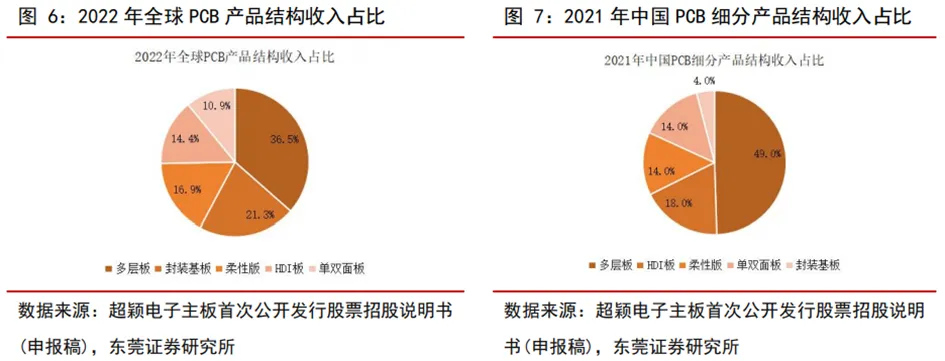

从产品结构来看,2022年全球PCB市场Top3产品分别为多层板、封装基板、柔性版,占比分别为36.5%、21.3%和16.9%。中国市场以多层板为主,占比达到49%,但主要是8层以下的中低端产品,高价值量产品如高多层板、高阶HDI板、封装基板等产品占比仍然较低。近年内资厂积极发力高端领域,相关产品逐步落地,且产能获得进一步扩充,未来高端产品占比有望提升。

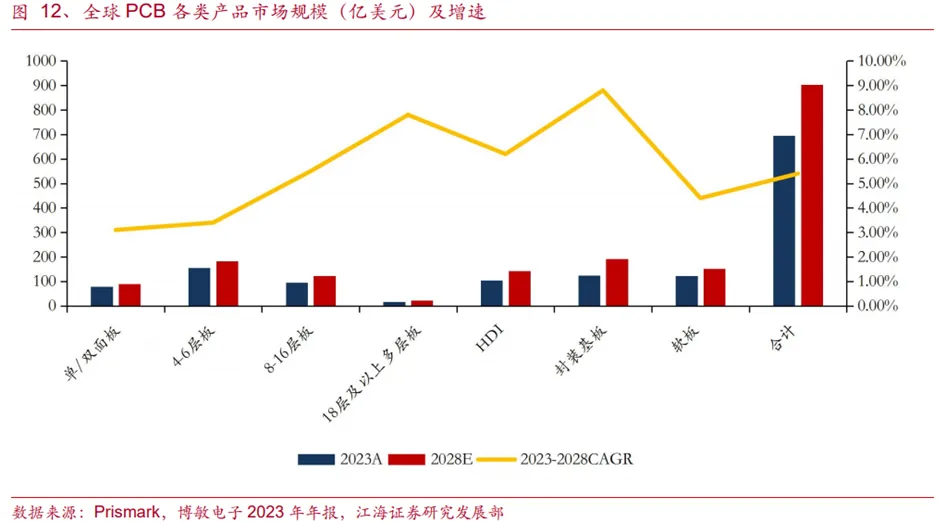

4、行业朝着提升产品精度、密度和可靠性发展

全球PCB产业正致力于提升产品精度、密度和可靠性,以满足下游行业对高性能PCB板的需求。展望五年,封装基板、18层及以上的多层板以及高密度互连板(HDI)的市场需求预计将显著增长,并据预测2023年至2028年CAGR将分别达到8.8%/7.8%/6.2%,增速均超过行业平均增长水平。传统PCB硬板如单双面板、4-6层板、8-16层板预计2023年至2028年CAGR分别为3.1%/3.4%/5.5%,增速均偏低。

03

政策分析

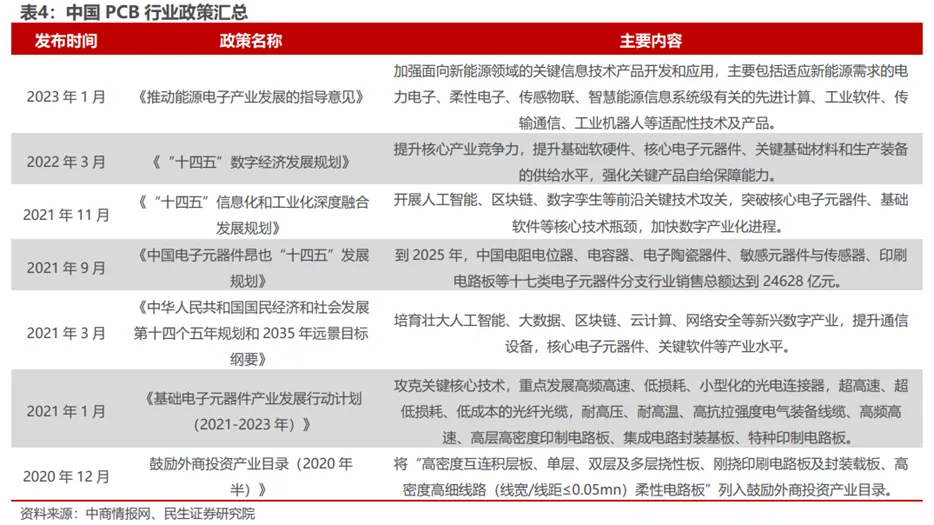

受益于终端应用的蓬勃发展与全球半导体产业链产能向中国转移,国内PCB市场空间持续增长,同时国内出台多项重要政策支持PCB行业发展,包括财税政策、人才补贴、研发项目支持等,推进PCB行业实现自主可控,保障其持续发展。

04

PCB制备工艺

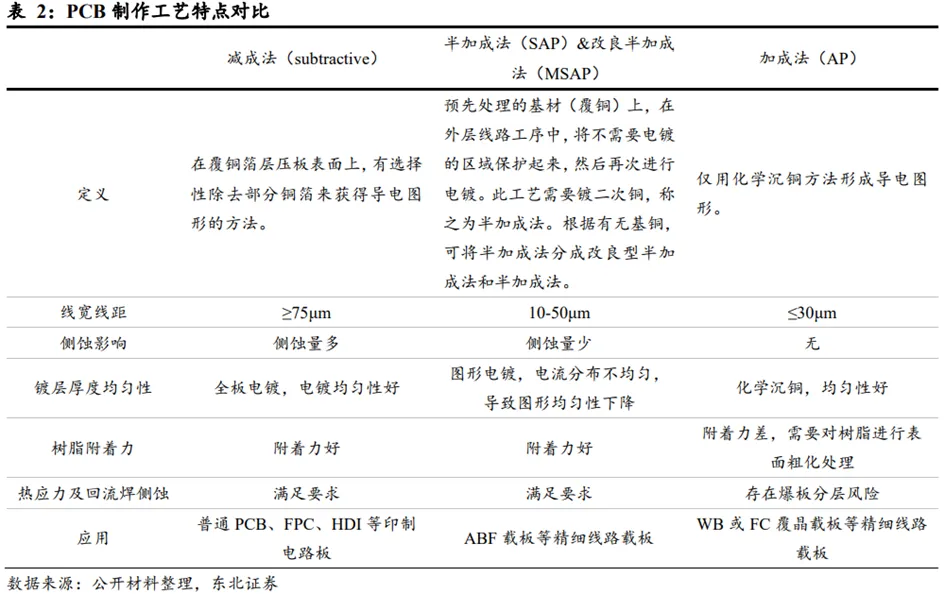

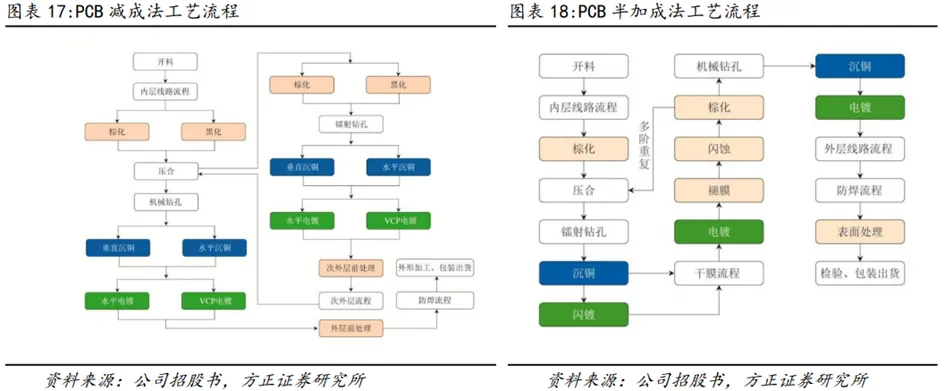

PCB主要的制作工艺分为三类,分别是减成法、半加成法、加成法,适用于不同类型的产品。同时在同一款基板的制作中也可依据需求使用上述三类工艺的混合工艺。 目前PCB生产工艺中减成法和半加成法为主流:

减成法(subtractive): 减成法是在原材料覆铜箔基材上,通过钻孔、孔金属化、图形转移、电镀、蚀刻或雕刻等工艺加工,选择性地去除部分铜箔,形成导电图形。缺点是会使裸露的铜箔层在往下蚀刻过程中可能产生该线路侧蚀问题,导致制作小于50μm的线宽/线距良率过低问题,但该工艺应用于普通PCB、FPC与HDI等电路板产品绰绰有余;

半加成法(SAP): 在预先处理的基材(覆铜)上,将不需要电镀的区域保护起来,然后进行电镀并涂上抗蚀涂层,最后通过闪蚀将多余的化学铜层去除,若基材上有基铜,该工艺即为改良型半加成法(mSAP)。由于闪蚀过程所蚀刻化学铜层很薄,因此蚀刻耗时短,不容易产生线路侧蚀问题。半加成法适合制作10μm~50μm之间的精细线宽线距,且线路的厚度容易控制,是当前ABF等精细线路载板最主流的制造方法;

加成法(AP): 在没有覆铜箔的含光敏催化剂的绝缘基板上印制电路后,以化学镀铜的方法在基板上镀出铜线路图形,形成以化学镀铜层为线路的印制板,该工艺比较适合制作10μm以下制程的精细线路,但是由于其对基材、化学沉铜均有特殊要求,对镀铜与基体的结合力要求也很严格,因此与传统的PCB制造流程相差较大,成本较高且工艺并不成熟,目前的产量不大。

05

产业链分析

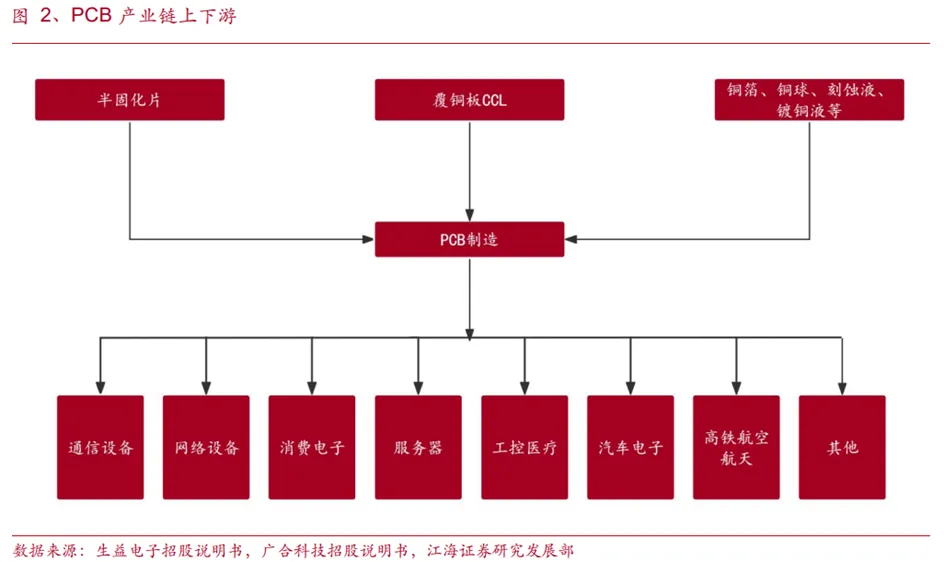

PCB制造业位于产业链中游,上游为半固化片、覆铜板CCL、铜箔、铜球、刻蚀液、镀铜液等。PCB产业链下游应用广泛,包括通信设备、网络设备、消费电子、服务器、工控医疗、汽车电子、高铁航空航天等。PCB制造业因位于中游,受到上游原材料成本波动与下游行业需求变动影响,所属周期性较强。

1、PCB原材料

(1)覆铜板

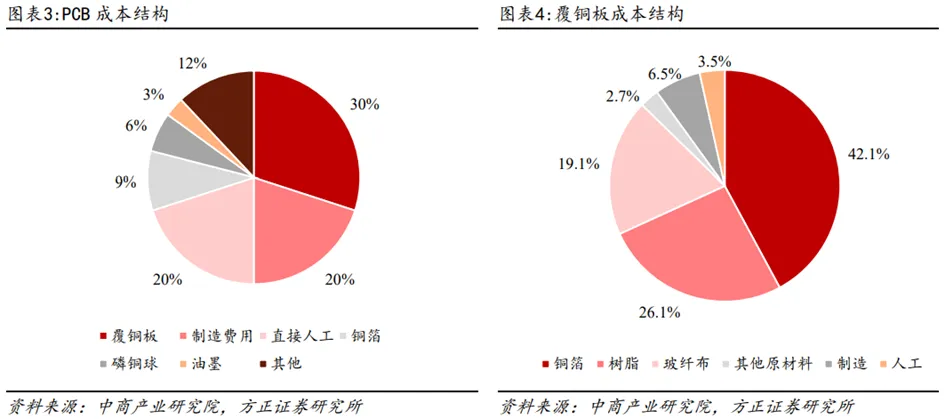

覆铜板(CCL)是PCB制造中最常见的材料,是由玻纤布或木浆纸等基材作为增强材料用树脂胶液浸润后并覆以铜箔,最后热压而成的板状材料,当用于多层板时也叫做芯板(core)。根据中商产业研究院,PCB成本主要由覆铜板等直接原材料构成,占比近50%,其中覆铜板占据30%,由于人工成本与制造成本变化较小,因此决定PCB成本的主要是原材料的价格,尤其是覆铜板;覆铜板成本主要由铜箔、树脂和玻纤布构成,占比分别为42.1%、26.1%、19.1%,合计87.3%。

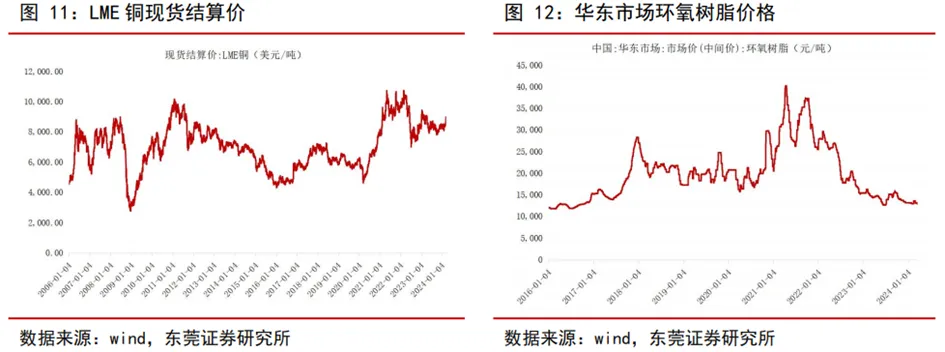

铜箔: 铜箔是导电电路的载体,连接了电子元器件之间的信号传输。铜箔企业通常采用“铜价+加工费”的定价模式,因此铜价的波动对于覆铜板企业的盈利能力影响较大。在PCB产业链中,覆铜板市场的相对集中度较高,而PCB企业的市场集中度相对较低,因此覆铜板企业可以将部分铜价上涨所带来的价格压力传递给中游PCB制造厂。然而,而下游电子产业的议价能力通常较强,因此当铜价上涨时,覆铜板和PCB企业的毛利率都可能受到影响。

基材: 基材通常为绝缘材料,为覆铜板提供电气绝缘、机械支撑、热传导等功能,常见的基材包括:玻璃纤维布基板(FR-4、FR-5)、纸基板(FR-1、FR-2、FR-3)、复合基板(CEM-1、CEM-3)、特殊基板(金属、陶瓷)以及聚脂薄膜、聚酰亚胺薄膜(PI),其中玻纤布基覆铜板FR-4为行业目前的主要需求。玻纤布一般分为E-glass(标准)、NE-glass(低介电)、P-glass(低损耗)等类型,其中P-glass玻纤布适用于高频高速信号传输。

树脂: 树脂具有粘合性,可以将覆铜板的不同层次粘合在一起,形成稳定的结构。覆铜板用的树脂有酚醛、环氧、聚酯、聚酰亚胺、聚苯醚、聚四氟乙烯等,其中以酚醛树脂和环氧树脂用量最大:酚醛树脂是酚类和醛类在酸性介质或碱性介质中缩聚而成的一类树脂,其中以苯酚和甲醛在碱性介质中缩聚的树脂是纸基覆箔板的主要原材料;环氧树脂是玻璃纤维布基覆铜板的主要原材料,具有优异的粘结性能和电气、物理性能;聚苯醚树脂具有较低的介电常数和损耗因子,适用于高频高速信号传输。

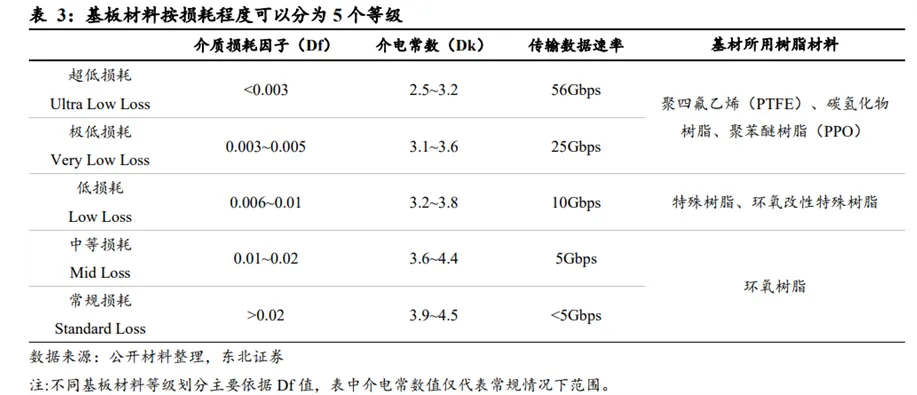

覆铜板的介电常数(Dk)和介质损耗因子(Df)直接决定了PCB性能:Dk影响信号传播速度,该值越小,信号传输速度越快;Df影响信号传输品质,该值越小,信号传输损耗越小。目前在高速高频产品中,Dk、Df值都已显著降低,按照损耗程度基板材料可以分为5个等级:

1)覆铜板行业有望开启新一轮调涨周期

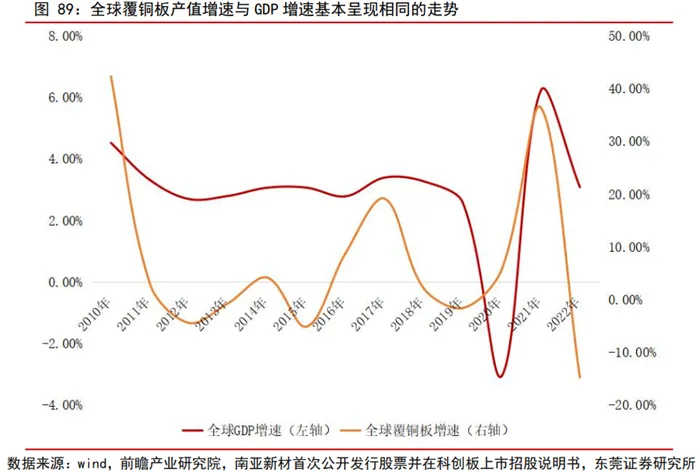

覆铜板行业周期性、成长性并存。 通过拟合2010年以来全球GDP增速、覆铜板产值增速,可以发现两者基本呈现相同的走势,且覆铜板产值增速波动幅度更大。主要原因是覆铜板作为印刷电路板的核心材料,广泛应用于家电、消费电子、汽车等多个与经济社会发展密切相关的领域,因此行业具有一定经济周期性。另一方面,近年5G通讯、AI服务器、汽车电子等细分领域发展迅速,对高端覆铜板需求不断增长,行业也存在一定成长性。

23年市场仍旧承压,24年有望进一步复苏。 受终端需求整体偏弱以及价格竞争影响,2023年全球覆铜板产值仍旧承压,同比下降了8%至138亿美元。进入2024Q1,下游消费电子、家电等终端需求有所好转,且AI、汽车电子需求维持高位,PCB整体景气度有所回暖,进一步带动覆铜板稼动率回升,总体呈现出淡季不淡的趋势。同时上游原材料价格出现较大幅度上涨,多个覆铜板企业开始调涨产品价格。在需求回暖及产品价格调涨的趋势下,今年覆铜板行业有望进一步复苏。

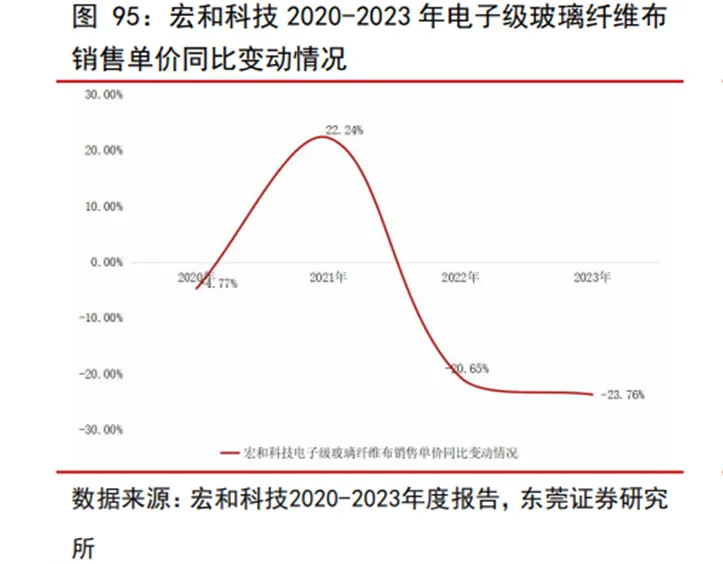

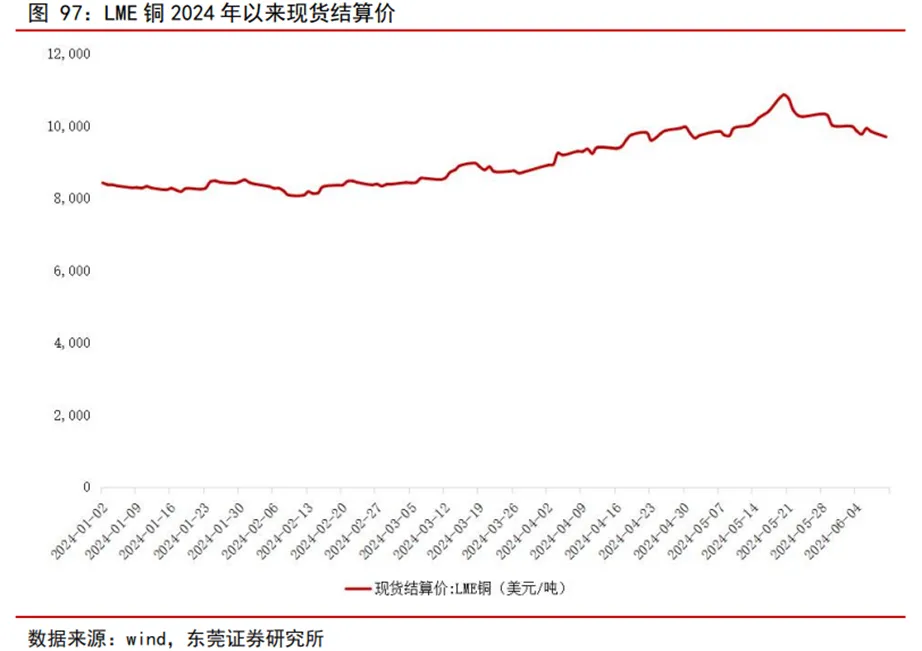

覆铜板厂商议价能力强,成本压力转嫁PCB厂商。 过去十年覆铜板行业主要经历过2016-2017年、2020-2021年的2轮上升周期,主要由原材料价格上涨以及终端旺盛需求所驱动。其中在2020-2021年,LME铜价格最高接近10,800美元/吨,相较于2020年初的低位上涨超过130%,而环氧树脂价格最高超过40,000元/吨,相较2020年初的低位涨幅达到155%。面对原材料价格的大幅上涨,覆铜板行业由于竞争格局相对集中,通过多次涨价将成本压力转嫁至PCB厂商。而PCB厂商由于竞争格局相对分散,且下游终端客户相对强势,价格调整也因此相对滞后,业绩、盈利能力出现阶段性承压。

需求方面,消费电子需求大幅增长,一方面新冠疫情远程办公场景加大对笔记本电脑、平板电脑需求,另一方面我国5G建设大规模铺开、5G手机出货量亦不断增加。另外,汽车电动化、智能化的快速发展也进一步提升了对PCB需求。面对原材料价格大幅上涨,以及终端需求旺盛的背景下,覆铜板行业由于竞争格局相对集中、议价能力相对较强,能够通过多次涨价将成本压力转嫁至PCB厂商。以建滔积层板为例,2020-2021年对产品调涨次数至少达到7次。落实到业绩上,覆铜板厂商2021年业绩均出现大幅提升。其中建滔2021年营收、归母净利润同比分别增长66.36%和141.95%。

行业有望开启新一轮调涨周期。 供给方面,近期原材料价格进一步上涨,截至6月10日,LME铜已达到9,695美元/吨,较年初上涨超过15%;同时中国巨石等企业也进一步调涨玻纤价格。需求方面,PCB厂商Q1整体稼动率回升,对覆铜板需求形成支撑。特别是AI领域需求依旧旺盛,对高价值量产品超低损耗覆铜板的需求增大。在原材料价格上涨及下游景气度好转驱动下,头部企业建滔积层板在3月19日率先发布涨价函,对所有产品加价10元/张;5月20日开启第二轮涨价,幅度为5-10元/张。随后亦有多个企业积极跟进调涨产品。考虑到H2即将迎来消费电子拉货旺季,若原材料价格继续上涨,预计覆铜板企业将进一步上调产品价格,相关公司业绩弹性有望逐步释放。

2)竞争格局

全球覆铜板行业主要由日本、中国台湾和中国大陆企业占据主导地位, 其中:日本企业在高端覆铜板领域具有较强的技术优势和品牌影响力,主要企业有松下电工、三菱气化、日立化成等;中国台湾企业在中高端覆铜板领域有较强优势,主要企业有台耀科技、联茂电子、台光电子等;中国大陆企业在中低端覆铜板领域具有较强优势,主要企业有生益科技、南亚新材、华正新材等。

我国覆铜板行业的集中度较高 ,2022年我国覆铜板CR5指标为64.37%,CR10指标为84.47%,主要企业包括建滔积层板、生益科技、南亚塑料、台光电子等。 中国覆铜板企业的毛利率层级分化明显, 中低端产品的毛利率一般在10-20%之间,而高端产品的毛利率通常在25%以上,覆铜板龙头企业的建滔积层板和生益科技,其毛利率明显高于处于第二、第三梯队的企业。

相关关键词

本站所有转载文章系出于传递更多信息之目的,且明确注明来源,不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。