在CFMS2024闪存峰会上,慧荣科技CAS业务群资深副总段喜亭(Nelson Duann)以“存储一直就存在于AI生态圈,AI缺少了存储无法动起来,因为所有数据都保存在存储里”一席话,打破了许多人的固有观念。

他还在媒体采访环节,针对此前的并购事件做了澄清,“当初是MaxLinear主动找的我们,我们从一开始就没有想要卖掉公司……”同时,他还分享了车规存储主控和AI存储解决方案,且针对存储接下来的涨势给出了新的预判。

慧荣科技CAS业务群资深副总段喜亭

AI落地边缘端带来存储新挑战

从去年下半年到今年Q1,半导体领域最火的几个行业,一个是人工智能(AI)行业,另一个是存储行业。AI像是行业万金油,谁想要探寻新的发展思路,就让AI来“赋能”一下。虽然自去年生成式AI爆火以来,就出现了“大模型训练引爆存储需求”的说法,但是存储与AI的关系并非靠着“硬蹭”得来。

现在,大家谈论的AI应用主要还是集中在云端,要想让AI能够在具有更大商机的边缘端落地,最重要的是要降低它的部署成本。以已经实现商用的ChatGPT为例,它在OpenAI GPT 3.0基础上优化而来,GPT 3.0有1,746亿个参数,可用于文本生成、对话系统等。

据国盛证券估算,GPT-3的单次训练成本约为140万美元,体量更大的大语言模型(LLM)的单次训练成本,约在200万美元至1,200万美元之间。假设ChatGPT的每日独立访客平均数为1,300万人,其对应芯片需求为3万多片英伟达A100 GPU,初始投入成本约为8亿美元,每日电费在5万美元左右。

边缘测的智能手机、个人PC等厂商,几乎不会考虑这样大规模的成本投入。不过,既然大家对“AI+行业”有需求,那么市场上就会出现各种解决方案。为了能让AI下沉到边缘端,当前业内的共识是“语言模型朝着轻薄化的方向发展”。具体的做法是,在通用模型基础上轻量化模型,从而训练出适合不同行业的专用模型,这些专用模型需要的参数量将大大缩减,就此可解决AI在边缘测落地的成本限制问题。

虽然边缘测LLM会经过轻薄化的处理,但是它对设备仍提出了较高的要求。段喜亭指出:“AI向边缘端的落地也给存储带来了变革,要从被动式存储进阶到主动式存储,为了更好地适用AI设备的需求,需考虑如何迅速、有效地把DRAM、HBM内置于GPU、TPU。”

未来,AI推理会从云端逐渐转移到边缘端,这样可以降低云端传数据输的压力。把推理移动到边缘端之后,它能进一步缩短延迟、加强个人隐私。但把AI带到边缘也面临着成本挑战,它不仅要求存储传输速率高,还要求容量更大,无论是传输速率更高的HBM还是DRAM,它们成本都远超Nand Flash,这是AI给边缘计算带来的巨大成本压力。

在段喜亭看来,该问题的解决方法依旧有两点:第一点是LLM必需微型化、轻量化;第二点是借助SSD低价格、低成本优势,让整体存储成本下降。“这样才能把AI普及到所有终端,而不只是局限在高端手机和汽车中。”

中、低端智能手机是一个庞大的长尾市场,中/低端手机主要采用UFS3.1和UFS2.2存储,要把AI落地到中低端智能手机中,必需要进一步精简化语言模型。目前,业内商用的智能手机端AI模型,参数量在几十亿至数百亿之间,需要UFS4.0来支持数据传输需求。对消费电子产品而言,成本永远是第一位,语言模型还需再精简,以便能落地在中低端机型中。

AI对存储主控也提出新要求

前面有提到AI对存储的容量和性能提出新要求,而存储主控芯片作为存储产品的一部分,它也会随着AI对存储要求的提升而提升。首先是速度,AI设备需要经常处理数据,它内部的SSD需满足向CPU和GPU快速传输大量数据的要求,其存储主控也要支持SSD的高速度、低延迟要求,只有这样设备的数据处理才能更流畅。作为存储主控厂商,慧荣怎么助力AI落地?

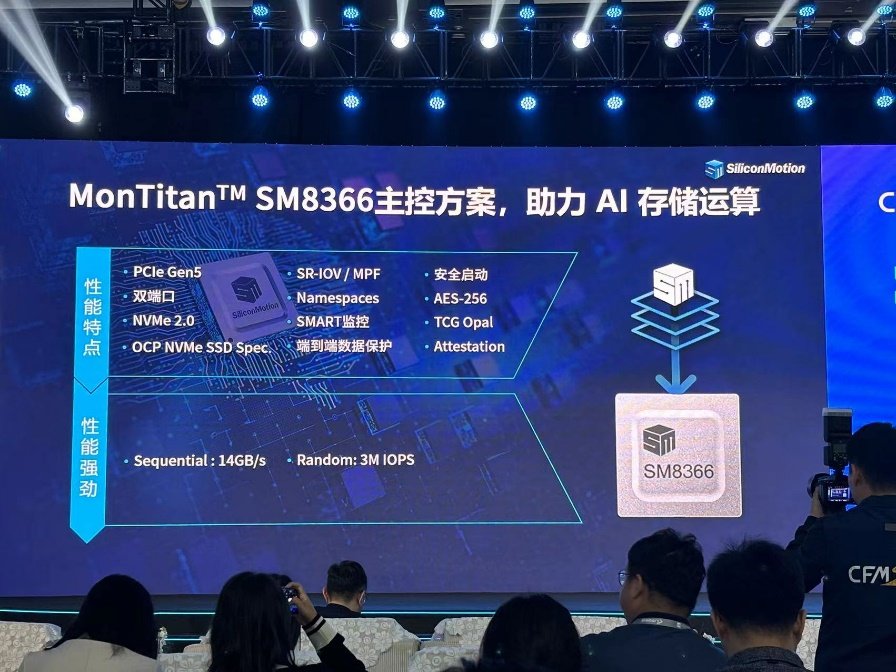

“数据中心应用为例,如果一个SSD的速度够快,就无需把太多数据暂存于HBM。数据中心只需在必要时,直接把数据从SSD上提出来,理论上HBM可以不用太大。SSD往PCIe Gen 5/Gen 6移动,可以带来更快的传输速率,可减少数据中心对HBM的依赖,从而降低数据中心的成本。”段喜亭介绍说,慧荣的MonTitan™ SM8366企业级主控芯片,有高达14GB/s的连续性能和3M IOPS的随机性能,能够带来更优的SSD传输速度。

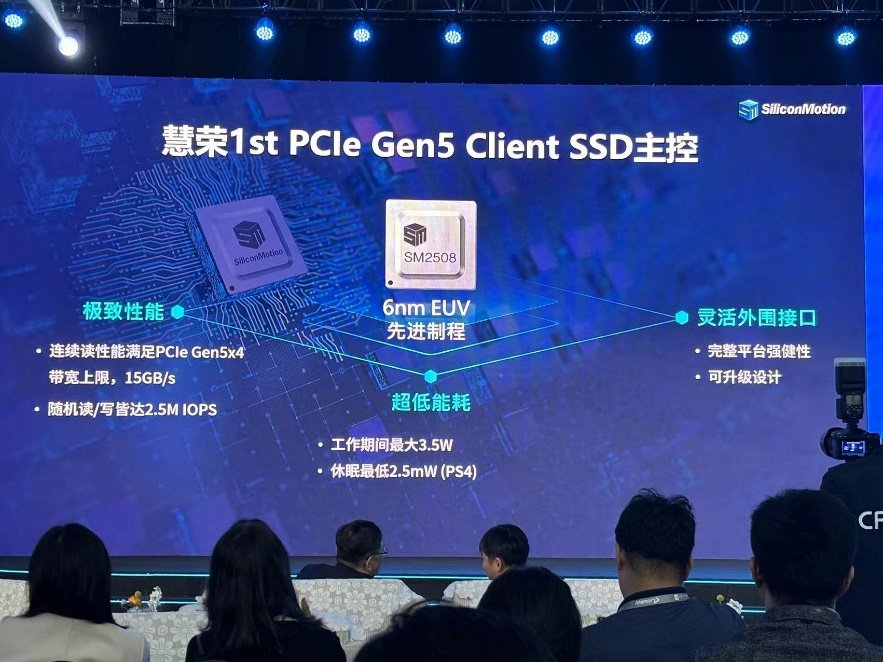

此外,慧荣针对边缘端设备也提供了全新的主控产品,比如UFS 4.0主控芯片SM2756和PCIe Gen 5主控芯片SM2508,它们均采用台积电6nm EUV工艺。其中,SM2756提供超过4,300MB/s的顺序读取速度和超过4,000MB/s的顺序写入速度,有助于提升AI手机、边缘计算和汽车应用的存储性能;SM2508连续读取性能上达到15GB/s,工作模式功耗不超过3.5W,可助力PCIe Gen5 SSD不搭载金属散热片, 可提升脱机式AI应用及AI PC的存储性能。

SM2508虽不是业内首个发布的主控产品,但它采用了台积电的6纳米EUV制程,在芯片功耗方面有明显优势。“我们相信采用SM2508的SSD,无需再额外装载散热片。”段喜亭透露称,针对SM2508慧荣的目标是“在年底前拥有两个中国一级客户和两个美国一级客户”。

另外,他还预计,2024年智能手机的成长会超过个人电脑,因此今年公司嵌入式存储主控的整体营收也会超过SSD主控。

关于慧荣的业务调整和并购案内幕

对慧荣科技而言,2023年的确是值得纪念的一年。

首先是受上半年存储行业持续下行的影响,公司主控业务受到一定程度的拖累;再是7月底,MaxLinear(迈凌微电子)突然宣布终止对慧荣科技的并购,慧荣因并购事件面临了客户信任危机,8月慧荣要求MaxLinear赔偿经济性损失;到12月,慧荣宣布调整组织架构,新成立终端与车用存储(CAS)和企业级存储与显示接口解决方案(ESDI)事业群。

CAS业务群负责消费级SSD主控芯片、移动存储主控芯片、Ferri产品和扩展式存储主控芯片;ESDI业务群将负责企业级SSD主控芯片和显示接口产品。段喜亭指出,CAS BU大约覆盖了慧荣70%-80%的业务。

据慧荣科技最新年报数据显示,2023年慧荣的营收为6.3914亿美元,同比减少32%。其中,2023年Q4单季营达2.238亿美元,环比增长17%,同比增长1%。慧荣总经理苟嘉章此前解释道,“在假期旺季效应与渠道库存水位正常化的带动下,主要产品线需求呈现连续增长。”

为什么2023年Q4业绩如此突出?段喜亭回应,当初MaxLinear在推动并购慧荣的过程中,让慧荣的业绩受到了较大的影响。“客户担心我们被这家美国公司收购后,MaxLinear不会延续我们原本产品策略,再加上那时整个存储行业正下行,在所有因素的综合影响下,2022年到2023年前三季度,我们的业绩一路下跌。”

“在并购案宣布失败之后,慧荣花了很多精力向客户解释,消解了他们对慧荣的信任危机。恰好这个时间点,又是存储行业触底反弹时期,所以2023年第四季度,随着客户信心逐渐恢复,我们的业绩也得到了反弹。去年Q4我们的业绩增长,主要包含了两个综合因素。沿袭去年Q4的涨势,我们预计2024年Q1的成长依旧强劲。”他补充表示,纵使目前终端需求还未明显改善,但以上两大因素已经促使慧荣收回了之前丢失的市场份额。

可能存储模组厂商会担心,MaxLinear并购慧荣的这类事件会再次发生,针对厂商的这些担忧段喜亭一再强调,这类事件不会再发生。“当初是MaxLinear主动找的我们,我们老板也曾多次澄清,我们从一开始就没有想要卖掉公司,但因为我们是纳斯达上市企业,需要遵守相关的规章制度。”

他解释说,“当有人提出一个好Offer时,我们就需要为股东的权益做考虑, MaxLinear当时给了非常丰厚的价格,我们股东大会最终决议接受被并购,但后续MaxLinear放弃了并购。其实,光通过中国政府的审批就花了一年多,大家对‘通过审批’这件事不抱期待,相信未来不会再有外资企业并购这类事件了。”

“卷”入中国汽车存储生态圈

今年1月底,德州仪器、意法半导体等汽车半导体巨头发布了悲观指引,他们都表达了对2024年全球工业和汽车芯片成长的担忧。对中国汽车芯片企业而言,是否会面临不一样的市场环境?

去年12月慧荣组织架构的调整,提升了其车用存储主控方面的地位,作为终端与车用存储(CAS)事业部负责人,段喜亭也解读各地区不同汽车市场的行情。他指出,TI、ST等公司在汽车芯片上份额非常大,所以他们的观点的确代表了全球汽车产业的状况。

但对更聚焦在中国汽车市场,且在汽车领域刚起步的存储厂商来说,公司在汽车业务部分的占比还很小,未来的成长空间还有很多,“TI、ST的成长已经快接触到天花板,他们的困境在于——如何进一步抬高自己的天花板,而我们还离天花板有很远的距离,所以暂时不会受到影响。”

国内造车企业非常卷,汽车价格也越来越低,这反映了中国造车生态非常健全,所以才能把价格压得很低。目前,国内外的造车思维还存在差异性,中国车企发布新车像是在发布消费电子产品,平均一年会推出好几款新车型,而许多国外汽车巨头因沿袭传统思维,发布新车型的频次相对更慢。

由于国内新能源汽车市场已经相当饱和,车企与车企之间也开始做整并,比如小车企被并购、大车企开始往外走,已经有一些车企走向了欧洲、东南亚、澳洲等市场。段喜亭认为,走向新市场的车企的“天花板”在不断拉高,“因为他们会抢占一部分原本属于日本、欧洲、美国车厂的份额,所以他们不会这么快碰到市场‘天花板’。”为了深耕汽车存储市场,慧荣在过去几年里坚持做车规认证,现在已经推出车规Nand Flash主控产品。

关于接下来存储的涨势变化

去年10月底,段喜亭曾接受过《国际电子商情》的采访,当时他预估,DRAM的涨价会持续到今年上半年,但当时还无法预测其下半年的走向。而闪存的涨价趋势持续到今年的年中,到时闪存可能会出现供不应求的局面。如今,他针对这一说法有了更新的见解。

他指出,截至2024年3月下旬,内存和Nand Flash的涨价仍在持续。不过,内存的涨势有稍微变化,但Nand Flash的涨价依旧强劲。

“我在去年10月底预估,今年下半年闪存开始供不应求,实际上这个说法偏保守了,闪存供不应求的情况,在今年上半年已经发生了。”他进一步解释说,因为前年和去年,闪存原厂急速减产,他判断今年下半年,闪存价格可能会拉得很高,但未曾想该趋势,在今年上半年就开始逐渐浮现,因此他判断闪存的涨势,在今年下半年会稍微平缓,然后整体涨势可能持续到明年Q1-Q2。而影响内存的变数比较多,预计今年下半年涨势可能放缓,主要是看AI移到终端的速度是否够快。

根据他的观点,高性能SSD可以减少内存的用量,但这不会在今年下半年马上发生,所以内存的需求量依旧比较大,内存的涨价趋势完全看AI在手机、PC上,是否有取得巨大成功。目前,这种AI电脑、AI手机的应用趋势还待观察。