【导读】据Yole介绍,汽车半导体器件市场将从 2022 年的439亿美元增长到 2028 年的843亿美元,复合年增长率高达 11.9%。目前的市场表明,到 2022 年,每辆汽车的半导体器件价值约为 540 美元,到 2028 年,该数字将增长至约 912 美元,而电动化和ADAS是技术变革的主要驱动力。

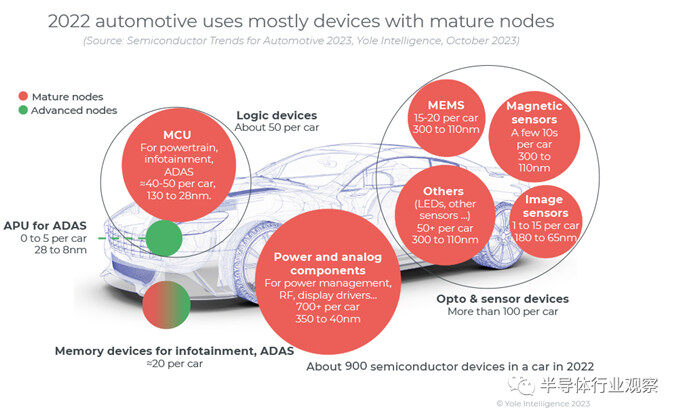

在支持电动化趋势的同时,在SiC MOSFET模块的强力推动下,xEV功率器件市场将大幅增长;具有小至16nm/10nm尖端技术节点的MCU将用于ADAS,包括雷达和其他传感器控制;从长远来看,超过 3 级的车辆自动驾驶(无人值守)将推动对内存 (DRAM) 和计算能力的需求不断增长。

所有晶圆尺寸的晶圆出货量将从2022年的约3740万片增长到2028年的约5050万片。存储器和逻辑是汽车应用300mm晶圆出货量的主要贡献者。300mm 晶圆出货量对该行业非常重要,因为 MCU 和存储器是在这种尺寸的晶圆上加工的。

在节点方面,大多数晶圆将采用350nm及以上节点的技术。分立功率器件和模块大多大于350nm,占晶圆出货量的大部分。

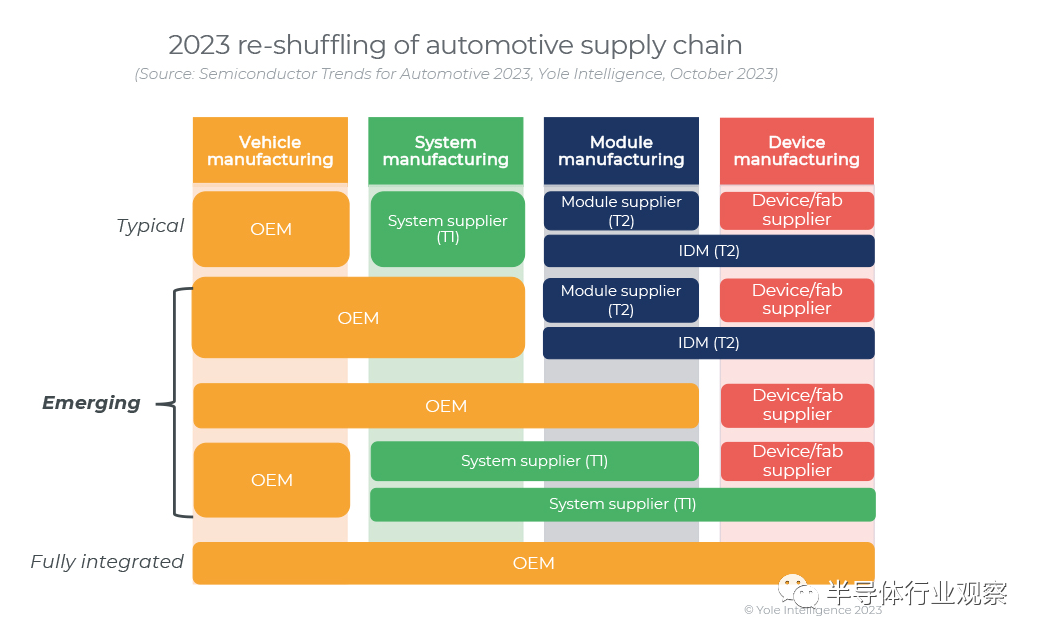

对于电气化,垂直整合在整车厂中越来越流行,可以通过多种方式完成:例如,到组件级别的全面集成、系统集成和分包按图生产零件、与关键组件供应商的战略合作/直接投资等传统汽车供应链需要彻底审视自己的定位,并通过合资、并购、新投资和撤资等方式进行转型,以保持有竞争力的产品组合。整车厂的策略因行业细分和地区而异:电力电子是热门细分领域,多家整车厂有直接投资;一些OEM厂商专注于功能强大的处理器,主要用于ADAS/AD和驾驶舱应用;中国OEM厂商对半导体投资更加热情,部分原因是从中美贸易争端中吸取了教训。

尽管半导体对于汽车行业正在进行的颠覆性转型至关重要,但大多数参与者,无论是原始设备制造商还是一级供应商,都尚未制定明确的半导体战略。为未来做好准备需要半导体技术和供应链方面的具体专业知识。需要管理半导体的复杂性。OEM 需要优先考虑必要的 ECU 和半导体,并与设备制造商和代工厂建立新的关系。他们可以实施不同的采购策略:直接购买(OEM 从半导体制造商购买设备)或定向购买(OEM 向一级供应商指定必须从哪个子供应商采购半导体)。

半导体供应仍然受到限制,尤其是代工厂仍不愿投资的成熟节点。在这种情况下,将为设备制造商提供两种选择:使用更小的节点重新设计设备(例如,这是台积电的愿望)或更多地依赖中国代工厂,预计中国代工厂的数量将大幅增加,这要归功于到政府补贴。未来几年,成熟节点的中国代工厂可能占整个市场的 33%。

乘用车和轻型商用车正在开始创新采用曲线中的“市场驱动”时期。与此同时,中型和重型商用车正在开始电气化进程,这主要是由于激励措施和法规的推动。动力总成和电气化已确定了四个技术趋势:多个高压系统的集成;800V可实现快速充电;800V关键部件SiC正在打造新供应链;专用纯电动汽车平台越来越受欢迎;除SiC外,Si IGBT的应用仍在不断增加,特别是潜在的Si IGBT/SiC MOSFET混合模块解决方案,可打破SiC因固有的高成本而采用的障碍。过去几年,汽车应用一直是功率 SiC 器件的主要驱动力,由于 400V 和 800V 电池在 BEV 领域的强劲渗透,我们预计未来五年这种情况仍将持续。EV/HEV是SiC的主要驱动力。

在安全法规和一些 OEM 想要达到更高水平自主性的推动下,ADAS 的采用正在迅速增加。ADAS 传感器的形式多种多样,但主要由摄像头、雷达、激光雷达和超声波组成。继摄像头和雷达之后,激光雷达正在进入自动驾驶市场。虽然欧盟或美国整车厂将激光雷达限制在 F 级车,但中国整车厂现在正在推出 D 级车。这些汽车比 F 级汽车便宜得多,而且汽车的产量也更高,因此将生产激光雷达。事实上,超过 25 家不同的中国原始设备制造商正在其汽车中实施 LiDAR。

处理器需要处理来自这三个传感器的不断增长的数据流。这种传感器多样性预计将保持现状,因为没有单独的传感器能够在所有条件下监控汽车周围的环境。所需的计算能力取决于任务的复杂程度、传感器的数量、这些传感器的分辨率、情况的复杂性以及所需的冗余级别。

来源:内容由半导体行业观察(ID:icbank)编译自Yole,谢谢。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: