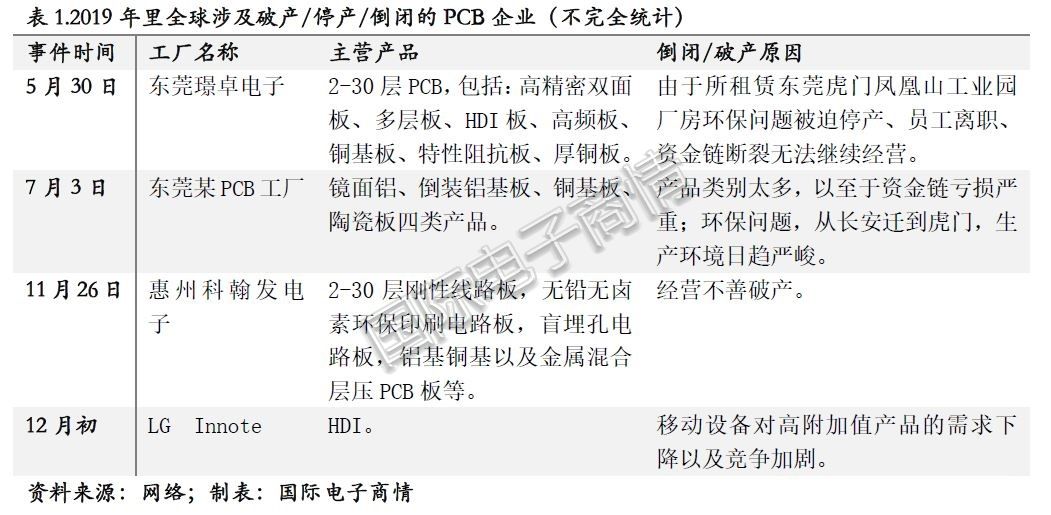

2019年全球半导体产业动荡不堪。受此影响,PCB作为电子产品之母,也迎来了一波小的倒闭潮。据公开数据的不完全统计,2019年里全球涉及破产/停产/倒闭的PCB企业有4家,其中多为本土的中小规模PCB厂商,背后原因既有终端市场不景气、中央环保督察整改的外因,也有企业抗风险能力差、经营不善导致资金链断裂的内因。

与此同时,前两年如火如荼的PCB企业抢滩IPO现象,在2019年也戛然而止,未有新的PCB制造企业登陆资本市场。且现有的PCB上市企业在2018-2019年的融资额度也大幅下降,PCB企业在资本市场上初遇“滑铁卢”,上市已不是一劳永逸的成长方法。

与此同时,前两年如火如荼的PCB企业抢滩IPO现象,在2019年也戛然而止,未有新的PCB制造企业登陆资本市场。且现有的PCB上市企业在2018-2019年的融资额度也大幅下降,PCB企业在资本市场上初遇“滑铁卢”,上市已不是一劳永逸的成长方法。

全球电子市场行情弱势下行,PCB企业在资本市场上“滑铁卢”,环保高压持续不断,经营成本上升,中小企业倒闭频现……2019年,PCB产业似乎迎来了夕阳?

全球电子市场行情弱势下行,PCB企业在资本市场上“滑铁卢”,环保高压持续不断,经营成本上升,中小企业倒闭频现……2019年,PCB产业似乎迎来了夕阳?

笔者仍清晰记得,在进入PCB行业的第一堂课中,一位白发苍苍的老前辈说道:“只要电子产品还存在一天,内部就需要电子电路,那么PCB产业便是永远的朝阳行业!”因此,只要你坚信这一点,PCB行业就会有可观的发展前景。只是,如何在危机中抓住机遇,每家PCB企业都有“独门秘笈”。最理想的,当然是要做到“胜者为王”;但退而求其次,只有“熬过”调整期的“剩者”才有机会看见未来机遇,也有可能“为王”。

一、2019年全球PCB产业现况:压力下前行,毋庸悲观

从历年数据可看,全球PCB产业增长速度随着半导体市场的波动而起伏不断。

1980-1990年是日本半导体产业发展的黄金时期,凭借对DRAM的大力发展,日本半导体产业快速壮大,PC产业全球迅速普及。同期,全球PCB产业迎来快速起步时,CAGR达到15.9%。

直到2001-2010年间经历金融大波动,全球半导体产业受挫,个人电脑增速放缓,PCB产业CAGR缩水至2.1%,进入了长期的低潮期。

2011年后,中国半导体产业走入历史主舞台,全球PCB产业如沐春风。虽受智能手机增速反复起伏、叠加库存调整、原材料涨价等多重因素影响,PCB产业出现短暂调整,但在经历了 2015年、 2016年的连续小幅下滑后,2017年全球 PCB产值恢复增长态势,并步入平稳增长期。

时间来到2019年,全球PCB产业总体先抑后扬。

从PRISMAKE的数据可知,受中美贸易战、终端消费市场萎靡等影响,2019Q1全球PCB产值增速环比2018Q4下降了14.5%,同比2018Q1下降了7.4%,两个数值均是近年来的最低点。随着Q2柔性屏手机、5G手机的重磅推出,全球PCB产值增速开始回暖,Q3预计回升到2018年同期水平,2019Q4季度将比2018Q4同比微增3.8%,其中软板、多层板增速最明显。

从PRISMAKE的数据可知,受中美贸易战、终端消费市场萎靡等影响,2019Q1全球PCB产值增速环比2018Q4下降了14.5%,同比2018Q1下降了7.4%,两个数值均是近年来的最低点。随着Q2柔性屏手机、5G手机的重磅推出,全球PCB产值增速开始回暖,Q3预计回升到2018年同期水平,2019Q4季度将比2018Q4同比微增3.8%,其中软板、多层板增速最明显。

从全年来看,2019年全球PCB产值将达到613.1亿美元(折合人民币4296.6亿元),与2018年的623.97亿美元同比下降1.7%。这足以证明,尽管终端市场需求萎缩,但全球PCB市场的总体需求还是非常稳定的,同仁们不要被悲观情绪所误导。

英雄所见略同。CPCA由镭理事长对2019年全球PCB产值的增长趋势也总结为“低开高走”。他公开指出,2019年全球PCB产值前三季度累计同比下降3.5%,但全年同比率不会低于-3%。

他认为,全球PCB产值规模呈季度性变化,从2019Q1开始环比下降4.1%之后,Q2、Q3产值强势增长,分别环比增长6.7%和11.8%,但到Q4只略微增长0.7%;后两个季度的市场表现,拉平了Q1的发展颓势。这和PRISMAKE的预测十分相近。

他认为,全球PCB产值规模呈季度性变化,从2019Q1开始环比下降4.1%之后,Q2、Q3产值强势增长,分别环比增长6.7%和11.8%,但到Q4只略微增长0.7%;后两个季度的市场表现,拉平了Q1的发展颓势。这和PRISMAKE的预测十分相近。

但无论具体数据如何,2019全球PCB产值并没有雪崩式的下滑,这是行业大咖的共识。至于2019年的PCB新星,无疑是FPC和多层板,这也和5G商用大市场息息相关。

二、中国PCB产业:2023年产值将破三千亿大关!

我们把目光聚焦到中国。在近年来全球PCB产值负增长的背景下,中国PCB产业是唯一一个实现正增长的国家,同时也保持着全球产值、产量双第一的地位。

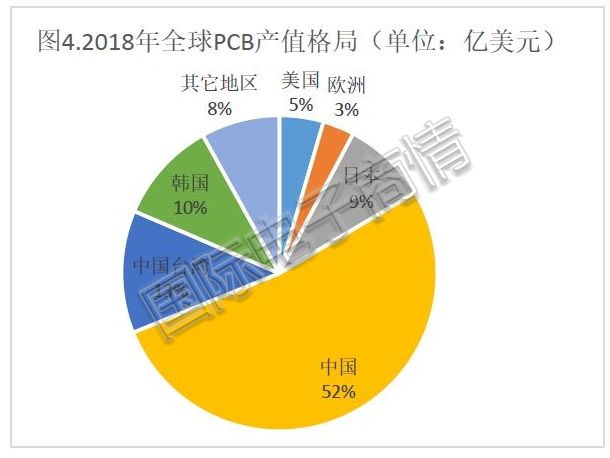

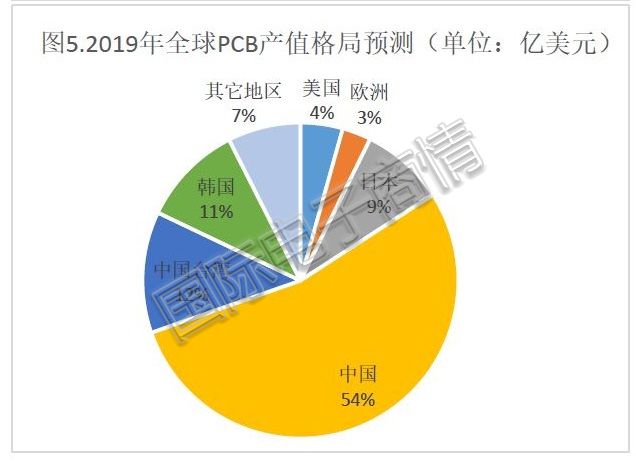

根据PRISMAKE数据,2018年中国PCB产值占全球52.4%,2019年这一数据增长到53.8%,预测到2023年还会增长到54.6%;而2023年全球PCB产值将达770亿美元,中国将达到420.42亿美元(折合人民币约3千亿元)!

因此,我们重点解剖中国PCB产业链的发展现况和优劣势,也能从中找出全球PCB的发展轨迹和前景。

因此,我们重点解剖中国PCB产业链的发展现况和优劣势,也能从中找出全球PCB的发展轨迹和前景。

1.板厂

本土PCB制造商要分开两类来讨论。

一类是前文所述的中小规模板厂,他们在终端市场不景气、环保督察压力、以及自身经营策略不灵活等多重因素下,2019年发展举步维艰。然而这种挑战并不是2019年独有的,早在两三年前,倒闭停产的新闻就层出不穷,业内多称之为“行业洗牌”。

另一类是国内主要的PCB头部企业,他们主要是23家A股上市的PCB制造企业,具有高技术、大市场、高利润和规模化经营管理,抗风险能力一流。

据A股公开数据显示,这23家PCB企业在2019年前三季度的营收数据总体逆势上行,合计总营收为849亿元人民币,同比增长12.4%。其中,19家保持正增长,11家达双位数增长,增幅超过30%的企业为深南电路、沪电股份、传艺科技。

而利润方面,23家PCB企业前三季度总计达72亿元人民币,同比增长22.4%。其中,16家保持盈利,增幅最高的是沪电股份(122%),其次是增幅在50%上的深南电路、博敏电子、弘信电子、中京电子。

由此可知,目前在国内PCB产业中,头部企业仍是营收和利润双增长的主力军。这种“大者恒大”的趋势会在未来3-5年延续下去。

这些头部企业靠什么拿到营收利润的“双丰收”呢?CPCA理事长由镭,他认为有三个市场因素:5G、新能源汽车、PC。

[!--empirenews.page--]

首先,5G商用无疑给终端电子市场带来巨大风口,但这一利好并没第一时间在2019年大规模爆发。其中原因是2019年的5G商用是在外部压迫下“偷跑”的成果,实际上整个2019年仍在5G基础建设的过程中,而且目前还未完结。所以对于PCB产业来说,早已布局了通信基站的头部企业,自然能从5G基础设施开始之时吃到5G市场的“头啖汤”;至于中小规模企业,他们没有这个对接入口,自然只能苦苦等待2020年大规模5G商用的到来。

“5G肯定是PCB产业的一个机会,现在准备还来得及!”由镭说道。

至于2019年的汽车领域,可谓“东边日出西边雨”——传统汽油车呈现惨烈下滑,裁员倒闭不绝入耳;但新能源汽车,尤其是电动汽车、自动驾驶、智能驾驶等细分市场,得到了从国家层面到普通消费者由上至下的推崇,风光无限。因此,布局了新能源汽车的PCB头部企业业绩表现良好。

不过,车用PCB属于车规级电子领域,需要经过非常苛刻的检测过程,并非所有头部企业都能如愿打入该供应链。如电动车,该PCB除了要有稳定的安全性能以外,还对板子重量有严格要求,从而令车内的电子元器件重量更轻,进一步减轻整车重量。

最后的PC市场,说起来真的是个让人怀念、却略显鸡肋的产品。全球PCB产业崛起离不开PC市场的蓬勃发展,但随着智能手机的兴起,PC市场早已不是PCB需求的主要组成部分。如今再谈PC市场,是认真的吗?

最后的PC市场,说起来真的是个让人怀念、却略显鸡肋的产品。全球PCB产业崛起离不开PC市场的蓬勃发展,但随着智能手机的兴起,PC市场早已不是PCB需求的主要组成部分。如今再谈PC市场,是认真的吗?

是的,PC市场已经回暖。一方面,5G通信的到来使得PC端上有更多的功能得以实现,且PC产品的替换周期已经到来,2019年PC消费市场已经火热起来。另一方面,科技的发展具有区域性,虽然欧美日韩、亚太地区等市场对PC的需求已大不如前,但东南亚地区、印度地区这些发展中国家正需要PC产品,为他们的发展带来更多的便利。

“PCB产业始终是朝阳产业,考验大家的始终是如何抓住机遇,把危机化为商机。”一位PCB资深业者向《国际电子商情》表示。

2.材料

PCB制造与材料供应密不可分。可以说,如果没有相匹配的材料,就一定无法生产出合格的PCB。因此,随着板厂2019年在许多新市场上取得可观利润,PCB材料供应商似乎转变了市场策略,安安分分地配合PCB制造商,去研发更新兴、高端的PCB材料,包括高频高速、节能环保等等。由此,PCB材料厂商在2019年的营收及利润也有大幅度地增长。

值得一提的是,2019年是PCB融资的小年。前两年,每年都有几家板厂成功IPO,PCB材料、设备厂商IPO都是少数。而2019年没有一家新的PCB制造企业登陆资本市场,反而有3家材料商成功IPO,这是非常有趣的现象。证明了PCB制造商与材料商一荣俱荣的紧密关系。

3.设备

相比板厂和材料商,2019年PCB设备商可谓是苦不堪言的一年。PCB作为电子信息产业的基础,工业4.0、自动化车间、智能制造早于5-6年前就有布局,但至今迟迟没有一个成功的案例。随着5G通信的到来,各种大型生产设备的通信协议有望进一步互通;随即又爆发了中美贸易纠纷,一部部崭新的自动化设备、一个个成熟的自动化方案,因为两国经贸交战,无法如期交付到板厂手中。更有甚者,昨天已经包装好的设备,隔一天就无法出口/进口。这对设备厂商来说是灾难性的打击!

当然,如果是本土设备厂商,他们的出口生意可能会受到影响,但本土生意却没有落下,反而在“国产替代”的风口上,创新意识更明显,产品质量更高,竞争也更激烈。

此外,设备厂商营收利润是否有空间,也很依赖PCB板厂的投资兴建项目。所幸的是,2019年国内PCB及相关企业项目投资依旧火热,这也给设备厂商带来一丝安慰。

来自CPCA的数据,2019年前三季度,国内PCB行业奠基、扩产、投产项目共计133项,投资金额为2034亿元人民币(包含2019年投产项目)。其中PCB制造业依旧是投资重点,共有84项,占投资的63%。江西、江苏、广东成为2019年主要投资热门省份。

具体来看,2019年的PCB投资项目多集中在高端产品上,如欣兴在苏州、黄石两地投资的IC载板厂,昆山南亚9亿元人民币新建的高阶载板技改项目,以及奥特斯重庆增加10亿欧元建设的载板厂,都是具有代表性的案例。

三、2020年全球PCB产业预测及企业出路探讨

单纯的回顾是没有意义的,如何走向未来,才是本文的核心价值。至于2020年全球PCB产业趋势的预测,业绩普遍认为:机遇与挑战并存。

这是一个老生常谈的词,我们具体来说:头部企业抓机遇>赢挑战,小微企业熬过挑战>抓机遇。

1.2020年头部PCB企业的机遇

首先是大家张口必提的5G通信。它是PCB人翘首以盼的市场热点,但目前以基站建设为主,主导者为网络信息运营商居多,PCB订单集中在头部企业。

至于到2020年有望迎来大规模商用,除了基础建设,消费类电子产业链可以提前布局打入,挑战在于:大尺寸、高多层、高频高速低损耗、高密度、刚挠结合、高低频混压等方面。如此多的工艺技术对PCB材料、设计、加工、品控都提出新的或更高要求,PCB企业需要了解终端变化需求,结合材料、设备各方力量提出全方位的解决方案。

由镭认为,5G通讯对于PCB的商机,关键在于如何将潜在需求变为落地应用。

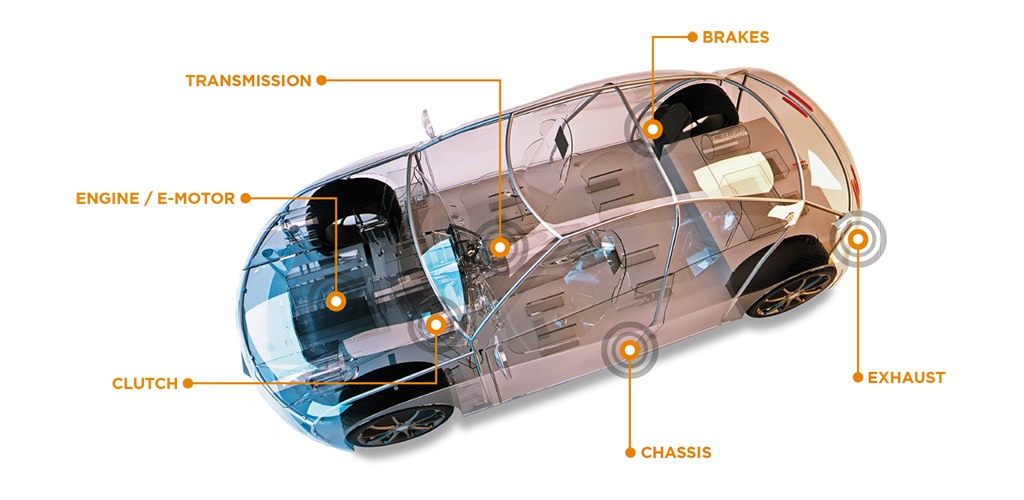

其次是汽车行业里的新能源汽车、电动车和自动驾驶。相对于传统燃油车,新能源车增加的充电、储能、配电和电压转换设备,将给PCB带来大量新的应用场景。同时,尽管L4以上的自动驾驶在短时间内无法量产,多种智能驾驶组件的逐渐渗透将给高端高频PCB在汽车上的应用带来快速的发展机会。

其次是汽车行业里的新能源汽车、电动车和自动驾驶。相对于传统燃油车,新能源车增加的充电、储能、配电和电压转换设备,将给PCB带来大量新的应用场景。同时,尽管L4以上的自动驾驶在短时间内无法量产,多种智能驾驶组件的逐渐渗透将给高端高频PCB在汽车上的应用带来快速的发展机会。

汽车电子验证工作需要完备考虑,精妙设计试验,并充分验证每个子系统在各种极端情形(极端工况、温度、湿度以及振动环境的排列组合)下的运作情况,对供应商在汽车行驶本身的知识、技术上的积累要求极高。

紧接着还有数据中心/服务器。受益于5G通信技术的发展,大数据、AI、云端计算等应用需求会逐渐增多,包括服务器、存储设备、网络设备、安全设备、光模块/光纤/网线等在内的IDC市场(Internet Data Center) 会推动PCB需求的增长。根据PRISMARK预测2018~2023数据中心/服务器将会成为拉动全球PCB市场成长的第一要素。

紧接着还有数据中心/服务器。受益于5G通信技术的发展,大数据、AI、云端计算等应用需求会逐渐增多,包括服务器、存储设备、网络设备、安全设备、光模块/光纤/网线等在内的IDC市场(Internet Data Center) 会推动PCB需求的增长。根据PRISMARK预测2018~2023数据中心/服务器将会成为拉动全球PCB市场成长的第一要素。

此外,2020年PC、NB市场会有一波小回潮,值得已布局者多多关注。正如上文所述,电子产品有区域性,PC、NB这些消费类产品可以关注海外市场,如东南亚、越南等地。

除了需求市场以外,大规模的板厂也不能忽略企业内在的挑战,如智慧化车间、品质管理、人才池储备、投资规划等等。如今市场变化因素过多,规模化的PCB头部企业不能激进,要一步一步脚踏实去发展。

2.小规模PCB企业如何活下来?

回头看中小规模的PCB企业,他们没有很多资金,去投入技术水平高且利润率高的5G、汽车市场;也没有大型的生产规模,无法做到精细化地管理,以达到降低综合成本;他们更没有良好的转型基础,在面对市场的剧烈波动下,抗风险能力较低。怎么办?

首先,专注现有领域,做精做细等待“伯乐”。这里有个经典的案例,就是业内小有名气的 “高精特快”牧泰莱,2018年6月开始它被广东骏亚看中拟收购,虽然过程蛮多挫折,但最终也在2019年终得以成行。这不仅让牧泰莱度过了困难期,还丰富了双方的产品结构和产业布局,起到1+1>2的作用。

其次,一边服务现有客户,一边尝试“微转型”,如PCBA整体方案、技术型服务等。如今国产造“芯”势不可挡,对于一些新兴的本土芯片公司,小微PCB企业可以凭借自己的电子电路技术去服务他们,先“剩下来”,再从长计议。

再者,转移阵地,去成本更低的地方卷土重来。年底,PCB厂商惠州科翰发电子发出破产公告让业者唏嘘。但其实该厂的前身是2005年李清华组建的惠州英创力电子。2015年5月, 英创力总部由惠州迁至遂宁,实现为了产值从5千万到3亿元的华丽转变!对于经营成本压力太大的中小微PCB企业来说,只要掌舵者有优越的企业办理经验和市场判断力,不妨换个环境再尝试;也可以关注国产制造业外迁的机遇。

小结

“无法改变趋势,就去适应趋势!”这是由镭公开呼吁的一句话,让笔者感触颇多。

胜者为王是先改变自己,从而改变行业风向、市场前景,这是头部大玩家的拿手好戏。但实际上,PCB行业里多数企业都是中小规模,在市场动荡的环境下,他们只能争取先“剩”下来,学会“全力以赴”,才能在转型的过程中不断激发自己的能力,找到立足之地。

即将来临的2020年,仍有许多机会和挑战。欢迎各界同仁留言探讨,我们的PCB产业才能在朝阳中行稳致远……