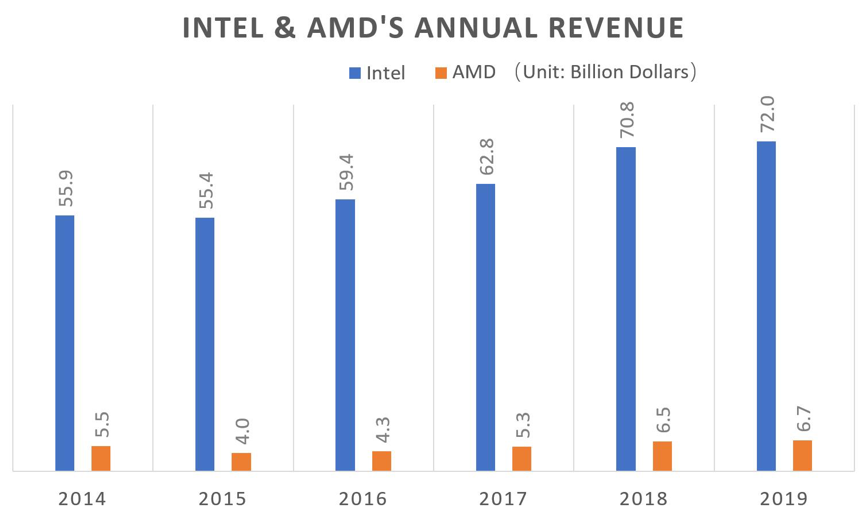

从这两家公司2019年的财报来看,Intel年度总营收约720亿美元,AMD的年度总营收则大约为67亿美元。当然,这两家公司虽都被大致地看做CPU制造商,但其业务构成的差别仍比较大。不过Intel仅CCG(客户运算事业群)的2019年度营收就有371亿美元,涵盖非数据中心、围绕PC的相关业务——著名的Core(酷睿)处理器就在该业务之下。而CCG业务仅是运营利润(Operating Income)就达到了152亿美元。

Intel与AMD年度营收变化

就营收角度来看,Intel与AMD似乎不存在可比性。但从更为具体的技术层面来看,AMD在2017年发布Ryzen(锐龙)处理器之际,首次让自家处理器的单核性能做到了可与Intel Core处理器媲美的程度,并且在后续两年的不断发力中,因为处理器微架构调整、持续的价格策略,以及采用台积电7nm工艺,让AMD十多年来第一次有了点儿在市场上扬眉吐气的意思。

甚至在AMD推出Zen及后续架构之后,以挤牙膏闻名遐迩的Intel也被迫加快了PC处理器市场的技术迭代步伐,PC行业在摩尔定律大幅放缓的当下,竟然在这两年呈现出了一波性能爬坡的小高潮。消费用户自然是能够从中受惠的,这也是市场良性竞争的重要标志。

从我们观察到这两年PC处理器市场变化趋势来看,AMD的动作不仅让坐上行业头把交椅这么多年的Intel首次有了些紧迫感,而且也在实实在在地挤占市场。这在十几年的时间里,都显得极为罕见。

CPU市场份额正在发生变化

近期在PC处理器领域相对知名的一则新闻是:去年11月份德国最大零售商Mindfactory.de的CPU总销量中有82%是属于AMD的,最畅销的产品为Ryzen R7 3700X/3600X。在Mindfactory.de的历史上,2018年以前都完全不存在AMD超过Intel的可能性。同样是这个月,亚马逊最畅销处理器Top 10榜单,AMD占了8个席位,其中排名第一的是Ryzen 2700X——这已经是AMD的上代产品了。

当然,这个数据并不能说明AMD已经在PC处理器市场上获得了优势地位,因为零售商的CPU产品主要定位的是DIY市场,面向的是一群技术爱好者。这部分群体只能为整个PC处理器市场贡献一小部分,而更广博的计算机OEM市场仍是Intel的主场。不过Mindfactory.de的销量变化也能够部分表现市场现状。

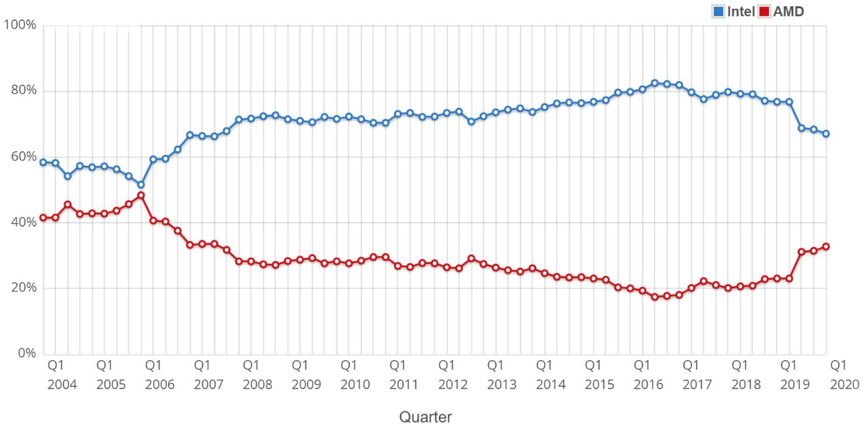

来源:PassMark,图1

再来看一份更有意思的数据:图1的数据来自PassMark——这是个基准测试工具。这份数据统计了自2004年至今的Intel与AMD用户群占比变迁。当然这份数据实则也受限于样本量,因为它统计的是历年将跑分成绩提交给PassMark官方的用户数目。所以需要注意的是,这份数据无法表明产品的季度出货量变化;而且这份数据也可能存在“幸存者偏差”,会提交CPU跑分数据的用户群本身可能并不具有代表性;另外PassMark只针对Windows平台。

但这张图(图1)仍有比较高的参考价值。至少其历史数据呈现出Intel与AMD,于2005年前后在用户数量上十分接近。这和当年的历史与市场发展相吻合。AMD在2003年推出K8处理器,突破性地将内存控制器放到CPU内部;同时很快引入x86-64,Athlon 64处理器实现64位支持;恰逢Intel Pentium 4处理器背负高频低能的骂名。从2004年下半年开始,AMD写下了其发展历史上最辉煌的一笔,在某些国家地区的处理器市场份额真正与Intel出现相持不下,甚至偶尔胜出的局面。

但这个局面在AMD收购ATI之后发生了重大转折:AMD在财力方面本就远不及Intel,加上收购ATI的消耗,很快在市场竞争中遭遇滑铁卢;并在2009年出售了旗下的晶圆制造厂——即如今的Global Foundries;同期还将移动图形芯片业务卖给了高通——即现在知名的Adreno GPU。2011年AMD在技术决策路线上发生重大失误,其CPU发展路线选择了CMT(Clustered Mutithreading),相继推出代号为“推土机”“打桩机”“挖掘机”等CPU产品。AMD的CPU产品自此在性能与实际体验上,开始拉开与Intel处理器越来越大的差距。Core处理器问世后,Intel持续十多年的绝对领先地位就此彻底形成。

这从PassMark的数据也能看出来,两者市场份额的“喇叭口”从2007年往后便越来越大。但这个趋势在2017年发生了一次重要的变化。如文首所述,这一年AMD发布了Zen架构的Ryzen系列处理器。而Zen架构真正抛弃了CMT设计理念,且由Jim Keller大师操刀。

这么多年来,AMD Ryzen处理器第一次在性能表现上达成了与Intel Core相似的水准,而且价格保持了AMD一贯以来的优良传统,相较Intel有着显著的性价比优势。从Intel彼时的应对之道就能看出Ryzen对市场产生的影响力。Intel在市场上很快就进行了一波产品大幅降价,Intel以往的降价策略从未像这两年一样积极。与此同时Intel在产品迭代上正面迎击,例如其移动CPU产品线做了迅速调整,第八代Core低压CPU核心数量翻倍——这在以往是从来没有过的;甚至连架构都没来得及按照早期计划进行翻新即仓促完成新的产品线布局;高端产品线Core i9也是在次年诞生的。

AMD对Intel的追赶一度延续到了Zen+、Zen 2迭代架构,包括采用台积电7nm工艺的Ryzen 3000系列在德国零售商Mindfactory.de那里创造的销量记录。据PassMark数据显示,AMD在其用户群中的占比数字正在向40%推进,且该趋势还在持续。这也是近段时间,大量媒体报道称AMD在PC处理器方面的市场份额接近40%的出处。

不过如前文所述,PassMark的数据并不能代表整个市场,因为其用户群体具有特殊性。毕竟会进行CPU基准测试的,很大一部分是技术爱好者。与此同时,会选择AMD的技术爱好者又明显更多。所以40%这个数字对整个PC市场来说并不具有太大的价值,但它依然有参考意义。

以某个群体为考察对象的统计数据,还可以参考Steam硬件统计数据。从今年1月Steam公布的硬件和软件调查来看,Steam平台Windows系统下的Intel用户占到78.64%,AMD用户占21.36%。虽然悬殊仍然比较大,但结合过去几个月的数据,AMD的份额也呈现出扩大趋势。

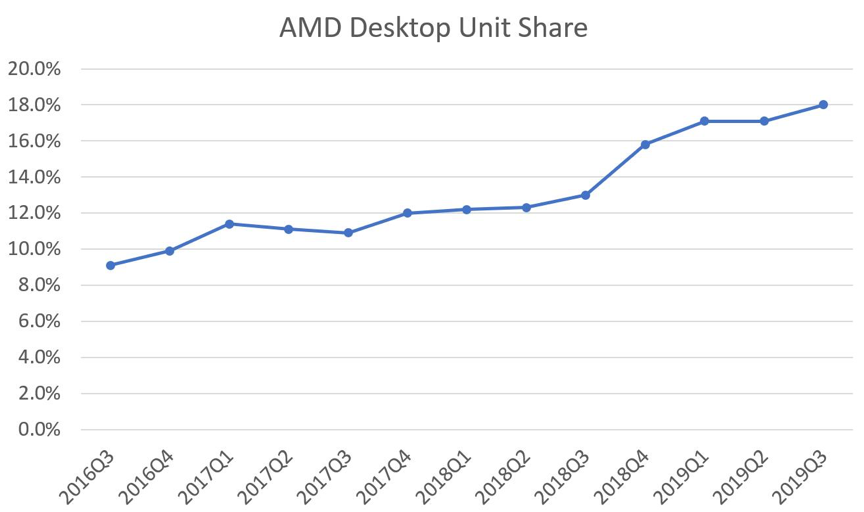

在市场份额这部分的最后,我们再来看看统计机构的数据。Forbes(福布斯)在去年9月曾给出一份数据,提到从季度出货量来看,得益于Ryzen处理器相较Intel的竞品提供可媲美的性能,以及更低廉的价格,2019年第三季度AMD的CPU市场份额达到了32%——而在2016年AMD的份额还徘徊在18%左右,而且此前始终在这个值附近挣扎。我们认为,结合PassMark和Steam目标用户群的数据,Forbes的统计结果是存疑的,但它们都表达了一点:AMD正在蚕食Intel的市场。

与上面这些数字出入较大的是Mercury Research的统计:这家机构去年11月给出的数据显示,在包含桌面PC、移动设备、服务器以及整个x86市场上,由于Ryzen 3000系列处理器的出现,AMD正全线突进。但Mercury Research的数据保守得多,2019年第三季度,AMD桌面CPU市场份额约为18%。这也是在我们看来相对合理的数据。移动设备(如笔记本)CPU市场份额为14.7%,服务器设备CPU市场份额4.3%。

图2,数据来源:Mercury Research

这些数字看起来虽然比较小,但如果将Mercury Research过去13个季度的数据画成折线图(图2),就很容易发现其上涨的大趋势。按照Mercury Research的数据,2016年第三季度,AMD在桌面CPU市场的份额还只有9.1%,到如今几乎有了成倍提升。由于Intel处理器缺货状况仍在持续,这是AMD的又一良机:Intel在PC处理器市场缺货主要表现在低端产品线,但对移动设备或者笔记本电脑而言,低端产品占据整个市场的2/3。预计今年一季度,AMD的笔记本CPU市场份额可以达到20%。

毛利率的持续攀升

如文首所述,对比Intel与AMD这两家公司的营收能力价值并不大,因为这两家公司无论从业务范围、公司规模,还是赚钱速度来看,始终都不在一个量级。而且我们观察Intel近几年的财报,也很难从中发现市场变化的端倪,因为其整体的财务状况仍然十分健康。这家公司的业务主要包括数据中心(DCG)、物联网(IOTG与Mobileye)、非易失性存储解决方案(NSG)、可编程解决方案(PSG,典型如FPGA产品),以及客户运算(CCG)。PC相关产品,如CPU、GPU、WiFi 6、5G modem解决方案等都包含在CCG业务中。

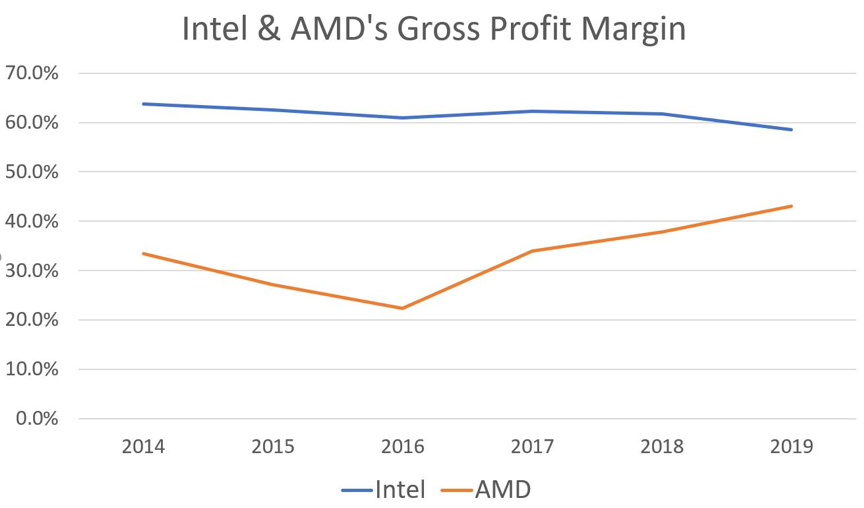

我们很难从这么多产品与业务构成中,简单剥离出PC处理器的销售情况。从CCG业务的营收与营业利润情况来看,近三年的情况也是稳步提升的,只不过2019年的营收增幅略有放缓。在Intel去年第四季度的财报中,比较令人在意的除了Intel自己也反复提到的缺货问题,还在于其毛利率(gross margin)正在下滑,2019年全年的毛利率在58.6%,这已经处在毛利率的下行趋势中。

结合AMD同期(FY2019 Q4)财报来看,2019年全年AMD的毛利率为43%。看起来相比Intel还是有距离的,但43%已经是AMD公司自2011年以来的最高水平,相比2018年也有5个百分点的提升。

当然我们不能说Intel公司产品毛利率的下降是因为过去两年,为与AMD竞争持续对CPU做降价处理造成的,毕竟Intel的业务如此庞杂。且这样两个数字的比较或许还很难看出市场变化。那么不妨来看一看这两家公司自2014年以来的毛利率变化情况。

图3,Intel与AMD历年毛利率变化

从Intel与AMD的毛利率变化图(图3)不难发现,AMD的毛利率以往始终都比Intel低很多。这与AMD的性价比策略也是不无关联的。以2017年为转折点,AMD的毛利率已经达到近10年的新高,这与Ryzen、EPYC处理器都是分不开的。另外,虽然从营收基数来看AMD与Intel仍不可同台竞技,但2019年第四季度AMD营收达到21.3亿美元,同比增幅50%,就AMD自身而言是近十年的新高。这还需要考虑到,AMD在游戏主机业务(半定制业务)上暂时失去了重要客户的问题。

AMD的业务主要分成三大类,即计算与图形(Computing and Graphics),企业、嵌入与半定制(Enterprise, Embedded and Semi-Custom),还有其他业务。其中PC处理器所在的计算与图形业务,FY2019 Q4的净收益(Net Revenue)同比增长69%(16.62亿美元),而营业利润则攀升了多达213%(3.60亿美元)。这些数据皆足以支撑其PC处理器产品在市场份额上的变化。

这里最后值得一提的是AMD的服务器或者说数据中心市场,虽然这并非本文要讨论的重点。数据中心相比PC市场,是Intel掌控统治地位更为牢固的领域。Mercury Research的数据显示,2019年第三季度,AMD在服务器领域的市场份额约为4.3%。虽然这个数字和Intel比起来实在微不足道,而且不清楚其中是否包含Radeon独立GPU加速卡,但2017年第四季度时,AMD的市场份额还仅有0.8%。

在财报电话会议上,AMD首席执行官Lisa Su曾表示,在服务器CPU销售中,EPYC Rome出货量季度增长多达50%。超大规模数据中心市场,AMD的势头同样是上扬的,而且正逐步渗透云服务供应商。Lisa Su当时预测FY2019 Q4服务器部分的收益会发生两位数增长,并预计在2020年年中在服务器CPU领域获得两位数的市场份额。

EPYC处理器隶属于AMD的企业、嵌入与半定制业务,这项业务Q4营收为4.65亿美元,同比增幅为7%。虽然AMD并未单独列出EPYC处理器的营收,但合理预测EPYC可占到其中一半的比例。加上前文提及AMD的游戏主机处理器半定制业务出现倒退,EPYC服务器处理器业务两位数增长显然是已经在Q4达成了的。

趋势还在持续

在AMD发布第三代Ryzen线程撕裂者(Threadripper)CPU之后,Intel很快对自家Cascade Lake-X架构的酷睿i9处理器做了价格调整,最高降幅达到了50%。双方针对PC市场的高端产品线在性能上已经没有多大差距,这迫使Intel也加入到了原本他根本不屑一顾的价格战中。

从PC市场上下游的很多变化实则都能看出此役非同寻常。比如微软去年第一次在Surface Laptop笔记本产品中加入采用AMD Ryzen处理器的版本,且价格相较Intel Core版更便宜;越来越多的PC OEM制造商还在跟进。这是Intel一直以来的基本盘。

如果说Intel这两年在产品迭代与降价策略方面的迎击仍是卓有成效的,那么AMD在CES 2020展会上刚刚推出的Ryzen 4000系列则又一次为Intel敲响了警钟。其中面向笔记本市场的Ryzen 7 4800U低压处理器开始采用8核心16线程,而且全面改用台积电7nm工艺,以及Zen 2架构。从已经泄露的跑分测试来看,性能力压Intel的酷睿十代产品。Intel未来这一年的日子恐怕都不会再像从前那般滋润,尤其在Ice Lake架构中表现出Intel的10nm制程尚未完全准备就绪一事。

只是AMD这波正在悄然上演的反击战要做持久恐怕也并不容易,毕竟Intel的家底较AMD殷实太多了。且即便AMD正在获取市场,其市场份额相比Intel仍然相去甚远——OEM市场很多时候也不是单纯凭借产品层面的领先可简单拿下的。不过AMD近两年的努力,真正搅动了原本一家独大且风平浪静的PC处理器市场,这对消费用户而言,无疑是件好事。

本文为《国际电子商情》2020年3月刊杂志文章,版权所有,禁止转载。免费杂志订阅申请点击