最近英伟达(截至2023年7月30日)——大概所有人都能预想到英伟达数据中心业务的营收增长,但没想到能增长得这么快。公司当季营收总体135.07亿美元,同比增幅达到了101%;毛利率(gross margin)达到惊人的70.1%,同比增幅26.6个点;营业收入(operating income)和净收入(net income)分别同比增长1263%和843%。

借用我们几年前就说过的一句话,这还是一家老公司吗?8月底英伟达股价冲击500美元,近期已经成功跻身市值万亿美元俱乐部,是AMD、Intel两家市值加起来的4倍。虽然我们一直说市值不能代表太多东西,但,预计到明年底,光是英伟达手里的现金就已经是Intel市值的一半了。

实际上英伟达FY24财年Q1季度,也就是上一季,还发生了整体营收的同比下降。当时主要是游戏(Gaming)和专业视觉(Professional Visualization)两项业务的季度营收滑坡,导致整个公司的所有收益数字都往下走。我们认为这是完全可以理解的,毕竟英伟达的支柱业务并不仅限在数据中心,游戏也一直都是英伟达很重要的业务方向。市场大趋势就是PC销量走低,自然会影响到英伟达的游戏业务。

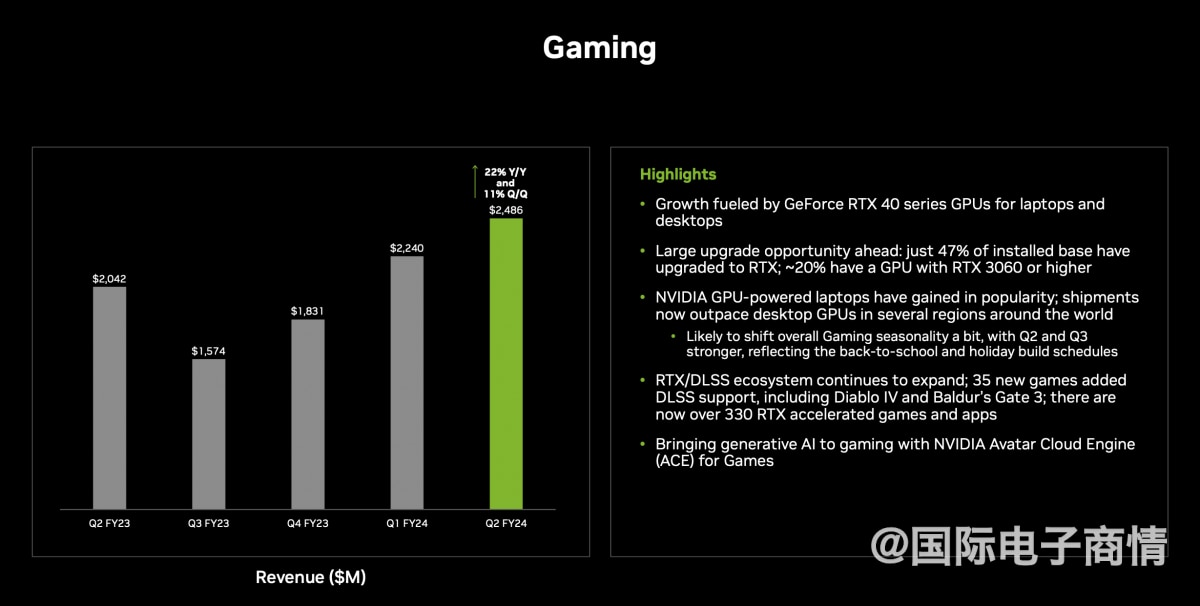

但Q2的营收数字几乎是全盘看账,不要说数据中心(Data Center)业务营收的三位数增长,连游戏业务的营收也拉高了。其实在前不久Bilibili World展会期间,我们还,他们对于下半年的游戏市场情况是相当看好的——当时我们还将信将疑,现在看来这种乐观是有依据的。

我们来仔细看看目前英伟达面临的市场局势,基于现有数据,来尝试谈谈未来一段时间内英伟达可能的发展情况,尤其是AI市场。

一波猛增,还很赚钱

具体的数字就不多说了,可以看英伟达提供的这张季度营收摘要表,无论同比还是环比,关键数字是全线飘红的:包括135.07亿美元的营收,68亿的营业收入,61亿的净收入,还有令人咋舌的70.1%的毛利率。营收水平也算是正式超过了同期的Intel了(,截至2023年7月1日)。

这里的毛利率,可参考SemiAnalysis提供的数据:他们在报告中指出,H100板卡的毛利相当高,“基于我们的独家分析,H100板卡的毛利超过了80%”——这个分析涵盖了对于wafer价格、die成本、高级封装成本、基板成本、散热与互联成本等的综合考量。而且SemiAnalysis认为,英伟达的公司毛利未来还会随之持续走高。

应当不存在任何一家AI芯片或GPU竞争者能做到这样的毛利,比如现在很火的AMD MI300价格虽然高,但毛利相较英伟达H100是完全不能比的。单纯就芯片层面主要是因为MI300堆料更多,包括片上存储;另外也要考虑生态问题。毛利率数字也能很大程度看出英伟达现如今的AI市场制霸地位。

未来Hopper架构GPU的ASP均价应当会走低,毕竟英伟达正在拼命提升产能,还有更多竞争对手入市。但即便如此,考虑GPU芯片制造供应链成本的同步降低,以及GPU所需的HBM存储颗粒,以及板卡要求的海量供电器件,这些周边器件市场正面临比较紧张的竞争,英伟达有机会以持平或更低的价格从供应商那里拿货。

以fabless企业的日常,净收入基本都将转为现金。SemiAnalysis认为,英伟达2024-2025财年之间会产生大约670亿美元的现金流。

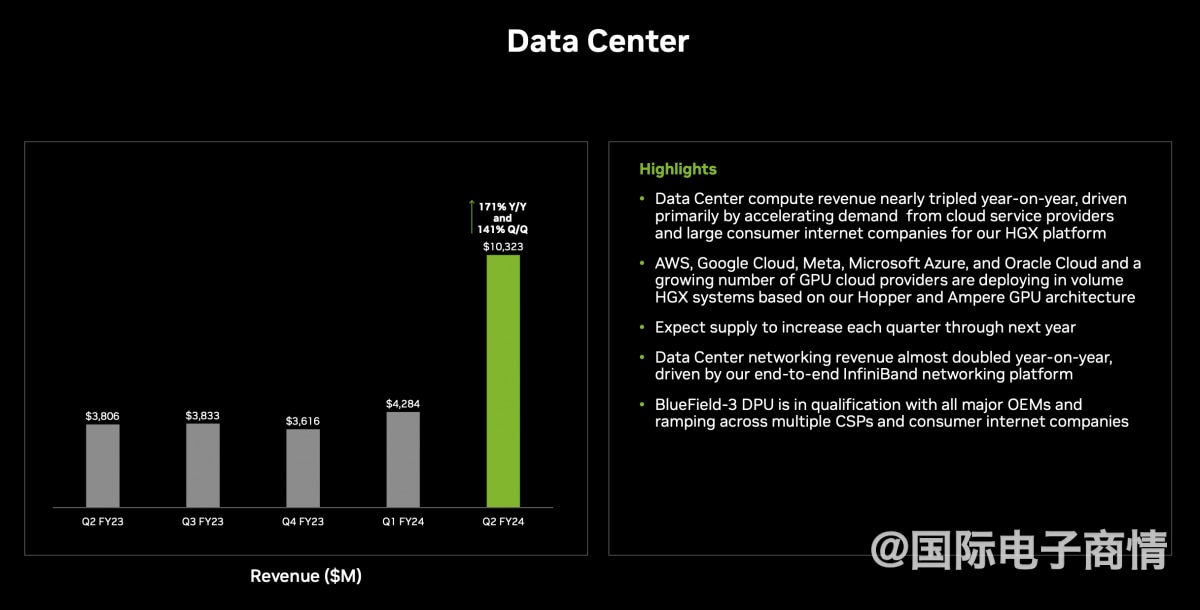

从不同业务营收来看,英伟达目前将业务大方向划分成了数据中心、游戏、专业视觉、汽车(Automotive)和OEM&IP。毫无疑问的是数据中心业务季度营收103.23亿美元,同比增长171%,环比增长141%。从这个数字应该是能明确看出ChatGPT、生成式AI给市场造成的剧烈影响的。

103亿美元这个数字不仅创下了记录,而且让数据中心业务营收规模大幅甩开了游戏业务。虽说实际早在FY2022 Q4,英伟达的数据中心业务营收就超过了游戏业务,但要知道游戏业务在此之前是英伟达整个公司的绝对支柱,而且此后即便被超过,其营收占比也依旧不低。

这一季的营收数字出来之后,数据中心业务就占到了英伟达公司总营收的77%,游戏业务则下滑到了18%。但从营收数字来看,这一季游戏业务也同比增长了22%,算是相当亮眼的成绩了。抛开此前矿潮期间,游戏显卡价格飙升的异常情况不谈,24.86亿美元营收也成为英伟达历史上游戏业务表现最出色的季度之一。

过去4年,英伟达的游戏业务营收增长了大约12亿美元。也就是说过去这些年,英伟达的游戏业务营收也几乎翻了一番。就这个角度来看,大概也不能说英伟达现如今的大火,完全都是仰仗着AI和HPC的发展了。

其他业务的情况就不多谈了:专业视觉业务走低,营收同比下滑24%——英伟达并未解释该业务下滑的原因。实际上,这个业务过去几年的表现也只能用一般来形容。汽车业务则是英伟达寄予了厚望,黄仁勋此前说要创造百亿价值的方向,现阶段的走势也相当不错。这和其自动驾驶平台的构建有很大关系——而且这项业务也极大程度依赖AI技术。

OEM与其他业务下滑原因未知,,英伟达该业务上一季的下滑主要是因为GeForce MX产品线的表现不佳,毕竟Intel和AMD这两代的桌面CPU新品,其核显性能是完全能够媲美英伟达定位于入门市场的MX独显的。

为什么现在才开始挣钱?未来还能不能挣钱?

其实单就英伟达数据中心业务来看,各方面的情况都是相当不错的。英伟达自己说,如今云服务供应商和互联网企业在AI HPC计算方面的需求很旺盛,计算产品营收同比增长了195%。预计到2024年英伟达出货的GH100(Grace+Hopper,也就是CPU+GPU的超级芯片)会超过150万;而在networking产品方面,季度营收同比也增长了94%,也就是包括InfiniBand、以太网数据交换之类的芯片和设备,毕竟这是英伟达整个AI和元宇宙生态的组成部分,不只是GPU、CPU;

不过从媒体的角度来看,H100是去年就发布,从去年谈到了今年的;且生成式AI、transformers模型虽说是从今年初才开始大火,但存在时间也不是一天两天了,为什么是这一季突然爆发?

而且实际上还有一个现象,就是不少人认为生成式AI是某种虚假繁荣——因为从OEM厂商的角度来看,此前一段时间生成式AI相关的营收也并未见得格外亮眼。这可能和半导体产业链较长有关。SemiAnalysis在分析英伟达未来市场走向的报告中提到,假定英伟达是3月份给台积电下的芯片生产单子,那么即便台积电立刻着手生产,最终芯片出厂也需要几个月。

随后,CoWoS先进封装之类的后续操作又要时间;英伟达拿到H100芯片以后,再发给富士康去造H100 SXM模块;后续再发往纬创将多模块搭配NVSwitch、散热之类的构成;最后英伟达再将完成的显卡发给服务器制造商。那么产生营收可能已经是4、5个月以后的事情了。

英伟达Hopper架构GPU虽然很早就发布,但出货就是Q2财季。可见其实整个流程的速度比预期得还快了一些。这些营收体现在OEM/ODM厂商财报上的时间还会更晚。比如超微可能要到10月份才会因此体现出营收变化——考虑财报发布周期,明年1月才会有对应的数字公布。

接下来的问题是,英伟达的营收能不能持续增长,尤其要考虑到一个关键点:美国对中国的技术禁运,会让英伟达的收入少一大块。

着眼于最新一个季度,英伟达的预期是FY2024 Q3营收160亿美元左右,也就是说同比增长169%,环比增长101%——看来这几个月的生意还是非常好。按照预期,光这一个季度,营收就已经相当于FY2021财年全年的水平了(英伟达2021财年全年营收166.7亿美元),实在是今非昔比啊。

遥想我们当年分析英伟达的财报,基于AI市场的发展,,现在看来还真是把格局说小了。

与此同时应了SemiAnalysis的分析,英伟达也预期了Q3的毛利率会达到71.5%。不过拿到手的现金走向,可能并不似分析师们的预期。英伟达将大量现金用来回购股票了,上个月底英伟达董事会才刚刚授权回购250亿美元的股票,此前就已经有这方面相当积极的操作了。也就不难理解英伟达市值跻身万亿俱乐部的现状。

最后来谈一下供货能力和市场需求问题。此前有部分消息源指出2024年英伟达的CoWoS封装wafer需求量是150k/月。SemiAnalysis认为100k仍然是相对合理的目标:无论是台积电的产能,还是市场需求量都如此。除非A800/H800这条线不断,或者出现了另外一个ChatGPT级别的爆款——这两件事现在看来都不大可能。

预期英伟达2024财年全年营收约在570亿美元左右,2025财年则将攀升到780亿美元。基于前两季已经公布的季报,以及Q3预期值,这两个数字我们认为是基本靠谱的。今年全年A100/H100 GPU出货量超过100万,而明年就要超过200万。

值得一提的是,SemiAnalysis认为FY2025 Q3,预计台积电的营收会出现一次下滑。一方面是H100 ASP均价下跌造成的影响,另一方面则是新一代GPU发布造就的真空期,与此同时A800/H800计划中众所周知可能的断供可能在此时表现出威力。但如,英伟达后续会将原本给到A800/H800的产能,分配给其他产品——毕竟生产能力始终是吃紧的,故会有新的营收入账。

英伟达明年的新品可能在GTC上发布,并于2024自然年年底真正产生营收。据说这颗尚未问世的芯片“坚持了”BOM成本方面的考量,所以依旧和MI300这类芯片的思路很不一样。值得一提的是,除了谷歌之外,这颗芯片的问世,会致使2025年全年,英伟达在芯片层面保持绝对领先。所以构建生态留给其他竞争对手的时间也并不会太多。